大势不改!

昨天(2月3日),科创板和创业板举行IPO发审会,6家企业上会,5家通过,1家被否,具体情况如下:

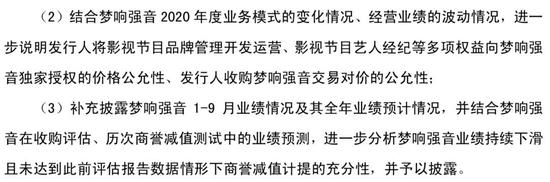

谷主重点关注创业板,自2021年开年以来,创业板已经上会审核了31家IPO首发企业,29家过会,仅2家被否,通过率为93.5%。

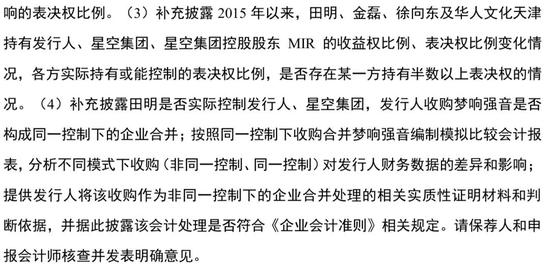

而灿星文化也是今年开年以来,创业板第二家被否企业。

谷主注意到,昨天被否的灿星文化,其是红遍一时的综艺节目《中国好声音》的幕后制作公司,且其报告期内两年合计利润超过7亿,可以说“颜值”和“实力”皆备,为啥被否呢?

需要特别说明的是,谷主进行被否情况分析,并非贬低企业,而是纯粹的案例研究,以资后来者借鉴,少走弯路。

谷主第一时间进行了研究,来,一起去瞅瞅。

两年合计利润超7亿仍被否!

上海灿星文化传媒股份有限公司成立于2006年3月24日。

公司专注于综艺内容制作和产业链开发运营,公司产品及服务主要分为内容制作及运营、音乐制作授权及其他衍生。

公司制作和运营的内容主要是综艺节目;公司的音乐授权业务主要是授权线上音乐平台及线下卡拉OK播放节目中的歌曲或公司为签约歌手制作的歌曲;公司的其他衍生业务包括海选及知识产权授权、演唱会、艺人经纪等。

其最大的光环就是,曾制作了歌唱节目《中国好声音》,该节目曾创下过收视神话,红极一时。

公司主营业务收入构成情况如下:

公司的主要业绩如下:

公司2018年、2019年扣非归母孰低净利润分别为41,046.27万元、30,031.43万元,合计超过7.1亿元。

符合创业板上市标准(一):“最近两年净利润均为正,且累计净利润不低于5,000万元”。

谷主注意到,灿星文化的业绩表现相当亮眼,2017年营收超过20亿,2018、2019年营收也超过16亿。

净利润也表现不错,报告期内扣非归母孰低净利润最高为2018年,超过4亿,两年合计净利润超过了7.1亿,相当惊人,远超创业板上市标准一“两年合计利润5,000万”的指标。

那么,其被否原因到底是啥,一起去看看反馈意见。

反馈关注一:并购商誉超16亿

谷主分析认为:

招股书资料显示,2016年3月10日,梦响强音的股东作出决议,将以梦响强音整体交易估值人民币20.8亿,转让给灿星文化。

梦响强音主要业务包括音乐制作及授权、衍生品开发及运营、演出活动、艺人经纪,以及其他以节目为依托的衍生产品运营。

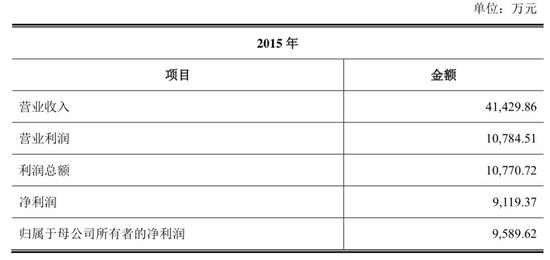

并购前一年,也就是2015年度,梦响强音的净利润接近一个亿:

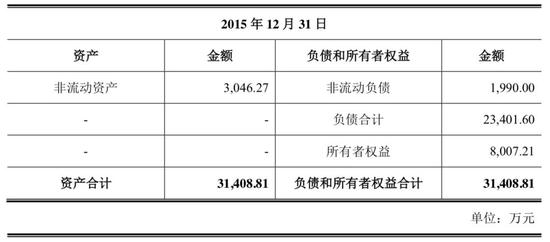

不过,由于其是轻资产运营,公司的净资产并不高,仅8,000万:

20亿价格收购一个净资产仅8000万的企业,必然带来高额的商誉。

截至2020年6月末,灿星文化合并报表商誉账面价值仍高达163,551.96 万元。

所谓并购商誉,准则原文是:非同一控制下的企业合并,购买方在进行账务处理时应分别根据准则确定合并成本以及合并中取得的被购买方可辨认净资产公允价值的份额,并比较两者之间的大小。合并成本大于取得的被购买方可辨认净资产公允价值的份额为商誉。

通俗来讲就是,收购别人的企业,花高价钱买回来之后,和账面资产价值进行比较,如果有正的差额,需要在资产负债表上新增一个叫商誉的科目,用来体现新收购企业的额外价值。

但是,准则又规定,企业合并所形成的商誉,至少应当在每年年度终了时进行减值测试。由于商誉难以独立产生现金流,所以商誉应当结合与其相关的资产组或者资产组组合进行减值测试。

如果未来资产组合收益不能达到预期,资产组经营现金流现值低于年末包含商誉的资产组账面价值,则需要对商誉进行减值,通过“资产减值损失”的科目进入利润表,进而影响当期利润:

借:资产减值损失

贷:商誉—商誉减值准备

资料显示,梦响强音 2019 年度净利润为 18,726.25 万元,而 2020 年上半年度仅为1,821.75万元,一旦需要对梦响强音商誉减值,高达16亿的商誉,减值后对合并报告利润可能造成较大的冲击。

反馈关注二:报告期内业绩波动

谷主分析认为:

招股书资料显示,灿星文化除了拳头产品《中国好声音》之外,市面上知名的综艺节目,很多都是出自其之手,比如《这!就是街舞》、《蒙面唱将猜猜猜》、《追光吧!哥哥》等系列节目。

但即便是这样,谷主注意到,其2020年上半年营收利润仍出现了一定程度的下滑,营收仅3.4亿,扣非净利润不到3,000万。

反馈回复中提到,其是因为受到疫情影响,2020 年《中国好声音 2020》的录制 播出时间有所推迟,节目收入及相关的音乐授权收入较去年同期下降。

其他节目的播出录制也受到了疫情一定程度的影响。

谷主认为,报告期内业绩波动甚至下滑,并非上市的障碍。

如果这种波动是偶发因素影响导致的,对企业的持续经营能力没有影响,则可以充分解释则可。

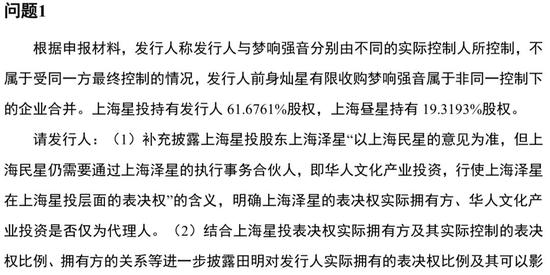

反馈关注三:实控人认定及股权稳定

谷主分析认为:

实际控人的认定和稳定,对于IPO来说至关重要,有如下几点:

第一、创业板要求实控人最近两年没有发生重大变化,这一点上的要求比较严苛,如果发生变化,则可能构成申报障碍。

第二、实控人影响锁定期,根据规定,实控人所持股份在上市后限售三年,因此,如果不被认定实控人,则可以缩短限售时间。

第三、实控人影响同业竞争的认定范围,同业竞争的定义是实际控制人及其控制的其他企业,与发行人经营相同或者类似业务,则构成同业竞争。

如果不将某人认定为实控人,则他经营的业务则有可能不构成同业竞争。

第四、实控人认定影响收购的会计计量方法,如果是认定实控人,收购其资产则构成同一控制下企业合并,如果相反,则是非同一控制企业合并。

同一控制按照账面价值合并,无商誉。

非同一控制按照公允价值合并,差额计入商誉。

这也会影响后续报表表现。

因此,实控人认定非常重要!

IPO是一场修行,只要坚持,就一定能取得胜利。

加油,奋斗在路上的朋友!

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)