炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:月度反弹,反转还不确定 | 信达策略

来源:樊继拓投资策略

1

策略观点:月度反弹,反转还不确定

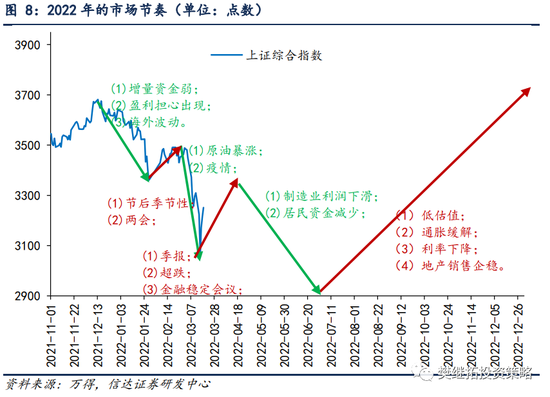

3月16日,政策底确立,这是短期非常积极和乐观的政策信号,按照历史的经验,政策底可以支撑市场出现月度的反弹。真正的反转需要在二次探底后,重新对比盈利和估值的匹配度。从估值来看,以5年历史平均±2倍标准差为历史经验的估值上下限,则用PE计算的全A极限下行风险还有7-8%,上证综指已经达到了估值下限。用股息率测算的结果略差一些。从盈利来看,二季度还需要重点验证稳增长的效果、上游涨价对中下游利润影响的幅度。只有所有这些因素都符合预期,指数才能确定反转,目前大概率只是月度反弹。战略上,2022年将会是压缩版的2018-2019,上半年类似2018,下半年类似2019。

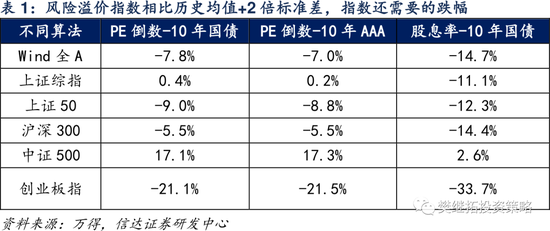

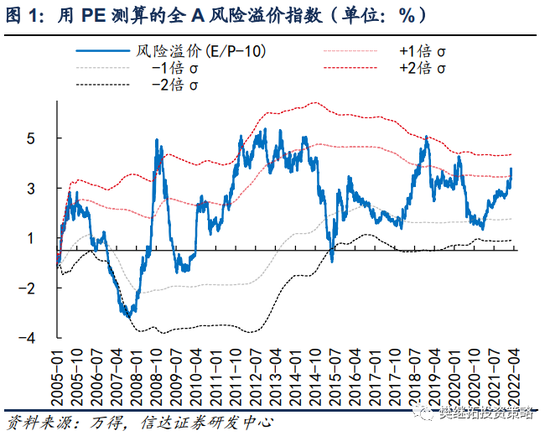

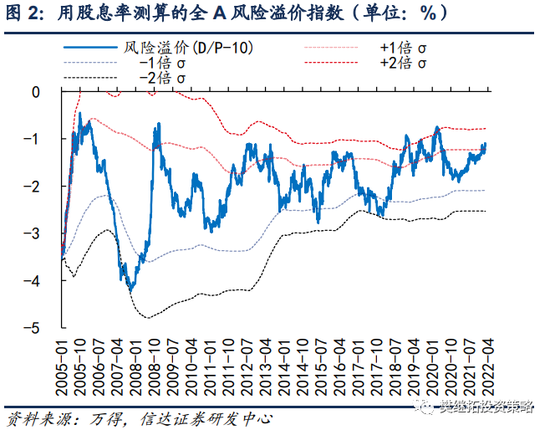

(1)盈利如果没有问题,估值确实已经比较接近底部了。经历过年初以来的剧烈调整,股市估值大幅下降,相比债券的风险溢价指数大幅回升。风险溢价指数一般有三种算法:(1)PE倒数-10年期国债利率;(2)PE倒数-10年期AAA企业债利率;(3)股息率-10年期国债利率。如果以5年历史平均±2倍标准差为历史经验的估值上下限,则用前两种方法计算的全A极限下行风险还有7-8%,第三种方法测算的极限下行风险还有14.7%。而上证综指用前两种方法已经达到了估值下限,用第三种方法测算离估值下限还差11%的跌幅。

但从风险溢价水平在历史上的分位数来看,整体市场的估值在历史上已经算非常有配置价值了。对于配置期限超过1年的绝对收益投资者,是左侧布局的估值区间。但是如果考虑当下是否是指数确定性的最低点,除了考虑风险溢价指数,还需要考虑盈利的影响。比如2012年3月的时候,股市的风险溢价指数就已经达到了估值下限,但指数的低点直到2012年12月才见到,背后很重要的原因来自2012年上市公司盈利的下降。

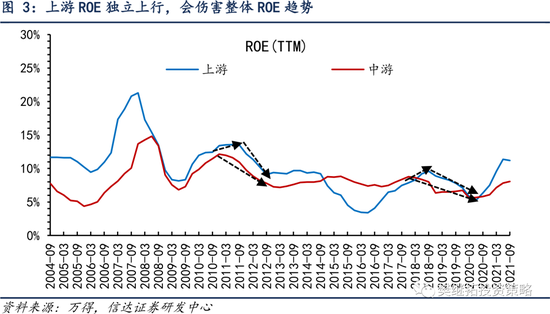

(2)盈利的问题,需要至少1个季度去排除和验证,甚至不排除二季度低预期。2022年大部分板块的盈利是存在负面担心的,这一担心想要排除需要至少一个季度的时间。一方面,需要验证稳增长的效果,能否扭转去年地产链、消费链需求不断下行的趋势。另一方面,年初以来,上游资源品价格持续上涨,从历史经验来看,上游ROE的独立上行,首先会伤害中下游的ROE,之后会带来需求的下滑,并导致上游ROE见顶回落。2008年初、2011年上半年、2018年上半年均出现过类似的情形。这一影响有多大还需要观察,目前来看,影响还没完全排除。

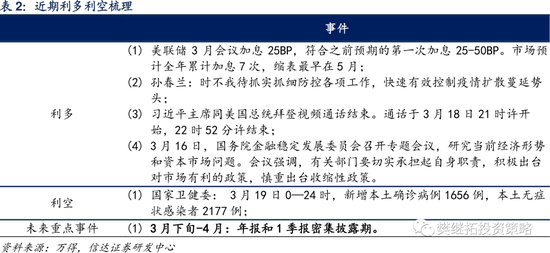

(3)政策加力,反弹大概率是月度的。2022年3月16日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议强调,有关部门要切实承担起自身职责,积极出台对市场有利的政策,慎重出台收缩性政策。这是非常积极和乐观的政策信号,按照历史的经验,政策底足以支撑市场出现月度的反弹。而反弹过后,需要再次验证盈利是否会进一步恶化,才能确认是否是反转。

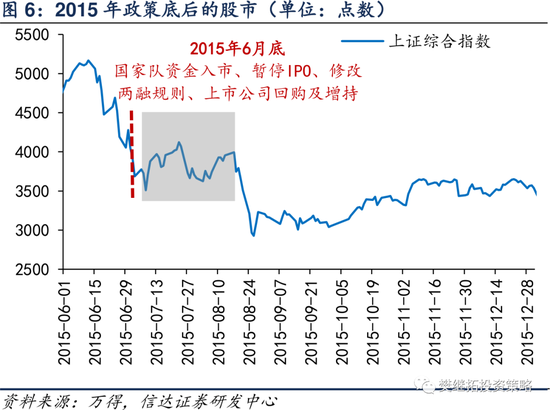

历史上几乎每一次熊市的时候,均会出现稳定股市的政策底。2008年和2018年的政策底后,股市大幅反弹,随后二次探底,略创新低后市场完全见底,分别进入2009年和2019年的反转。

2015年6月底的政策底后,股市反弹了一个月,随后又出现了2次风险,背后很重要的原因是,股市估值尚未达到较低水平。2011年底的政策底过后,股市也出现了不错的反弹,但进入2012年Q2后,随着盈利进一步下行,股市中枢再次下行。

(4)短期策略:反弹会持续到4月中。年初以来,指数调整幅度较大,随着政策底确立,股市已经开启月度反弹,力度上会比2月更强,时间有可能能持续到4月中。背后主要是三大力量:(1)超跌反弹:万得全A季度最大回撤已经达到20%,下跌速度已经超过2018年熊市的速度,存在技术性超跌反弹的必要;(2)政策稳定预期:2022年3月16日,国务院金融稳定发展委员会召开专题会议。这是非常积极和乐观的政策信号,按照历史的经验,政策底足以支撑市场出现月度的反弹。(3)季报前后估值和业绩匹配度再修正:季报是重要的业绩验证期,是修正预期和估值匹配度的时间窗口,熊市中比较容易在季报前后出现不错的反弹。

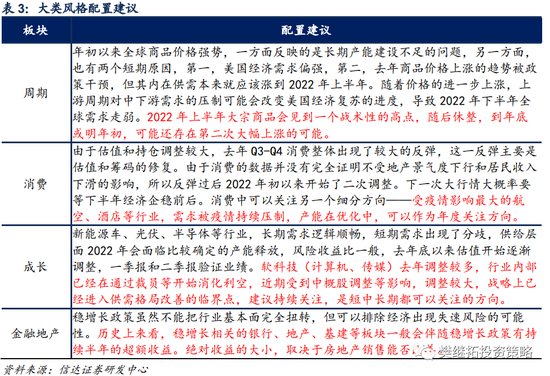

行业配置建议:战术上,年初以来很多板块调整较多,3月下旬到4月会有一次比2月略大的反弹,可以关注超跌的成长股,建议关注计算机、传媒、军工;战略上,上半年会类似2018年,一般在ROE下降的前期,稳增长政策确立,但效果还不确定的时期,低估值的板块均会有超额收益,所以战略上,上半年偏价值,金融、地产、建筑,消费成长的战略性机会估计要等下半年。

2

上周市场变化

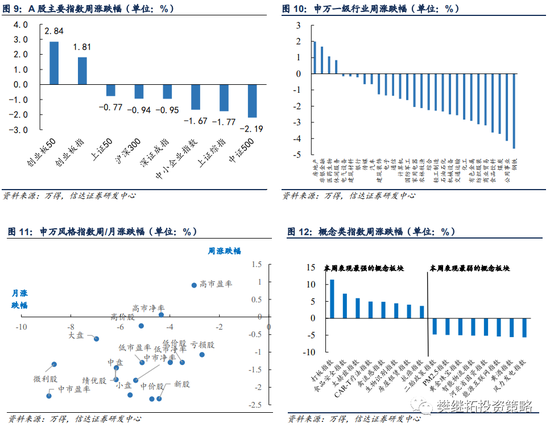

上周A股多数下跌,其中中证500(-2.19 %)领跌。申万一级行业中,房地产(1.98 %)、非银金融(1.68%)、医药生物(1.08 %)领涨,钢铁(-4.62 %)、公用事业(-4.14 %)、煤炭(-3.71%)领跌。概念股中,打板指数(11.42%)、食品安全指数(7.31 %)、太赫兹指数(5.97 %)领涨,风力发电指数(-5.60%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

责任编辑:张书瑗

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)