炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 戴康的策略世界

报告摘要

● 剔除基数效应,三季报盈利小幅回落,低于市场预期,“市值下沉”延续。A股非金融三季报利润同比增速38.21%(中报78.41%),剔除基数效应后,三季报利润同比增速35.25%(中报38.07%)。中游制造利润贡献扩张,上游涨价影响不明显。中小市值三季报业绩增速弹性更大。我们预计A股剔除金融全年利润同比增速40%,下滑压力主要在明年Q1。

● ROE小幅回落,制造业盈利能力相对韧劲。利润率拖累A股剔除金融三季报ROE(TTM)下行到8.98%。成本端压力导致毛利率小幅回落,但不改“高质量发展”主线下利润率中期改善趋势。周转率继续抬升但后劲不足。杠杆率继续回落,仍将窄幅波动。ROE或已进入下行区间,但制造业的盈利能力(利润率)仍有韧劲。

● 筹资现金流收敛,企业现金流转差。三季度筹资现金流下行的幅度明显高于经营现金流上行的幅度,企业现金流“边际转差”(现金占总资产比持续回落)。

● 产能周期“下半场”,如何寻找“新方向”?我们2020.11.4《“结构性”扩产,“出口链”先行》以来持续提示产能扩张周期启动,3季报继续验证。22年A股将进入盈利“下行期”,而企业产能扩张周期也将步入“下半场”。预计全球/中国总需求边际放缓,随着产能逐步“投产”,“供需缺口”将过渡到潜在的“供给过剩”。建议22年在科技制造/消费升级等领域寻找结构性“供需共振”新方向(详见正文)。

● 成长股:盈利能力下行,但结构上有韧劲。利润率拖累成长股盈利能力下行。结构上来看,创业板核心细分行业中的电气设备/医药/电子(利润和市值占比合计均超过50%),业绩增速维持相对高位,毛利率也没有明显下行/潜在上行。因此我们判断创业板的盈利能力仍有韧劲。科创业板的盈利能力(周转率/杠杆率)继续抬升。

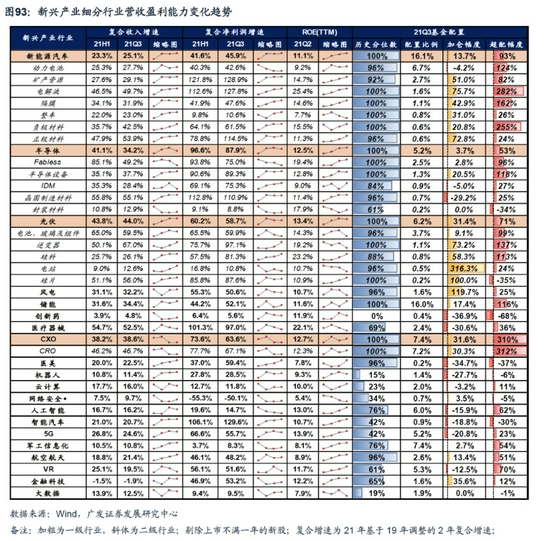

● 行业比较:低需求与高成本的双重挤压。1。 涨价周期品:供给约束支撑高周转,但毛利已近下行拐点,部分扩产行业因缺乏需求承载损伤周转率。2。 制造业:成本抵御能力决定了扩产与筹资节奏,成本抵御能力较强(玻璃/化纤),历史成本抵御能力较强、但本轮受损关注需求改善信号(汽车/电源设备),成本抵御较差行业部分冲击近尾声(白电/电机/橡胶)。3。 关注新兴赛道高景气趋势,重点关注风电、光伏、5G、智能汽车,从利润变迁看,新能源上游材料环节、光伏硅料硅片逆变器环节高景气延续。4。 消费及服务业:景气预期与基金配置双双触底。随着PPI向CPI的传导预期,部分提价线索或对应未来景气预期的改善(农业/食品)。

● 核心假设风险:宏观经济下行压力超预期、盈利环境发生超预期波动。

正文

1

A股盈利能力小幅回落,即将进入下行区间1.1 剔除基数效应,A股盈利小幅回落,低于市场预期

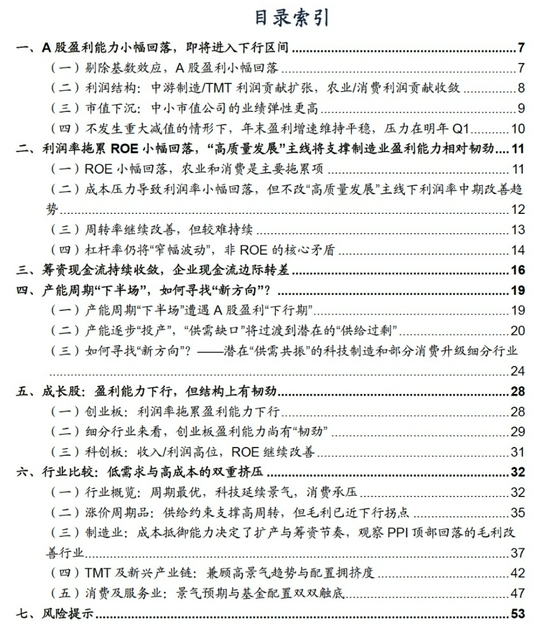

三季报收入同比增速小幅回落。A股整体三季报收入同比增速22.02%(中报收入同比增速26.18%);A股剔除金融三季报收入同比增速25.78%(中报收入同比增速31.32%)。

三季报利润同比增速明显回落,低于市场预期。A股整体三季报利润同比增速24.94%(中报利润同比增速43.33%);A股剔除金融三季报利润同比增速38.21%(中报利润同比增速78.41%)。

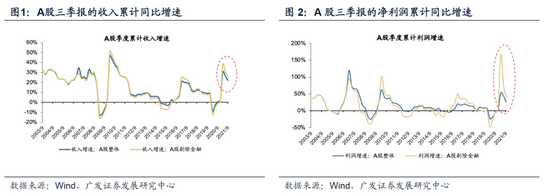

剔除低基数效应后,A股三季报利润同比增速仅小幅回落。我们用19年Q1-Q3的净利润调整计算21Q1-Q3的净利润同比增速:A股整体三季报利润同比增速19.10%(中报利润同比增速19.19%);A股剔除金融三季报利润同比增速35.25%(中报利润同比增速38.07%)。

三季度单季净利润环比增速低于季节性。A股总体三季度单季净利润环比增速-9.02%,低于季节性的-5.9%。A股剔除金融三季度单季净利润环比增速-16.71%,明显低于季节性的-4.3%。

1。2 利润结构:中游制造/TMT利润贡献扩张,农业/消费利润贡献收敛

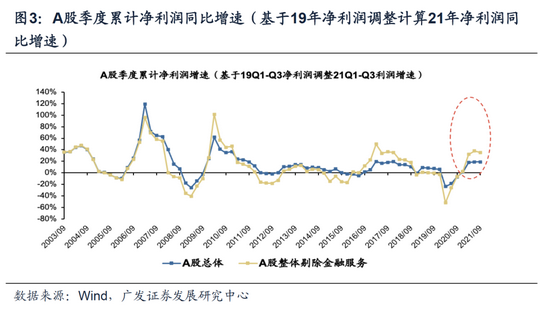

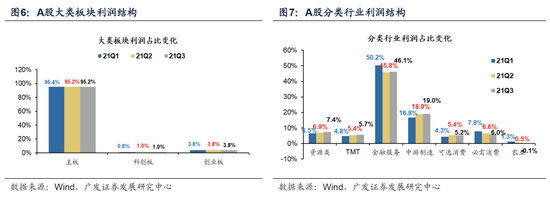

周期、金融和TMT的利润贡献扩张。A股总体的利润构成来看,逐步、科创板和创业板三季报的利润占比基本持平于中报;分大类行业来看,周期、TMT和金融服务的利润贡献增加,而消费和农业的利润贡献下降。可以看到,上半年“供需缺口”带来的涨价行情,使得资源行业的利润占比持续扩张,对中游制造和TMT的“挤出效应”不明显,但对农业和可选/必需消费行业的“挤出效应”比较显著。

1。3 市值下沉:中小市值公司的业绩弹性更高

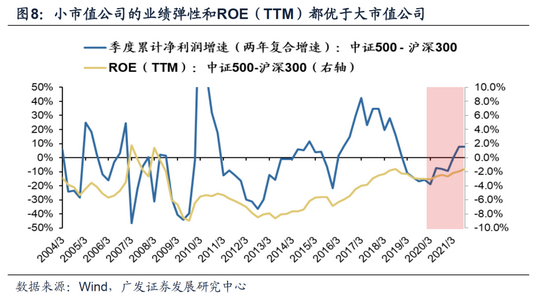

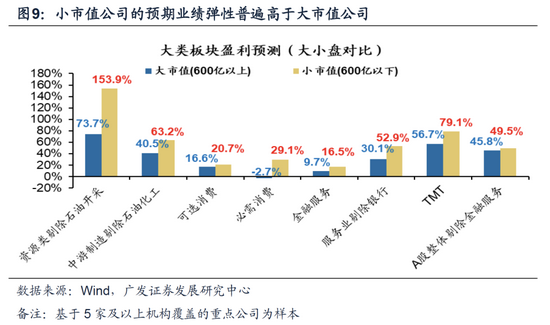

三季报财务数据延续“市值下沉”。我们年初以来在1.31《背离已收敛,广度将扩散》、3.4《拾级而下,“市值下沉”如何布局?》、3.29《微观结构恶化的成因与展望》、4.22《兼顾“即期业绩”与“市值下沉”》、7.2《哪些细分领域还有市值下沉空间?》、8.15《继续“市值下沉”,寻找点状扩散》等多篇报告中持续提示“行情扩散”、“市值下沉”。从去年中报以来小市值公司的业绩弹性和ROE(TTM)差值均持续跑赢大市值公司——我们测算了中证500和沪深300的净利润同比增速差(两年复合增速)以及ROE(TTM)的差值,可以看到,从去年中以来,小市值公司相对大市值公司的业绩弹性和盈利能力都在持续改善。同时,我们也基于分析师重点跟踪公司(5家及以上机构覆盖)测算出:在A股各大类行业中,600亿以下的中小盘股的预期利润同比增速普遍高于600亿以上的大盘股。

1。4 不发生重大减值的情形下,年末盈利增速维持平稳,压力在明年Q1

影响21年盈利预测的扰动变量是20年Q4低基数、及潜在的21年资产减值风险。由于疫情这一新增变量,供应链问题导致的成本增加或业务中断,客户取消或延迟订单交付,客户要求重大优惠刺激等问题会带来资产减值风险,这就带来了20年四季度的单季盈利大幅低预期,因此今年将对应一个较低的20Q4基数。

在低基数、及21年已经实现盈利规模的支撑下,21年全年盈利增速将维持在40%左右,较三季报基本稳定。21年前三季度A股非金融已实现超过2.1万亿元的归母净利润、较去年全年的1.8万亿已经实现20%的利润增长,因此在去年Q4的低基数之下,今年即使Q4经济仍环比滑落弱于历史季节性,但全年的盈利增速也不会掉的太快。中性预测全年A股非金融的盈利增速在40%左右,2年复合增速约22%。

盈利的回落压力主要在明年Q1。今年年报的盈利韧性主要来自于基数,而在疫情反复和内需疲弱的背景下,Q4至明年Q1的盈利趋势仍在下滑。由于21年Q1的高基数,体感上和数字上的盈利下行压力主要在明年Q1。参考历史上盈利自周期高点回落的第二年(08年、11年、18年),A股非金融明年的盈利增速存在继续的下滑压力。

2

利润率拖累ROE小幅回落,“高质量发展”主线将支撑制造业盈利能力相对韧劲2.1 ROE小幅回落,农业和消费是主要拖累项

ROE见顶回落。A股剔除金融21Q3的ROE(TTM)继续回升到8.98%(中报TTM的ROE为9.29%)。分板块来看,资源和TMT的ROE继续改善,成本抬升压力导致其他板块的ROE都不同程度回落,农业的ROE大幅下行9.35%。

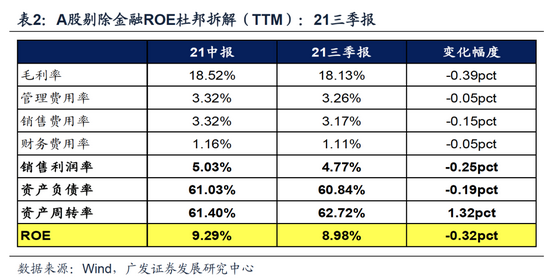

杜邦拆解:周转率持续抬升,但成本端压力挤压利润率,导致ROE小幅回落。A股剔除金融21三季报ROE(TTM)为8.98%,相对于21中报的9.29%下行0.32pct。在杜邦三因素中,周转率持续抬升但利润率下行导致ROE小幅回落:后疫情时代内外需持续修复,21三季报的周转率持续改善1.32pct;成本上行挤压利润率,21三季报的利润率下降0.25pct。

2.2 成本压力导致利润率小幅回落,但不改“高质量发展”主线下利润率中期改善趋势

A股剔除金融的利润率小幅回落。21Q3销售利润率(TTM)为4.77%,相对于21Q2的5.03%小幅回落,是去年中报以来的首次下行;21Q3毛利率(TTM)为18.13%,相对于21Q2的18.52%小幅回落,已经连续两个季度下行。结构上来看,“供需缺口”顺周期涨价已经对大类板块的毛利率形成了一定的约束。除了资源和TMT毛利率改善以外,其他细分行业三季报的毛利率环比中报均不同程度回落,其中,收入和成本端压力共振,导致农业板块的毛利率显著回落。

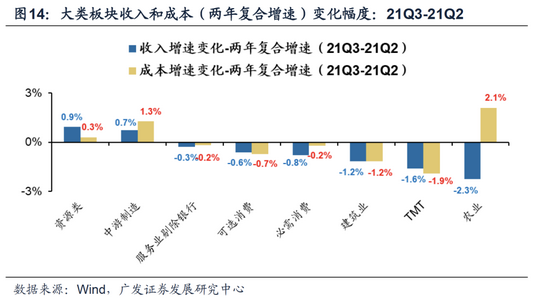

大宗商品涨价侵蚀了中游制造利润,但可选消费和TMT的成本控制能力较强。我们计算收入和成本的两年复合增速(平滑基数效应影响),可以看到:三季报资源和制造业的收入增速仍在扩张,但制造业成本增速扩张的幅度更大,部分侵蚀了制造业的利润。农业收入增速回落,但成本增速大幅上行。其他大类板块的收入增速和成本增速均回落,其中,可选消费和TMT成本增速回落的幅度大于收入增速,显示较为强劲的成本控制能力。

成本压力约束中游制造利润率(短期),但不改“高质量发展”主线下高端制造利润率的改善趋势(中期)。从A股大类板块来看:(1)“供需缺口”扩张大宗商品涨价带来资源业利润率继续改善——资源行业的利润率和经济景气高度相关,疫苗落地海外/国内景气修复斜率抬升,叠加“供需缺口”扩张,驱动资源行业利润率持续改善。(2)制造业盈利能力短期受到成本压力侵蚀,但“高质量发展”主线将趋势性抬升制造业的利润率水平——在A股大类板块中,制造业是利润率唯一从19年以来便开始逆势改善的领域。受益于制造业持续内生性的转型升级,叠加“新冠”疫情后全球供应链重塑,也带来中国制造业市场份额&利润率水平(定价权)改善。(3)消费的利润率水平高位回落,“供需缺口”带来的大宗商品涨价,持续约束消费行业的利润率水平。

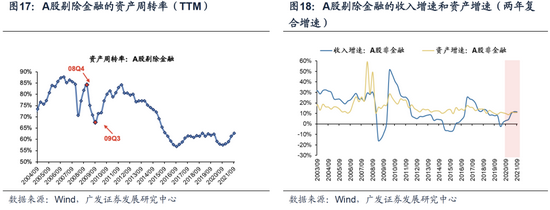

2.3 周转率继续改善,但较难持续

A股剔除金融的资产周转率明显改善但后续乏力。A股剔除金融21Q3的周转率62.7%(显著回升1.32pct),已经连续四个季度回升。从收入和资产两年复合增速来看,三季报收入增速相对中报下行0.17pct,而资产增速则回落了0.08pct,已经出现周转率边际转差的迹象(周转率 = 收入/资产)。我们判断:随着全球/中国景气预期见顶回落(收入增速将继续下行),以及A股结构性产能扩张(资产增速很难继续下行),周转率继续抬升的空间比较有限。

2.4 杠杆率仍将“窄幅波动”,非ROE的核心矛盾

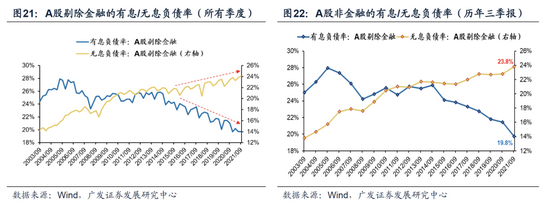

刨除季节性扰动,A股剔除金融的资产负债率回落。A股剔除金融的资产负债率有较强的季节性,三季度的杠杆率一般会季节性下行。刨除季节性扰动的最直观的方法就是直接看历史上相同季度的情况:A股剔除金融21Q3的资产负债率为60.8%,相对于20Q3的61.3%明显回落。由此可见:去年5月开始货币政策“回归中性”,去年10月以来信用环境逐步收敛,都在约束企业加杠杆的动能。即便今年上半年狭义流动性环境相对宽松,企业的杠杆率也开始出现回落。

“三角债”仍在继续扩张,企业主动“加杠杆”的动能并不强。15年以来,A股剔除金融的“三角债”问题持续深化(无息负债率震荡抬升),而加杠杆意愿显著回落(有息负债率震荡下降)。由于有息/无息负债率均有很强的季节性,我们比较历年三季报的变化:(1)“三角债”问题仍在扩张——“三角债”本质是企业经营活动中产能的无息负债率,数据上可以看到:21Q3无息负债率23.8%,相对于20Q2的22.8%继续高位小幅回升;(2)企业主动“加杠杆”的动能并不强——有息负债是企业加/减杠杆的标志,数据上可以看到:21Q3有息负债率19.8%,相对于20Q2的21.5%继续回落。

(备注:无息负债 = 应付票据及应付账款+预收账款+合同负债,其中,应付票据及应付账款、合同负债是17年最新会计准则提出的;有息负债 =长期借款+应付债券+短期借款+应付短期债券)

3

筹资现金流持续收敛,企业现金流边际转差

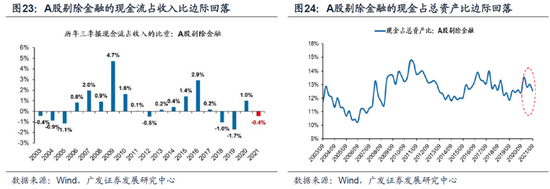

21Q3企业现金流“边际转差”。A股剔除金融21Q3的现金流入占收入的比重为-0.4%,低于新冠疫情后全球/中国“宽货币”的20Q2,但已扭转了17年以来现金流持续回落的趋势;不过,现金占资产占比边际下行,21Q3现金占总资产比下滑到12.55%(21Q2为13.03%)。

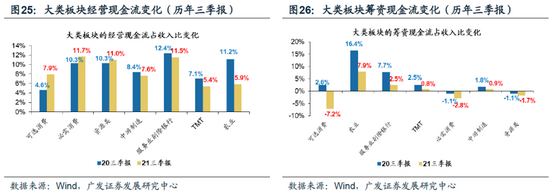

三季度流动性环境边际转差,“经济进,政策退”延续。三季报A股非金融的总现金流占收入比(相对去年同期,下同)回落1.44pct,其中,经营现金流占收入比改善0.43pct(“经济进”),筹资现金流占收入比下行2.53pct(“政策退”)。单从现金流量表来看,21年政策退出的力度边际大于经济修复的力度。

大类板块来看,三季度消费和资源行业的经营现金流继续改善,但所有大类板块的筹资现金流均恶化。三季报可选消费的经营现金流继续显著改善,必需消费和资源行业的经营现金流也有所改善,其他板块的经营现金流已经出现恶化迹象,显示“经济进”的力度在边际减弱。另一方面,所有大类板块的筹资现金流均下行,显示“政策退”的力度仍相对较强。其中,农业/服务业/TMT的经营现金流和筹资现金流同时显著恶化。

A股非金融上市公司的库存周期顶部得到验证。我们在9.5《“供需缺口”仍在,布局结构性扩产》中指出:A股已经处于库存周期顶部区域。今年三季报继续验证这一判断:企业的存货同比增速以及补库存支付的现金流同比增速(原始数据&两年复合增速)均高位回落/震荡。

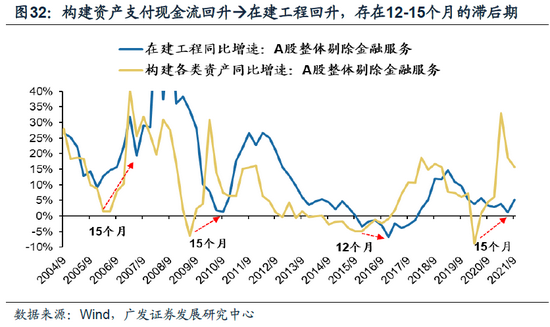

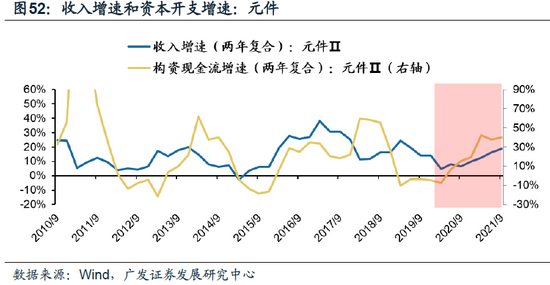

A股非金融上市公司延续“结构性”产能扩张周期。我们在从20年三季报《“结构性”扩产,“出口链”先行》开始持续提出A股“结构性”扩散的判断:A股上市公司已经处于上一轮产能收缩周期的尾声,企业产能扩张“万事俱备,只欠东风”(三表修复+产能出清,但缺乏中长期经济增长改善逻辑)。今年三季报相关数据都强化了这一判断:企业的在建工程增速开始底部回升,而构建资产支付现金流同比增速(原始数据 & 两年复合增速)持续高位。

4产能周期“下半场”,如何寻找“新方向”?

4.1 产能周期“下半场”遭遇A股盈利“下行期”

三季报数据再次验证A股“结构性”产能扩张周期启动。我们从2020.11.4《“结构性”扩产,“出口链”先行》以来在多篇报告中持续强调A股开启新一轮“结构性”产能扩张周期:从“出口链”先行,到“涨价顺周期”接棒,再到“供需缺口”仍在继续布局结构性扩产。我们提示观察企业产能扩张的指标主要有:构建资产支付现金流同比增速(20Q1触底回升)→制造业资本开支(21年2月以来持续改善)→在建工程同比增速(21Q3确认底部回升)。

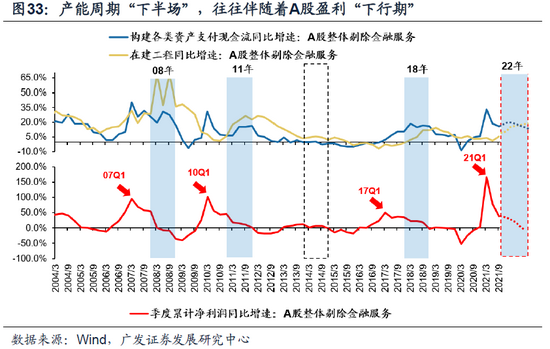

22年A股将进入盈利“下行期”,而企业产能扩张周期也将步入“下半场”。A股盈利周期性变化:20-21年是本轮A股盈利的上行期, 22-23年将迎来A股盈利的下行期——2010年以前A股盈利周期“2年上行+1年下行”:06-07年盈利上行期,08年盈利下行期;09-10年盈利上行期,11年盈利下行期。2010年以后A股盈利“2年上行+2年下行”:12-13年盈利上行期,14-15年盈利下行期;16-17年盈利上行期,18-19年盈利下行期。历史上来看,在A股盈利下行期的第一年,企业的产能周期将会继续惯性扩张——08年、11年、18年的盈利下行期,企业产能周期惯性扩张,主要体现在:构建资产支付现金流同比增速继续上行/维持相对高位,且在建工程同比增速明显上行。14年是唯一的例外,产能过剩导致12-13年的盈利上行期非常弱,企业并没有开启新的产能扩张周期,因此,在14年的盈利下行期,也不存在产能惯性扩张。

我们判断:22年A股盈利下行周期中,宏观总需求将会边际放缓,另一方面,企业产能“结构性”扩张周期也将从产能“投资”(上半场:在建工程同比增速回升)逐步过渡到产能“投产”(下半场:固定资产同比增速回升),宏观总供给也将“结构性”扩张。届时,A股将从今年的“供需缺口”过渡到明年的结构性“供给过剩”。

4.2 产能逐步“投产”,“供需缺口”将过渡到潜在的“供给过剩”

我们在2021.1.18《产能视角看行业“供需缺口”》中,基于经典的“需求-供给”曲线提示:“供需缺口”扩张是21年A股盈利的核心线索。在经济活动中,需求的变化往往提前于供给,由此产生的“需求-供给”时间差可以划分出4个经济周期——

(1)萧条:需求和供给同时回落,企业消化过剩的产能;

(2)复苏:供给惯性回落但需求优先修复,企业的供需缺口扩张;

(3)繁荣:需求和供给同时回升,企业的供需缺口逐步弥合;

(4)衰退:供给惯性回升但需求开始回落,企业的产能出现过剩。

我们判断:22年A股将步入结构性“供给过剩”的衰退周期:全球/中国总需求回落,中游制造和可选消费行业的产能逐步从“投资”过度到“投产”,将导致结构性“供给过剩”的局面——

从需求端来看:全球/中国经济增长相继见顶,中国居民的消费能力和消费意愿都较弱。全球总需求视角:中国经济去年底见顶、美国经济今年一季度见顶、欧洲经济今年二季度见顶。内需消费视角:中国居民可支配收入仍未修复到疫情之前(消费能力不足),居民的就业和消费预期指数也在持续回落(消费意愿不足)。

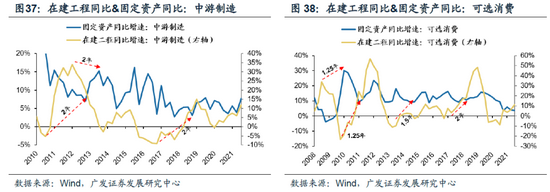

从供给端来看:预计22Q1之后中游制造和可选消费将迎来产能“投产”,供给端潜在结构性扩张(过剩)。企业的产能周期一般分为“投资”(在建工程同比增速回升)和“投产”(固定资产同比增速回升)两个部分。企业的“投资”到“投产”一般会存在一定的“在建转固”滞后期——

(1)中游制造:“在建转固”滞后期为2年左右,在建工程同比增速从20Q1开始触底回升(产能“投资”),这意味着22Q1以后固定资产同比增速也将触底回升(产能“投产”);

(2)可选消费:“在建转固”滞后期的中位数为1.5年左右,在建工程同比增速从20Q3开始触底回升(产能“投资”),这也意味着22Q1以后固定资产同比增速也将触底回升(产能“投产”)。

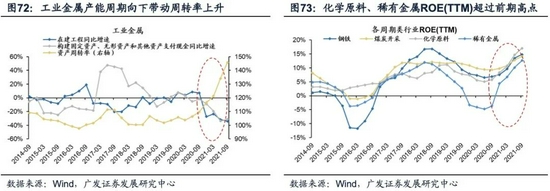

资源行业的产能周期基本被“熨平”,预计22年供给较难扩张。资源行业的产能周期从2016年以来基本震荡走平,过去两年没有开启产能扩张周期的迹象,即便现在就进行产能“投资”,1.5年左右的“在建转固”滞后期下,产能“投产”也至少要等到22年末/23年初。不过,资源行业的供需结构主要取决于“碳中和”主线下“能耗双控”政策VS“保供稳价”政策的相对强度。

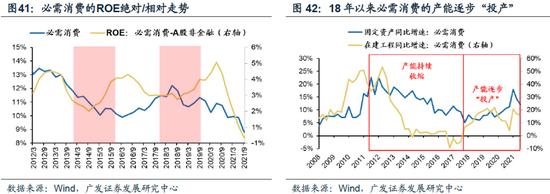

必需消费行业18年以来产能持续“投产”,正在从“供给不足”过渡到“供给过剩”。在过去两轮盈利下行期(14-15年 & 18-19年),必需消费的ROE相对A股非金融持续改善,享有“相对盈利优势”。不过18年以来,随着必需消费行业的产能不断“投产”(固定资产同比增速持续抬升), 部分细分行业开始面临一定程度上的“供给过剩”问题。

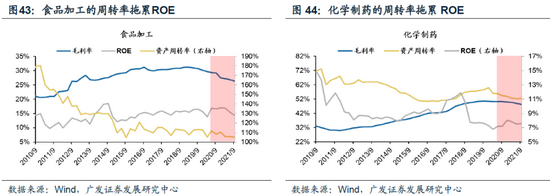

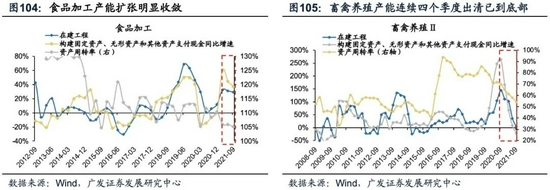

举例来看:在扩产启动下,部分必需消费行业的周转率开始震荡回落,已经对ROE形成负向拖累。部分必需消费子行业的产能扩张快于收入增长,导致行业的资产周转率回落拖累ROE。如果后续提价趋势难以延续或者盈利下行周期中销量出现一定下滑,那么行业的周转率有可能进一步下滑,并有可能传导到利润率的进一步回落。如食品加工、饮料制造、化学制药等必需消费细分行业的构建资产支付现金流同比增速/在建工程同比增速/固定资产同比增速在过去几年都持续回升,产能扩张已经对资产周转率产生压制,在明年的盈利下行周期中,其负面影响可能进一步扩散。

4.3 如何寻找“新方向”?潜在“供需共振”的科技制造和部分消费升级细分行业

从“供需缺口”的β转向潜在“供需共振”细分领域的α。如果说21年企业盈利最大的β是“供需缺口”叠加“碳中和”供给收缩带来的顺周期涨价行情的话,那么,22年企业盈利的β将会转向结构性“产能过剩”,我们需要在其中寻找潜在“供需共振”细分领域的α——即寻找产能结构性“投产”,同时需求也将持续改善的细分领域。其中,结构性“投产”可以根据构建资产支付现金流同比增速的趋势进行判断,而需求能否持续改善则需要基于“碳中和”先立后破主线、高端制造转型升级、大众消费转型升级以及疫情重塑全球产业链等维度进行判断。

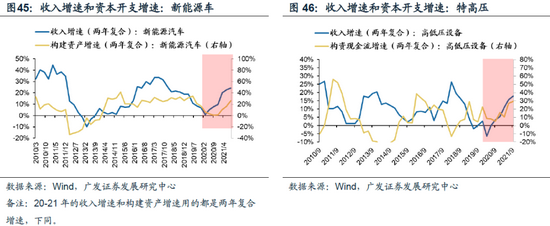

(1)新能源板块:“碳中和”先立后破主线。“碳中和”先立后破的政策主线以及全球能源结构转型大背景下,预计22年新能源板块的需求和产业趋势将继续改善,我们结合收入同比增速(预期)和构建资产支付现金流同比增速(趋势)判断潜在“供需共振”细分行业主要集中在:新能源车、特高压(高低压设备)、电源设备(光伏、储能)和电机等领域。

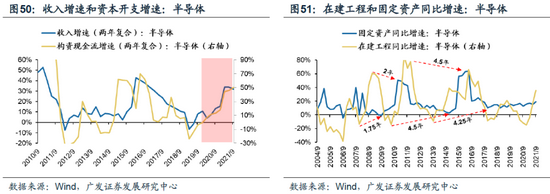

(2)科技制造业:高端制造转型升级主线。18年“技改”以来高端制造开启转型升级大趋势,19年中报以来的制造业毛利率持续回升,即便21年大宗商品大幅涨价,但中游制造的毛利率仅从高点回落1%左右,可以侧面作证高端制造转型升级正在强化制造业的议价能力。我们判断:22年高端制造转型升级带来的进口替代以及全球占有率(溢价权)的进一步抬升,科技制造相关行业的需求将持续高位。我们结合收入同比增速(预期)和构建资产支付现金流同比增速(趋势)判断潜在“供需共振”细分行业主要集中在:半导体、元件等领域。

其中,半导体行业的产能“投资”到“投产”(在建转固)的滞后期在2年以上,产能短期较难“投产”,明年或将继续享有“供需缺口”涨价的逻辑。

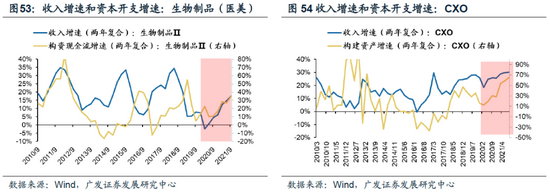

(3)消费服务业:大众消费升级主线。随着中国人均收入水平提高、高净值人群占比的提升以及国货品牌的认可度不断提升,以进口替代为主线的消费升级将会显著提升大众/高端消费品的市场需求,我们结合收入同比增速(预期)和构建资产支付现金流同比增速(趋势)判断潜在“供需共振”细分行业主要集中在:医美(生物制品)和CXO等领域。

(4)航运物流方向:全球供应链重塑主线。疫情重塑全球供应链,22年全球疫情可能还会继续反复,全球/东南亚的供应链仍相对脆弱,这反过来会强化中国供应链的比较优势。另一方面,即便假设22年全球疫情进入相对“稳态”,欧美国家的生产修复仍有一定的滞后期,这就使得全球航运物流市场的总需求仍会维持相对旺盛。因此我们判断,22年“中国供给”仍会驱动全球航运物流总需求的韧劲,结合收入同比增速(预期)和构建资产支付现金流同比增速(趋势)判断潜在“供需共振”细分行业主要集中在:航运、物流等领域。

5

成长股:盈利能力下行,但结构上有韧劲

5.1 创业板:利润率拖累盈利能力下行

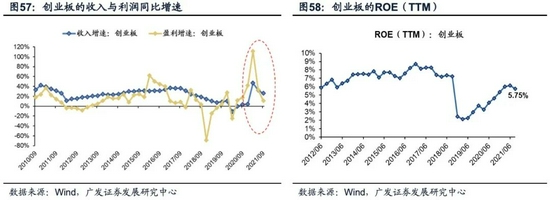

创业板三季报收入同比增速维持高位,但利润同比增速明显回落。创业板三季报收入增速26.1%(中报收入增速32.3%);创业板三季报利润同比增速11.1%(中报利润同比增速33.3%)。

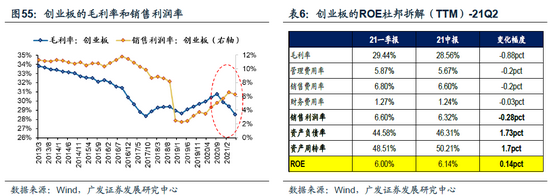

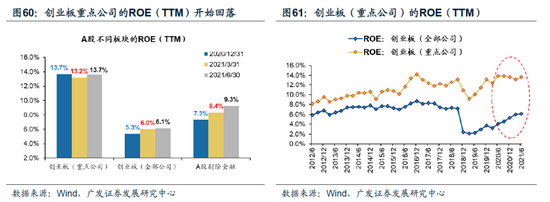

创业板的ROE(TTM)开始回落。创业板21Q3的ROE(TTM)为5.75%,相对于21Q2的6.14%开始回落。

杜邦拆解来看,创业板的利润率连续两个季度下行。21Q3创业板的利润率回落0.63pct,其中,毛利率回落1.44pct,已经连续4个季度回落。周转率和杠杆率继续抬升,但不改ROE回落趋势。利润率是创业板盈利能力的关键,毛利率持续下行意味着创业板盈利能力的下行压力较大。

5.2细分行业来看,创业板盈利能力尚有“韧劲”

我们判断:毛利率持续回落是创业板盈利能力下行的主要原因。我们9.5《“供需缺口”仍在,布局结构性扩产》中,基于持续回落的毛利率(利润率)预判创业板盈利能力存在下行压力,这个判断在三季报中得到了很好的验证。由于创业板的盈利本质是由科技(利润率)驱动的,所以,持续下行的毛利率水平是创业板盈利能力承压的主逻辑。

在创业板细分行业中,医药/电气设备/电子三个行业的利润和市值占比均已经过半,对创业板的盈利和市场表现都会产生比较显著的影响。

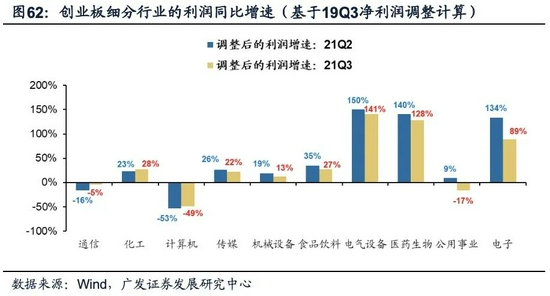

从利润同比增速来看:医药/电气设备/电子三季报的业绩增速仍处于相对高位。我们基于19Q2和19Q3的净利润调整计算创业板细分行业21Q2和21Q3的净利润同比增速,可以看到:医药/电气设备/电子三季报的利润同比增速相对中报有所回落,但依然处于相对高位。由此可见,创业板盈利能力虽然回落,但依然有一定的韧劲。

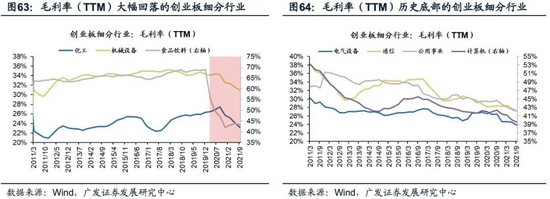

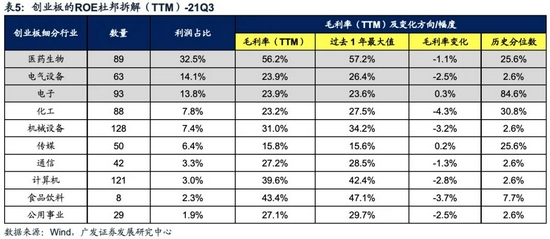

从毛利率(TTM)来看:医药/电子不是创业板毛利率的主要下拉项,电气设备也有望成为创业板毛利率的支撑项。(1)在创业板细分行业中,成本端压力较大的化工/机械设备/食品饮料是毛利率的主要下拉项,我们判断:随着监管政策驱动大宗商品价格见顶回落,化工/机械等行业的毛利率有望触底回升,支撑创业板的盈利能力。(2)另一方面,电气设备/公用事业等行业的毛利率已经处于历史底部区域,随着新/老基建链“稳增长呢”政策逐步落地,电气设备/公用事业等行业的毛利率也有望触底回升支撑创业板的盈利能力。

创业板细分行业(医药/电气设备/电子)利润率下行空间有限,盈利能力尚有“韧劲”。(1)医药的毛利率处于历史相对低位,“带量采购”对医药利润率的挤压或已反映比较充分;(2)潜在的新基建“稳增长”政策将会支撑电气设备行业的利润率;(3)受益于半导体“供需缺口”涨价,电子行业的利润率持续高位回升,我们判断半导体“供需缺口”短期较难弥合。

5.3 科创板:收入/利润高位,ROE继续改善

科创板三季报收入/利润同比增速维持高位。科创板三季报收入同比增速49.1%(中报收入增速60.4%);科创板三季报利润同比增速71.7%(中报利润同比增速99.1%)。

科创板的ROE(TTM)继续改善。科创板21Q3的ROE(TTM)为8.61%,相对于21Q2的7.46%继续抬升。

6

行业比较:低需求与高成本的双重挤压

下文如不做特殊说明,我们所示的行业21年Q1、中报、21年Q3收入与盈利的复合增速均指的是21年各期相较于19年各期的两年复合增速。

6.1 行业概览:周期与科技顶起高景气,消费有所放缓

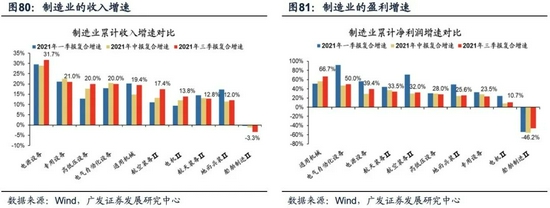

我们从19-21年两年的累计复合增速,来看大类板块三季报的综合比较。收入仍在改善的是上游资源、中游制造、金融服务,农业和上游资源的两年复合收入增速在20%以上。盈利仍在改善的仅有上游资源;中游制造、TMT的两年复合盈利增速超过18%但较中报降速,必需消费回落明显,农业大幅负增长。

大类板块ROE(TTM)比较,除上游资源ROE(TTM)有所改善外,其他板块ROE保持稳定或有所下降,农业的拖累较大。中游制造、TMT的ROE保持稳定,服务业、必需消费、可选消费和农业的ROE回落。

三季报复合盈利增速超过20%、且盈利连续改善的行业如下表,主要集中在涨价周期、少数科技及制造(光学光电子/通用机械)。其中蓝色底纹的为基金配置较低的行业(50%分位数以下)。

今年以来负增长收敛、或由负转正的行业,集中在可选消费以及服务业的修复(白电/旅游/酒店),这也是展望明年盈利仍有修复潜力的线条之一。除此之外还有计算机应用、船舶制造等。

三季报盈利连续减速、及基金配置分位数超过70%的行业如下表。主要集中在中游制造(玻璃橡胶、专用设备、高低压设备)及部分TMT(半导体、电子制造、元件)。

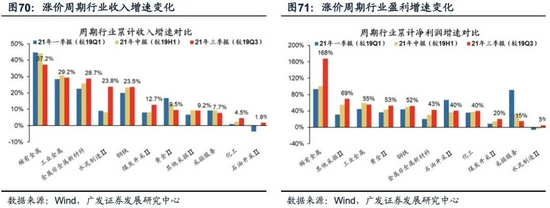

6.2 涨价周期品:供给约束支撑高周转,但毛利已近下行拐点

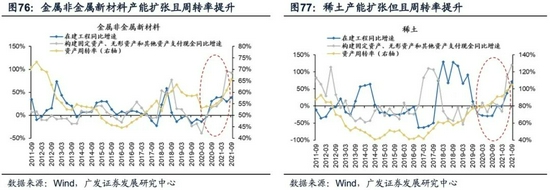

“供给约束”支撑景气,三季报涨价的周期品行业累计营收增速(较19复合)仍维持高位,且累计净利润增速(较19复合)较二季报继续加速。收入来看,金属非金属新材料、水泥制造、煤炭开采和化工等行业收入增速较Q2加速;利润来看,稀有金属、钢铁和金属非金属新材料等行业利润增长较Q2显著加速。

对于涨价的高耗能行业,“能耗双控”对行业的供给约束继续体现,与A股非金融不同,资源品行业整体产能周期以收敛为主,由此支撑资产周转率和ROE(TTM)继续上行。8-9月“能耗双控”约束加码,高耗能的周期行业扩产受限,除塑料、水泥等少部分行业外,其他行业如工业金属、煤炭、钢铁等行业的产能周期仍在回落,资产周转率上升,支撑行业ROE(TTM)继续上行。化学原料、化学纤维、稀有金属和工业金属等行业ROE(TTM)已超过上一轮供给侧改革的高点。

也有部分涨价行业在三季度进行了产能扩张,但由于下游需求的承载能力不同,扩产后资产周转率有所分化。新能源的上游实现了扩张及高周转,供需格局向好。水泥、塑料等行业扩产但损伤了资产周转率,而新能源领域上游的稀土、金属非金属材料保持了产能扩张与周转率回升。

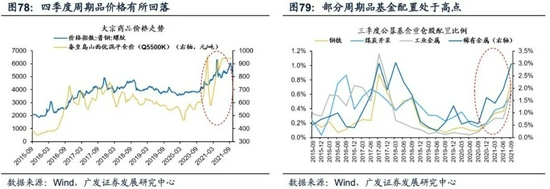

随着“能耗双控”对生产端产生负面影响,周期股已进入需求回落与供给收缩相对速度的观察期。近期“能耗双控”与“保供限价”的表述交错出现,政策短期会在保供和限产中寻找平衡。四季度工业品价格出现回落。缺乏下游需求承载的涨价行业,或面临收入与毛利率的下行拐点。

三季报煤炭开采、钢铁等行业基金配置已超过上一轮供给侧改革以来的高点。后续基金对于周期行业的配置仍有分化,观察变量主要是:政策扰动阶段性平息后行业自身的“供需矛盾”,以及“稳增长”政策落地的时点及具体形式。

6.3 制造业:成本抵御能力决定了扩产与筹资节奏,观察PPI顶部回落的毛利改善行业

制造业整体保持较高的复合增长但盈利趋势下滑,军工、通用机械、电源设备维持高景气。收入来看,电源设备、专用设备、航空装备明显加速;盈利来看,通用机械、电源设备盈利增长加速。

我们在10.22《制造业成本冲击的拆解与推演》中,从投入产出表详细拆解了今年原材料上涨的核心四个品种、以及对原材料依赖度最高的制造业,主要集中在化工、建材、机械、电气设备、轻工、汽车、家电。

今年以来,黑色金属、有色金属、燃料动力原材料、化工原料为工业原材料价格的主要拉动项,以原材料购进价格(PPIRM)观测,截至9月四个价格分项的同比增速分别达20.9%、20.1%、14.1%、12.3%。我们基于投入产出表详细测算了各制造行业对四大原材料的依赖度,不同行业对原材料的敞口不同。合计对四大原材料敏感度最高的行业是:化纤、橡胶及塑料、造纸、非金属矿物、通用设备、专用设备、金属制品、交通运输设备、电气设备、仪器仪表、家电、家具、汽车等。

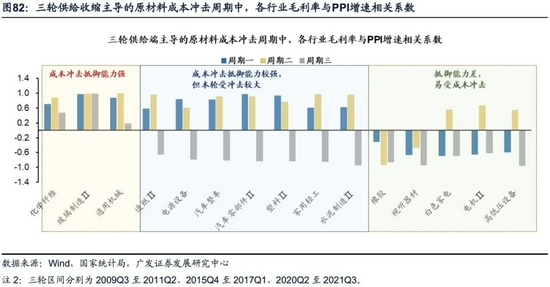

行业毛利率与PPI的相关系数侧面印证了各行业的冲击抵御能力。上游原材料涨价之下,成本端承压是直接的。但是,成本冲击并不一定意味着利润冲击。冲击由成本端向利润端的蔓延,在不同行业间存在结构性差异,部分行业有着更强的抵御能力,可以平稳过渡,甚至由此增厚利润。判断成本冲击是否会传导至盈利端,可观测PPI上行周期中,各行业毛利率是否明显受损。按照PPI增速底部拐点到转为下行的顶部拐点,可划分出三轮可比区间,分别为09年7月至11年7月、15年10月至17年2月、2020年5月至今。

在三轮供给端主导的原材料成本冲击的周期中,分别计算了行业毛利率与PPI增速的相关系数,可以把制造业大致分为以下三类——

第一类,具有较强的原材料成本冲击抵御能力。行业毛利率与PPI增速在包括本轮均呈正相关性,表征其对原材料成本冲击抵御能力较强,包括化学纤维、玻璃制造、通用机械。

第二类,历史两轮成本冲击的抵御能力较强,但本轮受到冲击较大。行业在前两轮周期中展现了较强的抵御能力,但本轮周期受冲击较大。包括电源设备、汽车整车、汽车零部件、家用轻工、水泥制造、造纸、塑料。

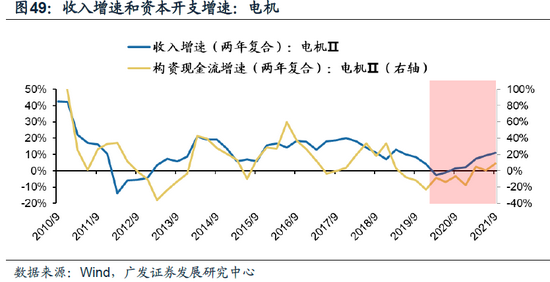

第三类,成本抵御能力较差,每一轮都受到较大冲击。包括橡胶、白色家电、视听器材、电机、高低压设备。

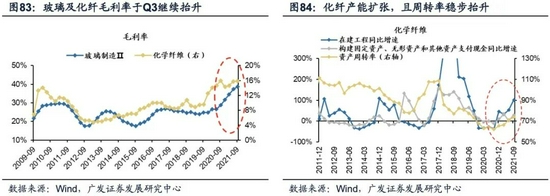

1。 成本抵御能力较强的行业:玻璃、化纤

映射到本轮,历史上具有较强成本冲击抵御能力的行业,本轮的涨价传导较为顺畅,利润率于Q3仍在逆势提升:玻璃、化纤。大幅提价之下,玻璃、化纤成本压力向下游传导顺畅,利润率于Q3延续逆势抬升趋势。其中,玻璃Q3毛利率为38.71%,较Q2大幅抬升1.24pct,销售利润率为19.7%,亦较Q2环比抬升0.6pct;化纤Q3毛利率为7.6%,较Q2环比小幅抬升0.1pct,销售利润率保持平稳,为15.8%,较Q2抬升0.1pct。

成本的抵御能力较强,因此也带来了产能扩张的动力。利润率提升之下,产业景气度处于相对高位,化纤于Q3进一步扩产,同时周转率伴随提升。

2。 历史成本抵御能力较强、但本轮受损行业:水泥、家具、汽车、电源设备

很多制造行业本轮的成本冲击超过历史周期,一方面部分工业品本轮涨价的速度和幅度超过历史,另一方面今年还有地产紧信用、内需疲弱的双重挤压,导致成本冲击传导不畅。很多行业毛利率受损幅度大幅超过历史,并大多于Q3进一步下探。其中,汽车零部件、家用轻工、造纸、塑料、水泥制造毛利率承压显著。

成本冲击之下,受损行业多加大筹资力度。与A股筹资现金流较去年同期收缩不同、成本冲击行业加大了筹资力度。多数行业于21Q3加大筹资力度以对冲盈利受损。汽车零部件、家用轻工、塑料的筹资现金流占比均较去年同期转正,造纸亦有边际回升。

汽车、电源设备本轮的毛利率冲击幅度亦高于历史,但Q3已有企稳迹象,汽车整车毛利率环比抬升、电源设备毛利率已平稳。未来观察需求的恢复速度及成本压制因素的缓解。汽车整车毛利率Q3录得11.73%,环比抬升0.02pct,为2017Q1以来的首次环比回升;电源设备毛利率Q3录得19.84%,环比Q2已表现较为平稳。当前来看,汽车整车、电源设备已呈现成本压力见顶,需求磨底迹象,后续密切跟踪其成本传导及需求复苏情况。

汽车“缺芯”预期缓解及原材料价格回落之下,成本压力有望边际回落。库存大幅去化,产销磨底,后续密切关注供需改善信号。9月起,汽车芯片的封测重镇马来西亚疫情得到初步控制,汽车缺“芯”问题有望逐步得到缓解。同时,四季度PPI预期见顶及“保供稳价”政策将改善成本压力,广发汽车原材料成本指数增速于21年4月见顶,并持续回落。由上市公司库存及经销商库存系数观测,汽车库存降幅亦明显,已接近历史低位。

电源设备来看,下游需求旺盛支撑成本传导。以光伏为例,今年来硅料价格大幅上行,但光伏新增装机容量于今年6月触底回升。下游需求旺盛之下,光伏装机承载价格涨幅,使得产业链成本传导顺畅,从而支撑行业利润率企稳。

3。 成本抵御较差行业,观察本轮冲击幅度及触底信号:白电、电机、橡胶

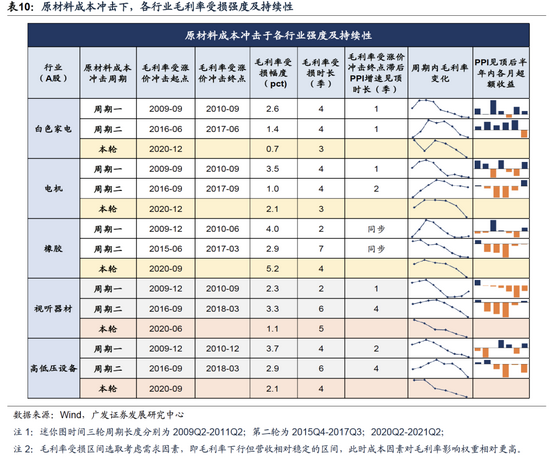

历史三轮周期来看,每一次受成本压制都较为显著的行业是:白电黑电、电机、高低压设备、橡胶。我们考察本轮毛利率的回落时长和幅度,与历史周期对比以观察本轮触底的信号——

历史上白电、橡胶、电机的毛利率触底基本同步PPI见顶、或滞后约一个季度左右,在四季度原材料价格回落的背景下,观察成本传导及需求复苏情况,或迎来配置时点。对于白电、电机、橡胶,本轮受冲击强度大多已接近历史基准水位,且毛利率修复相对PPI见顶的滞后效应相对较短,四季度或迎来毛利率拐点。

当前来看,白电、橡胶、电机均呈现初步的底部复苏迹象。空调价格自今年5月起持续抬升,销量增速亦于9月边际回暖;受益于新能源汽车等部分高景气下游需求拉动,电机、橡胶毛利率亦有望底部修复。

对于高低压设备及视听器材,本轮冲击强度与历史水位仍有距离,且毛利率修复的滞后效应更为显著,其或继续承压至2022年。

6.4 TMT及新兴产业链:关注新兴赛道高景气趋势

大多数TMT行业21Q3收入增速较中报有所下降,其中收入增速较上一季度继续提升的产业为光学光电子、元件和通信设备等。半导体增速虽仍维持于较高水平,但较中报有所下滑。

光学光电子、通用机械和电子设备21Q3盈利增速较中报上升且位于超过30%的高速增长水平;半导体、营销传播、通信运营和文化传媒的盈利增速较中报下滑,元件、电子制造和计算机设备连续下滑。

半导体、光学光电子、元件的ROE继续提升,接近或处于历史高点。

科技硬件类行业中,补库存特征较为明显。元件、光学光电子营收高增长下呈现“主动补库”特征,但存货增速已到达历史高点,后续需关注存货消化的程度。四季度消费电子的需求变化是影响存货量的关键因素。

此外,我们于《策话新兴产业》系列搭建了11大新兴产业链及超过100个二级行业的研究框架,于产业链维度亦对新兴赛道三季报情况作出梳理。

由营收、盈利变化趋势看“新兴产业景气度”,是名副其实的高景气赛道:光伏、医美、机器人、航空航天复合营收增速连续4季度增长;医美、新能源汽车和智能汽车的复合净利润增速连续4季度增长。具体新兴产业高景气赛道如下:

(1)新能源汽车(矿产资源、电解液、隔膜、正负极材料):供需缺口催化涨价,产业链上游量价齐升;

(2)光伏(逆变器、硅料、硅片):供需缺口下涨价持续,产业链上游高景气;国产替代加速叠加下游装机需求旺盛,逆变器高增长;

(3)军工(航空航天):需求高增叠加进口替代景气度高涨,三季报中大额订单预付额激增,行业盈利不断上行。

(4)风电:风电受益于政策支持及能源“供需缺口”下的“新基建”需求跃升,装机高增。

(5)5G、智能汽车:受VR/AR及AI技术快速落地叠加5G商用稳步推进影响,行业加速成长。

我们重点关注三大热门新兴产业赛道的利润变迁及景气趋势:

1。 新能源产业链——锂电上游材料维持高景气

利润空间分配来看,新能源汽车上游盈利能力更加强势。矿产资源利润占比增幅最为显著,从20Q1的5%增长至21Q3的26%,其次为正极材料和电解液。动力电池盈利占比缩水明显,由20Q1的56%缩小至21Q3的32%。

景气趋势来看,上游涨价之下,四大锂电上游材料(电解液、正负极、隔膜)量价齐升,高景气持续。受供需缺口叠加短期限电限产影响,上游锂镍钴锰等原料在产能增量的情况下价格依然大幅提升,极大地提高了产业利润空间,拉动四大锂电上游材料(电解液、正负极、隔膜)量价齐升。例如,正极材料中,磷酸铁锂出货量长期环比高增,需求旺盛拉动价格高升,市场价格较去年涨幅近50%。

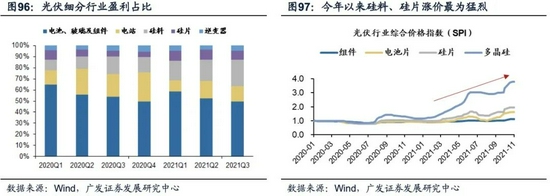

2。 光伏产业链——上游利润占比显著提升,硅料、硅片及逆变器高景气延续

利润空间分配来看, Q3上游硅料与硅片盈利占比显著提升,电站盈利收窄严重,电池、玻璃及组件长期占盈利主导。受限电限产影响,硅料、硅片价格大幅上涨,上游利润空间进一步放大。同时叠加政策扶持,下游新增装机量大幅抬升,对原料需求再次增大,上游量价齐升,利润增量显著。

景气趋势来看,硅料、硅片及逆变器高景气最为延续。在原料降本与技术进步下,光伏行业超额利润空间长期存留,叠加政策扶持与供需缺口,高景气状态持续保持。从细分赛道看,硅料、硅片与逆变器维持高景气:“限电限产”推动硅料、硅片价格上涨,上游利润空间进一步放大;逆变器国产化替代加速,下游新增装机量保持高增长。

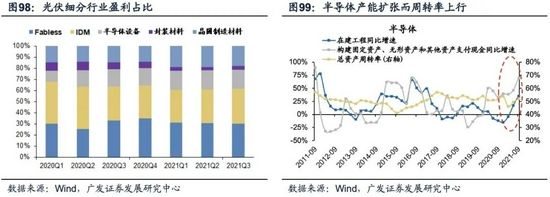

3。 半导体产业链——景气度边际回落,中上游利润占比抬升

利润空间分配来看,半导体行业盈利结构未发生大幅变动,IDM与Fabless占主导,半导体设备与晶圆制造材料盈利占比小幅增加。中上游原料与制造为Q3半导体利润增量主动力,盈利占比小幅提升。随着全球半导体需求持续高涨,供给受到扩产周期的约束难以大规模释放,中上游利润空间有望将继续扩大。

景气趋势来看,半导体营收有所回落,但产能扩张和周转率延续共振,后续关注供需缺口边际变化。21Q3半导体营收增速加速回落,环比Q2下行14.4pct,表征行业景气度边际回落。但产能扩张仍然延续,截止Q3产能扩张与周转率上行共振。对于半导体,本轮高景气源于全球供需缺口,而企业资本开支意愿下行表征背后逻辑或发生边际变化,北美半导体设备出货金额增速亦于今年6月见顶,此后持续回落。对于后续行业研判,需密切观察供需缺口有无超预期进展。

6.5 消费及服务业:景气预期与基金配置双双触底

必需消费三季报收入放缓、盈利下行。从19Q3-21Q3的两年复合增速来看,生物制品的收入和盈利增速有所改善,饮料制造、化学制药、中药的收入及盈利情况较H1稳定,其他子行业的的收入和盈利增速均有所下滑,其中畜禽养殖的收入恶化最明显,影响盈利由正转负,增速下行幅度超过70pct。

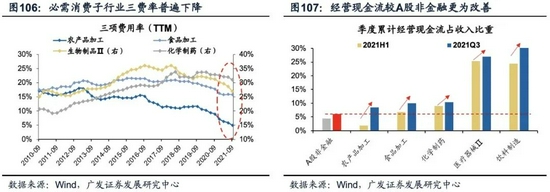

必需消费受到成本传导与内需回落的双重影响,盈利的质量也有受损,主要体现在利润率拖累ROE。必需消费整体收入增速处于所有大类板块末位,多数子行业收入增速下滑。农产品加工、医疗器械、畜禽养殖、食品加工降幅显著。营收下行叠加成本压力抬升,多数子行业的毛利率出现不同程度下滑,仅饮料制造和中药维持稳定。畜禽养殖、饲料受猪价下跌的影响,行业景气度加速探底,毛利率降幅最大;食品加工量价齐弱,毛利率下滑幅度也较为明显;仅饮料制造仍表现出稳健的盈利能力。食品加工和饮料制造的ROE也出现了小幅下滑。

相应的,必需消费行业普遍收缩产能,扩产意愿显著弱于A股整体。与A股非金融整体趋势不同,必需消费子行业的扩产意愿不强,部分子行业产能周期仍在收敛,如食品加工、医疗器械、畜禽养殖、饲料。猪价进一步下探、生猪养殖产能出清加速,畜禽养殖产能周期处于阶段底部。

此外,必需消费板块缩减费用、以减震毛利对净利的冲击;三季报行业的经营现金流较中报有所改善。必需消费子行业积极收缩费用,多数行业三项费用率降幅超过A股非金融。农产品价格、化学制药的三项费用率较H1降低近1pct以上(A股非金融降0.26pct)。多数行业现金流一改H1恶化趋势并出现边际改善。农产品加工、食品加工、饮料制造等行业Q3经营现金流占收入比较H1出现明显增长,且涨幅幅度超过A股非金融。

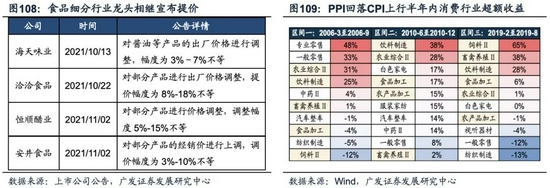

随着PPI向CPI的传导预期,食品行业部分提价线索或对应未来景气预期的改善。伴随提价线索,或对应食品行业景气触底改善预期。近期多家调味品、休闲食品等细分行业龙头相继宣布对主要产品进行提价,上游成本压力将进一步传导至消费端,CPI回升预期加强,同时叠加Q4消费促销活动集中,食品加工Q4业绩有较大改善空间。

在历史上的PPI向CPI传导过程中必需消费板块的股价表现受益。取历史上CPI触底回升且PPI高位回落的半年,2006年3月-2006年9月、2010年6月-2010年12月、2019年2月-2019年8月,区间内农业和食品相关行业往往可以跑出超额收益。

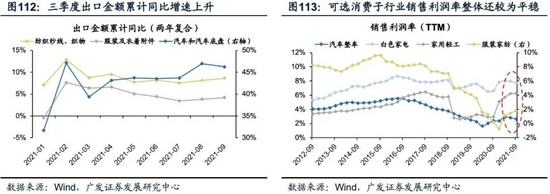

在内需恶化、成本压制、外需较强的背景下,可选消费修复放缓,“出口链”相关的子行业景气优于“纯内需”行业,“实物消费”优于“服务业”。收入方面,多数行业收入增速下滑,仅家用轻工、白色家电收入增速小幅改善。盈利方面,白色家电净利润增速由负转正,休闲服务和专业零售的净利润增速边际有改善但幅度甚微,其他子行业净利润增速均有所下滑,休闲服务、一般零售、专业零售的净利润增速仍处于负值区间。

“出口链”相关的行业由于有外需韧性的支撑,销售利润率仍较为平稳。服装家纺、纺织制造、家用轻工的销售利润率出现边际改善,白色家电的销售利润率小幅下滑,而汽车受缺芯影响业绩整体下滑,销售利润率下滑明显。

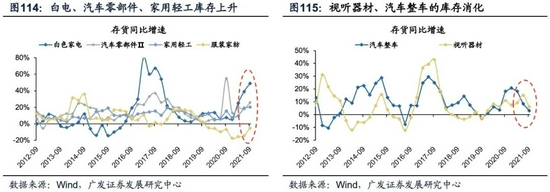

可选消费的库存继续累积,仅汽车整车和黑电的存货有所回落。汽车整车、视听器材的存货压力下降,白色家电、汽车零部件、家用轻工及服装家纺的库存抬升,但考虑到收入改善,纺服或为库存周期触底的主动补库,以应对原材料成本上升和“冷冬”预期下销售旺季到来。

部分可选消费品的景气预期和配置数据均已到达底部,随着成本压制因素的逐步缓和,不妨在年底至明年关注景气预期触底改善带来的增配机会。随着后续成本压制的逐步缓和,提价带来的景气预期改善,PPI-CPI传导链条下的受益逻辑,展望Q4至明年可以逐步关注行业景气预期触底改善带来的增配机会。

服务业三季度修复受阻,多数子行业收入普遍恶化,但盈利负增长收敛。收入方面,除物流、酒店收入增速有所改善外,其他服务业子行业的收入增速仍为负且再次恶化。盈利方面,仅景点、机场Ⅱ净利润增速下行,其余子行业盈利均边际改善,物流Ⅱ的净利润增速由负转正,景点、酒店、机场Ⅱ、餐饮的净利润增速小幅上升但仍在负值区间。

景气缓慢修复,展望明年“出行链”仍是盈利环比修复的线条之一。但短期基金配置仍处于90%分位数。服务业的现金流仍在继续改善,且多数子行业ROE不再恶化。预计后续局部疫情得到有效控制后业绩还将继续改善,展望明年也是盈利继续修复的线条之一。

7

风险提示

宏观经济下行压力超预期、盈利环境发生超预期波动。

责任编辑:陈悠然

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)