95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

【今日直播】

国泰基金量化投资事业部总监梁杏:什么行业值得投资?——行业投资的框架和逻辑

【国盛策略张启尧】三大理由看好后市

来源:尧望后势

核心观点

回顾:2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外围压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。4月月报首推内需驱动的消费板块。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。7月在市场一片风格切换呼声中,连续发布四篇《大分化时代》报告,坚定认为大分化继续、科技消费仍是两大主线。

展望:外部风险因素逐步消化、内部政策预期升温,继续看好后市

1.外部利空消化、内部利好即将释放之下,长假归来A股迎来修复。早在9月中旬市场大跌之际,我们便明确判断“调整近尾声”、“机构牛继续”。此后又在四季度策略报告《机构牛、结构牛、大分化》中再次强调机构牛继续。近期,随着近期外部利空逐渐消化、内部利好即将释放,长假归来A股市场核心指数便集体上涨,创业板更大涨近4%,我们的判断已在兑现。

2.往后看,三大理由支撑我们继续看好A股市场后续表现:

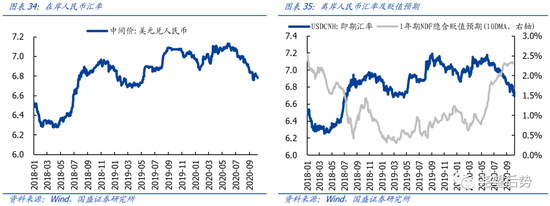

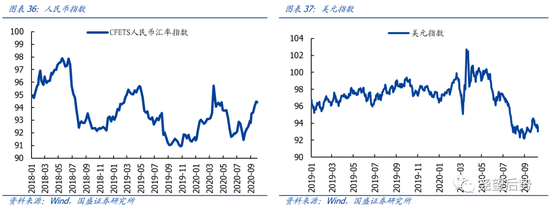

第一,近期全球市场风险偏好显著回升。首先,此前美欧股市大跌,也对A股市场风险偏好形成冲击。而长假期间,港股、A50指数、美股、欧洲股市均大幅上涨,有望带动市场风险偏好回暖。其次,近期美欧疫情反弹,尤其是特朗普及多名政府官员感染新冠,进一步强化全球宽松预期。我们一直强调,极度宽松的货币政策是今年海外市场最重要的支撑力量。且从当前来看,尽管欧美疫情出现反复,但已难以动摇全球经济复苏的大趋势。比较类似6月国内疫情出现反复时的情况。因此,后续随着海外疫情再度缓解,叠加极度宽松的流动性支持,全球风险偏好有望继续回暖。此外,此前地缘因素对全球风险偏好形成冲击,而当前随着其影响也已减弱。

第二,市场对于中美贸易摩擦持续升级的悲观预期有所缓解。一方面,随着AMD、英特尔获得许可向华为供货,美国对华为的禁令有所松动。另一方面,特朗普第一次答辩失利,令拜登在选战中的优势扩大。而拜登此前宣布将取消对华关税的立场,部分消解了市场对于贸易战的担忧。最重要的,此前市场对于外部风险的恐慌,已在很大程度上反应在受中美摩擦升级影响最大的半导体、通信等板块仓位的回落上。在市场已做好最坏打算的情况下,外部风险对于A股市场的影响已经钝化。

第三,“十四五”规划将出,国内政策预期升温,也将进一步提升市场风险偏好,并带动市场热点和结构性机会。参考“十三五”规划制定期间的市场表现,规划重点的高端制造业表现突出。而从10月9日的市场表现来看,与“十四五”规划相关可能性较高的新能源、电子等板块涨幅领先,显示市场已开始预热。

因此,在全球市场风险偏好显著回升、外部利空逐渐消化、内部政策利好预期升温之下,看好A股市场后续表现。

3.从中长期来看,资本市场建设加速,叠加机构资金持续流入,继续看好机构牛、结构牛。我们从去年以来便一直强调,当前A股市场正处于一个由散户直接持股向间接持股转变,居民资金通过公募基金、保险等产品间接增配权益资产,机构增量资金持续入市的趋势性进程中。近期国务院《关于进一步提高上市公司质量的意见》、银保监会《关于优化保险机构投资管理能力监管有关事项的通知》出台,进一步加强资本市场基础制度建设,为机构资金入市打造优异的市场环境。与此同时,9月偏股基金发行规模仍近1000亿。因此中长期内,在宏观流动性不会出现系统性收紧,同时资本市场建设加速,机构增量持续入市、股市流动性充裕之下,继续看好机构牛、结构牛。

投资策略:继续看好科技+消费两大主线,关注科创板

——科技+消费将是市场长期主线,聚焦科创板投资机会。

——景气角度:关注新能源汽车、光伏、半导体、消费电子、游戏、黄金。

风险提示:1、疫情发展超预期;2、宏观经济超预期波动。

报

告

正

文

回顾:2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外围压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。4月月报首推内需驱动的消费板块。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。7月在市场一片风格切换呼声中,连续发布四篇《大分化时代》报告,坚定认为大分化继续、科技消费仍是两大主线。

展望:外部风险因素逐步消化、内部政策预期升温,继续看好后市

1、外部利空消化、内部利好即将释放之下,长假归来A股迎来修复。早在9月中旬市场大跌之际,我们便明确判断“调整近尾声”、“机构牛继续”。此后又在四季度策略报告《机构牛、结构牛、大分化》中再次强调机构牛继续。近期,随着近期外部利空逐渐消化、内部利好即将释放,长假归来A股市场核心指数便集体上涨,创业板更大涨近4%,我们的判断已在兑现。

2、往后看,三大理由支撑我们继续看好A股市场后续表现:

第一,近期全球市场风险偏好显著回升。首先,此前美欧股市大跌,也对A股市场风险偏好形成冲击。而长假期间,港股、A50指数、美股、欧洲股市均大幅上涨,有望带动市场风险偏好回暖。其次,近期美欧疫情反弹,尤其是特朗普及多名政府官员感染新冠,进一步强化全球宽松预期。我们一直强调,极度宽松的货币政策是今年海外市场最重要的支撑力量。且从当前来看,尽管欧美疫情出现反复,但已难以动摇全球经济复苏的大趋势。比较类似6月国内疫情出现反复时的情况。因此,后续随着海外疫情再度缓解,叠加极度宽松的流动性支持,全球风险偏好有望继续回暖。此外,此前地缘因素对全球风险偏好形成冲击,而当前随着其影响也已减弱。

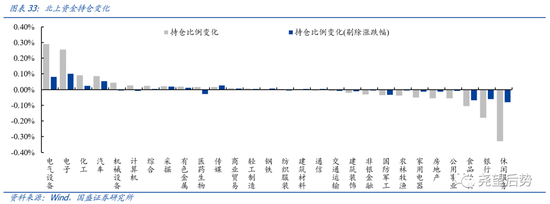

第二,市场对于中美贸易摩擦持续升级的悲观预期有所缓解。一方面,随着AMD、英特尔获得许可向华为供货,美国对华为的禁令有所松动。另一方面,特朗普第一次答辩失利,令拜登在选战中的优势扩大。而拜登此前宣布将取消对华关税的立场,部分消解了市场对于贸易战的担忧。最重要的,此前市场对于外部风险的恐慌,已在很大程度上反应在受中美摩擦升级影响最大的半导体、通信等板块仓位的回落上。在市场已做好最坏打算的情况下,外部风险对于A股市场的影响已经钝化。

第三,“十四五”规划将出,国内政策预期升温,也将进一步提升市场风险偏好,并带动市场热点和结构性机会。参考“十三五”规划制定期间的市场表现,规划重点的高端制造业表现突出。而从10月9日的市场表现来看,与“十四五”规划相关可能性较高的新能源、电子等板块涨幅领先,显示市场已开始预热。

因此,在全球市场风险偏好显著回升、外部利空逐渐消化、内部政策利好预期升温之下,看好A股市场后续表现。

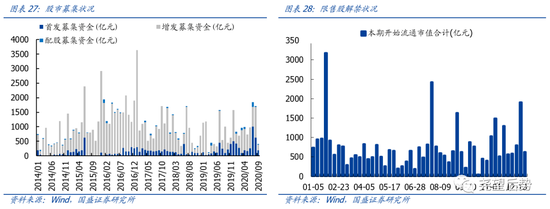

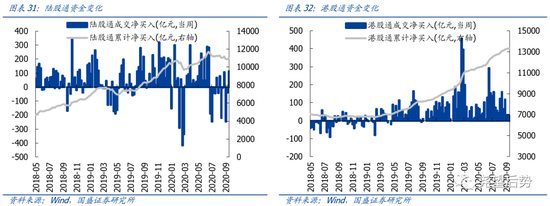

3、从中长期来看,资本市场建设加速,叠加机构资金持续流入,继续看好机构牛、结构牛。我们从去年以来便一直强调,当前A股市场正处于一个由散户直接持股向间接持股转变,居民资金通过公募基金、保险等产品间接增配权益资产,机构增量资金持续入市的趋势性进程中。近期国务院《关于进一步提高上市公司质量的意见》、银保监会《关于优化保险机构投资管理能力监管有关事项的通知》出台,进一步加强资本市场基础制度建设,为机构资金入市打造优异的市场环境。与此同时,9月偏股基金发行规模仍近1000亿。因此中长期内,在宏观流动性不会出现系统性收紧,同时资本市场建设加速,机构增量持续入市、股市流动性充裕之下,继续看好机构牛、结构牛。

投资

策略:

继续看好科技+消费两大主线,关注科创板

——科技+消费将是市场长期主线,聚焦科创板投资机会。

——景气角度:关注新能源汽车、光伏、半导体、消费电子、游戏、黄金。

两大主线——科创板

2018年以来,去杠杆下的企业融资困境叠加中美摩擦下打赢科技战的迫切需求,成为资本市场加速改革、科创板快速推出的重要驱动。

百年变局下,科技创新难假外人之手。随着中国经济、企业的快速崛起,美国在“修昔底德陷阱”、“零和博弈”思维下,为维持其在全球经济、科技等领域的主导地位发起贸易战、科技战。面对美国的再三施压,一味妥协没有出路。因此,早早抛弃幻想、未雨绸缪是最佳应对。未来,中国势必致力于追赶、反超美国在多个领域的领导地位。而在中美经济、全球产业链深度绑定、嵌套的情况下,科技将是中国赢得这场持久战的关键。科创板建设定位科技,引领未来。科创板自推出之时便确立了“面向世界科技前沿、面向经济主战场、面向国家重大需求”、“服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业”的定位,这标志着我国资本市场主要任务由助力国企融资、改革,向实现转型升级、推动科技创新、打赢科技战转变。

从细分产业及主题看,科创板聚焦长期最优赛道、致力突破前沿科技的定位明晰。从科创主题分布看,新一代信息技术产业占比接近四成,伴随5G时代来临,新一轮信息技术革新带动产业高速发展,大量优质企业纷纷登陆科创。同时,生物产业、高端装备制造产业紧随其后,占比分别达到23.8%和16.2%。此外,从细分主题看,电子核心产业、新兴软件和新型信息技术服务、生物医药产业占比最高,分别达到17.0%、15.2%和13.4%。

虽然当前科创板整体估值较高,但结合企业生命周期、板块整体定位和监管层表述,我们认为对科创板企业定价应更具包容性,短期的盈利和估值不是主要矛盾,成长性、赛道、空间才是关键。回顾纳斯达克历史估值,创立早期板块估值也一度高达80倍以上,但伴随上市标的的去伪存真、优胜劣汰,估值逐渐被消化、FAANG由此诞生。科创板也将经历类似进程,中国“纳斯达克”正在孕育。

6月19日,上交所正式披露科创板指数计划,首支科创板指数科创50,已于7月22日盘后问世。此次指数编制充分借鉴海外经验,结合流通性、市值等要求选取了首批50只成分股。其中三家市值过千亿的公司金山办公、中微公司、澜起科技已悉数纳入,成分股总市值突破万亿规模。指数体系设立将为科创板相关指数型ETF设立敞开大门,科创板有望迎来被动资金的集中配置。同时,根据上交所同日披露的上证综指编制新规,部分科创板标的也有望被纳入上证综指,以及上证50、上证180、上证380等核心指数。这也意味着,优质科创板标的还有望获得更多宽基ETF增配。

科创板公募基金一季度明显扩容,持股规模持续攀升。自科创板开板以来,重点投向科创板的公募基金数目和规模不断抬升,尤其是今年一季度,科创板公募基金明显扩容,单季度基金数目新增23只,持股规模扩容超200亿元。截至6月19日,已发行科创板基金数目已增至52只,持股总规模达445.02亿元。从科创板公募基金命名的细分类型看,从科技创新基金到科创主题基金,再到最新的科创板基金,对科创板资产配置比例逐步提升,科创板公募基金的“科创”属性强化,科创板将持续迎来其“定向灌溉”。目前,已发行的52只科创板公募基金中,科技创新基金、科创主题基金已分别达到40只、12只,持股规模分别达到313亿元、132亿元。未来,增量资金“科创化”属性提升也将成为科创板牛市的重要支撑。

7月22日集中解禁压力较大。7月科创板一周年之际,首批科创板公司迎来首发、战配股集中解禁,单月解禁规模达1690亿元,全年解禁占比达37.24%。其中,7月22日是本次“解禁潮”的集中爆发点,23只科创板个股面临集中解禁,解禁规模达1663亿元。参考创业板首批个股解禁经验(2010.11.01),解禁个股于次日集体回调,平均回调幅度在4%左右,创业板整体也受到较强冲击。但是,基于我们对科创板长期方向的看好、以及确定性增量资金的注入,我们认为若集中解禁导致短期调整,反而将成为配置资金的入市良机,更有望成为科创板首轮牛市起点,建议积极把握。

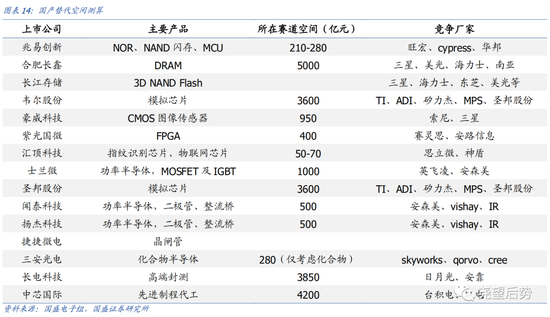

两大主线——国产替代

二季度以来,美国对华为的制裁再次升级,面对美国的再三施压,一味的妥协没有出路,未来,只有加快科技创新实现国产替代、掌握核心科技“硬实力”,才能真正为美国不断升级的贸易战画上“休止符”。

当前随着全球疫情缓和,5G、云计算、人工智能等科技创新周期继续,下游需求有望恢复,未来5G产业链格局有望重塑,建议关注国产替代的相关机会,主要包括通信行业中的包括芯片、环形器/滤波器、以及部分上游原材料的国产替代;电子行业中的配套服务产业链,例如代工、封测、设备、新材料国产化的机遇等。

六个行业——新能源汽车

短期来看疫情影响有限,景气度逐步回升,Q3将迎来国内外双升。疫情对国内新能源汽车销量影响10-15%左右,幅度有限。1)国内疫情过后销量已开始逐月恢复,产业链景气度逐月回升。新能源汽车是稳增长的有效着力点,国家级补贴政策退坡幅度温和,地方因地制宜加大力度促进新能源汽车消费,公共交通领域加速替换,有望逐月攀升,在基数效应下,Q3开始将同比转正。2)欧洲1-2月新能源汽车均实现同比翻倍以上增长,3月尽管疫情在欧洲逐步爆发,但主要7国仍实现35%以上增长,需求强劲。目前欧洲疫情拐点已现,经过Q2的进一步控制,Q3需求有望恢复正常,将重回高增,从而迎来国内外销量共振。

长期来看中国、欧洲两大汽车市场执行惩罚性政策,倒逼传统车企加速电动化转型。中国双积分压力从2020年开始显现,欧洲碳排放政策从2020年开始执行,严苛的惩罚性政策倒逼车企加大新能源车型投入及销售。各主流车企在特斯拉引领及政策压力下加速转型,2020年第一轮电动化产品周期开启。

六个行业——光伏

国内竞价项目落地,竞价规模达到25.97GW,超出市场预期。根据国家能源局公布的2020年光伏竞价项目结果,2020年被纳入国家竞价补贴范围的项目达到25.97GW,前期市场对国内竞价项目的预期在20GW左右,本次竞价结果超出市场预期。

光伏产业链价格映射需求景气,行业需求复苏,全年光伏装机有望超预期。从产业链价格来看,隆基和通威公布7月硅片和电池片售价,价格相比上月维持稳定。根据solarzoom统计,4月国内光伏出口达到5.46GW,同比减少5%,5月光伏组件出口环比上升9%。考虑到4、5月正逢海外疫情高峰(金麒麟分析师),出口数据表现超出市场预期。国内方面,随着2020年竞价项目落地,国内需求即将启动,下半年行业景气度将持续提升。

六个行业——消费电子

智能手机出货量继续反弹。一季度受疫情的影响,智能手机出货量受到较大冲击。2020年2月,智能手机出货量同比下滑至-54.7%,3月份小幅改善至-21.9%,4-5月份继续反弹,显示短期疫情影响逐步消退。5月国内市场5G手机出货量1564.3万部,占同期手机出货量的46.3%,未来随着5G换手潮的到来,智能手机景气度将持续。

TWS无线耳机将维持高增长。近期各大电商平台对TWS耳机进行了大力促销以拉动整体需求,未来出货量有望继续超预期。根据Counterpoint Research统计,TWS无线耳机的市场渗透率仅为15%,渗透率较低,2020年TWS无线耳机的出货量将达到2.3亿副,相对于2019年仍有翻倍的空间,市场前景广阔。

六个行业——半导体

半导体行业景气度持续向上。当前全球半导体中期供需拐点明确,产业需求持续回暖;5G、汽车、数据中心等都将帮助半导体市场规模不断扩张;特别从移动端手机设备来看,存储的用量也将受到5G手机渗透率及出货量的提高而水涨船高。

同时,随着美国对华为制裁的升级,国内半导体产业格局将迎来重构,应重视国产替代的机遇。在国产替代加速及新一轮创新周期引领下,研发转换效率提升的 A 股龙头公司有望继续引领全球高增长,2020 年可以重点关注 CIS、射频、存储、模拟等国产化深水区。

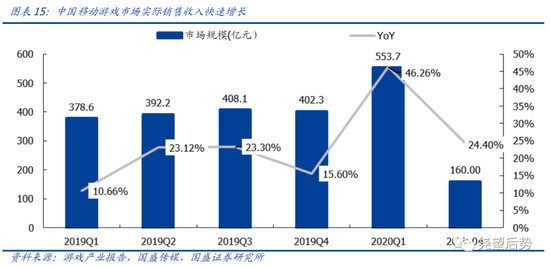

六个行业——游戏

疫情带动线上游戏活跃度大幅提升。一季度受疫情的影响,居家隔离使得用户将更多的娱乐时间转向线上,游戏业务板块活跃用户大幅增加,流水也有较大提升。数据显示,2020年一季度和2020年4月,中国移动游戏市场规模分别达到553.7亿元和160亿元,同比增速分别为46.26%和24.4%,较2019年的增速继续提升。

随着暑期临近,景气度将持续。往后看,游戏板块景气度仍将持续,特别是随着暑期的临近,游戏板块有望继续实现高增长,同时从估值的角度来看,当前游戏板块估值并不高,配置性价比较高。

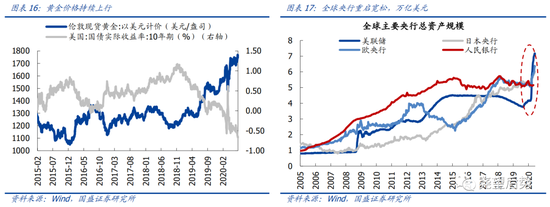

六个行业——黄金

对冲危机,各国开启史无前例的货币宽松。美联储在连续打出巨幅回购、紧急降息至零、重启7000亿美元QE等政策组合拳之后,又相继启动多项危机工具向市场注入流动性。欧央行也宣布大幅提高QE规模至1400亿欧元,并增加LTROs和放松TLTRO III的条件。截至当前,美日欧央行已分别较疫情前扩表72.4%、16.1%和24.6%。

往后看,全球仍存在较大的不确定性,美国经济下行压力大,疫情仍有二次发酵的可能,避险需求叠加全球货币宽松,长期来看黄金仍然具有配置价值。

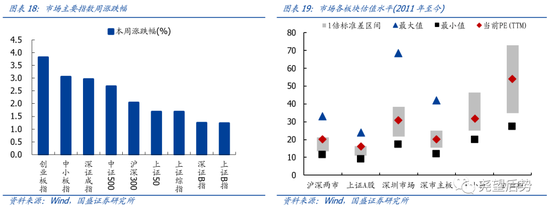

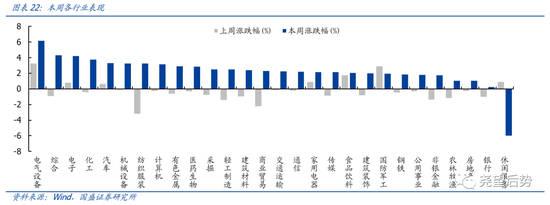

本周市场表现回顾

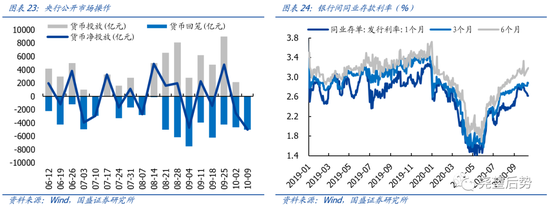

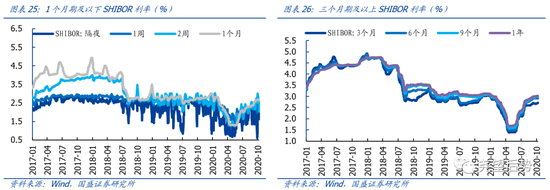

市场资金面状况

全球主要市场表现

风险提示

1、疫情发展超预期。2、宏观经济超预期波动。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)