出品:新浪财经创投Plus

编辑整理:shu

中国基金业协会数据显示,2024年11月新增登记的私募股权、创业投资基金管理人共15家,较10月小幅增加5家,与2023年同期基本持平;新增备案私募股权投资基金、创业投资基金合计312只,环比增长22.4%,而2023年11月新增基金数量为547只。月内已注销私募股权、创业投资基金管理人共34家,其中64.7%为主动注销。

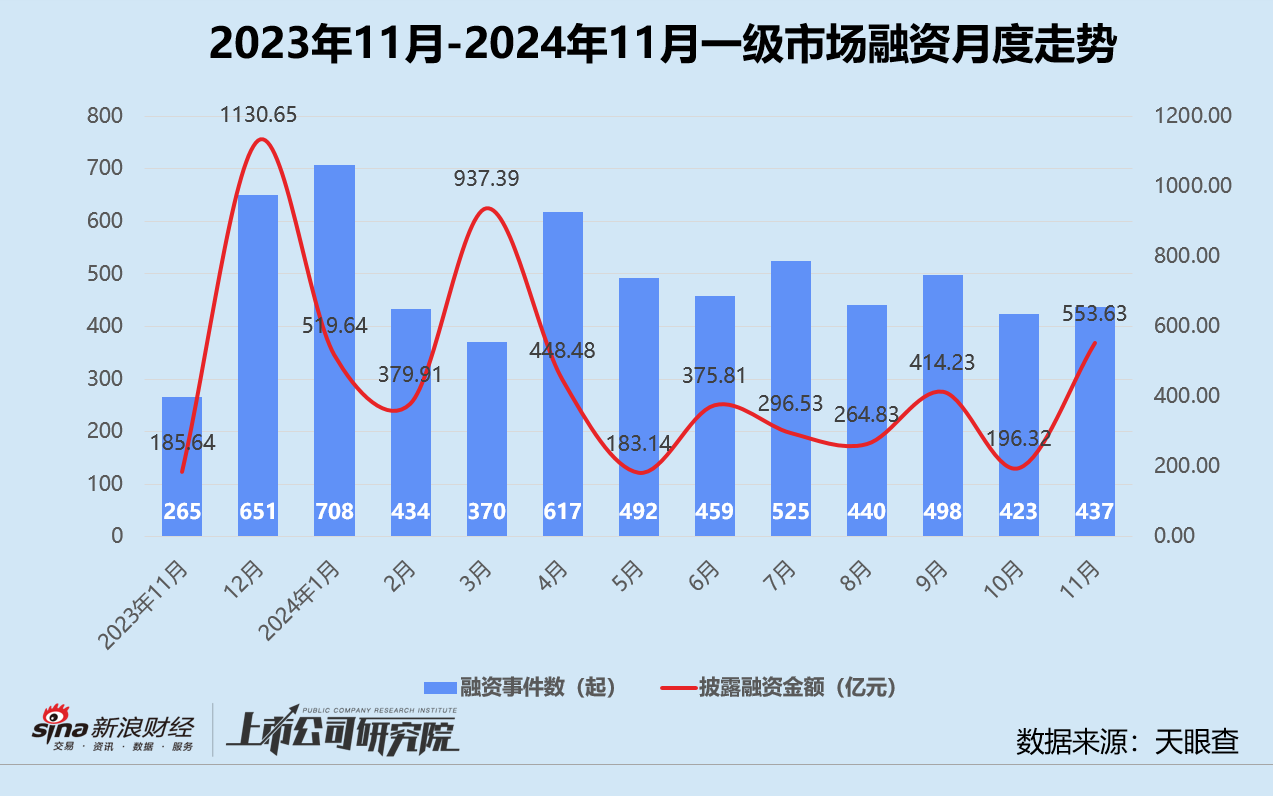

据公开数据不完全统计,11月国内一级股权投资市场共发生437起融资事件,较2023年11月显著增长64.9%,与10月相比微增3.3%;披露总融资额录得555.63亿元,同比、环比分别激增198.2%、182.0%。

值得一提的是,半导体公司北电集成单笔融资额高达近200亿元,中国核电旗下子公司中核汇能获得增资78.96亿元,两笔交易涉及金额共约278.86亿元,约占披露总融资额50.2%。若剔除巨额融资事件影响,本月平均单笔融资额约为6316.35万元,与2023年同期的7005.16万元相当。

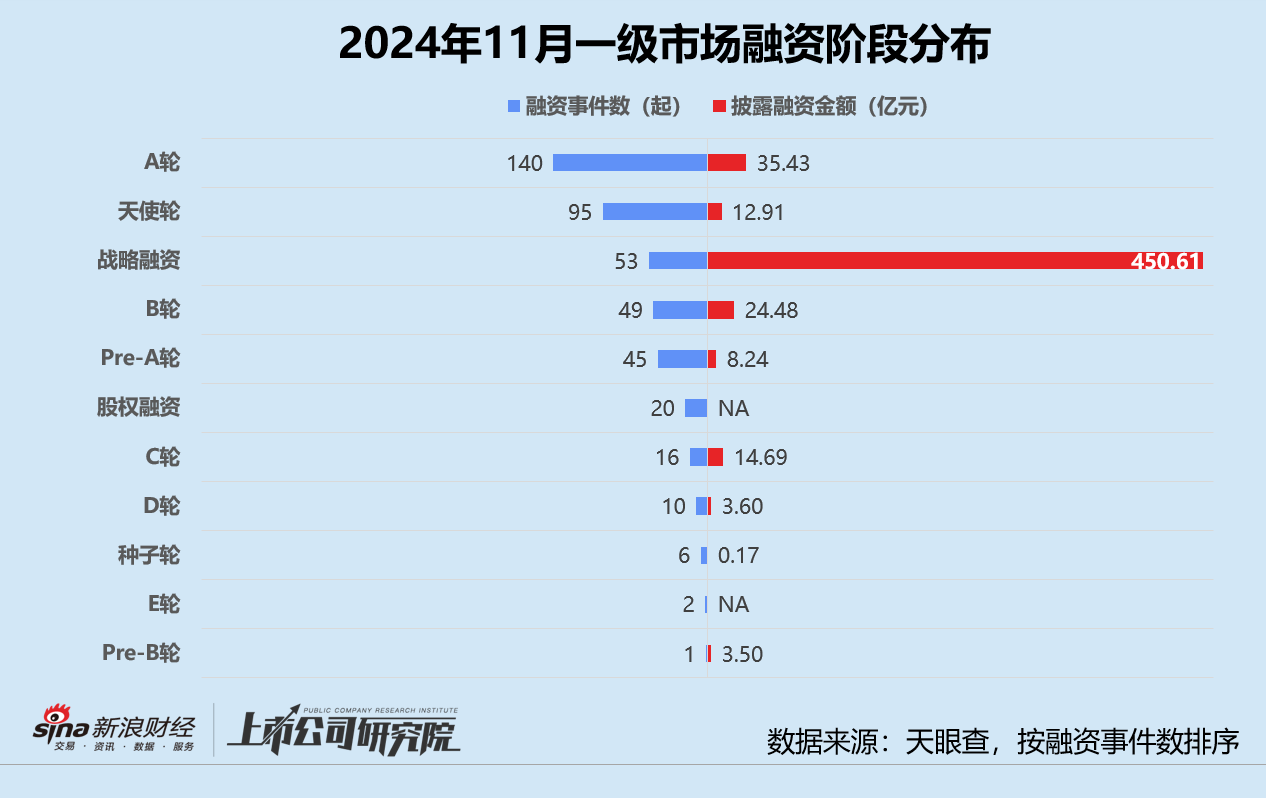

从融资阶段分布来看,早期阶段的种子轮、天使轮、Pre-A轮和A轮融资事件共有286起,约占融资事件总数64.5%,与10月表现一致。A轮融资事件数重回榜首,约占比32.0%,环比提高5个百分点。

就披露的融资金额而言,战略融资轮以450.61亿元一骑绝尘,约为第二名A轮同指标的12.72倍。规模在10亿元以上的大额融资事件皆为战略融资轮,总金额超386.66亿元,约占战略融资轮披露融资额85.8%。此外,受生物制药企业百明信康、英派药业等亿元级别融资影响,D轮披露总额环比增长八成。

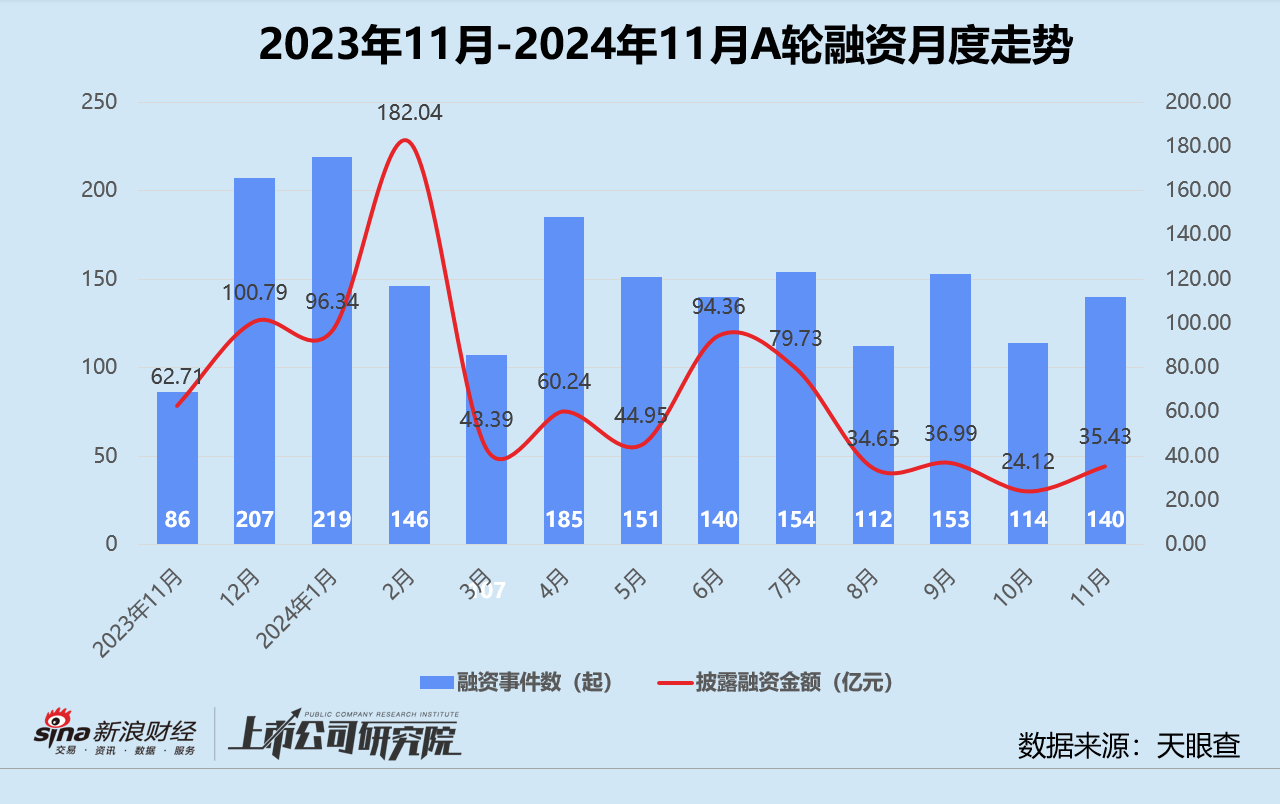

结合往期数据分析,本月融资频率最高的A轮,融资事件数较2023年11月增长62.8%至140起,但披露融资金额不升反降43.5%至35.43亿元。与今年10月相比,两项指标均有所改善,分别提升22.8%、46.9%。

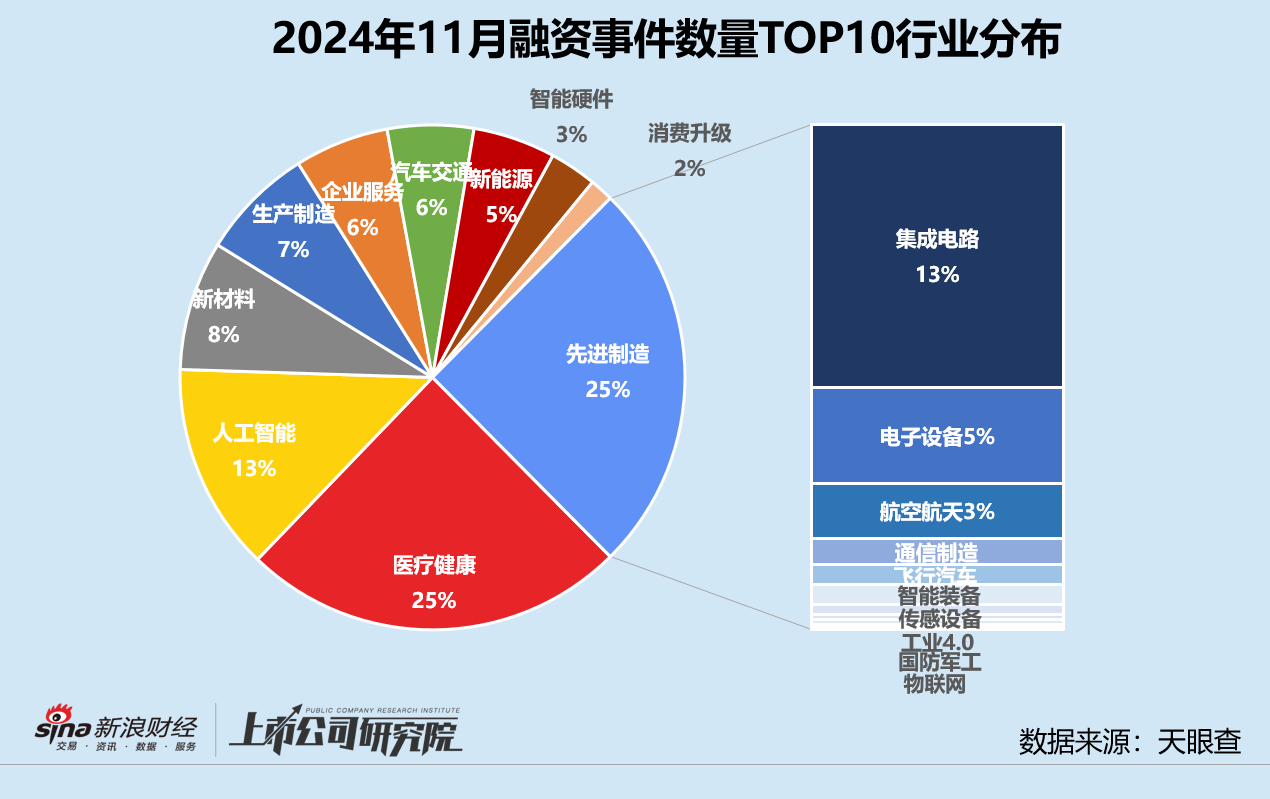

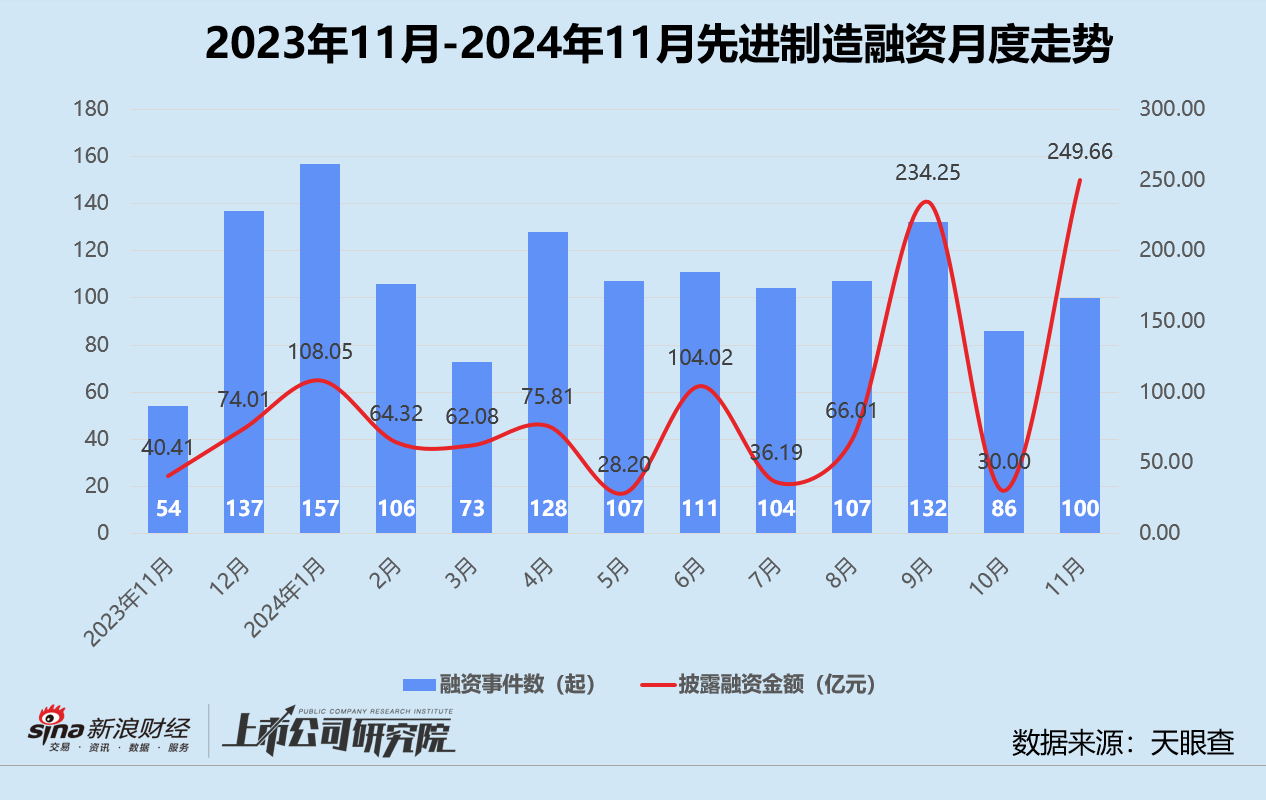

从融资行业分布来看,先进制造凭借100起融资事件和249.66亿元融资总额双双夺得第一。中核汇能、华能新能源分别获得78.96亿元、40.00亿元战略融资,直接推动新能源融资披露总额环比翻了约8.5倍至124.14亿元。在先进制造赛道中,集成电路获投企业约占52.0%,较10月同指标提升2个百分点。电子设备细分领域融资事件数和金额环比分别增长58.3%、2150.0%。

人工智能赛道继续减量增质。本月共有53个相关企业获得融资,环比减少3.6%;披露融资总额合约29.81亿元,约为10月同指标的3.32倍。其中,AIGC、AI基础设施、通用应用等公司融资事件数约占比49.1%,披露融资额约占62.4%,活跃度明显走强。商业前景更明确的智能机器人依旧占有不可忽视的一席之地,两项指标分别为43.4%、33.2%。

结合往期数据分析,先进制造行业的融资表现自2024年以来趋于稳定。本月融资事件数为100起,与2023年11月相比增长85.2%,较10月增长16.3%;披露总金额录得249.66亿元,同比、环比增幅分别为517.8%、732.4%。其中,规模在10亿元以上的事件仅2起,但披露总额达219.90亿元,约占大额融资事件总金额整体56.9%,占先进制造融资总额88.1%。若剔除巨额融资事件影响,先进制造单笔平均融资额约为2976.00万元,环比下降14.7%。

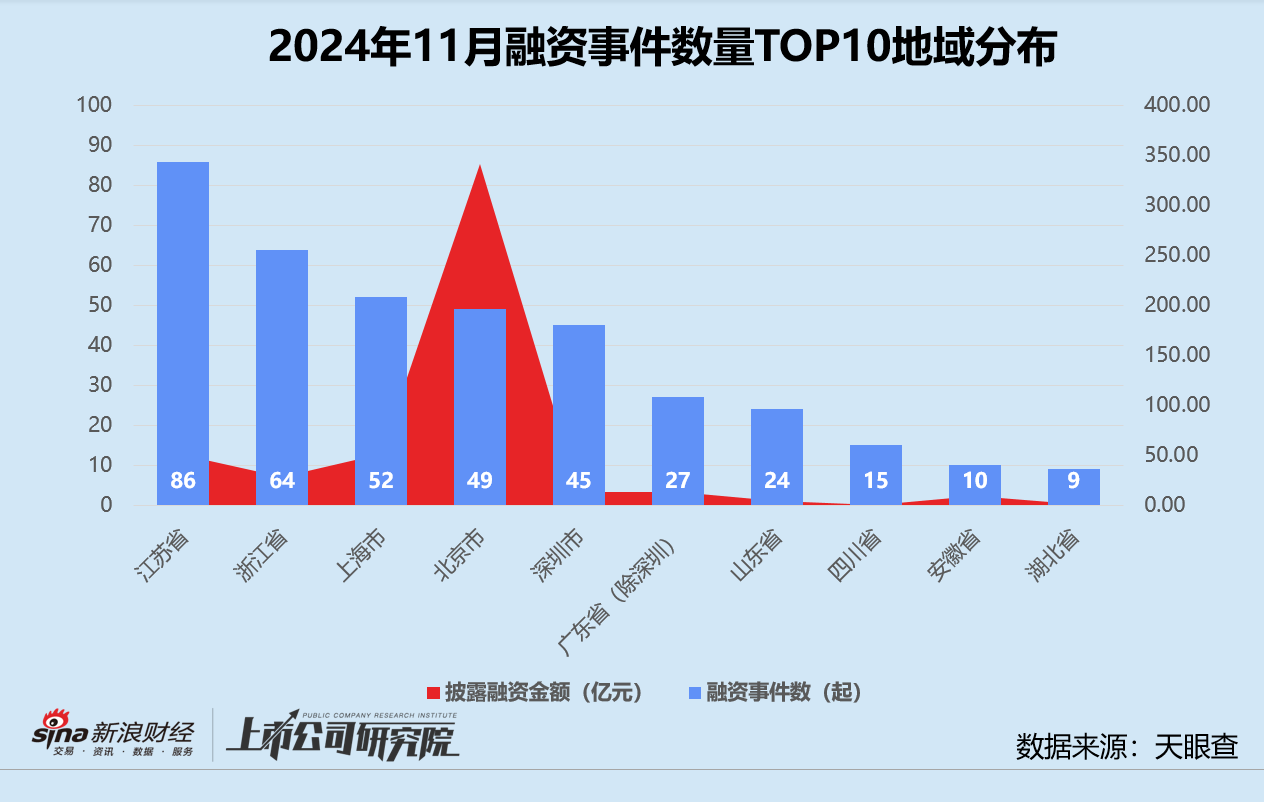

从融资地域分布来看,江苏期内合计完成86起融资事件,持续保持领先地位。注册在北京市的北电集成和中核汇能分别获投199.9亿元、78.96亿元,促进区域融资额达341.45亿元,超出第二名上海市同指标572.0%。除了江苏,山东省也实现了融资事件数、金额的环比增长,增长幅度分别为50.0%、359.8%。

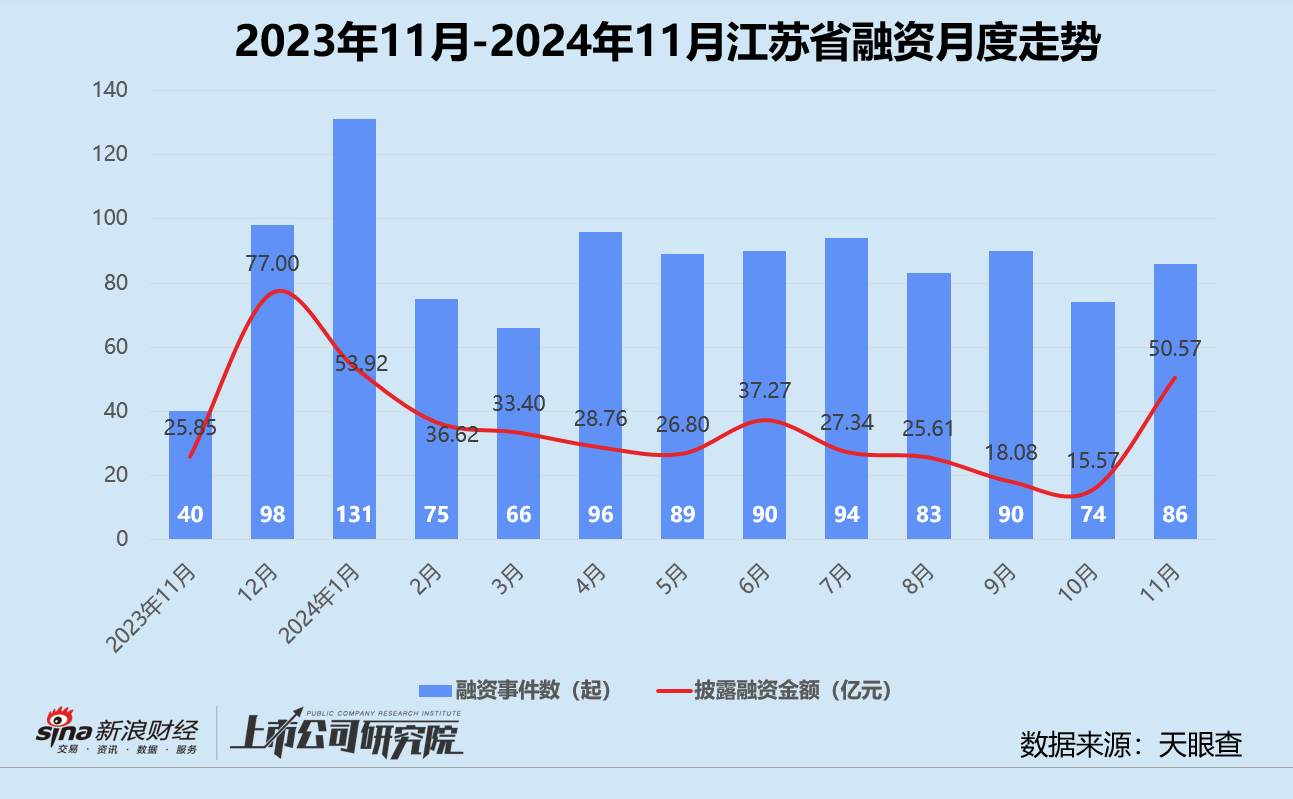

结合往期数据分析,江苏的融资事件数较10月增长了16.2%,披露融资额环比大幅提高了224.8%。与2023年同期相比,融资频率增速高于融资额,分别录得115.0%、95.6%。综合作用之下,江苏平均单笔融资额环比改善179.5%,但同比下降9.0%。

细究获投项目所处赛道,江苏的先进制造、医疗健康及新材料公司在一级市场颇受青睐,合计约占比65.1%,尤其新材料稳定为赛道融资总数贡献30.3%;公开披露融资额约占比65.6%,其中新材料约为赛道融资总额贡献63.5%。较为热门的人工智能领域,江苏的企业融资事件数和金额分别占比9.4%、11.4%。

活跃机构

本月投资最活跃的机构包括山东财金集团、毅达资本、同创伟业、启迪之星创投、深创投和中科创星,国资背景机构占比66.7%。

年内首次上榜的启迪之星创投,前身是成立于1999年的清华创业园,系科技部火炬中心认定的首批国家级孵化器。2014年,启迪之星创投正式成立,此后在全球范围内建立了180多个孵化基地,累计受托管理十三期科技创投基金,参投20余只基金,管理资本量达20亿元。机构重点关注TMT、集成电路、大数据、AI人工智能、5G通讯、IOT物联网、节能环保、新能源、新材料、大健康、先进制造、教育、企业服务、大消费等领域的早期硬科技投资。

本月募资最活跃的机构包括智谱AI、温润投资和东海投资。

“大模型五虎”之一智谱AI,着手通过基金布局生态圈。据公开报道显示,智谱AI联合石景山现代创新产业发展基金、奥飞数据、燕北资本、复琢投资等产业投资方和专业机构合作,设立了一只风险投资基金——智谱生态基金(简称:Z基金)。该基金管理规模15亿元,聚焦大模型赛道上下游技术与应用创新,主要侧重早期投资,已于近日完成首轮关账。

另一只具备企业背景的基金,是由温氏股份旗下温氏投资与西安财金、陕财投等共同出资设立的陕西温润材料智造创业投资合伙企业(有限合伙)。目前,该基金的注册出资额共6亿元,温氏投资合计持股50.0%,将投向陕西区域内为主的关键新材料及核心零部件的产业项目。

东海证券旗下的私募股权直投机构东海投资,近期也与黄海金控集团、悦达资本、新常盐建设、海兴集团等国有出资平台和产业投资方,共同完成了对盐城融合基地新兴产业基金二期募集。该基金总规模为1亿元,将主要投向智能装备制造、新材料、新能源、电子信息等领域,推进长三角一体化产业发展建设。

大额融资

本月超10亿元人民币的大额融资事件共8起,融资总金额合计超386.66亿元,占披露融资总额比例约为69.6%。

最大规模的一笔融资发生在先进制造赛道。据晶圆制造企业燕东微与OLED研发商京东方公告显示,双方已联合亦庄科技、亦庄国投、中发基金等多家北京国资,向北电集成增资199.9亿元,用于投资建设总额330亿元的12英寸集成电路生产线项目,规划产品主要为显示驱动芯片、MCU芯片等,预计产能约为每月5万片。交易完成后,燕东微通过全资子公司持有北电集成约24.95%股份。

在人工智能领域,智谱AI完成新一轮数十亿元融资,投前估值已高达200亿元。本轮领投方为北京海淀区政府设立的市场化投资平台——中关村科学城公司,腾讯投资、顺为资本、君联资本、BOSS直聘、HongShan红杉中国、高瓴创投、招商局资本等机构联合参投。本轮融资完成后,公司注册资本由2791万元增至3107万元。智谱AI近日发布了新款AI智能体产品AutoGLM,可以自主执行超50步的长步骤操作、跨app执行任务等。

新兴赛道

飞行汽车eVTOL企业“航天飞鹏”近日完成3.5亿元Pre-B轮融资,由苏州港航集团领投,古玉资本、深圳鲲鹏资本、苏州国发创投跟投。本轮所融资金将主要用于加快推进大吨位固定翼无人机和垂直起降无人机的适航取证,构建低空经济运营场景的商业化落地。

航天飞鹏是古玉资本联合中国航天、物流巨头顺丰在2020年发起设立的工业级无人机企业。依托于顺丰物流无人运输机,公司率先研发制造了全球最大的无人运输机系统。此次融资引入苏州和深圳国资,重要原因之一是两个城市都是中央空管委公布的eVTOL试点城市。

割草机器人研发商“长曜创新”获得千万级Pre-A轮融资,由格力集团领投,同创伟业、高峰耐心基金、Zelos Capital、X Group与个人投资者跟投,老股东持续加注。本轮所融资金将用于生产制造、市场营销与新机器人产品的研发投入。

长曜创新成立于2022年,致力于开发户外全生态机器人。首款产品无边界智能割草机器人AIRSEEKERS TRON和Tron Max,借助UWB、RTK(Real-time kinematic)、激光SLAM和视觉SLAM等多种定位解决方案实现草坪、缓坡等多场景自主作业。公司主要市场位于北美和欧洲,首批订购产品数量已超过1500台。

责任编辑:杨舒

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)