(来源:华龙证券研究)

杨晓天:银行/非银分析师

摘要:

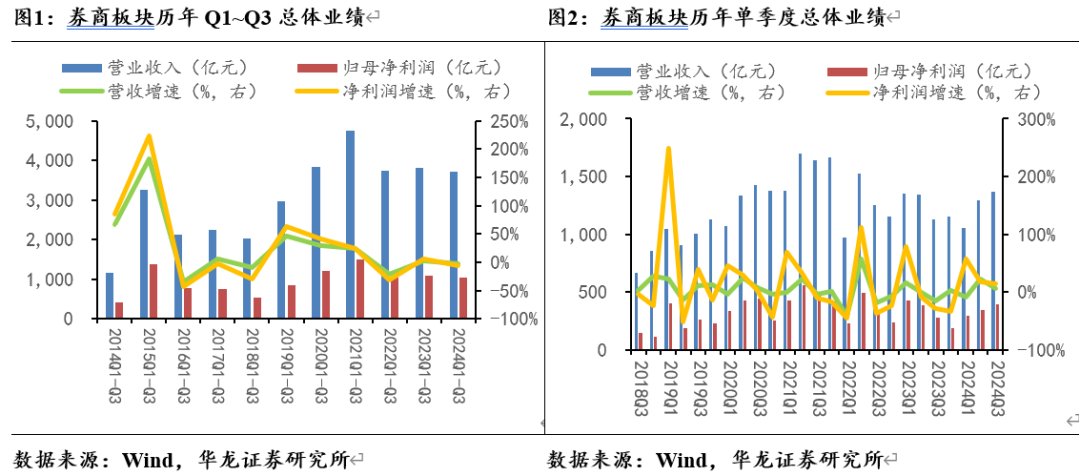

2024年前三季度上市券商业绩降幅同比收窄,三季度业绩大幅增长。2024年前三季度,43家上市券商合计实现营业收入3714亿元,同比下降2.75%;归母净利润1034亿元,同比下降5.9%。2024Q3,43家上市券商合计实现营业收入1364亿元,同比增长21.0%,环比Q2增长5.6%;归母净利润395亿元,同比增长40.8%,环比Q2增长14.1%。

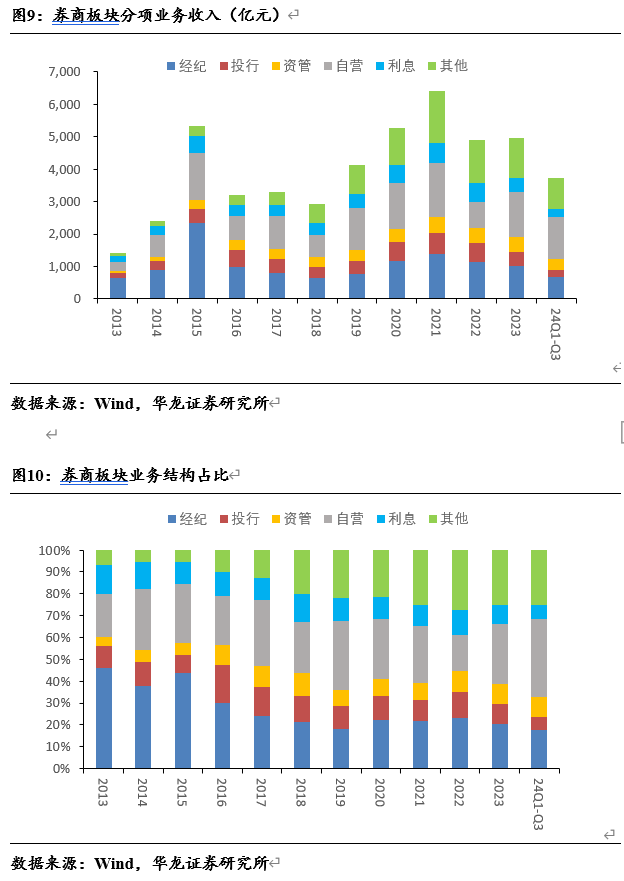

2024年前三季度自营业务成为券商板块贡献业绩的核心增量,自营业务盈利情况具有决定性因素,分业务来看,2024年前三季度43家券商经纪业务、投行业务、资管业务、投资业务、利息净收入和其他业务收入分别为664、217、339、1316、247、932亿元,同比增速分别为-14%、-38%、-2%、21%、-28%、1%,业务占比分别为18%、6%、9%、35%、7%、25%。

从资本市场近期表现来看,证券行业四季度业绩预期向好,叠加2023年四季度低基数效应,全年利润增速预计转正。2024年10月,市场交投活跃度大幅提升,预计上市券商经纪、资管、自营等业务受益。截至2024年11月14日,证券II指数PB估值为1.57倍,2014年至今估值分位数为41.9%,仍处于合理区间。9月国新办新闻发布会和政治局会议要求提振资本市场,预计未来券商泛财富管理和投资类业务将持续受益。

投资建议:监管政策改革持续落地,长期资金入市导向下流动性维持宽松。资本市场成交及两融规模提升,将提升券商经纪业务和利息业务收入,间接影响自营业务投资收益率,券商板块四季度业绩受益于市场活跃度提升以及2023年低基数影响,将有望进一步提升。券商行业并购重组节奏加快,上市券商相关标的有望受益,同时带动券商板块估值提升。政策催化及长期资金入市将有助于上市券商估值和业绩提升,获得戴维斯双击机会,维持行业“推荐”评级。建议关注:1.受益于行业集中度提升的龙头标的:华泰证券(601688.SH)、中信证券(600030.SH);2.受益于并购重组预期提升标的:国泰君安(601211.SH)、浙商证券(601878.SH)、国联证券(601456.SH)等。

风险提示:政策不及预期风险;资本市场改革风险;资本市场波动风险;业绩不及预期风险;宏观经济不确定性风险;黑天鹅等不可控风险;数据统计偏差风险。

1. 业绩总览

2024年前三季度上市券商业绩降幅同比收窄,三季度业绩大幅增长。2024年前三季度,43家上市券商合计实现营业收入3714亿元,同比下降2.75%;归母净利润1034亿元,同比下降5.9%。2024Q3,43家上市券商合计实现营业收入1364亿元,同比增长21.0%,环比Q2增长5.6%;归母净利润395亿元,同比增长40.8%,环比Q2增长14.1%。

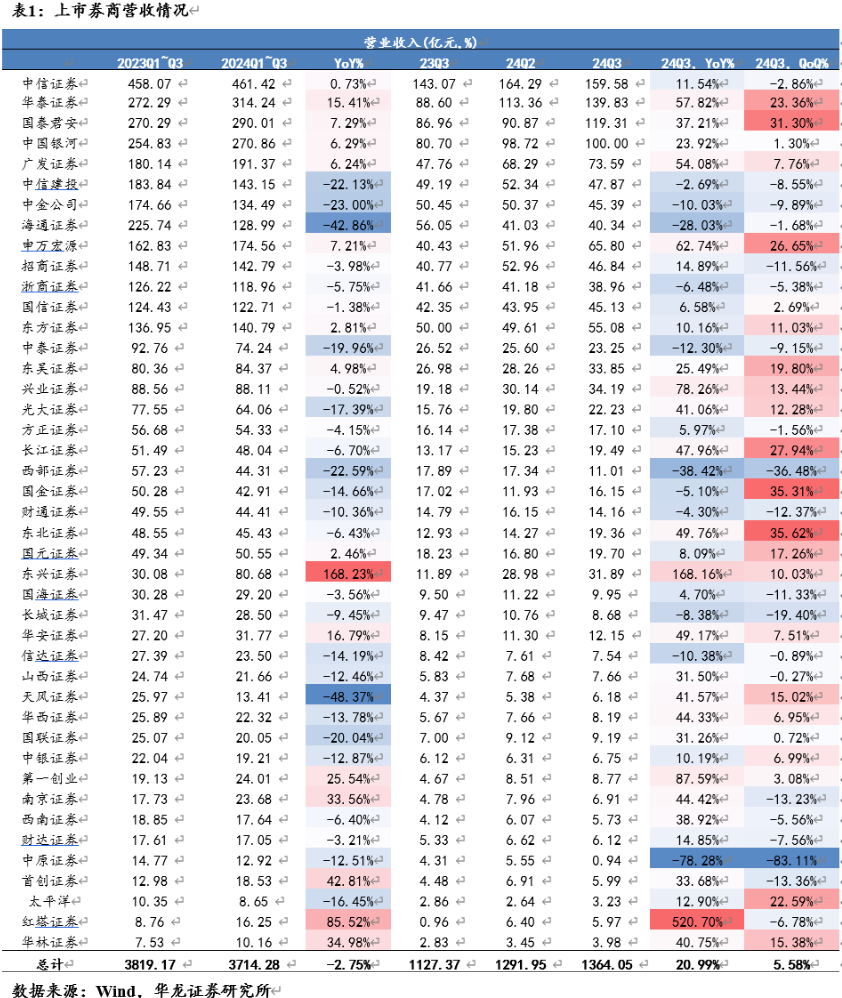

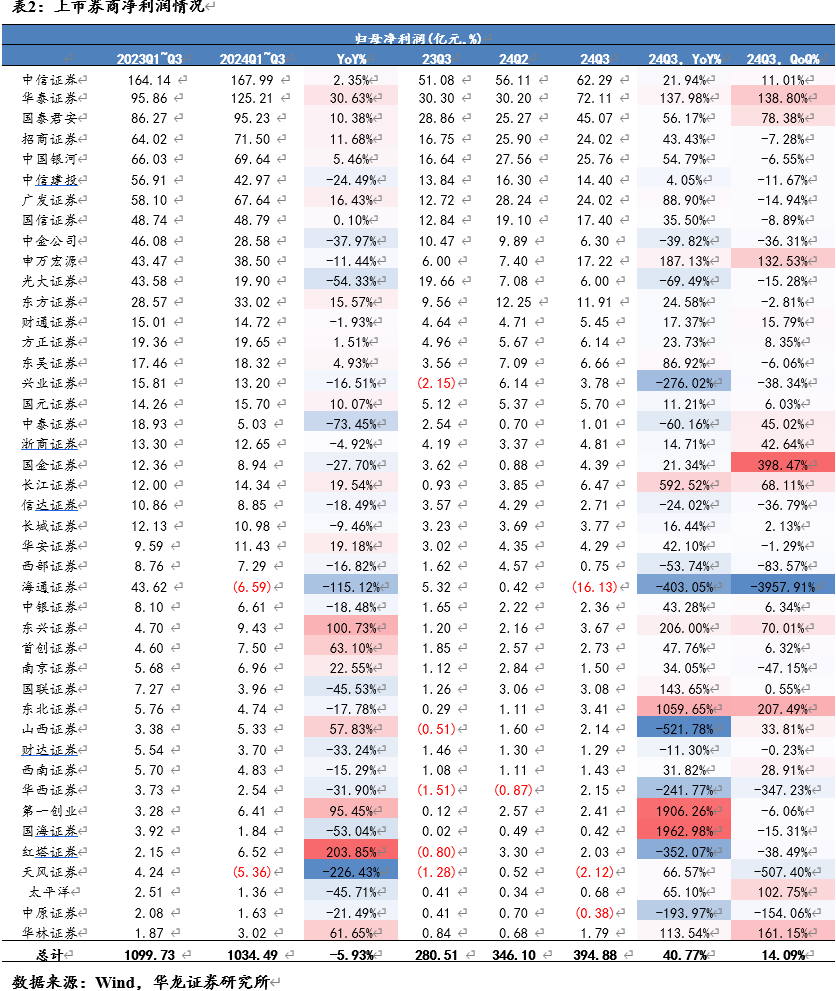

券商业绩情况来看,中信证券、华泰证券和国泰君安营业收入排名前三,2024Q1~Q3实现营业收入461.42亿元、314.24亿元、290.01亿元,同比增长0.73%、15.41%和7.29%。东兴证券、红塔证券、首创证券、华林证券和南京证券营收同比增幅靠前;2024Q1~Q3中信证券、华泰证券、国泰君安分别实现归母净利润167.99亿元、125.21亿元和95.23亿元,2024Q1~Q3归母净利润增速中小券商弹性较为明显,红塔证券业绩同比增长203.85%排名第一,东兴证券、第一创业、首创证券和华林证券分别增长100.73%、95.45%、63.10%和61.65%分列2-5位。

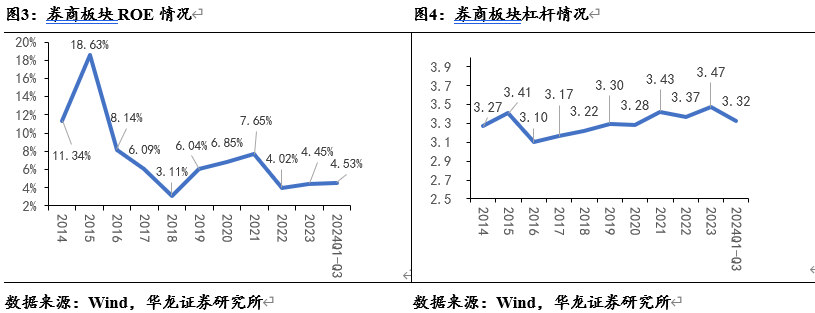

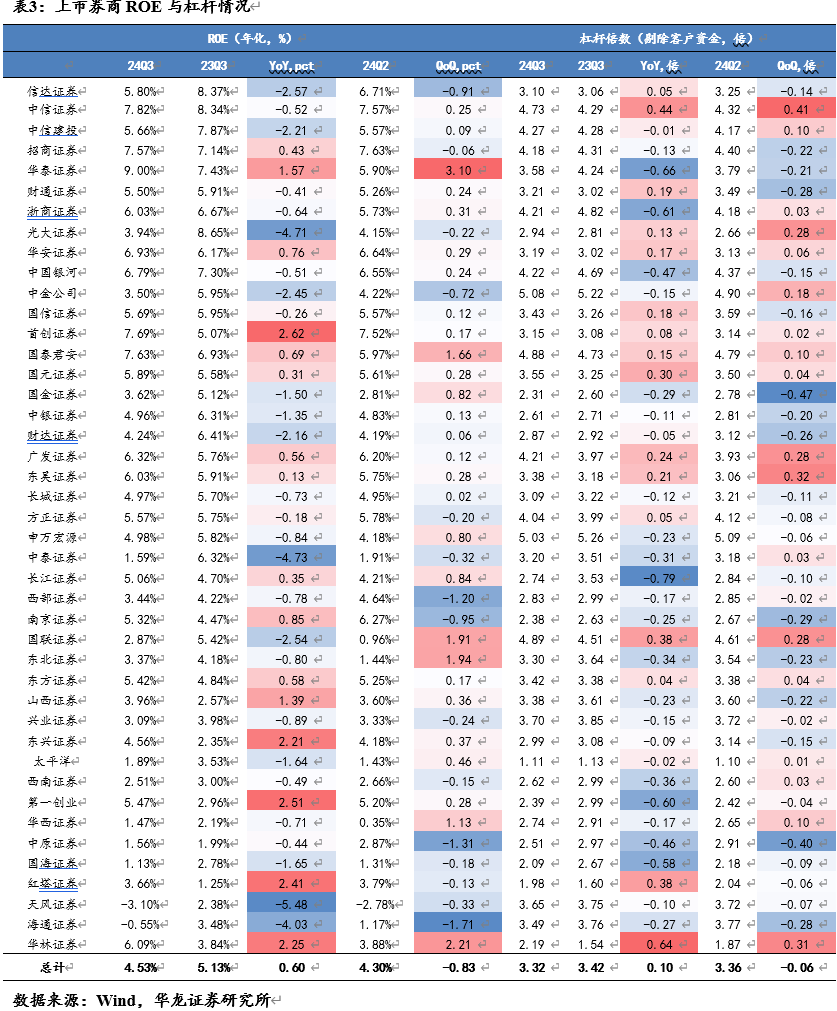

2024年前三季度43家上市券商平均年化ROE为4.53%,较2023年底上升0.1个百分点,较2024年上半年上升0.2个百分点。券商盈利能力逐步回升。平均杠杆率较2023年末3.47降至3.32,相较2024年上半年3.36同样有所下降,严监管导向及“资本节约”导向下上市券商主动向轻资产业务转向,资本需求减少进一步压低券商平均杠杆率。

从上市券商来看,头部券商ROE高于上市券商整体水平,华泰证券、中信证券、首创证券等券商ROE水平位居行业前列,分别为9.00%、7.82%、7.69%,同比2023年Q3数据来看中小券商ROE提升幅度较大,包括首创证券、第一创业、红塔证券等同比增幅较大,环比2024年Q2券商类型并不明显,头部券商和中小券商中均有提升,其中华泰证券ROE环比提升幅度最大达3.1个pct,部分中小券商如华林证券、东北证券提升接近2个pct。头部券商杠杆提升较多,中金公司、申万宏源、国联证券杠杆倍数分别达5.08、5.03、4.89倍位居行业前列。

2. 业务结构情况

2.1 券商板块业务结构

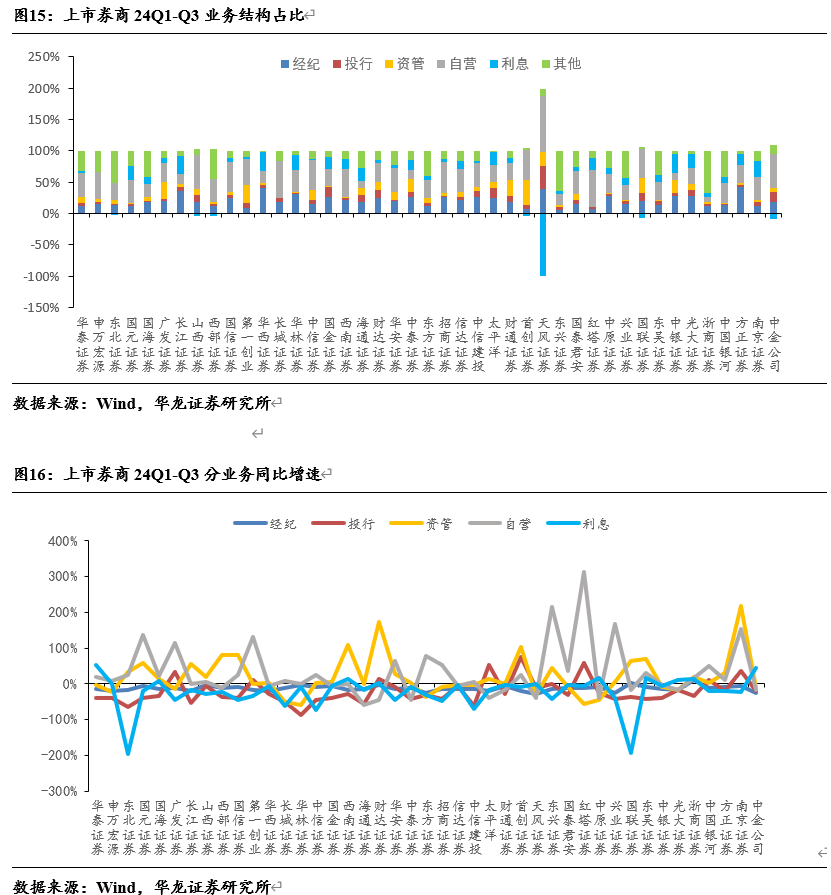

2024年前三季度自营业务成为券商板块贡献业绩的核心增量,自营业务盈利情况具有决定性因素,分业务来看,2024年前三季度43家券商经纪业务、投行业务、资管业务、投资业务、利息净收入和其他业务收入分别为664、217、339、1316、247、932亿元,同比增速分别为-14%、-38%、-2%、21%、-28%、1%,业务占比分别为18%、6%、9%、35%、7%、25%。

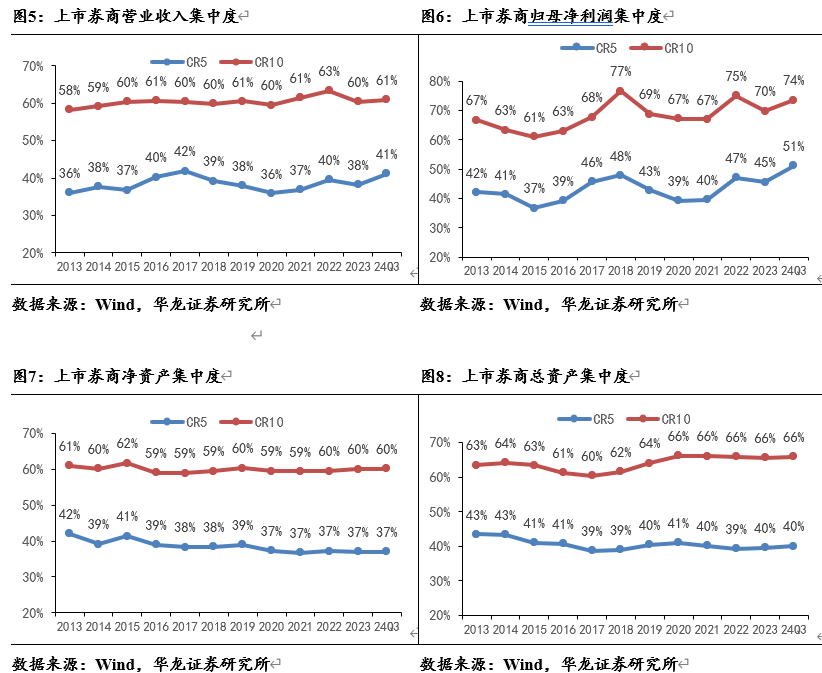

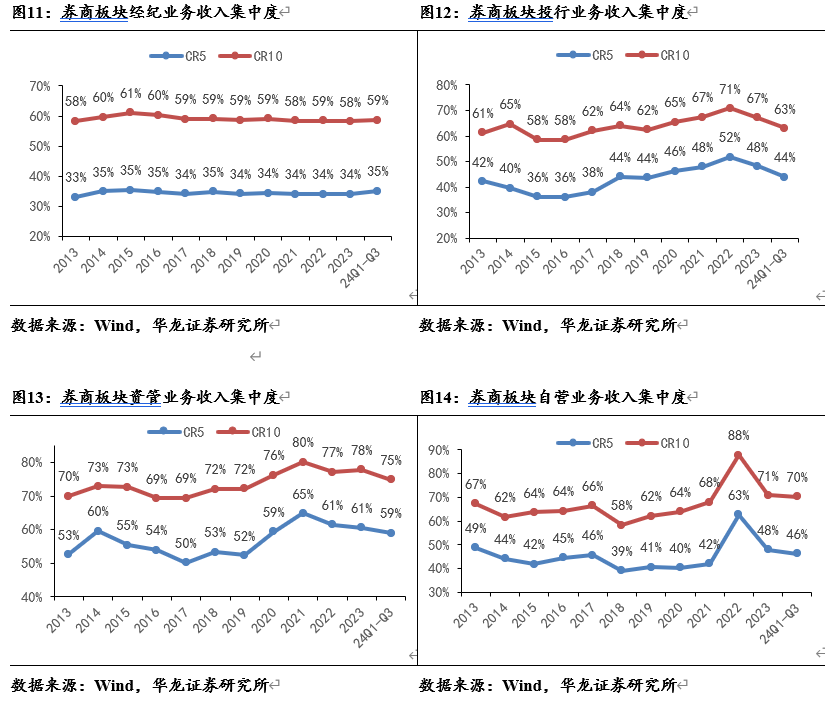

分项业务集中度来看,除经纪业务行业集中度小幅提升外,投行业务、自营业务和资管业务行业集中度都有不同程度的下降。投行业务受监管周期影响行业整体业绩下滑明显,业务集中度下滑幅度较大,CR10由2022年高点的71%下降至24Q3末的63%,反映头部券商受影响相对较大;自营业务受中小券商高弹性影响,业务集中度整体变化不大。

2.2 上市券商分项业务情况

2024年前三季度,43家券商投行业务一共实现业务收入217.19亿元,同比下降38.38%。投行业务净收入排名前五依次是中信证券、中金公司、国泰君安、中信建投、华泰证券,分别实现收入28.19亿元、20.63亿元、17.98亿元、14.96亿元、13.57亿元。

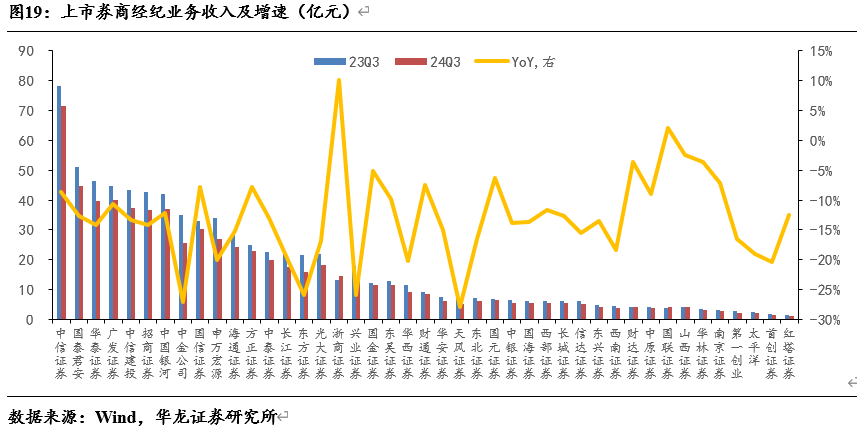

前三季度,43家上市券商一共实现经纪业务收入664.39亿元,同比下降13.58%。经纪业务手续费净收入排名前五券商依次是中信证券、国泰君安、广发证券、华泰证券、中信建投,分别实现经纪业务手续费净收入71.54亿元、44.54亿元、39.89亿元、39.66亿元和37.43亿元。

自营业务净收入前十全部为头部券商。中信证券收入为219.42亿元排名第一,同比增长23.22%;华泰证券、国泰君安净收入超100亿元,分别同比增长19.66%、37.05%。中国银河、申万宏源、中金公司、招商证券、广发证券、国信证券、中信建投净收入超50亿元。

3.重资产业务

3.1 自营业务

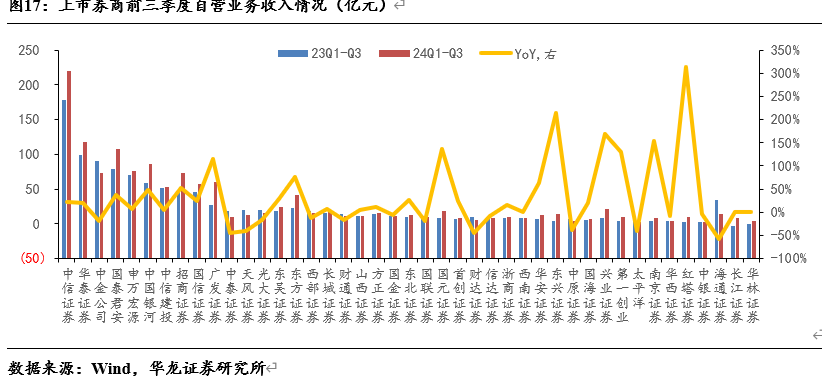

2024年9月权益市场活跃度提升背景下,券商自营业务显著回暖,但分化有所加剧。2024年前三季度43家上市券商合计自营收入至1316亿元,同比增加20.7%。中信证券、华泰证券、国泰君安、中国银河前三季度自营收入219.42、118.54、107.5和86.88亿元排名靠前,同比增速分别为23.22%、19.66%、37.05%和49.14%。预计券商自营业务高弹性受益于市场回暖以及券商股债配置能力,部分中小券商具备较高业绩弹性。红塔证券、东兴证券、兴业证券、南京证券前三季度自营收入同比分别313.28%、213.73%、168.33%、153.43%至9.48、14.33、20.08、8.86亿元。

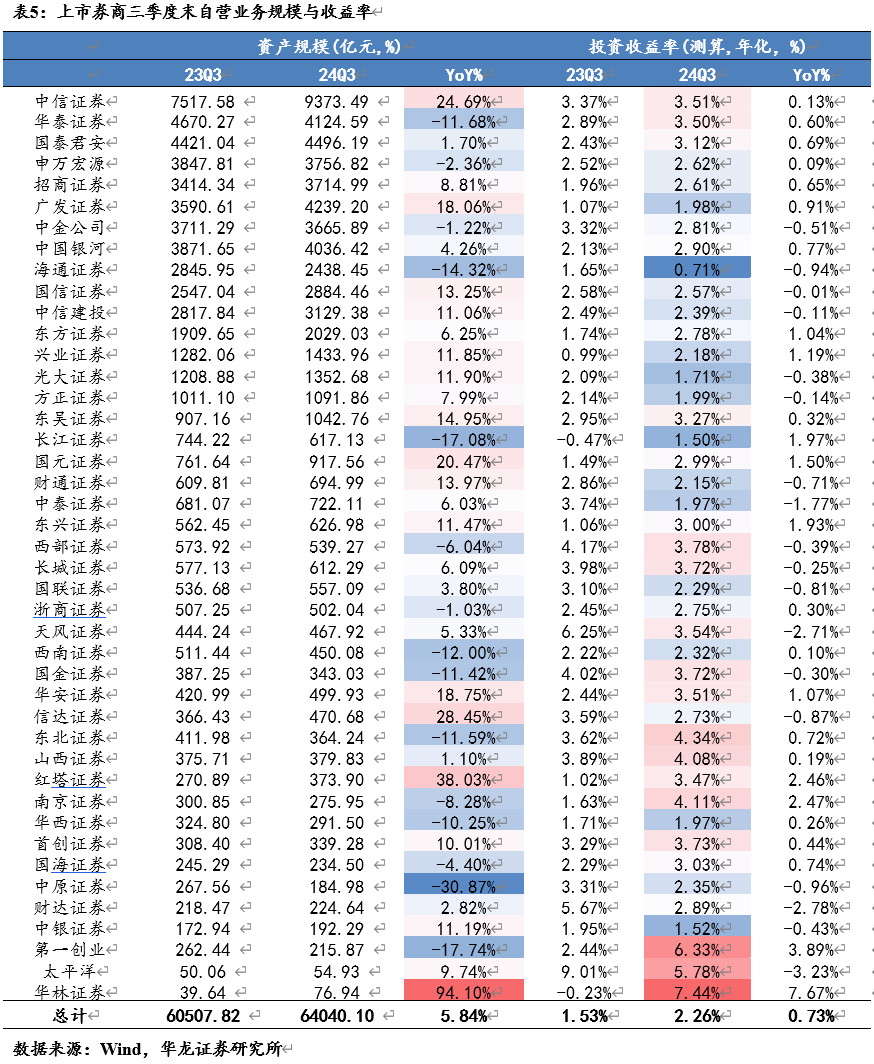

2024年以来上市券商金融资产规模持续扩表,截至2024Q3,43家上市券商合计金融资产规模64040亿元,同比增长5.84%。交易性金融资产、债权投资、其他债权投资、其他权益工具投资规模分别为45112亿元、908亿元、13205亿元和3435亿元,较2023年末变动为2.4%、-7.1%、-6.0%和64.6%,其他权益投资规模增长幅度较大。

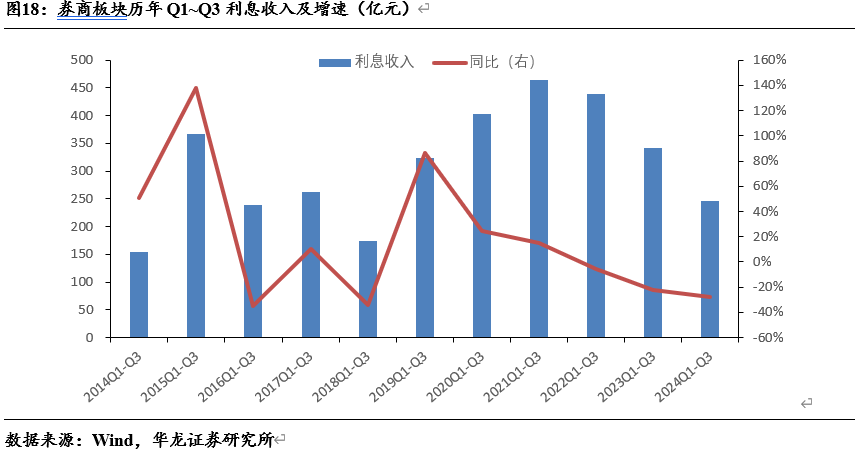

3.2 利息业务

2024年前三季度资本市场震荡下两融余额同比下滑。权益市场震荡背景下,两融规模有所下降,2024年前三季度市场日均两融余额14947亿元,同比-6.0%;2024年9月权益市场快速走强,两融规模协同快速回升,截至11月14日,两融规模超1.8万亿元,相比9月末增幅超过4000亿元。

2024年前三季度权益市场震荡、市场交投活跃度下滑背景下,上市券商两融业务规模整体下降,截至2024Q3,43家上市券商合计融出资金规模较年初-8.7%至12287亿元;其中,中信证券、华泰证券、广发证券、国泰君安、中国银河2024Q3融出资金规模分别为1134、1054、851、831、820亿元,较年初-4.5%、-6.2%、-6.6%、-7.4%,-10.2%规模位居上市券商前五名。

4.轻资产业务

4.1 经纪业务

2024前三季度上市券商合计经纪业务收入同比下降13.6%至664亿元,前三季度市场交投活跃度整体低迷,股基日均成交额同比-8.0%至9267亿元,公募交易佣金新规下费率或进一步降低。

前三季度43家上市券商经纪业务合计实现收入664.39亿元,同比下降13.58%,三季度实现收入206.77亿元,环比下跌9.69%。43家上市券商中,经纪业务收入排名前三的分别是中信证券、国泰君安、广发证券,分别为71.54亿元、44.54亿元、39.89亿元,其中仅浙商证券和国联证券经纪业务收入增长,分别增长10.1%、2.1%。

4.2 资管业务

券商资管规模企稳,行业收入小幅下滑。从规模上看,截至2024H1,券商资管总规模为6.42万亿元,同比+2.64%,规模企稳。截至24Q3,公募基金合计净值30.72万亿元,同比+13.7%。受公募费改影响,预计公募基金收入同比下降。2024年前三季度,43家上市券商资管业务净收入同比-2.46%至338.77亿元,三季度实现收入111.81亿元,环比下降5.36%。分上市券商来看,2024年前三季度中信证券、广发证券、华泰证券排名前三,分别为74.79亿元、50.81亿元、30.33亿元。

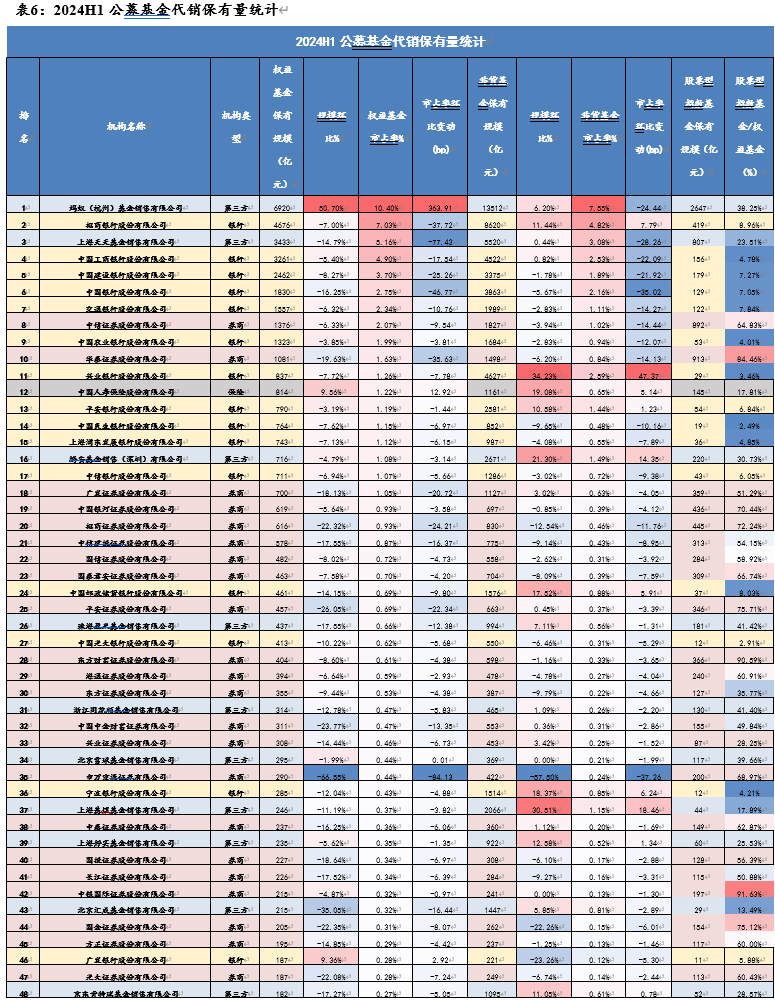

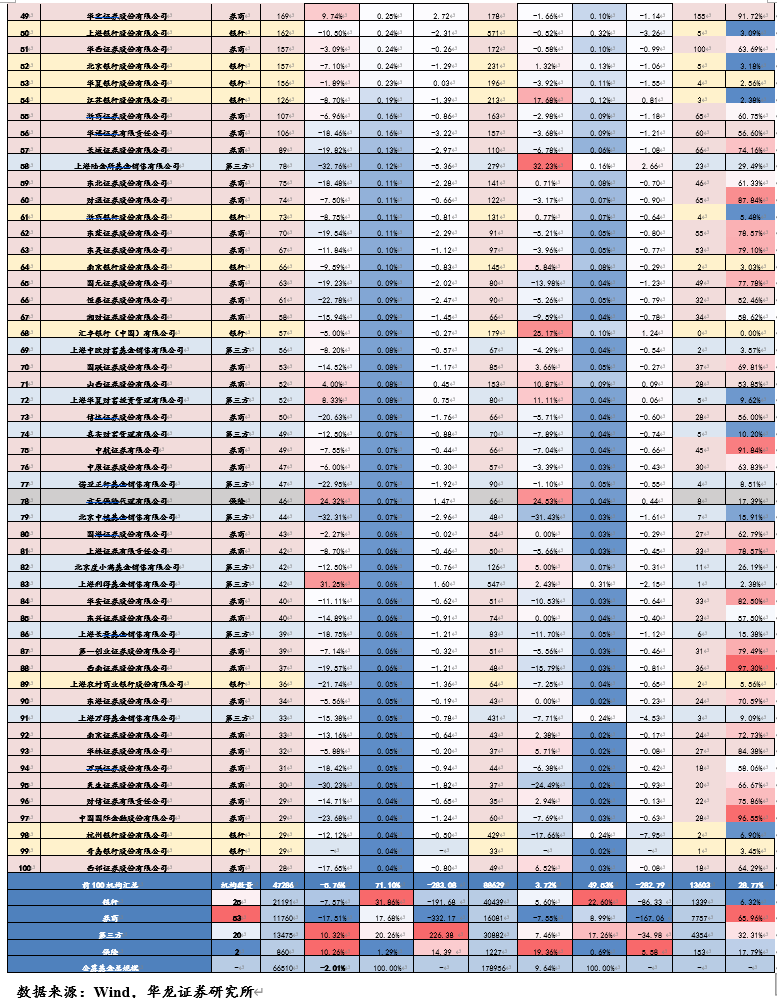

2024上半年公募基金代销保有量前100名的机构中,47家券商名列其中,券商的数量占比接近一半,券商行业财富管理转型以来,代销实力逐步增强。中信证券权益基金保有量为1376亿元,排名第8位,非货基金保有量1827亿元。近年来券商积极布局财富管理转型,代销基金规模在迅速增长,基金公司对券商渠道的重视程度同样不断提高。随着券商行业公募基金保有规模的持续提升,将为资管业务规模提升带来持续增量空间。

5.投资建议

权益市场活跃度自9月末国新会后持续提升,9月24日至11月14日区间股票市场日均成交额超过2万亿,43家上市券商代理买卖证券款较年初高增,截至11月14日两融余额超过1.8万亿元,为年内高点。43家上市券商2024年Q3代理买卖证券款超2.7万亿,较年初增加31%,较2024年二季度末增加28%。

从资本市场近期表现来看,证券行业四季度业绩预期向好,叠加2023年四季度低基数效应,全年利润增速预计转正。2024年10月,市场交投活跃度大幅提升,预计上市券商经纪、资管、自营等业务受益。截至2024年11月14日,证券II指数PB估值为1.57倍,2014年至今估值分位数为41.9%,仍处于合理区间。9月国新办新闻发布会和政治局会议要求提振资本市场,预计未来券商泛财富管理和投资类业务将持续受益。

监管政策改革持续落地,长期资金入市导向下流动性维持宽松。资本市场成交及两融规模提升,将提升券商经纪业务和利息业务收入,间接影响自营业务投资收益率,券商板块四季度业绩受益于市场活跃度提升以及2023年低基数影响,将有望进一步提升。券商行业并购重组节奏加快,上市券商相关标的有望受益,同时带动券商板块估值提升。政策催化及长期资金入市将有助于上市券商估值和业绩提升,获得戴维斯双击机会,维持行业“推荐”评级。建议关注:1.受益于行业集中度提升的龙头标的:华泰证券(601688.SH)、中信证券(600030.SH);2.受益于并购重组预期提升标的:国泰君安(601211.SH)、浙商证券(601878.SH)、国联证券(601456.SH)等。

6.风险提示

(1)政策不及预期风险。金融行业受政策面影响较大,政策出台会影响市场预期,带来政策不及预期风险。

(2)资本市场改革风险。资本市场改革或有不及预期,政策红利低于预期。

(3)资本市场波动风险。资本市场波动影响市场交投活跃度及整体投资收益。

(4)业绩不及预期风险。金融行业业绩受到政策、市场及多层面影响,或有业绩不及预期风险。

(5)宏观经济不确定性风险。宏观经济的不可控性,可能影响金融行业基本面及政策导向,不确定性将增加。

(6)黑天鹅等不可控风险。金融市场出现黑天鹅等不可控因素影响,由此造成的风险将超出预期。

(7)数据统计偏差风险。本报告所引用的数据有可能出现统计偏差等问题,由此造成结论偏差的风险。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)