来源:晨明的策略深度思考

本文作者:刘晨明/郑恺/赵阳/陈振威

报告摘要

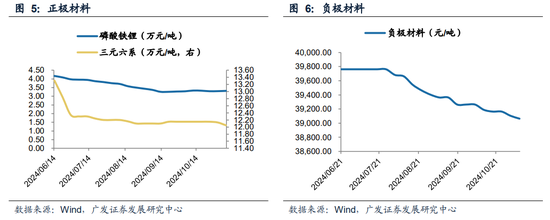

中观景气度:本周景气度改善的方向主要在钢铁、有色金属、基础化工、新能源汽车、工程机械等领域,涨价线索明显的有:上游资源品中的有色金属、基础化工,下游消费领域的食品饮料、医药生物和家用电器等。具体来看,根据Wind数据统计,上游资源品中,COMEX黄金期货价格价格周环比下行,COMEX白银期货价格周环比下行,铜价周环比下行,天然橡胶现货价周环比上升。中游制造领域,磷酸铁锂正极材料周均价环比上行,9月太阳能电池产量同比上行,挖掘机销量同比上行,挖掘机开工小时数同比上行,工业机器人产量同比上行,金属切削机床产量同比上行。下游消费领域,新能源汽车销量同比上行,汽车、乘用车销量同比上行,动力电池和储能电池产量同比上行,空调、洗衣机、冰箱、电视机、微波炉出口额同比上行,家用电器和音像器材类零售额同比上行。金融地产方面,沪深市场总成交金额周环比回升,房地产行业目前总体需求仍然较弱,但上周30大中城市商品房周成交面积同比出现较大回升。推荐关注逆周期调节政策持续落地后受益的方向,包括半导体(国产替代)、新能源等;建议关注随全球降息周期落地,景气回暖的基础化工、有色金属等,以及部分外需链(尤其是亚非拉出口链)。

行业拥挤度:顺周期情绪明显回升。

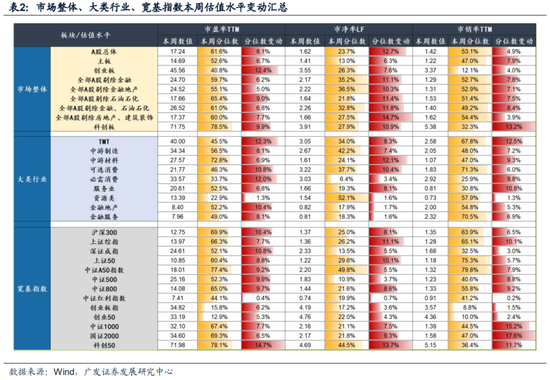

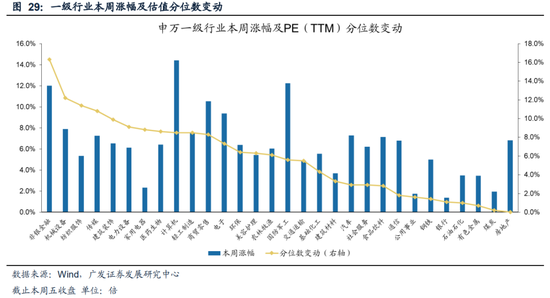

估值:(1)根据wind数据,市场整体来看,本周A股总体估值扩张,A股剔除金融估值扩张。其中,创业板扩张幅度最大。(2)行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为非银金融、机械设备、纺织服饰。PE(TTM)分位数扩张幅度较小的行业为房地产、煤炭、有色金属。(3)根据wind数据,本周股权风险溢价从上周2.16%下降到本周1.94%,股市收益率从上周4.30%下降到本周4.05%。

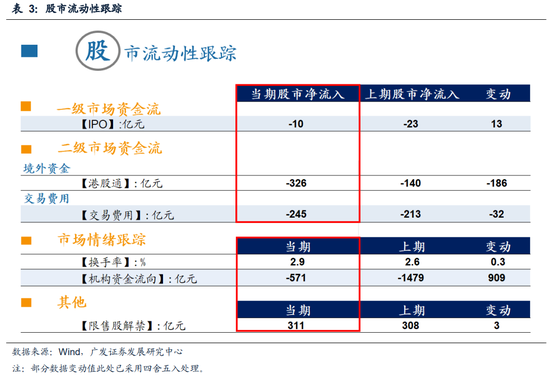

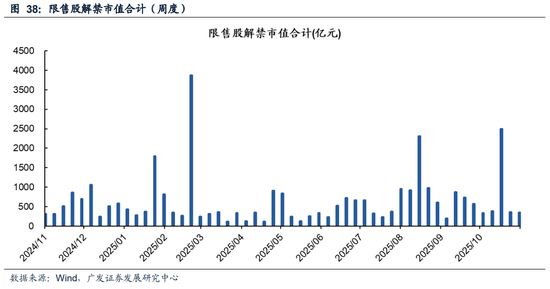

流动性:本周换手率持续攀升,机构资金流出加剧。根据wind数据,一级市场方面,本周IPO规模为10亿元,前一周IPO规模为23亿元。二级市场方面,截止本周四南下资金净流入326亿元,上周净流入140亿元,交易费用245亿元。投资者情绪方面,本周日度平均换手率为2.89%,前一周为2.60%;机构资金流出571亿元,前一周流出1479亿元。本周限售股解禁311亿元,前一周限售股解禁308亿元,预计下周限售股解禁505亿元。

风险提示:全球经济下行超预期;海外政策及降息节奏不确定,带来全球流动性风险;中国货币及财政政策的出台时间及形式不确定风险。

报告正文

一、中观景气度重要变化

(一)行业整体情况

本周景气度改善的方向主要在钢铁、有色金属、基础化工、新能源汽车、工程机械等领域,涨价线索明显的有:上游资源品中的有色金属、基础化工,下游消费领域的食品饮料、医药生物和家用电器等。具体来看,根据Wind数据统计,上游资源品中,COMEX黄金期货价格价格周环比下行,COMEX白银期货价格周环比下行,铜价周环比下行,天然橡胶现货价周环比上升。中游制造领域,磷酸铁锂正极材料周均价环比上行,9月太阳能电池产量同比上行,挖掘机销量同比上行,挖掘机开工小时数同比上行,工业机器人产量同比上行,金属切削机床产量同比上行。下游消费领域,新能源汽车销量同比上行,汽车、乘用车销量同比上行,动力电池和储能电池产量同比上行,空调、洗衣机、冰箱、电视机、微波炉出口额同比上行,家用电器和音像器材类零售额同比上行。金融地产方面,沪深市场总成交金额周环比回升,房地产行业目前总体需求仍然较弱,但上周30大中城市商品房周成交面积同比出现较大回升。推荐关注逆周期调节政策持续落地后受益的方向,包括半导体(国产替代)、新能源等;建议关注随全球降息周期落地,景气回暖的基础化工、有色金属等,以及部分外需链(尤其是亚非拉出口链)。

(二)上游周期

1.钢铁

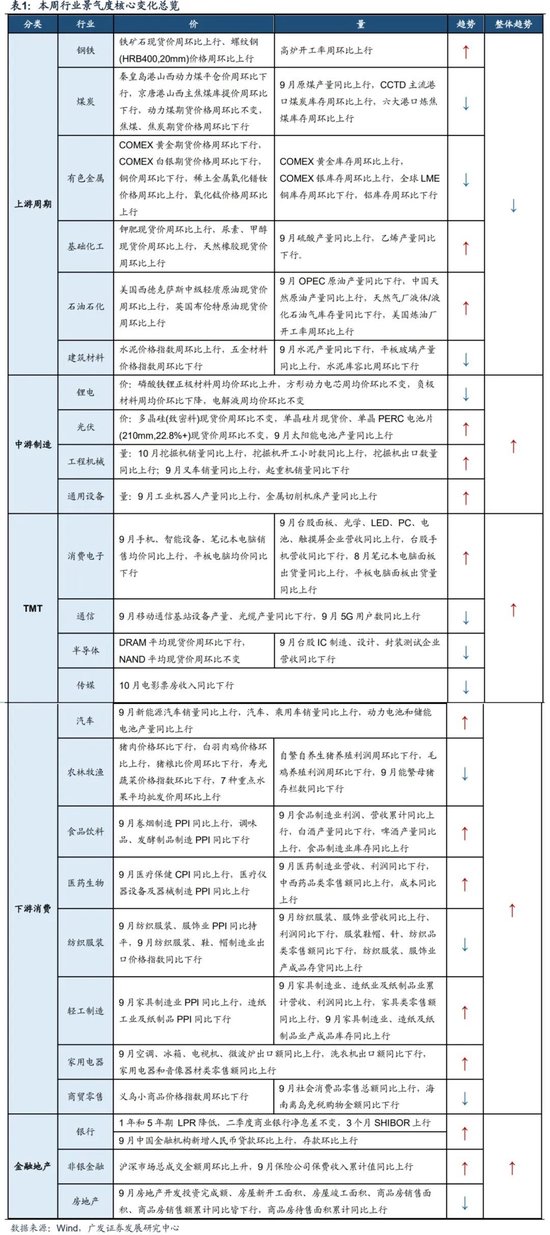

截至11月7日,铁矿石现货价为797.00元/吨,周环比上升,截至11月7日,螺纹钢(HRB400,20mm)价格为3550.00元/吨,周环比上升。截至11月1日,高炉开工率82.46%,周环比上升。

2.金属

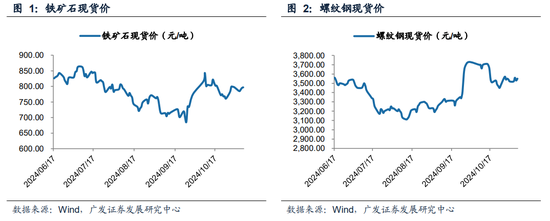

截至11月7日,COMEX黄金期货结算价2705.80美元/盎司,周环比回落。COMEX白银期货结算价31.86美元/盎司,周环比回落,截至11月7日,铜价7.641万元/吨,周环比下降。稀土金属方面,截至11月7日,氧化镨钕最低价415.00元/千克,周环比上行,氧化铽价格5945.00元/千克,周环比下行,镝价格2235.00元/千克,周环比持平。

(三)中游制造

1.锂电&光伏

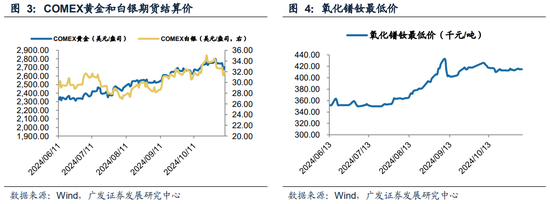

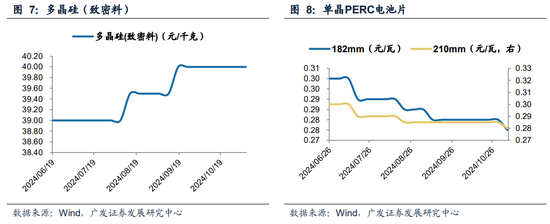

锂电方面,截至11月8日,正极磷酸铁锂周均价3.31万元/吨,周环比上升,三元6系周均12.05万元/吨,周环比下降。负极材料周均价3.906万元/吨,周环比下降。光伏方面,截至11月6日,多晶硅(致密料)现货周均价40.00元/千克,周环比不变,单晶PERC电池片(210mm,22.8%+)现货周均价0.28元/瓦,周环比保持不变。

(四)下游消费

1.汽车

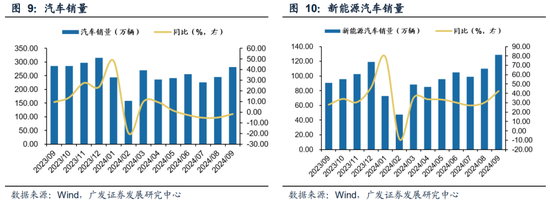

9月汽车销量280.89万辆,当月同比下行1.73%,降幅收窄;9月汽车产量283.90万辆,当月同比下行1.00%,降幅收窄。其中,9月乘用车产量250.18万辆,当月同比下行0.25%,9月乘用车销量252.51万辆,当月同比上行1.52%,9月新能源汽车销量128.70万辆,当月同比上行42.36%,9月新能源汽车产量130.80万辆,当月同比上行54.43%。电池方面,9月动力电池和储能电池产量为111300.00兆瓦时,当月同比上行43.20 %

(五)TMT

1.半导体

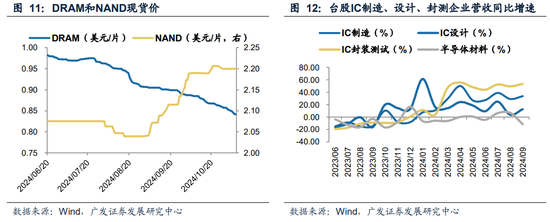

价格方面,截至11月7日,DRAM(DDR34Gb 512Mx8 1600MHz)现货价0.84美元/片,周环比下降,NAND(Flash:32Gb 4Gx8 MLC)现货价2.20美元/片,周环比持平。业绩方面,台股IC制造营收9月同比上行33.66%,IC设计营收同比上行12.61%,IC封装测试营收同比上行53.76%。

(六)金融地产链

1.房地产

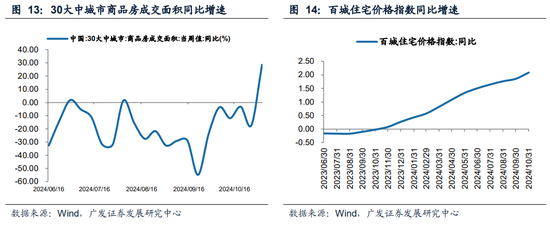

价格方面,10月百城住宅价格指数同比上行2.08%。产销方面,9月房地产开发投资完成额累计同比下行10.10%,房屋新开工面积累计同比下滑22.20%,房屋竣工面积累计同比下滑24.40%,商品房销售额累计同比下行17.10%。截至11月3日,30大中城市商品房成交面积332.22万平方米,同比上行28.43%。库存方面,9月商品房待售面积累计同比上行13.40%。

二、本周重点行业拥挤度的表现

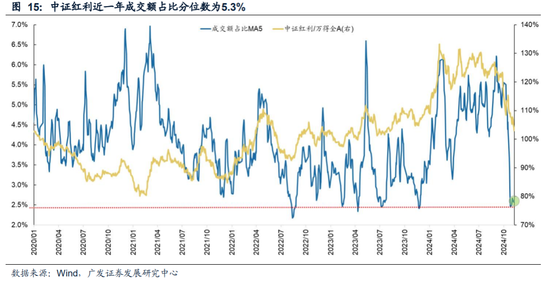

(一)中证红利:本周近一年拥挤度分位数为:5.3%,环比增加0.4百分点;

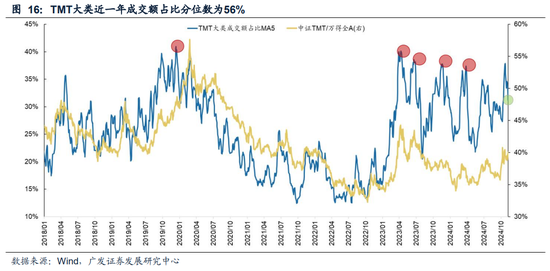

(二)TMT:本周近一年拥挤度分位数为:56%,环比减少29百分点;

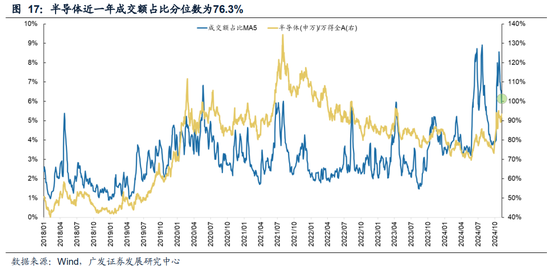

(三)半导体:本周近一年拥挤度分位数为:76.3%,环比减少6.2百分点;

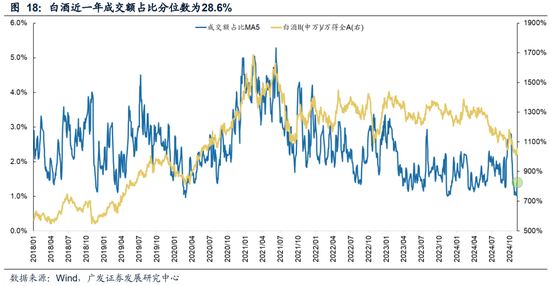

(四)白酒:本周近一年拥挤度分位数为:28.6%,环比增加24.1百分点;

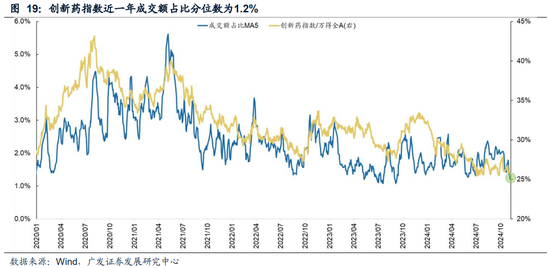

(五)创新药:本周近一年拥挤度分位数为:1.2%,环比减少10百分点;

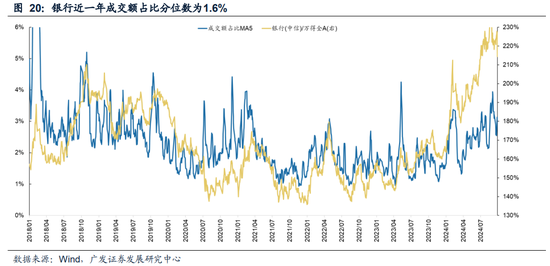

(六)银行:本周近一年拥挤度分位数为:1.6%,环比减少1.7百分点;

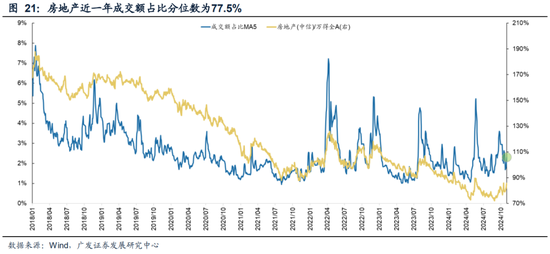

(七)房地产:本周近一年拥挤度分位数为:77.5%,环比与上周持平;

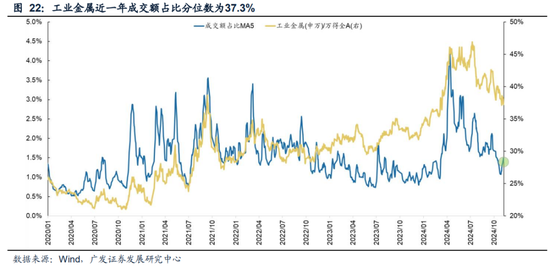

(八)工业金属:本周近一年拥挤度分位数为:37.3%,环比增加2.5百分点。

三、本周估值变化

注:若无特殊说明,各估值指标分位数均指2010年以来。

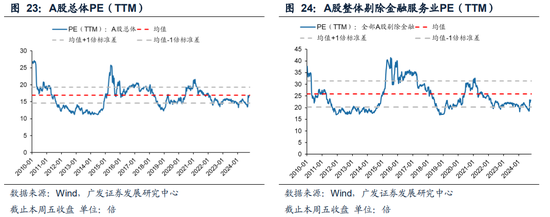

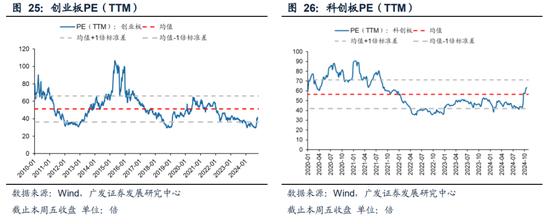

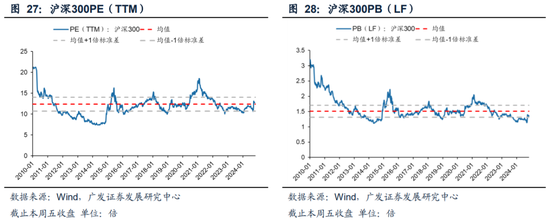

市场整体来看,本周A股总体估值扩张,A股剔除金融估值扩张。其中,创业板扩张幅度最大。大类行业来看,本周行业估值全部扩张,其中,TMT、必需消费、可选消费估值扩张幅度较大。宽基指数看,本周指数全部估值扩张,其中,科创50、深圳成指、沪深300扩张幅度较大。

其中,A股总体PE(TTM)从上周16.28倍上升到本周17.24倍,PB(LF)从上周1.53倍上升到本周1.62倍;A股整体剔除金融服务业PE(TTM)从上周23.26倍上升到本周24.70倍,PB(LF)从上周2.04倍上升到本周2.17倍。

创业板PE(TTM)从上周41.33倍上升到本周45.56倍,PB(LF)从上周3.23倍上升到本周3.55倍;科创板PE(TTM)从上周的64.69倍上升到本周71.75倍,PB(LF)从上周3.52倍上升到本周3.91倍。

沪深300 PE(TTM)从上周12.23倍上升到本周12.75倍,PB(LF)从上周1.31倍上升到本周1.37倍。

行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为非银金融、机械设备、纺织服饰。PE(TTM)分位数扩张幅度较小的行业为房地产、煤炭、有色金属。

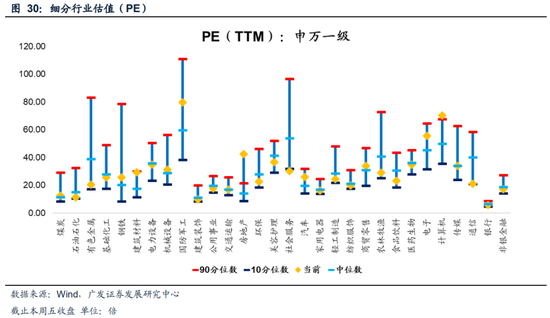

此外,从PE角度来看,煤炭、钢铁、建筑材料、机械设备、国防军工、房地产、汽车、商贸零售、电子、计算机估值高于历史中位数。其中,社会服务等行业估值低于历史10分位数。

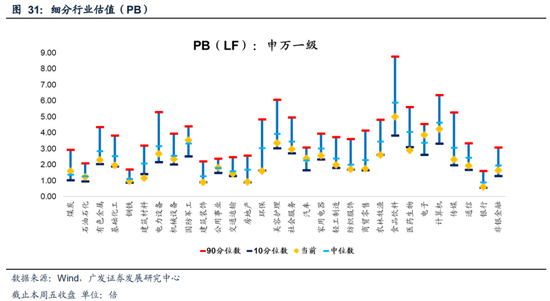

从PB角度来看,煤炭、国防军工、汽车、电子估值高于历史中位数。建筑材料、环保、医药生物估值低于历史10分位数。

本周股权风险溢价从上周2.16%下降到本周1.94%,股市收益率从上周4.30%下降到本周4.05%。

四、本周流动性跟踪

1.一级市场和二级市场资金流

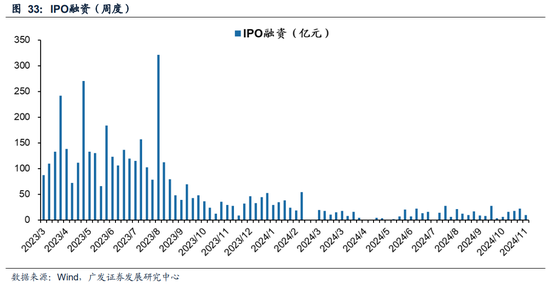

(1)IPO融资:根据wind数据,本周IPO规模为9.68亿元,前一周IPO规模为22.50亿元,IPO融资规模持续维持低量,截止本周五,11月IPO上市公司共计2家。

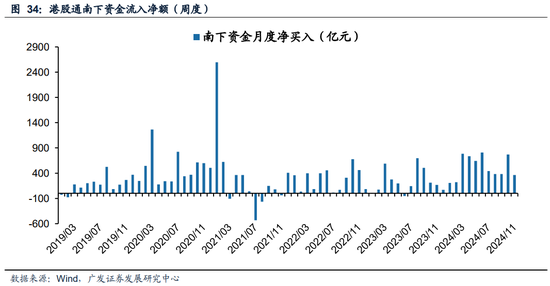

(2)港股通:

港股通南下资金流入净额:截至本周四港股通南下资金净流入325.79亿元,前一周净流入139.76亿元。截至2024年11月7日,2024年11月南下资金净流入364.80亿元。

(3)交易费用:本周为244.67亿元,前一周为213.02亿元,交易费用较上周上升31.65亿元。

2.市场情绪跟踪

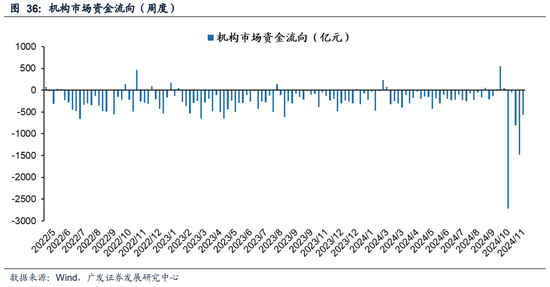

(1)机构资金流向:本周机构资金流出570.55亿元,前一周机构资金流出1479.47亿元。

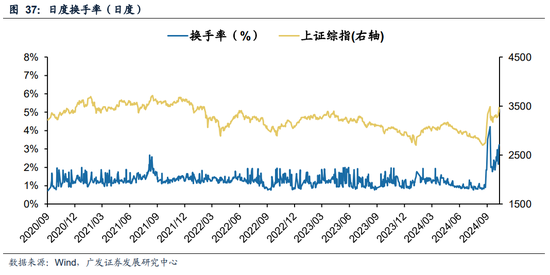

(2)日度换手率:本周日度换手率均值为2.89%,前一周为2.60%,本周换手率持续攀升,交易情绪火热。

3.其他重要指标跟踪

(1)限售股解禁:本周限售股解禁311亿元,前一周限售股解禁308亿元,预计下周限售股解禁505亿元(以2024年11月8日收盘价计算)。

五、风险提示

全球经济下行超预期;海外政策及加息节奏不确定,带来全球流动性恶化风险;中国货币及财政政策的出台时间及形式不确定,经济复苏力度低于预期。

本报告信息

对外发布日期:2024年11月9日

分析师:

刘晨明:SAC 执证号:S0260524020001

郑 恺:SAC 执证号:S0260515090004

赵 阳:SAC 执证号:S0260524030008

陈振威:SAC 执证号:S0260524090002

责任编辑:江钰涵

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)