(来源:源媒汇)

作者 | 陈不白

编辑 | 苏淮

业绩一片大好的背面,是浙商银行的“天量”不良资产处置。

财报数据显示,2024年上半年,浙商银行实现营业收入352.79亿元,同比增长6.18%;归母净利润79.99亿元,同比增长3.31%。

瞅准时机,浙商银行在今年上半年转让了120多亿元不良贷款。即便如此,该行上半年末的不良贷款余额257.67亿元,还是较上年末增长11.71亿元。

截至今年上半年末,浙商银行的不良贷款率为1.85%,较上年末下降0.06个百分点。虽然不良贷款率整体微降,但是从细分指标来看,浙商银行的抵押贷款率、质押贷款不良贷款率仍在大幅攀升,公司不良贷款率也较上年末增长了0.01个百分点。

种种迹象表明,为了维持住财务报表上资产质量的“光鲜亮丽”,浙商银行也是“煞费苦心”。

不良贷款转让增长近110亿

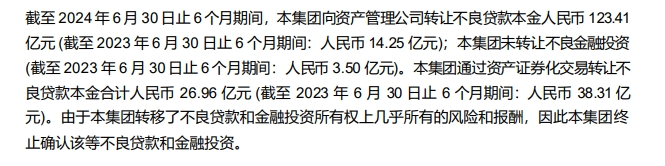

据2024年半年报披露,今年上半年浙商银行向资产管理公司转让不良贷款本金123.41亿元。而去年同期这一数字为14.25亿元。两相对比,今年上半年浙商银行的不良贷款转让金额增长了109.16亿元,同比增长率超过760%。

虽然今年上半年浙商银行处理掉的不良贷款超过120亿元,但是走资产证券化途径处理掉的规模其实并不高。数据显示,上半年浙商银行通过资产证券化交易转让不良贷款本金合计26.96亿元,比2023年通过这一途径处理掉的规模还少了11.35亿元。

那么,剩下的96.45亿元不良贷款是怎么处理掉的呢?据浙商银行相关披露,法律诉讼、仲裁也是一条重要途径。

浙商银行解释称,公司日常经营过程中涉及若干法律诉讼/仲裁,大部分是由公司为收回不良贷款而提起。

截至今年6月末,涉及浙商银行作为被告的未决诉讼/仲裁案件(不含执行异议之诉、第三人案件)共计62起,涉及金额3.77亿元。

作为追债“大户”,浙商银行却频频以被告身份低调现身财报。虽然浙商银行并未在财报中提及作为原告的相关司法案件具体数据,但实际情况却是,作为原告,浙商银行为收回公司不良贷款而提起的诉讼,要远高于其作为被告的诉讼量。

据天眼查,在涉及浙商银行的司法案件中,有8.6%的案件浙商银行身份为被告,有90.8%的案件身份为原告。此外,今年上半年的案件数量,高于2023年之外的其他年份全年案件数量。

而在所有案件中,涉及浙商银行作为原告的民事案件一共有1154件,涉及该行作为被告的民事案件一共有104件。涉及该行作为原告的案件金额为84.18亿元,涉及案由主要包括信用卡纠纷、金融借款合同纠纷等。

据浙商银行披露,上述120多亿不良贷款是转让给了资产管理公司,可见浙商银行通过诉讼、仲裁渠道追债的效果并不好。

对于浙商银行为何避重就轻,未披露作为原告涉及法律诉讼/仲裁追债的重要数据,反而披露不太重要的被告涉及法律诉讼/仲裁的数据等问题,源媒汇向浙商银行发送了问询邮件,对方回复称,会将信息反馈至相关部门。不过截至发稿,源媒汇未收到回复。

向“宝万之争”幕后推手讨债

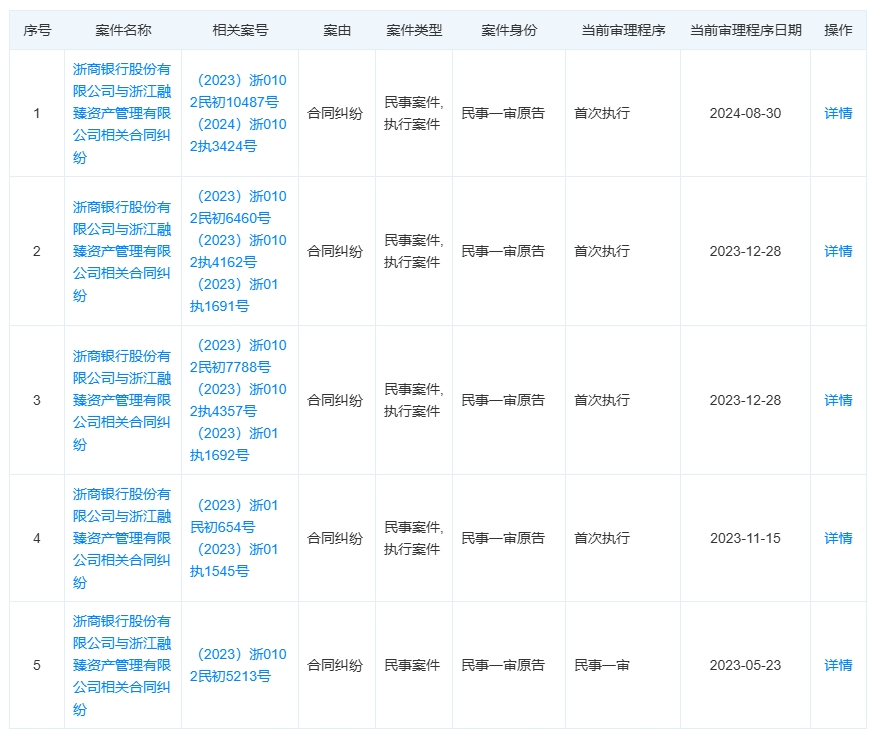

从涉案企业主体来看,天眼查显示,浙江融臻资产管理有限公司(曾用名“浙银资本”,下称“融臻资产”)的案件数量最多,一共有11件诉讼纠纷。

而在中国执行信息公开网上,2024年与融臻资产相关的法律纠纷共有3件,二者之间的法律纠纷主要围绕合同纠纷展开。

据浙商银行披露,上述120多亿不良贷款是转让给了资产管理公司,可见浙商银行通过诉讼、仲裁渠道追债的效果并不好。

据案号(2024)浙0102执3424号相关执行信息,被告容臻资产被杭州市上城人民法院要求向原告浙商银行执行0.88亿元。目前,相关具体案情并未公开。

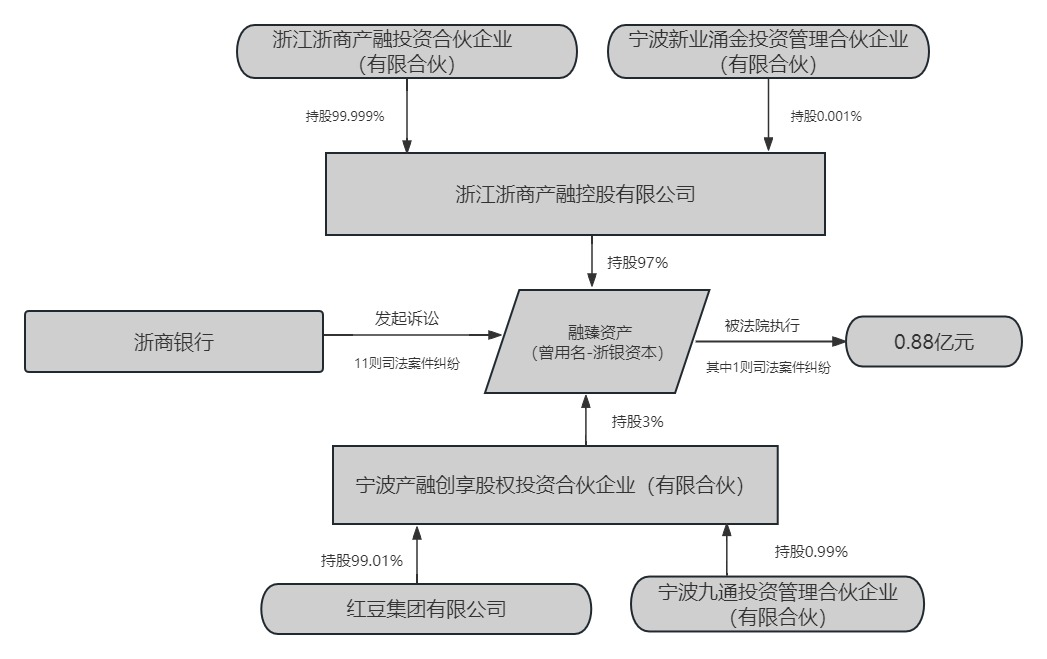

源媒汇了解到,融臻资产大有来头。融臻资产成立于2015年6月,注册资本100亿元。股权穿透之后发现,其背后控股股东为浙江浙商产融投资合伙企业(有限合伙)(下称“浙商产融”)。据相关媒体报道,浙商产融曾被称作浙商银行的“影子银行”、“表外平台”。

目前,融臻资产旗下投资的多家企业已经注销。而作为合伙企业,控股股东浙商产融旗下的合伙人一共涉及28家企业,其中和润集团、宜华企业集团、永利集团、盾安集团、鸿达集团、彩虹创投已经被列为失信被执行人,而同是合伙人的东阳光集团、恒逸集团、顾家集团、新洲集团则均出现股权冻结、股权出质情况。

虽然浙商银行在股权结构上与融臻资产并无联系。但是,时任浙商银行副行长张长弓,是融臻资产的前身浙银资本的首任法人、董事长兼总经理,且浙银资本监事、董事也多来自浙商银行。

据金融界相关报道,彼时,张长弓“负责配合浙商银行,通过表外运作平台浙银资本。为绕开监管‘银行资金不能入市’等规定,浙银资本做了很多投行业务”。

据财新记者相关调查,浙商银行理财资金通过浙银资本通道,输血130亿元给宝能集团,成为2015年轰动资本市场的“宝万之争”中,宝能最重要的“子弹”。

随后,浙商银行迅速对“为宝能系输送子弹”一事做出回应:“该行与万科、宝能都有正常的业务合作,该行理财资金投资认购华福证券资管计划132.9亿元作为优先方,仅用于钜盛华整合收购非上市金融股权,不可用于股票二级市场投资,也不作为其他资管计划的劣后资金”。

在监管的要求下,浙银资本被要求与浙商银行正式隔离。浙银资本将相关股权转让给浙江名企——银泰集团。2017年,银泰集团所持股权又被浙商产融买下,浙银资本也在当年8月更名为浙商产融资管,并在2021年6月进一步更名为浙江融臻资管。

“宝万之争”过去快10年了,艰难讨债的这些年,不知道浙商银行领悟到了什么。

部分图片引用网络 如有侵权请告知删除

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)