中国经济网北京8月21日讯 协昌科技(301418.SZ)8月16日发布关于部分首次公开发行前已发行股份上市流通提示性公告。

中国证券监督管理委员会(以下简称“中国证监会”)《关于同意江苏协昌电子科技股份有限公司首次公开发行股票注册的批复》(证监许可[2023]1200号)同意注册,公司向社会公开发行人民币普通股(A股)18,333,334股,并于2023年8月21日在深圳证券交易所创业板上市交易。

首次公开发行前公司总股本为55,000,000股,首次公开发行股票完成后公司总股本为73,333,334股,其中无流通限制或限售安排股票数量为17,386,231股,占发行后总股本的比例为23.71%,有流通限制或限售安排股票数量55,947,103股,占发行后总股本的比例为76.29%(其中:网下配售限售股947,103股,首发前限售股55,000,000股)。2024年2月21日,公司首次公开发行网下配售限售股上市流通,股份数量为947,103股,占发行后总股本的1.29%。

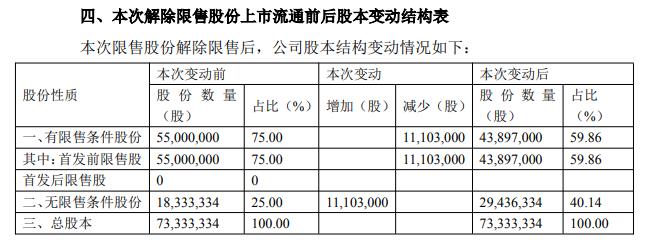

截至公告日,公司尚未解除限售的股份数量为55,000,000股,占公司总股本的75%。本次上市流通的限售股属于首次公开发行前的股份,限售期为自公司首次公开发行并上市之日起12个月,股份数量为11,103,000股,占公司总股本的15.14%,该部分限售股将于2024年8月21日起上市流通。

本次解除限售股份的上市流通安排显示,本次解除限售股份的上市流通日期为2024年8月21日(星期三)。本次解除限售股份的数量为11,103,000股,占公司股本总额的15.14%。本次申请解除股份限售的股东人数为76户。

协昌科技于2023年8月21日在深交所创业板上市,公开发行股票1,833.3334万股,占发行后总股本的比例为25.00%,发行价格为51.88元/股。协昌科技的保荐机构(主承销商)为国金证券股份有限公司,保荐代表人为谢正阳、姚文良。

上市首日,协昌科技盘中最高报116.18元,创上市以来股价最高点,此后该股股价震荡走低。目前股价处于破发状态。

协昌科技首次公开发行募集资金总额95,113.34万元,扣除发行费用后,募集资金净额为84,794.86万元。协昌科技最终募集资金净额比原计划多42,743.64万元。协昌科技2023年8月14日披露的招股书显示,公司拟募集资金42,051.22万元,计划用于运动控制器生产基地建设项目、功率芯片封装测试生产线建设项目、功率芯片研发升级及产业化项目、补充流动资金。

协昌科技的发行费用总额为10,318.47万元,其中,国金证券股份有限公司获得承销保荐费用8,483.60万元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)