8月6日晚间,成都银行发布了一则关于持股5%以上股东因误操作造成违规交易的致歉公告,再次将公众视线聚焦于银行股的短线操作问题上。

这一“乌龙事件”虽为个别案例,却也不禁让人反思银行内部管理及市场操作规范的重要性。

近年来,成都银行在经营业绩、业务拓展以及资本补充方面发展较为稳健,就在8月8日晚,该行刚宣布拟斥资17.78亿元购置新办公大楼及成功发行106亿元二级资本债券,进一步巩固了其市场地位。

成都银行短线操作乌龙事件始末

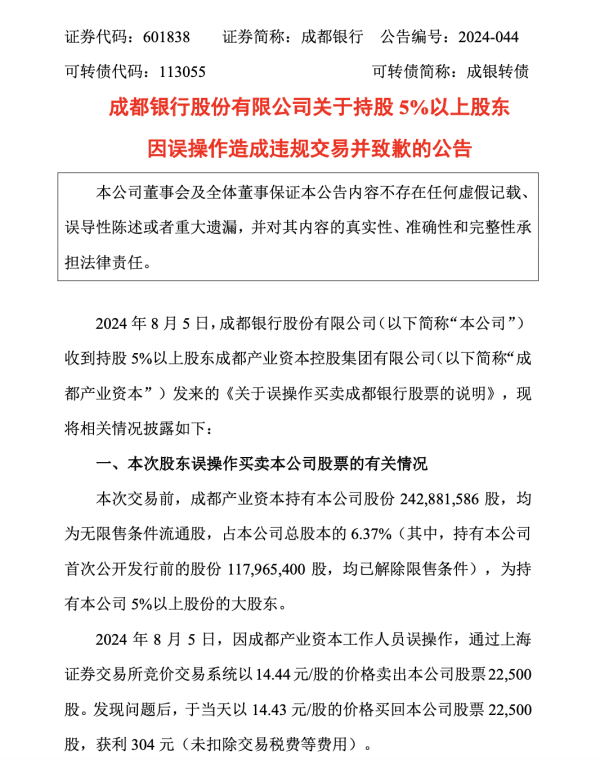

8月5日,成都银行持股5%以上的股东——成都产业资本控股集团有限公司(以下简称“成都产业资本”)的工作人员,因操作失误,通过上海证券交易所竞价交易系统以14.44元/股的价格卖出了22,500股成都银行股票,随后又以14.43元/股的价格买回,获利304元。

这一行为虽未直接改变成都产业资本持有的股份总数,但违反了《中华人民共和国证券法》及《上市公司股东减持股份管理暂行办法》的相关规定。

成都银行发布的公告显示,此次交易纯属误操作,不存在利用该交易谋求利益的目的。成都产业资本随即承诺,将误操作产生的收益归成都银行所有,并对给成都银行及市场带来的不良影响表示诚挚歉意。

同时,成都产业资本表示将加强对证券交易操作的监督管理,防止此类事件再次发生。成都银行董事会也表态将加强对董事、监事、高级管理人员及持有公司5%以上股份的股东等相关人员的法律法规培训,以规范股票买卖行为。

成都银行的这一事件并非孤例。近年来,A股市场短线操作失误频发,不少上市公司的董监高及其亲属因不熟悉相关规定或操作失误而触及红线。据不完全统计,仅今年7月以来,就有15家公司披露了因短线操作失误而发布的致歉公告,其中不乏知名上市公司如明阳智能、万通发展等。

这些事件不仅扰乱了证券市场秩序,也损害了投资者的合法权益。对此,监管部门已明确表示将加大监管力度,对违反《证券法》及相关规定的行为给予严厉处罚。《证券法》第一百八十九条规定,违反短线交易规定的,给予警告,并处以十万元以上一百万元以下的罚款。这一举措旨在强化市场纪律,维护市场秩序,保护投资者利益。

新办公大楼购置与资本补充并进

尽管遭遇了短线操作乌龙事件的小插曲,但成都银行的经营业绩和业务拓展并未受到实质性影响。

作为一家在四川省具有影响力的城商行,成都银行成立于1996年12月,2018年1月在上交所挂牌上市,成为四川省首家上市银行、全国第8家A股上市城商行。近年来,成都银行在经营业绩、资产规模、服务质量等方面均取得了不错的成绩。

根据成都银行发布的财报数据,该行在2023年实现营业收入217.02亿元,同比增长7.22%;实现归母净利润116.71亿元,同比增长16.22%。截至2023年末,成都银行总资产达到1.09万亿元,成为西部首家资产规模迈上万亿级的城商行。不良贷款率连续八年下降,低至0.68%,资产质量达到历史最优、行业最优水平。

在业务拓展方面,成都银行紧密围绕成渝地区双城经济圈建设等重大战略机遇,加大信贷投放力度,支持实体经济发展。全年信贷投放量破3300亿元。

8月8日,成都银行宣布拟斥资不高于17.78亿元购置新办公大楼,该行表示现有总部办公大楼已满负荷运转,难以满足日益增长的办公需求。新办公大楼位于成都交子公园金融总部产业园(四期)项目处,总建筑面积为12.51万平方米,将有效提升成都银行的办公效率和资源整合能力。

同日,成都银行还宣布成功发行了106亿元二级资本债券,这是该行自成立以来最大规模的资本债券发行。本期债券发行规模为人民币106亿元,为10年期固定利率债券,票面利率为2.19%,在同类债券中处于较低水平。此次债券发行成功补充了成都银行的二级资本,增强了其资本实力和抗风险能力,为未来的业务拓展和规模扩张提供了支持。

本文系观察者网独家稿件,未经授权,不得转载。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)