◼ 投资逻辑

8月7日公司发布半年报,24H1实现营收71.75亿元,同比+6.86%;实现归母净利润6.91亿元,同比+3.21%;扣非归母净利润5.96亿元,同比-2.5%。其中,24Q2实现营收36.92亿元,同比+11.31%;实现归母净利润3.72亿元,同比+17.65%;扣非归母净利润3.01亿元,同比+7.32%,扣非略超预期。

主业需求稳定,海外高增拉动。1)分业务看,24Q2酵母及深加工销售收入为26.70亿元,同比+12.24%,较Q1明显提速,预计主要系烘焙面食、酵母及其衍生品改变价格策略后恢复稳健增长,保健品降幅收窄。24Q2制糖/包装/其他产品销售收入分别为1.90/0.95/7.1亿元,同比-40.07%/-17.05%/+46.42%,贸易糖等类业务加速剥离,进一步聚焦主业。2)分区域看,24Q2国内/国外业务实现收入20.31/14.54亿元,同比-2.04%/+19.01%,海外市场持续推进渠道下沉及二次开发,维持此前高增长态势。

成本下行叠加结构改善,低基数下毛利率改善。1)24Q2毛利率23.92%,同比+0.27pct。毛利率改善系糖蜜成本下降,叠加产品结构利好,但受竞争加剧影响,酵母产品预计单价下降。2)24Q2净利率为10.08%,同比+0.54pct,政府补助增加致利润改善。24Q2销售/管理/研发/财务费率同比+0.56pct/-0.33pct/-0.57pct/+0.63pct,政府补助为0.96亿元,同比+38.36%。

看好海外市场持续扩张,成本下行盈利弹性可期。国内烘焙需求有待修复,衍生品业务有望驱动结构升级,低毛利的贸易类业务逐步剥离。海外市场预计随着本土化运营策略执行,借助性价比优势,持续提升市占率。目前原材料成本已有边际下降趋势,水解糖替代率有望进一步提升,成本端压力减轻。预计叠加产品结构&费率优化,盈利弹性有望释放。

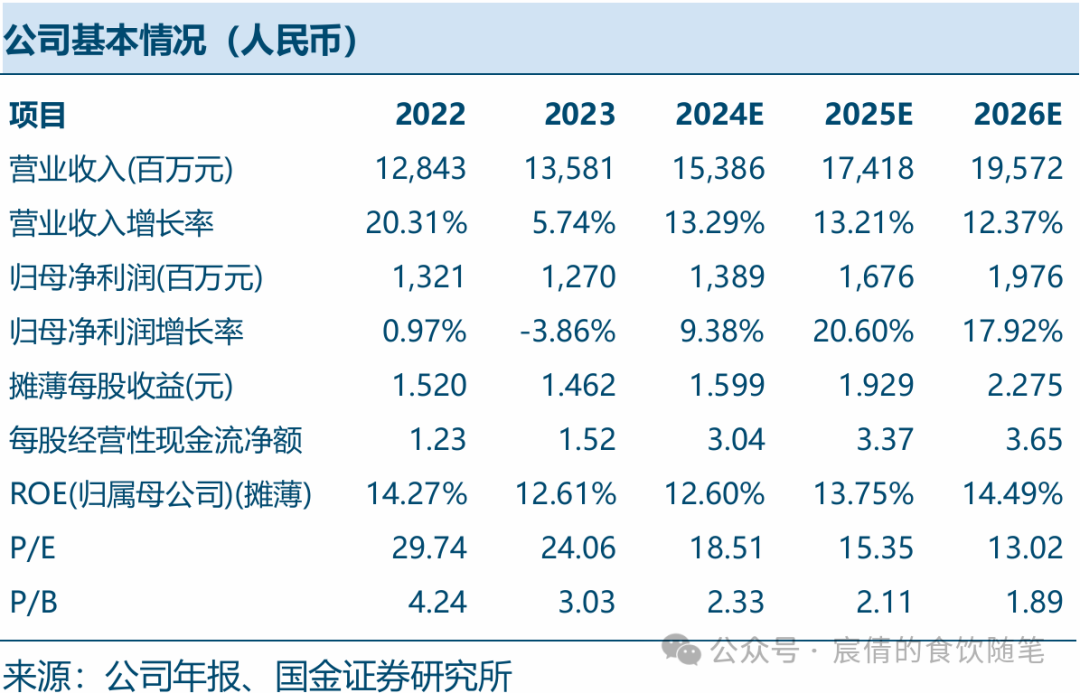

盈利预测、估值与评级

我们预计公司24-26年归母净利分别为13.9/16.8/19.8亿元,同比增长9%/21%/18%,对应PE分别为19x/15x/13x,上调至“买入”评级。

风险提示

食品安全风险;新品放量不及预期;市场竞争加剧等风险。

安琪酵母|公司点评:产品结构扰动,利润短期承压(国金食饮刘宸倩)

安琪酵母|公司点评:进一步聚焦主业,期待利润兑现(国金食饮刘宸倩)

安琪酵母|公司点评:产品结构改善,期待利润优化(国金食饮刘宸倩)

证券研究报告:《安琪酵母 | 点评:海外延续高增,盈利逐步修复》

对外发布时间:2024年8月8日

报告发布机构:国金证券股份有限公司

证券分析师:刘宸倩

SAC执业编号:S1130519110005

liuchenqian@gjzq.com.cn

证券分析师:陈宇君

SAC执业编号:S1130524070005

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)