主要

观点

全球市场规模稳定,品牌格局发生变革

全球汽车销量波动增长,市场整体格局未发生重大变化,中国和美国在全球汽车市场中占据主导地位,而印度和日本也保持较大的市场份额。乘用车市场中轿车和 SUV 是主力车型,SUV 为增长变量。新能源车型稳步渗透,2023 年占比达 16%。汽车主力市场中,日系车全球化布局规模凸显;印度、日本前五大品牌集中度较高,德国、美国次之,本土品牌均占有相当份额。中国由于汽车市场容量大,而汽车工业发展较晚,品牌集中度低,自主品牌销量日渐增长。

汽车工业渐成熟,海外市场新发展

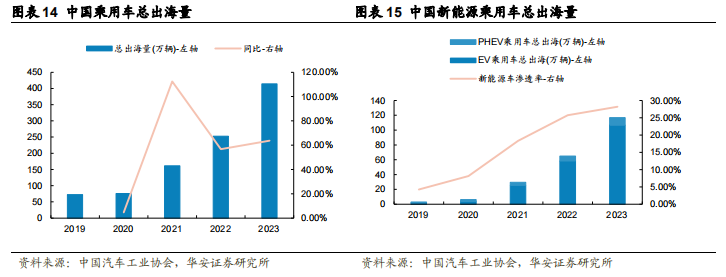

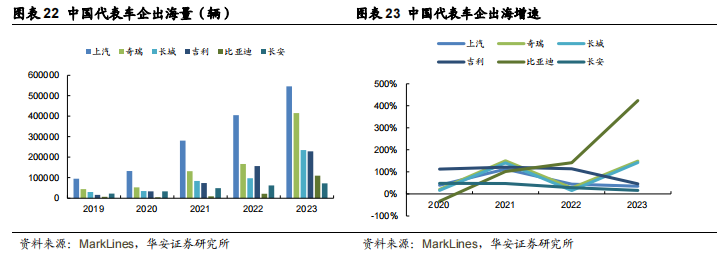

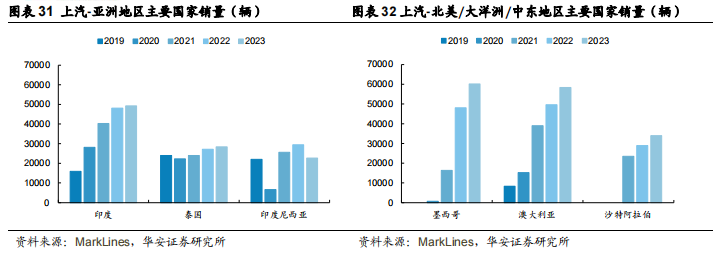

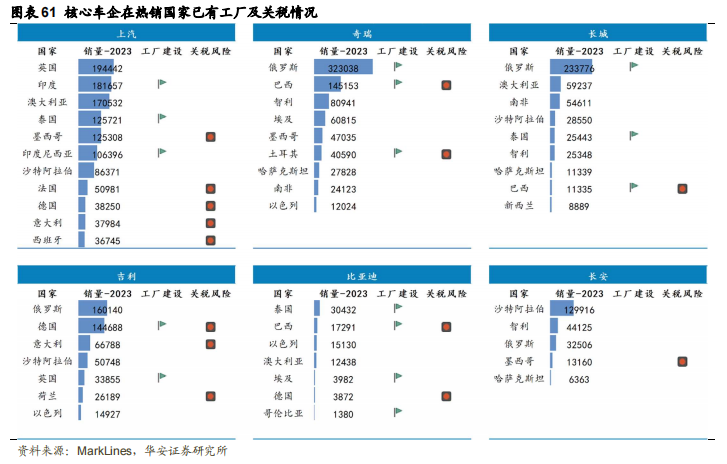

中国乘用车出海近三年发展迅速,2023 年已达到 414 万辆规模,同比增长 63%,由于俄罗斯市场释放的新增需求对销量扩容影响显著。出口至墨西哥、澳大利亚、英国、沙特阿拉伯、泰国、印度等国家销量增速同样发展较好。车企海外布局具有差异化策略:上汽出口具有先发优势,多元化布局,2023 年出口在西欧多国放量;奇瑞、长城、吉利均受益于俄罗斯市场放量,其中奇瑞增量最为显著,长城出口在澳大利亚、泰国、巴西、哈萨克斯坦等国同样持续增长;比亚迪出海布局放量节奏快,于 2023 年销量爆发,而长安出口稳定,主要集中在沙特阿拉伯。

工厂策略布局,关税影响有限

随中国汽车工业逐步发展,同时新能源汽车实现弯道超车。出于电动化进程、政治经济因素,全球市场对中国出口传统燃油车及新能源汽车采取了多样化关税政策。亚洲、非洲、中东、大洋洲采取关税友好的政策;欧洲、北美以及南美的巴西有进一步提高关税的风险。对此主机厂纷纷海外建厂,以规避不确定性因素,上汽、吉利已有产能和布局受高关税风险国家影响较大;奇瑞、比亚迪均有策略性布局和建设中工厂;长城、长安出海规模较小,多在亚洲布局建厂。

整车出口挖掘企业盈利新方向

从企业经营数据可得,随海外市场扩容,新能源车渗透,出海品牌及车型多元化,贡献核心销量的车型仍较集中。中国车企海外竞争力进一步提升使得海外营收份额增加。单车价值量上升带动毛利率提升,规模放量后,海外毛利率要高于国内毛利率约 7.4-10pct。

零部件出口规模放量,企业全球化布局

供应链随整车厂布局相继出海建厂,在保障国内自主车企海外市场供应链稳定的同时,能够进一步开拓全球性客户。零部件企业在出海过程中通过收并购和自主建厂两种方式,实现全球化布局和市场拓展。

自主品牌出海进展不及预期;政治及经济环境因素影响;产能落地不及预期。

1

全球市场规模稳定,品牌格局发生变革

1.1 中美印日德为核心汽车市场

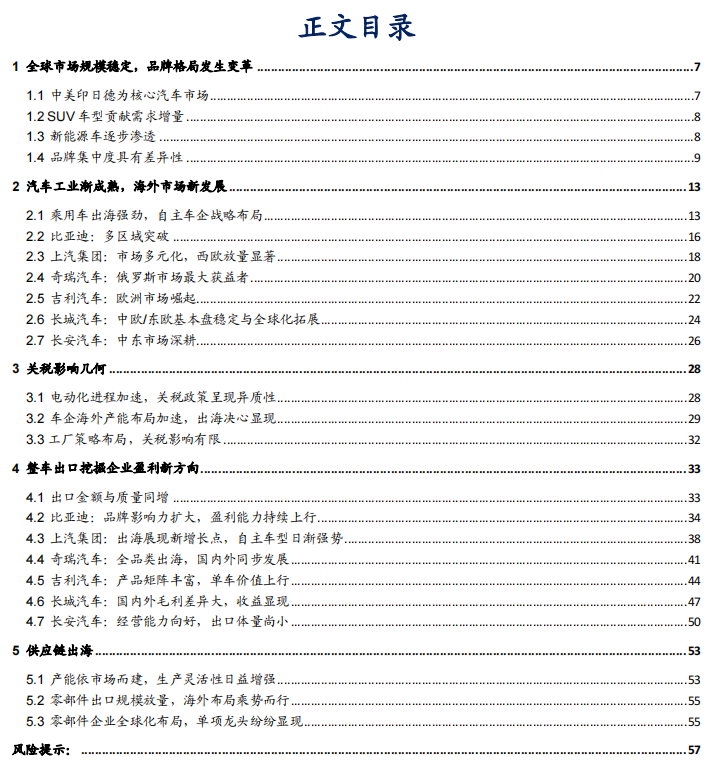

全球汽车销量总体存在波动,2019 年规模体量较大,达到接近 9,000 万辆,受疫情影响后,正处于波动回暖的状态。2023 年汽车销量约 8,842 万辆,同比增长 11.32%,全球汽车市场正逐步恢复并有序增长。

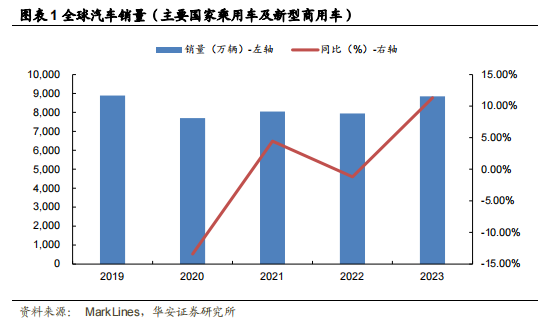

市场整体格局未发生重大变化,中国和美国在全球汽车市场中占据主导地位,而印度和日本也保持较大的市场份额。按国家维度划分,整体销量占比格局相对稳定,绝对

销量的变化趋同。中国汽车市场销量一直位于全球首位,2023 年占比为 34%,其销量在 2019 年至 2022 年间稳定在约 2,500-2,600 万辆,并在 2023 年实现较大增长,突破 3,000 万辆。美国市场份额保持在 19%左右,其销量较 2019 年的 1758 万辆有所回落。印度作为发展中国家,需求量持续攀升,自 2022 年起跃升至第三位。而其余国家市场的销量在 5 年间虽出现一定波动,但整体保持稳定。

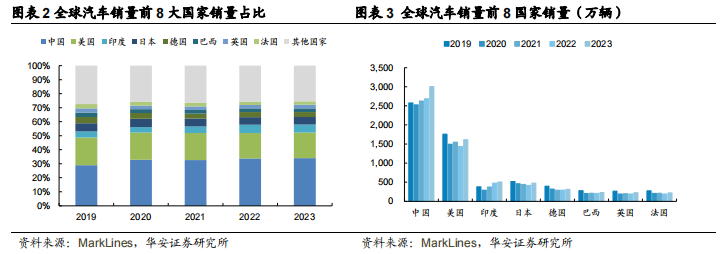

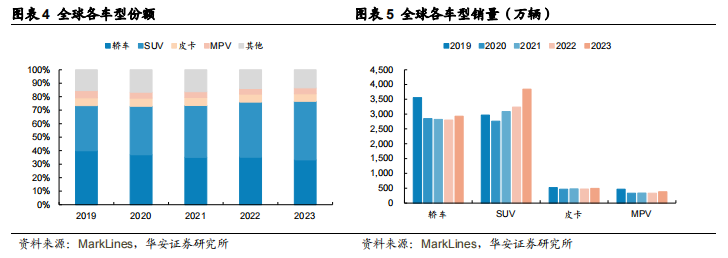

1.2 SUV 车型贡献需求增量

按车型划分,轿车和 SUV 是全球乘用车市场的主力车型,全球市场范围内消费者对 SUV 的接受度和喜爱程度持续上升。轿车的销量占比在五年间逐步下降,自 2019 年起下降约 7pct 至 2023 年达 33%,绝对销量仍保持在接近 3,000 万辆的规模。SUV 的销量占比逐步上升,自 2019 年起增加了 10pct 至 2023 年达 44%,绝对销量也从约 2,968 万辆增加到 2023 年的约 3,841 万辆。

MPV 和皮卡的销量占比相对较小且稳定,MPV 的占比在 2023 年约为 4%,规模为 382 万辆;皮卡的销量约为 6%,规模约为 493 万辆。

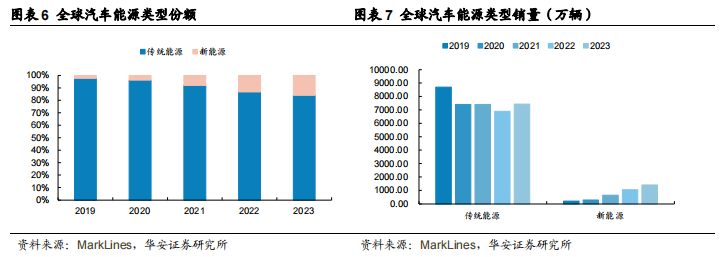

1.3 新能源车逐步渗透

新能源车型正逐步渗透,传统能源汽车仍占据主要地位。按能源类型划分,新能源汽车销量增长挤占整体市场份额,新能源汽车的销量占比逐年上升,从 2019 年的 2.3%增加至 2023 年约 16%,销量规模增长近七倍,2023 年新能源销量约为 1411 万辆。传统能源汽车仍保持较高的绝对销量,销量规模在 2019 年达到高峰,为 8686 万辆,而后有所下降,保持在 7,400 万辆左右的规模。

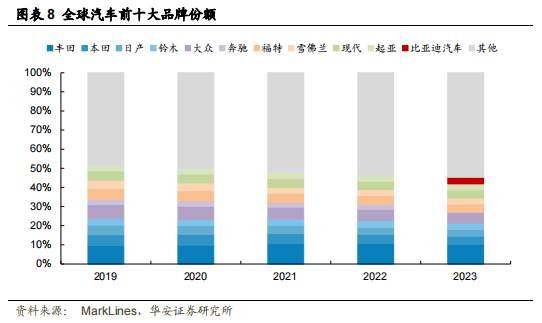

1.4 品牌集中度具有差异性

从品牌维度来看,五年间全球前十大汽车品牌销量占据 50%左右的份额,品牌集中度有所下降,2023 年 CR10 为 45.3%,较 2019 年下降了 6.27pct。2023 年前十大品牌分别为丰田、大众、福特、本田、现代、日产、比亚迪汽车、铃木、起亚、雪佛兰。比亚迪汽车作为中国自主新能源品牌于首次进入全球前十大,位列第七,占比 3.39%;奔驰销量跌出前十。

前十大品牌中以丰田为代表的日系车占据近 21.3%的市场份额,但总体逐年下滑;大众作为德系车龙头长期占据全球销量第二,份额较 2019 年下降约 1.83pct,美系车福特和雪佛兰整体份额较 2019 年下降约 2.45pct,韩系车现代和起亚稳定保持在 7.8%左右的份额。

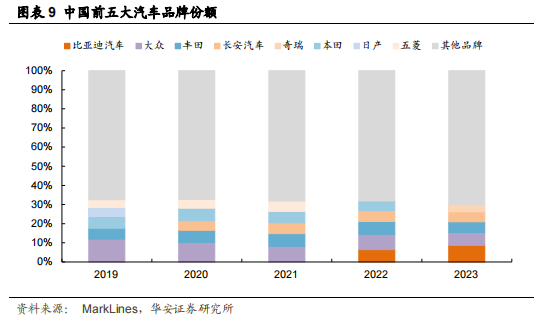

中国市场前五大品牌集中度较低,保持在 20-30%左右的水平。销量早期由大众、日系品牌(丰田/本田/日产)主导,后自主品牌逐渐崛起。2023 年前五大销量品牌分别为比亚迪、大众、丰田、长安、奇瑞。自主品牌整体市场影响力大大提升,销量增速显著,比亚迪首次跃升为销量第一的品牌。

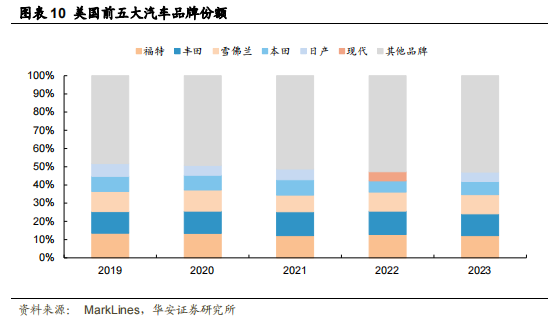

美国市场前五大品牌集中度在 50%左右,逐年整体略有下降,前五大品牌相对份额稳定,包括美系(福特/雪佛兰)和日系(丰田/本田/日产)。2023 年前五大销量品牌分别为福特、丰田、雪佛兰、本田、日产。

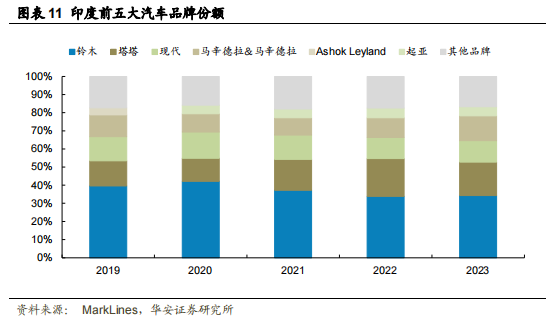

印度市场前五大品牌集中度极高,占据了整体车市超过 82%的份额,包括印度自主品牌塔塔、马辛德拉&马辛德拉、Ashok Leyland,日系车铃木,韩系车现代和起亚。2023 年前五大销量品牌分别为铃木、塔塔、马辛德拉&马辛德拉、现代、起亚,其中铃木始终占据最大的销量份额为 34.3%,较 2020 年 42.1%的峰值有所下降,而位列第二的塔塔份额在持续增加。

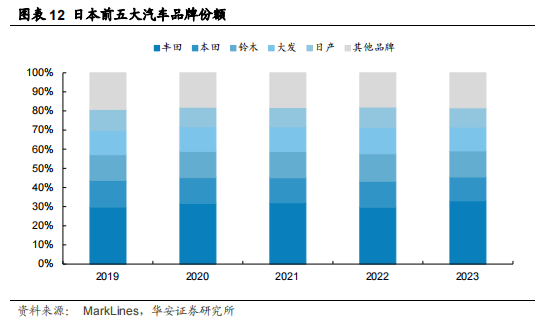

日本市场前五大品牌集中度同样极高,份额保持在 81%左右,2023 年日系品牌占其整体市场接近 95%的份额,市场较为封闭。2023 年前五大销量品牌分别为丰田、本田、铃木、大发、日产。丰田始终占据最大的市场份额,并在 2023 年达到最高点 33.05%,在日本市场的领导地位进一步巩固;而其他主要品牌的市场份额则相对稳定,维持在 17-20%区间。

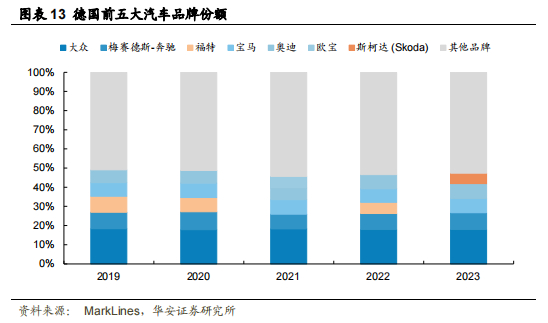

德国市场前五大品牌集中度在 48%左右,逐年略有下降,其中德系品牌占据主要份额。同样作为汽车工业强势国家,2023 年德系品牌占其整体市场约 57%的份额,相较于日本市场对于海外品牌的接受度更高。2023 年前五大销量品牌分别为大众、奔驰、奥迪、宝马、斯柯达。大众占据 17.9%的份额持有较大的销量优势,其余品牌份额差异不大,维持在 5-10%区间。

2

汽车工业渐成熟,海外市场新发展

2.1 乘用车出海强劲,自主车企战略布局

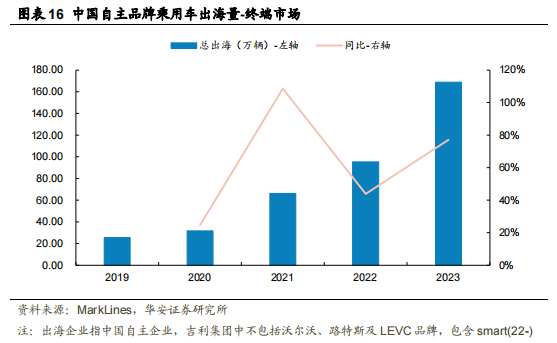

得益于全球化发展以及中国汽车市场的成熟,中国车企出海的趋势逐步显现。自 2021 年起中国乘用车出口数增速显著,2023 年中国车企的出海进程进一步加快,达到年出口 414 万辆的规模。除整体增量以外,新能源车出海份额逐步抬升,至 2023 年新能源渗透率已达 28.22%。

中汽协统计的数据为乘用车出口量,是在其汽车运输到海关这个节点,以汽车离岸数据为基准。而为了进一步分析中国自主品牌乘用车出口到世界各地的表现及各车企、车型的差异,我们需要采用全球终端销量数据,其中与中汽协的数据存在总量上的差异,主要源于统计节点的差异,以及为合资外资品牌代工的部分。从两者总量数据对比可以发现,总量上有明显差异,但数据趋势与规律性基本一致。

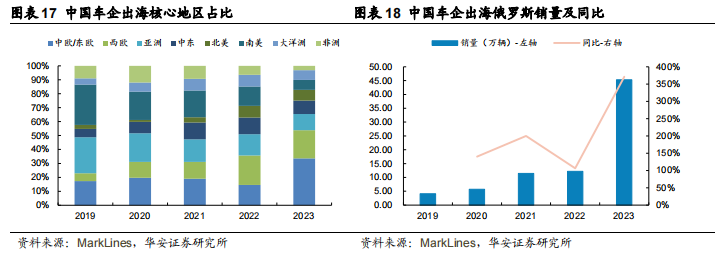

从中国车企乘用车出海所到的地区来看,随出海销量规模攀升,地区份额变化较大,汽车出海正在全面发展。2023 年地区销量份额依次为中欧/东欧、西欧、亚洲、中东、北美、南美、大洋洲、非洲。其中除南美和非洲地区销量绝对数值有所回落外,出海到其余地区势头均有不同程度的增长,中欧/东欧由于 23 年增速显著,占据份额为 33.56%,强势挤占整体份额。

中欧/东欧地区的增长主要来源于俄罗斯市场的迅速扩容,俄罗斯一直是中国乘用车的主要出口国家,占据整个中欧/东欧地区最大的份额,5 年内保持在该地区 80%-90% 的需求。2023 年迎来巨大增长,销量达到 45.27 万辆,同比增长 371%。

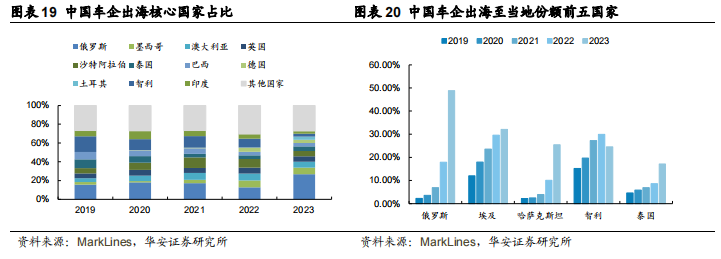

德国、智利、俄罗斯为早期出海份额较高的国家;而后随市场进一步发展。中国车企品牌出口至墨西哥、澳大利亚、英国、沙特阿拉伯、泰国、印度等国家销量规模后来

居上,五年间复合增长率均大于 25%。

总体来看,尽管中国车企出海到多个国家销量规模均有提升,但国家之间的汽车市场容量有差异性。从相对份额可以看到,至 2023 年中国车企出海至当地份额前五的国家分别为俄罗斯、埃及、哈萨克斯坦、智利、泰国。除智利外,份额逐年上升,其中俄罗斯份额占比显著,为 48.83%,哈萨克斯坦与泰国 23 年增长较大。

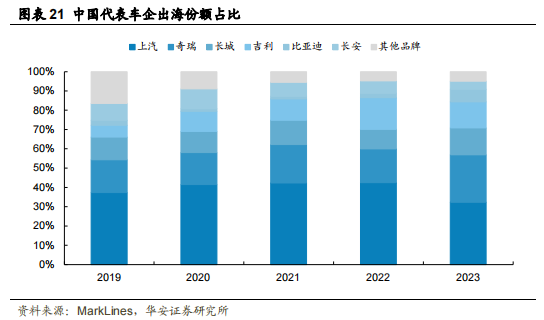

整体来看,各车企在不同年份的表现存在差异,但总体趋势显示中国车企在国际市场上的出口量和增速均有所上升,反映出其不断增强的国际竞争力和市场影响力。具有

代表性的乘用车出海车企包括上汽、奇瑞、吉利、长城、比亚迪和长安。这六家车企占据中国整车出海的份额逐年增加,2023 年合计占比超过 95%,

从代表车企的出海销量上看,上汽集团在 2019-2023 年中出口量显著高于其他车企,2023 年出口量接近 55 万辆,达到 32.30%,处于中国整车出海的领军地位。比亚迪虽出海布局较晚,但其出海规模效应于 2023 年爆发,同比增速为 424%,销量约为 10.91 万辆,超越长安,位列第五。奇瑞、长城出海规模于 23 年同样增长迅速,同比增长 149%、143%使得相对份额有所提升,2023 年分别达到 41.48、23.48 万辆。吉利、长安的出口量则稳定上升,2023 年销量规模为 22.85、7.18 万辆。

2.2 比亚迪:多区域突破

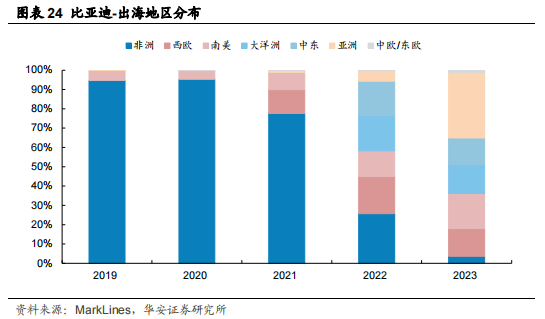

比亚迪正积极拓展全球市场,不再局限于非洲地区,全球化趋势显著。前期,比亚迪的出口几乎全部集中在非洲地区,尤其是埃及。2021 年,出口地区开始多样化,非洲仍占主要部分,但西欧与南美开始占据相当份额。2022 年起拓展中国家纷纷放量,比亚迪的出口地区分布进一步多元化,非洲的比例大幅减少。而大洋洲、中东地区比例显著增加。亚洲地区成为 2023 年的新突破点,占比约为 34%,主要来自于东南亚地区国家。

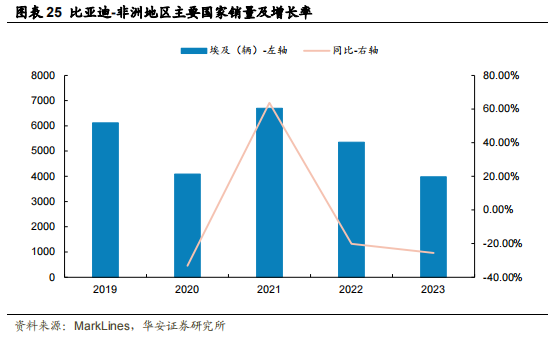

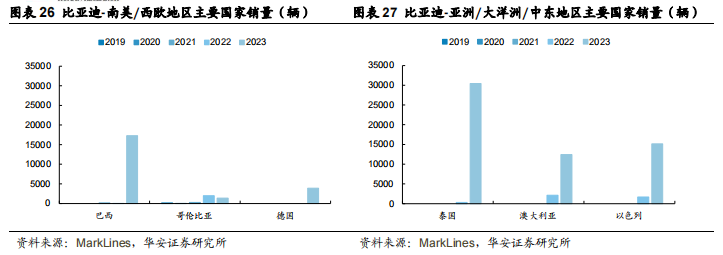

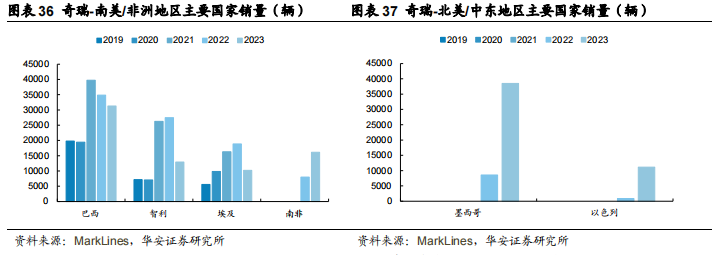

非洲地区的销量主要来自于埃及,销量表现波动较大。在南美和西欧,巴西是主要市场,2023 年销量显著高于其他国家,为 1.73 万辆。在东南亚、大洋洲和中东地区,泰国、澳大利亚、以色列市场得到突破,2023 年泰国的销量达到顶峰,超过 3 万辆。

总体来看,2022-2023 年比亚迪出海情况相比前几年发生较大变化,出口地区与国家多样化程度上升,2023 年泰国和巴西成为主要出口国家。整体出海的市场存在一定波动,主要原因系比亚迪尚处于出海的扩展阶段,某一国家市场的增长需要多种因素驱动。

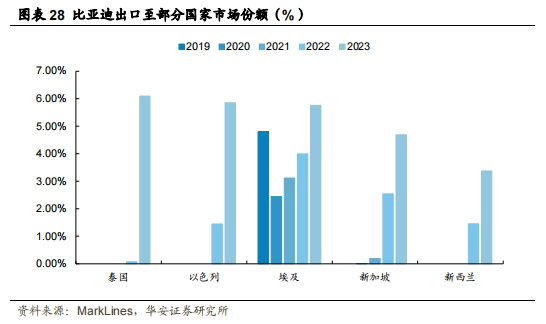

从出口国家市场份额的角度,比亚迪在泰国、以色列、埃及、新加坡及新西兰的影响力相对较大,但总体不超过 6%。除埃及市场外,其他四个国家都是 2023 年大幅增长,比亚迪在 2023 年实现了突破,开始在不同国家增加其影响力,总体趋势向好。

2.3 上汽集团:市场多元化,西欧放量显著

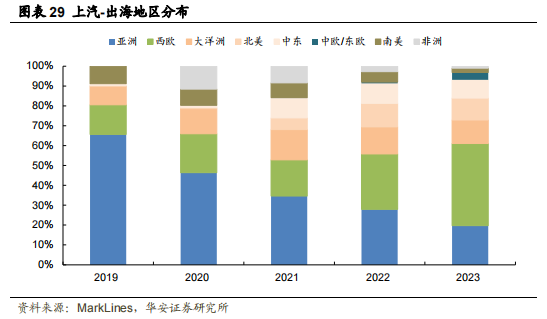

上汽集团的主要出口地区一直具有多元化特点,各个地区的出口量占比已经形成稳定的框架。大洋洲、北美、中东地区销量规模与集团整体出海增速趋同。亚洲地区对出海规模上量而份额下降,而西欧的占比在 2022-2023 年显著上升。

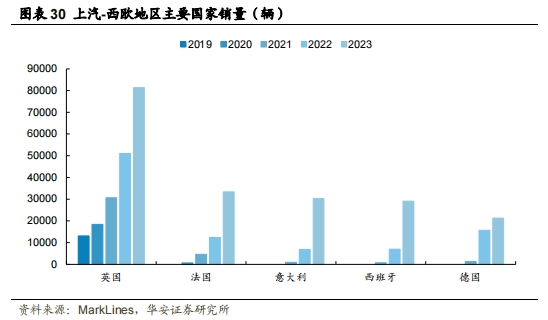

上汽集团近两年在西欧市场取得重大突破,表现出色。销售主要来自于英国,2023 年销量为 8.13 万辆,三年间复合增长率为 63%。法国、意大利、西班牙等国家销量规模相近,约为 3 万辆,且在 23 年均有较为显著的销量突破。亚洲市场各国家销量规模稳定。墨西哥、澳大利亚、沙特阿拉伯销量稳定增长。

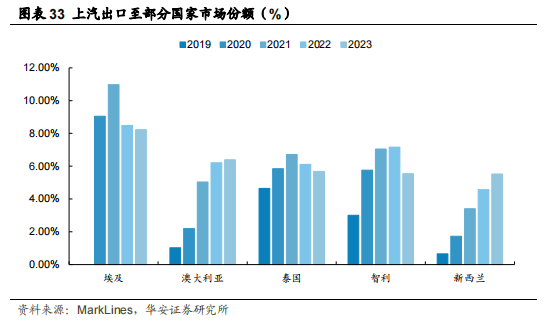

从出口国家市场份额的角度,上汽在埃及、澳大利亚、泰国、智利、新西兰影响力相对较大。其中在埃及的市占率为 8.23%,其余国家均在 5.5-6.5%份额区间。可见亚洲和南美地区销量增长乏力的原因在于进一步拓展市场份额有限。

2.4 奇瑞汽车:俄罗斯市场最大获益者

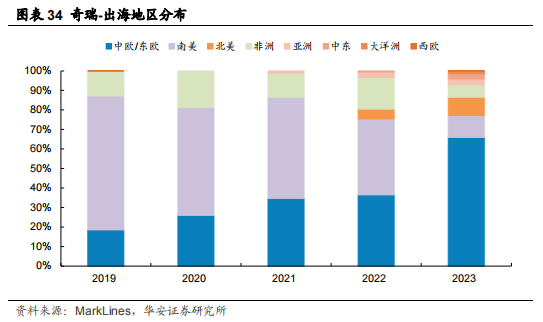

奇瑞汽车出口的地区中,在绝对销量规模持续增长的过程中,以俄罗斯为代表的中欧/东欧地区份额在 2023 年增长至 66%;相较而言,南美、非洲地区销量略有下降;其余地区包括北美、亚洲、中东、大洋洲、西欧,仍处于布局发展中,保持增长。

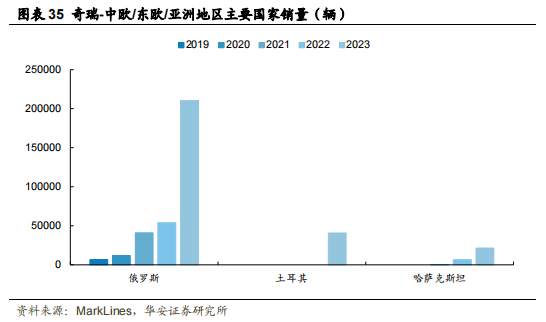

在中欧/东欧地区,俄罗斯市场从 2022 年的 5.4 万辆快速增长至 2023 年的 21.04 万辆,实现同比近 300%的增长;在土耳其和哈萨克斯坦两国也实现了较大突破。北美和中东地区的墨西哥和以色列在 2023 年销量增长显著,分别达到 3.85、1.11 万辆的规模。南美与非洲地区自 2021 年后,销量规模有所下滑,其中南非为新开拓市场。

总体来看,奇瑞汽车在各地区的市场表现各有特色,2023 年出海的份额发生较大变化,出海战略重心已从南美和非洲转移,进一步多元化发展。

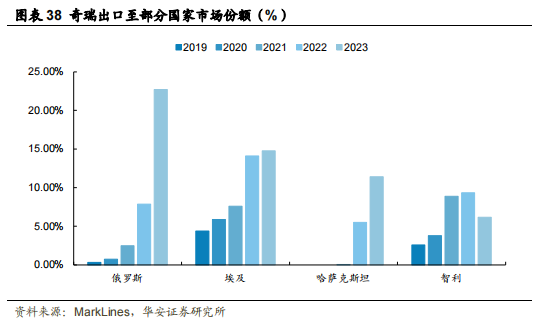

从出口国家市场份额的角度,奇瑞在俄罗斯、埃及、哈萨克斯坦、智利的影响力相对较大。其中在俄罗斯市场占比为 22.7%,且突破较快,可见其出海战略布局合理,品牌、产品海外接受程度高。同时,由于奇瑞在埃及市场仍保持相对稳定份额而绝对量下滑可知,进一步拓展埃及市场的阻碍较大。

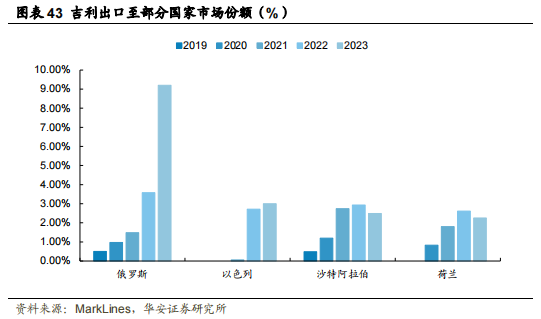

2.5 吉利汽车:欧洲市场崛起

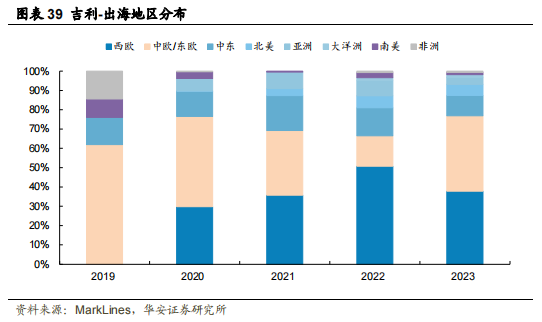

吉利汽车出口市场已实现多元化,主要集中在欧洲地区。2023 年中欧/东欧即俄罗斯市场需求旺盛,而其余地区发展平稳,使得整体地区占比结构发生较大变化。

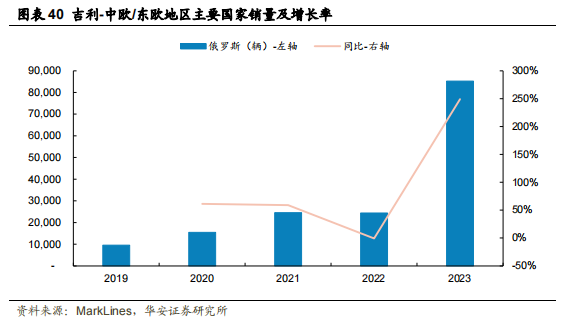

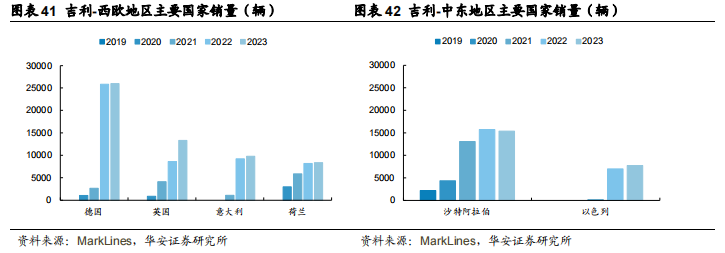

总体来看,吉利在西欧主要国家(德国、英国、意大利、荷兰)的市场销量在 2022 年有较大程度突破,其中英国销量在 2023 年进一步增长,其余国家保持稳定。2023 年出口至俄罗斯销量达 8.53 万辆,同比增长 250%,拓展中地区如北美、亚洲体量尚小。

从出口国家市场份额的角度,吉利在俄罗斯、以色列、沙特阿拉伯、荷兰的影响力相对较大。其中在俄罗斯市场占比 9.20%,奇瑞在俄罗斯市场具有绝对领先优势。此外其他国家份额占比均不超过 3%。

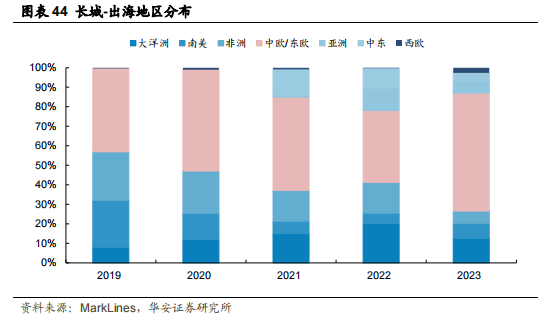

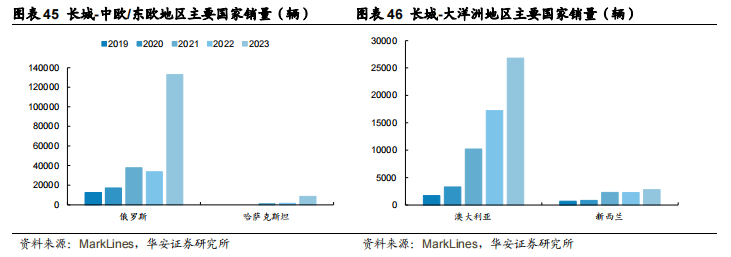

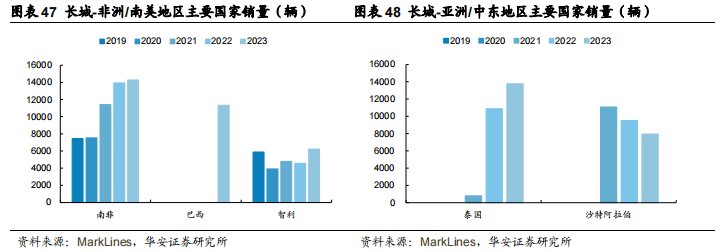

2.6 长城汽车:中欧/东欧基本盘稳定与全球化拓展

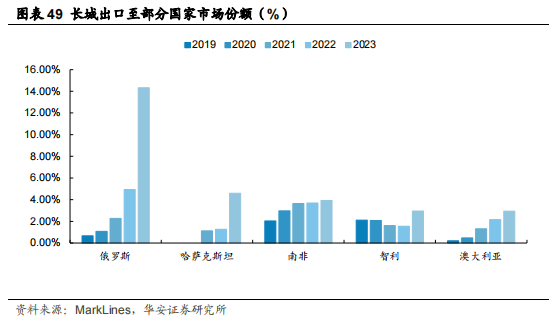

长城汽车出口发展前期市场主要集中在中欧/东欧、非洲、南美洲、亚洲。其中中欧/东欧、南美、大洋洲在 2023 年增幅较大,非洲市场稳步发展,但低于企业出海增速,份额相对下降。亚洲和中东地区为近三年布局国家,已快速形成相当体量,国际化经验日益成熟。

长城汽车在中欧/东欧、大洋洲地区仍处于高速增长的阶段,俄罗斯市场 2023 年增长显著,哈萨克斯坦、澳大利亚稳步增长。而在非洲、南美区的市场布局较早则表现出成熟的迹象,巴西为新增出口市场,2023 年销量为 1.13 万辆。泰国和沙特均于 21 年起贡献出口销量。

从出口国家市场份额的角度,长城在俄罗斯、哈萨克斯坦、南非、智利、澳大利亚的影响力相对较大。除俄罗斯外,在这些国家所占的市场份额相对较低,但整体呈上升趋势。其中,俄罗斯、哈萨克斯坦的突破也代表了其在中欧/东欧等其他地区的影响力上升。

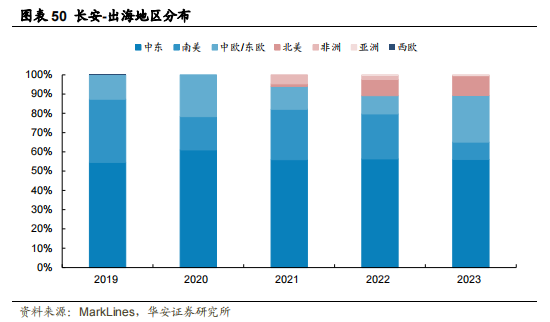

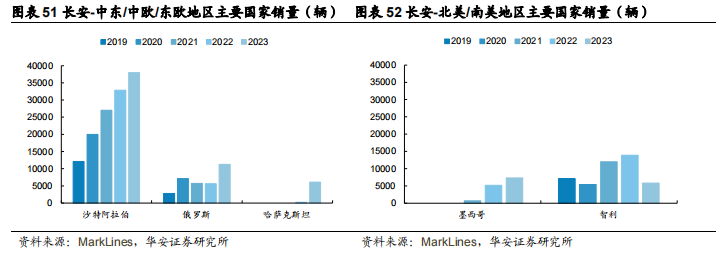

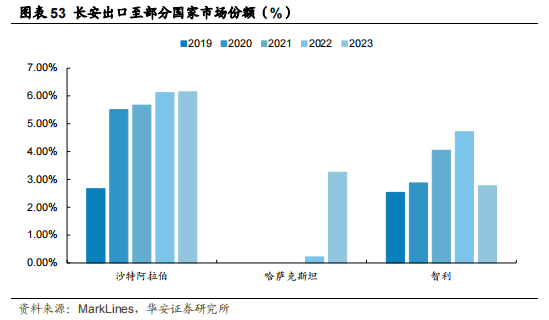

2.7 长安汽车:中东市场深耕

长安汽车的出口主要集中在中东、南美、中欧/东欧地区,规模增长较平缓。中东市场在占据核心份额,稳定在 55%左右,南美市场的份额呈现下滑的趋势,中东、中欧/东欧、北美地区均有所增长。

总体来看,长安汽车出海意愿相较其他车企较为保守。沙特阿拉伯是长安汽车出口海外的核心国家,而 2023 年中欧/东欧地区俄罗斯、哈萨克斯坦是重点发展的市场,长安抓住的市场机遇不及其他车企。北美墨西哥市场渗透有效,南美智利销量遇到挑战。

从出口国家市场份额的角度,长城在沙特阿拉伯、哈萨克斯坦、智利影响力相对较大。由于出海规模较小,市场影响力有限,主要集中在沙特阿拉伯市场,2023 年占据当地市场 6.15%的份额。

3

关税影响几何

3.1 电动化进程加速,关税政策呈现异质性

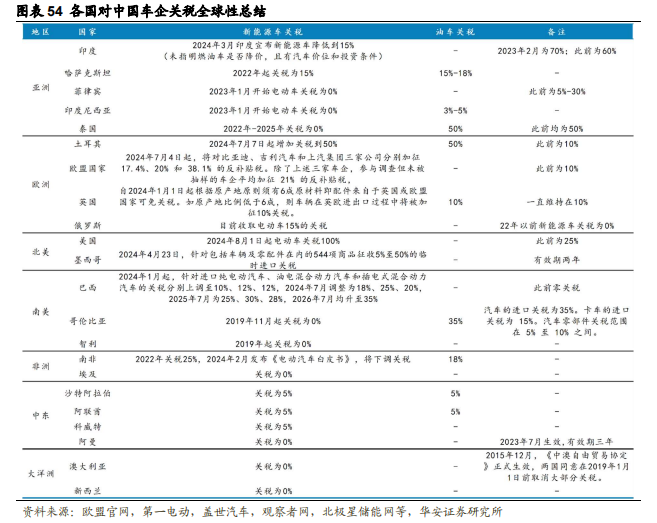

世界各地区国家对新能源汽车和传统燃油汽车采取了多样化的关税政策。

在亚洲,哈萨克斯坦和印度等国降低了电动汽车的关税,以促进新能源汽车市场的发展;而泰国、印度尼西亚和菲律宾则对新能源汽车实施零关税政策,有助于提高电动车市场竞争力。

相比之下,欧洲国家对特定的中国汽车制造商征收高额反补贴关税。土耳其也提高了新能源汽车的关税至 50%。英国根据原产地规则为进口汽车提供关税优惠,俄罗斯对

电动汽车征收 15%的关税。

在北美,美国计划于 2024 年 8 月将电动汽车关税从 25%提高到 100%;墨西哥对包括汽车和零部件在内的商品征收临时进口关税。在南美,巴西逐步提高了新能源汽车关税,而哥伦比亚和智利则保持了相对较低的关税或零关税。

在非洲,南非计划降低电动汽车关税,埃及则对电动汽车实施零关税政策。

在中东,沙特阿拉伯、阿联酋和科威特等国普遍对电动汽车征收 5%的关税,而阿曼则从 2023 年 7 月起对电动汽车实施零关税政策,有效期为三年。

在大洋洲,澳大利亚受益于《中澳自由贸易协定》,对电动汽车实行零关税;新西兰对电动汽车也实行零关税。

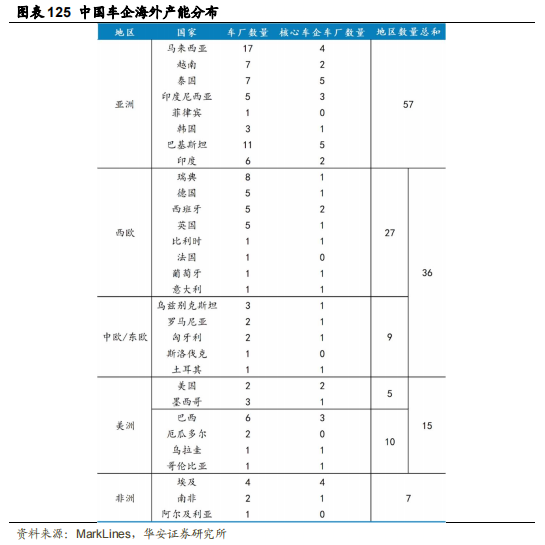

3.2 车企海外产能布局加速,出海决心显现

上汽集团、奇瑞、吉利、长城、比亚迪和长安汽车六大车企在全球范围内广泛布局,各自拥有诸多在建或已投产的工厂。在工厂布局方面,其中奇瑞和吉利的海外工厂布局最为广泛,在亚洲和欧洲以及其他地区有较多在建和已投产工厂;上汽集团和长安汽车和海外工厂扩张范围较小,主要集中在亚洲地区。在投产时间方面,吉利的海外工厂建设时间普遍较早,大多已经进入投产阶段;比亚迪的海外工厂于近几年刚开始建设,大部分工厂几年后才能投产。

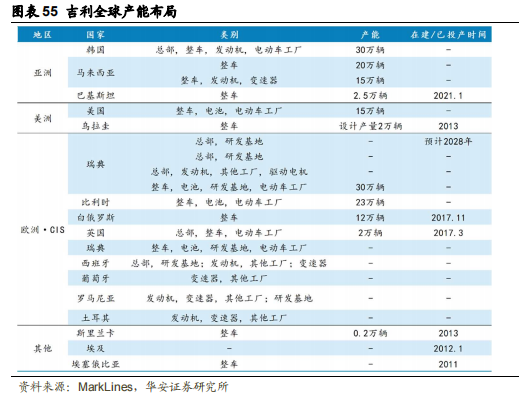

吉利汽车在全球拥有广泛的生产基地,包括韩国、马来西亚、巴基斯坦、美国、比利时、瑞典、白俄罗斯、埃及等,相较而言新建产能计划较少。这些工厂涵盖了整车/电动车工厂、零部件(发动机/变速器/驱动电机/电池)的生产,以及研发基地。吉利的全球布局显示了其在汽车制造领域的多元化和扩张战略。同时,这些工厂大部分投产时间较早,体现了吉利全球布局的前瞻性和长远性。

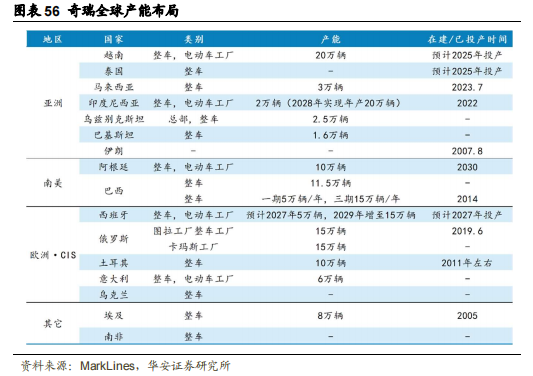

奇瑞汽车在全球范围内布局了多个整车和电动车工厂,覆盖亚洲、南美和欧洲等地区,正积极布局扩产中。亚洲工厂包括越南、印尼、巴基斯坦等,产能从 1.6 万至 20 万辆不等。南美洲巴西、阿根廷和西班牙工厂也计划或已投产。此外,土耳其、意大利、乌克兰、埃及和南非等地也有奇瑞的生产基地。这些工厂的建设和投产将提升奇瑞的全球竞争力和市场响应速度。

比亚迪在全球多个国家和地区布局整车和电动车工厂,战略上有着先小规模试点后大规模扩容的特性。亚洲包括印度、泰国、印度尼西亚,随泰国和印度尼西亚工厂投产,预计产能达三十余万辆。北美洲,墨西哥工厂选址进入最后阶段,预计产能达 15 万辆;南美洲,巴西和哥伦比亚已有运营工厂,新增产能预计于 25 年投产。欧洲匈牙利和乌兹别克斯坦工厂产能较小,尚处于建设扩产和爬产期。埃及最早 09 年就有工厂落地。

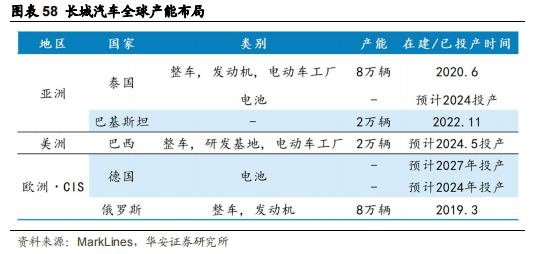

长城汽车积极推进全球化战略,尽管当前海外产能有限,有较多扩产计划在逐步落地。已在泰国、巴基斯坦、巴西、俄罗斯等国家布局整车、发动机和电动车工厂,产能为数万辆到十数万辆。同时积极开发欧洲市场,在德国的电池工厂预计将于 2024 年和 2027 年投产。展示了长城汽车电动车领域的持续投入和发展。

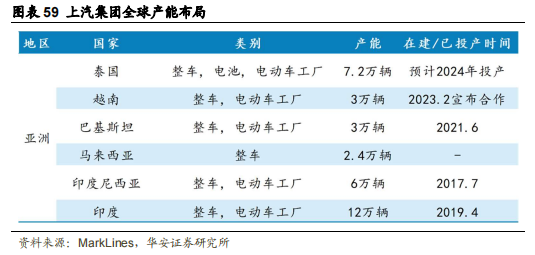

上汽集团的海外产能主要集中在亚洲,包括印度、印度尼西亚、马来西亚、巴基斯坦、越南和泰国,产能从 2.4 万至 12 万辆不等。这些工厂产能选址以及产能建设节奏推动展示了上汽对电动车市场海外战略布局的侧重性。

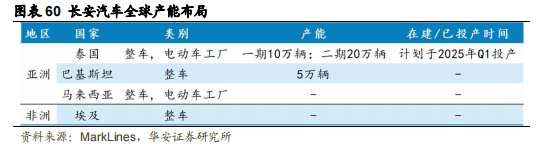

长安汽车在亚洲和非洲地区扩张其生产网络,整体产能有限。泰国的整车和电动车工厂计划于 2025 年第一季度投产,后期产能将扩展至 20 万辆。巴基斯坦现拥有 5 万辆整车产能的工厂。马来西亚设有整车和电动车工厂,埃及则专注于燃油车为主的整车生产。

3.3 工厂策略布局,关税影响有限

我们结合当前车企销量的地区特性和产能布局,以及政治因素与经济因素,判断出海国家对于我国自主品牌进口关税,尤其是电动车关税的影响力度。整体来看上汽集团、吉利集团出海规模较大且出口国家多元,其中吉利产能布局较早,上汽产能多集中在亚洲地区,受关税提升带来的风险较大。奇瑞、比亚迪出海势头猛烈,在建及将投产工厂广泛,应对可能发生高关税风险地区,均布局工厂以应对。长城、长安相对出海体量较小,同时在高关税地区销量规模不大,受关税变动影响较小。

4

整车出口挖掘企业盈利新方向

4.1 出口金额与质量同增

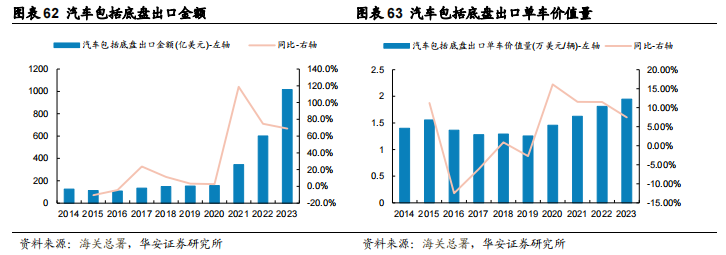

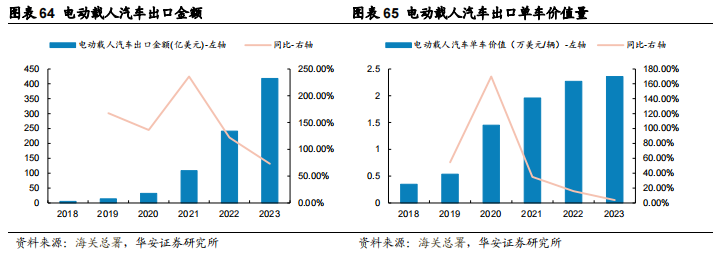

从 2014 年到 2023 年,汽车包括底盘的出口金额呈现快速增长的趋势,从 2014 年 126 亿美元,到 2023 年增长至 1016 亿美元,年均复合增长率约为 26%。单车价值量多数呈正增长,单车价值量也从 2014 年的 1.4 万美元/辆增长至 2023 年的 1.9 万美元/辆,反映出汽车出口质量的提升。

近五年,电动载人汽车出口金额和单车价值量均呈现强劲增长。2018 年出口金额为 5 亿美元,到 2023 年激增至 418 亿美元,增长显著。单车价值量也从 0.35 万美元/辆上升至 2.35 万美元/辆,反映出我国电动车逐渐成熟,产品议价能力提升。

4.2 比亚迪:品牌影响力扩大,盈利能力持续上行

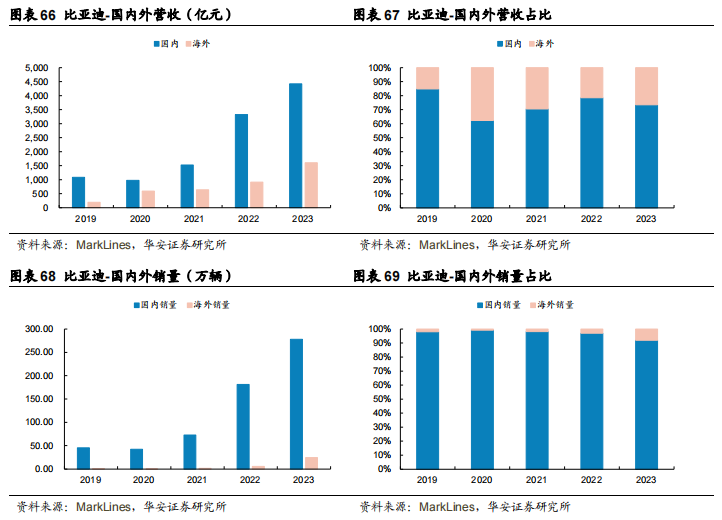

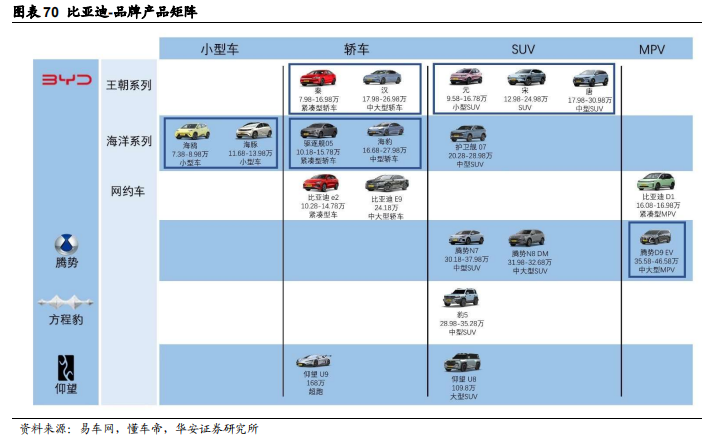

从 2019 年至 2023 年,比亚迪的总营收呈现出显著的增长趋势,其业务应用广泛,其中汽车业务占比约 80%。国内营收从 1082 亿元增长到 4420 亿元,海外营收从 195 亿元增长到 1602 亿元。海外营收份额自汽车业务海外拓展上量后,与集团整体发展趋同,23 年占整体营收的 27%。

汽车业务从销量来看,比亚迪 2019-2023 年期间国内外市场的销量显著增长。2019 年,比亚迪的国内销量为 39.93 万辆,到 2023 年增长至 277.21 万辆,实现了近七倍销量扩张。在海外市场,比亚迪的销量占比在 2023 年达到 8.3%,这表明虽然国内市场依然是比亚迪的主要销售来源,但海外市场的销量增长速度更快,海外销量占比的快速增加。

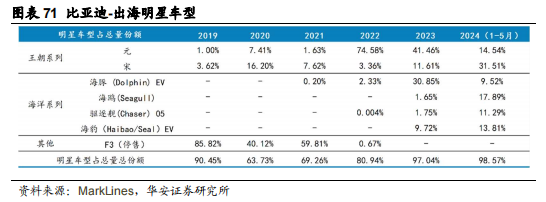

比亚迪的明星车型在近年来经历了显著的市场份额变化。在 F3 车型停售后,王朝系列和海洋系列是比亚迪出口的主要车型,并且明星车型占总出海量的比重在不断上升。

王朝系列的宋从 2019 年的 3.62%增长到 2024 年的 31.51%,逐渐成为最畅销的车型之一。元系列在 2019 年份额为 1%,到 2022 年飙升至 74.58%,成为当年出口的主力车型。海洋系列在 2023 年打开出口市场,由海豚 EV 系列先行,达到了 30.85%的出海份额。随后在 2024 年,海鸥、海豹和驱逐舰车型出口量有较大幅度增长,分别达到了 17.89%、13.81%和 11.29%,并且超越了海豚在当年的市场份额。F3 作为已停产车型,曾经在 2019-2021 年作为出口的主要车型,份额一度超越 85%。数据表明比亚迪在新能源汽车领域的产品线不断更新,新车型不断受到市场欢迎。

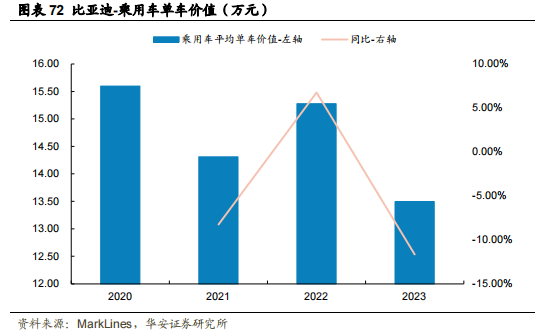

比亚迪乘用车单车价值呈波动式下降趋势,从 2019 年 15.28 万元下降到 13.50 万元,规模化发展初期,通过降低整车单车价值,有利于扩大市场,增加潜在客户。尽管国内份额竞争激烈引发价格战,比亚迪依靠其零部件自制和规模化的优势在下沉市场进一步放大性价比标签,扩大销量;同时自 22 年起公司高端品牌线腾势、方程豹、仰望陆续推出,同时海外市场销售显著放量,提升单价。以宋为例,国内售价在 12.98-24.98 万元,在英国售价 37,695 英镑起,结合当前汇率,约 35 万元。

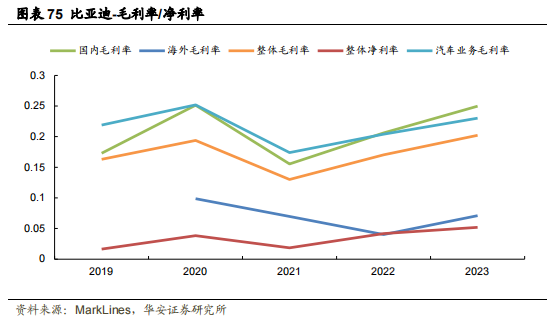

比亚迪毛利率、净利率自 21 年后逐渐攀升,盈利能力持续向好。2023 年毛利率、净利率分别为 20.21%、5.20%。整体毛利率主要受营收体量较大的国内汽车业务影响。

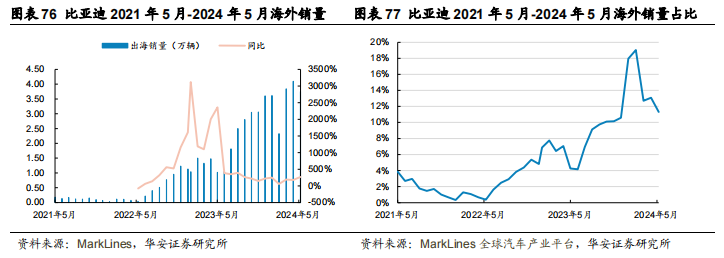

比亚迪海外销量从 2022 年 6 月起持续放量,由于基数较小,增幅显著。出海销量从月均千余辆增加到 2024 年 5 月的 3.75 万辆。销量占比也快速增长,从最低 0.3%增长到 2024 年 5 月的 11.3%;由于月度波动性,销量占比在 2024 年 2 月达到最高,为 19%。

4.3 上汽集团:出海展现新增长点,自主车型日渐强势

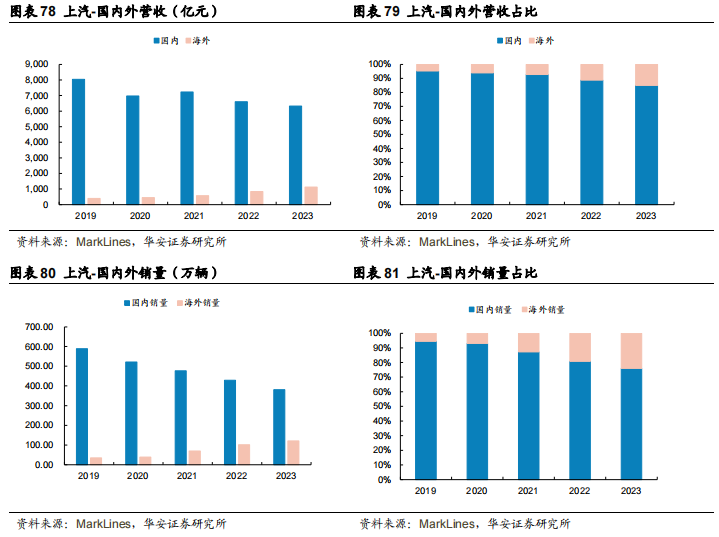

上汽集团 2019-2023 年国内营收整体逐年下降,而海外营收稳定发展。从 2019 年 397 亿元上升到 2023 年 1120 亿元,CAGR 为 30%。由此海外营收占比也快速增加,至 2023 年占比整体营收 15%。

国内外销量变化直观地反映了营收变化的背后原因,整体趋势相近,但是变化程度更为明显,五年间,国内销量显著减少 35%,海外销量快速增加,体现出上汽集团对于几年来对发展海外市场的侧重性。

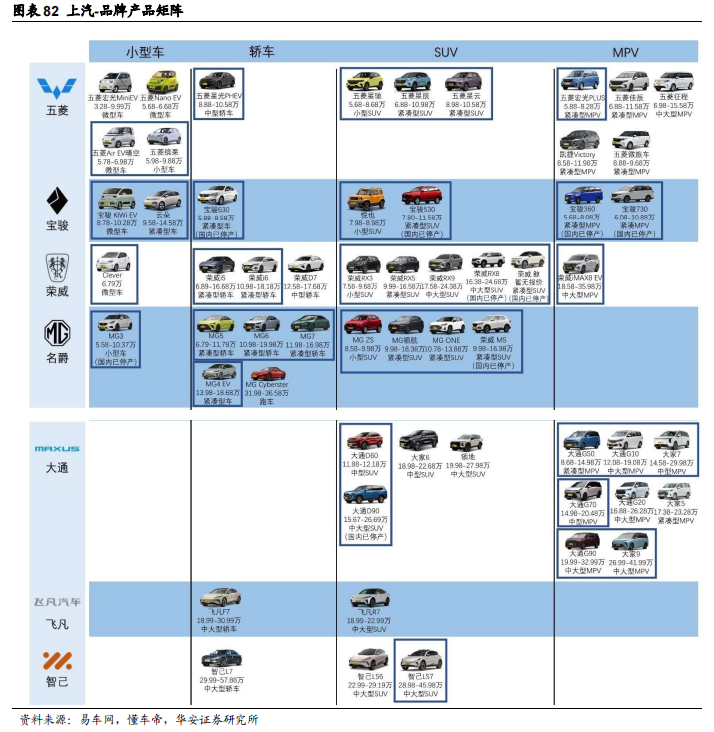

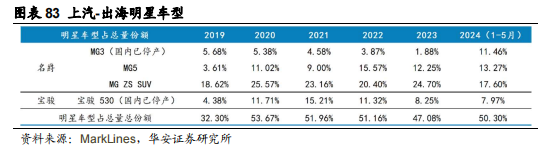

上汽集团旗下拥有众多汽车品牌,除飞凡汽车,其余品牌均有出海,燃油车品牌更是几乎全系车型出海。总体来看,名爵品牌的明星车型出海占比较大并且表现相对稳定,尤其是 MG ZS SUV,自 2019 年始就达到 18.62%,并且在五年中始终保持 20%上下的相对份额,在 2023 年实现了 25.13 万的销量,是上汽集团长期出口销量最好的车型。MG5 近年来销量占比也较为稳定,保持在 10%以上;MG3 虽然在 2019-2023 年销量较少,但是在 2024 年 1-5 月销量占比激增至 11.46%。

宝骏作为上汽集团出海另一主力品牌,其车型基本都针对出口,并且有大量国内已停产车型在国外销售,例如宝骏 530,作为明星车型之一,虽然占比有所波动,但是后期销量始终维持在 8-9 万辆的规模。

从出海车型来看,上汽出海车型众多,但是主要集中在 SUV。

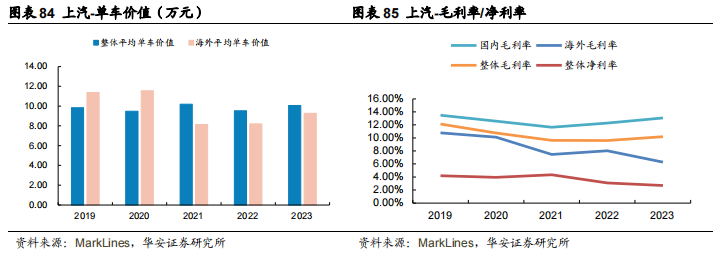

上汽集团整体平均单车价值呈稳步上升趋势,其中整体单车价值较高是由于其合资品牌在国内销量份额较大;而海外出口多销售自主性价比品牌,单车价值略低,可以看到尽管海外销量规模在逐年上涨,但是由于出口地区从欧洲进一步全球化发展,海外单车价值下降。上汽集团毛利率与单车价值变化趋同,平均单车价值的增长提升了整体毛利空间且具有地区差异。

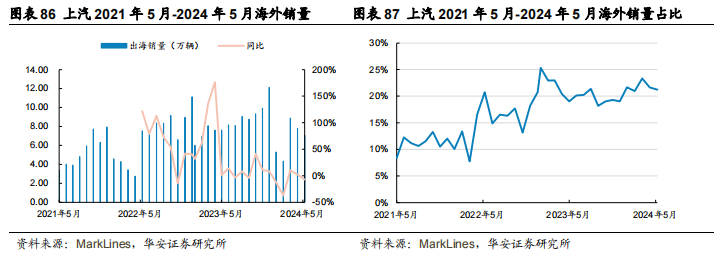

上汽集团海外月度销量波动上行,且在数据表现上具有季度性,有着上半年相对低迷而后逐步上量,年尾冲量的趋势。月度海外销量占比已发展至超过 20%的水平。

4.4 奇瑞汽车:全品类出海,国内外同步发展

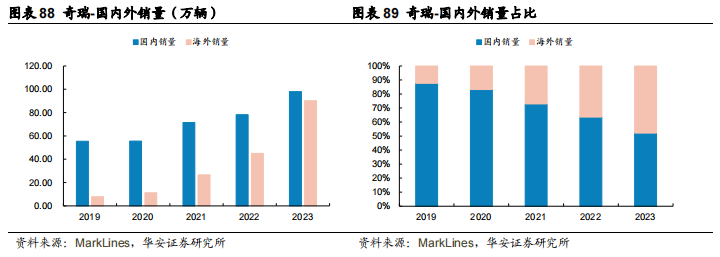

奇瑞 2019-2023 年国内外销量均呈上升趋势。其中海外销量增速极为迅速,从 2019 年 7.85 万辆增加到 2023 年 90.17 万辆,复合增速为 84.1%。2023 年占总销量份额接近百分之五十,海外销量逐渐追平国内销量。

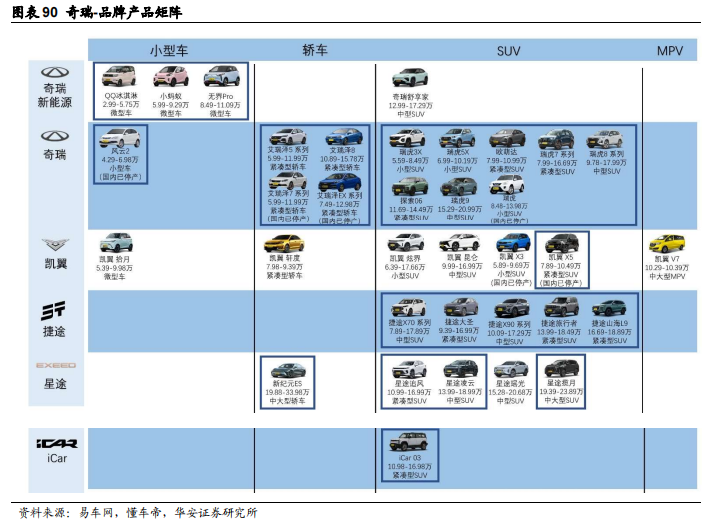

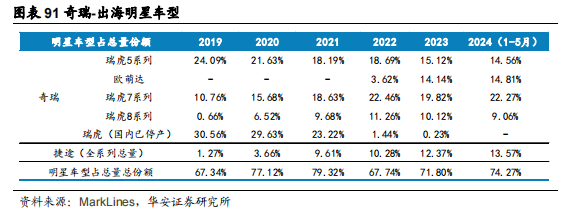

奇瑞旗下包括奇瑞新能源、奇瑞汽车、凯翼、捷途、星途和 iCar 几大品牌,除凯翼之外所有的品牌的大部分车型都有出口。奇瑞的明星车型出海占总出海的 70%左右。瑞虎系列是出口最多的车型,瑞虎由于车型的迭代,总份额也始终保持在 40%以上。欧萌达定位面向新世代年轻人的潮跑 SUV,2022 年出口至今已经能达到 14%的出海占比,市场接受程度高;捷途全系列从 2019 年 1.27%到 2024 年 5 月 13.57%,表现出明显的增长趋势,说明捷途系列在市场上的需求增长。从车型来看,奇瑞主要出口车型为 SUV,带有部分小型车(如奇瑞新能源)和轿车(如奇瑞艾瑞泽系列)。

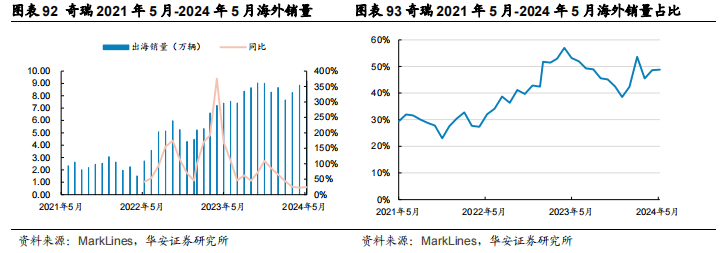

自 2022 年 7 月,奇瑞月度出海突破 5 万台,并持续刷新单月最高销量,2024 年 5 月,奇瑞出口海外销量为 9.21 万辆,不到一年时间实现几乎翻倍体量,海外业务拓展迅速。

4.5 吉利汽车:产品矩阵丰富,单车价值上行

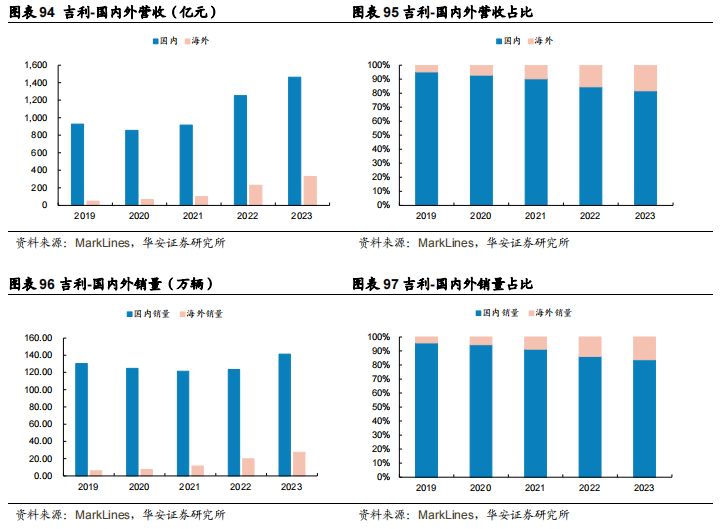

吉利拥有庞大的汽车集团,近年来营收呈现上升趋势,而海外增长更为迅速,已占据整体营收 18.4%。营收受销量数据直接影响,表现趋同。

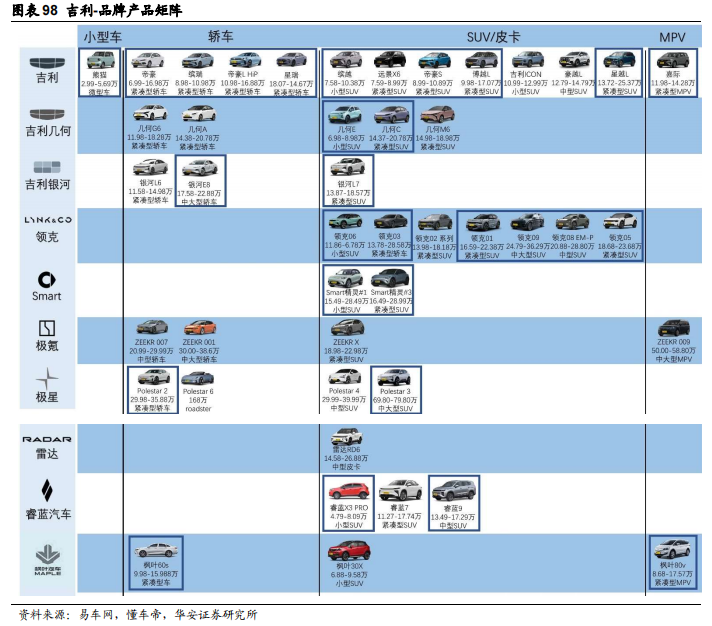

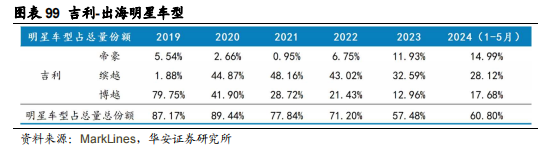

吉利作为旗下子品牌最多的车企,产品线覆盖广泛,涵盖了从小型车到 MPV 的多个细分市场,价格区间也非常广泛。吉利的出海车型前期集中度较高,近年来由于领克等其他车型的增加,出海品牌进一步多元化。吉利的明星车型包括帝豪、缤越和博越。博越作为早期销量的主力车型,在 2019 年销量占比高达 79.75%,虽然相对份额逐步下降,但是仍保持着每年四万以上的销量规模。缤越是当前出海的核心车型,并在 2020-2022 年维持在 45%左右。帝豪的出海占比经历了波动式发展,仍具有一定的发展潜力。

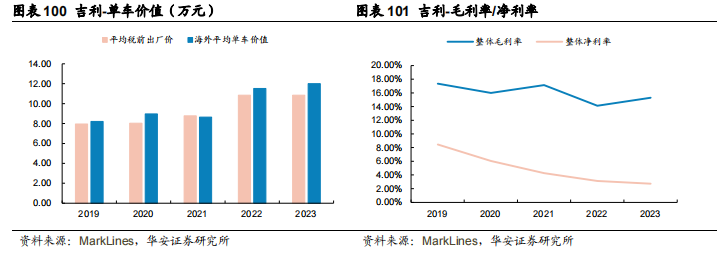

吉利海外单车价值与平均税前出厂价差值逐步扩大,均呈现逐年上涨的趋势。2023 年平均税前出厂价、海外平均单车价值分别为 10.84、12 万元。吉利 2019-2023 年整体毛利率有略微波动,而净利率持续下滑,主要是由于新能源转型带来的大规模投资,规模效应尚未释放导致。

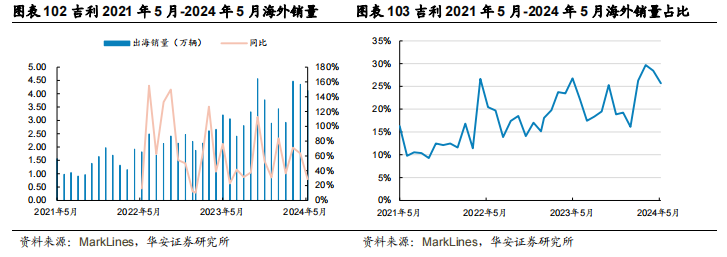

吉利 2021 年 5 月-2024 年 5 月海外销量总体呈上升趋势,但增速波动性较大。销量从 2021 年 6 月 0.98 万辆增加到 2024 年 5 月的 4.36 万辆,实现了近五倍增长。其中海外销量占比也是处于波动性上升,海外销量占比从 2021 年 5 月 16.30%上升到 2024 年 5 月 25.67%。

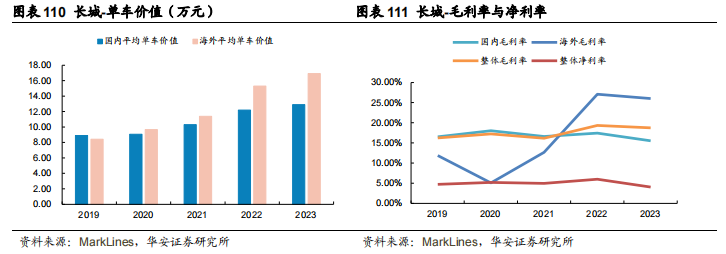

4.6 长城汽车:国内外毛利差异大,收益显现

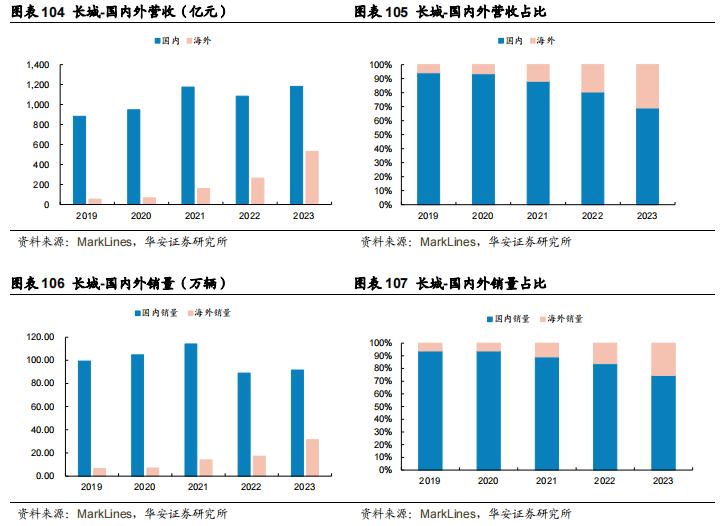

长城汽车国内外营收整体呈波动性增加趋势,海外营收增速远大于国内营收增速。2023年海外内外营收分别为1181.12亿元和531.14亿元,海外五年间复合增速为76%,海外营收发展为长城近年来营收变化核心增量。

长城汽车国内外销量和销量占比变化直观地反映了营收增长的原因。海外销量持续增加,从 6.54 万辆增加到 31.40 万辆。相应海外销售占比不断增加,2023 年达到 26%。

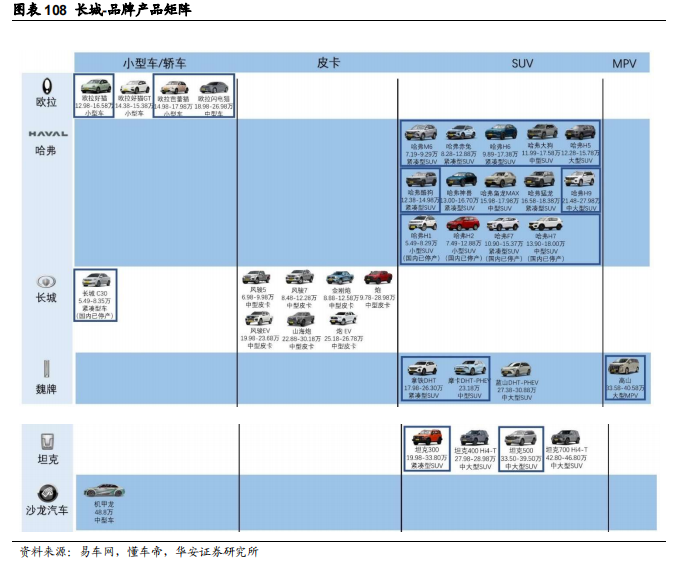

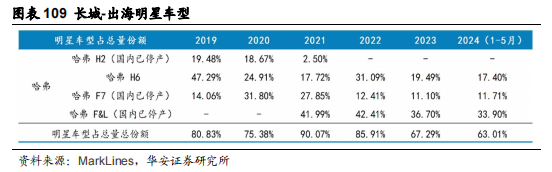

长城旗下包括欧拉、哈弗、长城汽车、魏牌、坦克和沙龙汽车。其中欧拉、哈弗、魏牌和坦克有较多出口车型,长城仅出口一款轿车,沙龙汽车无出口。哈弗作为长城出海的主要品牌,在出口总量中占了较大份额,尽管集中度有下降,仍占据约 63.01%。包括哈弗 H2、H6、F7 以及 F&L 等车型。F&L 于 2021 年开始出口,并且始终保持在 30-40%的领先影响力。H6 和 F7 尽管相对份额有所下降,实际销量规模仍稳定增长中。从车型来看,长城出海车型主要集中在 SUV 和部分小型车。

长城汽车国内单车价值和海外单车价值整体均呈增长趋势,且海外单车价值增幅显著。国内单车价值增长较为稳定,从 8.89 万元增加到 12.89 万元。海外单车价值从 2019 年 8.41 万元增加到 2023 年 16.91 万元。海外毛利率波动较大,自 2022 年起,规模效应显现,海外毛利率超过国内毛利率,达到 27.12%,同比增长 14.5pct,并于 23 年继续维持地区毛利率差异在 10pct 左右。

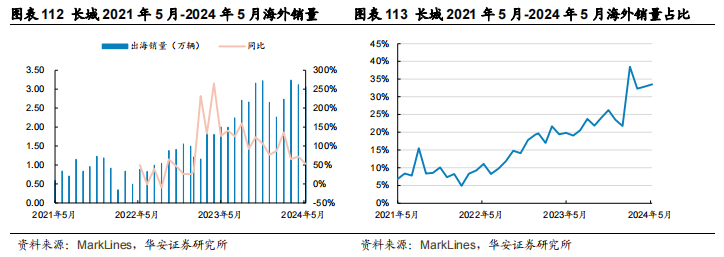

长城汽车月度海外销量整体呈上升趋势,2021 年 5 月销量为 0.59 万辆,2024 年 5 月攀升至3.06万辆。海外销量占比也持续攀升,至2024年5月已占据整体销量33.50%。这一增长趋势显示长城汽车在海外市场布局的战略重心。

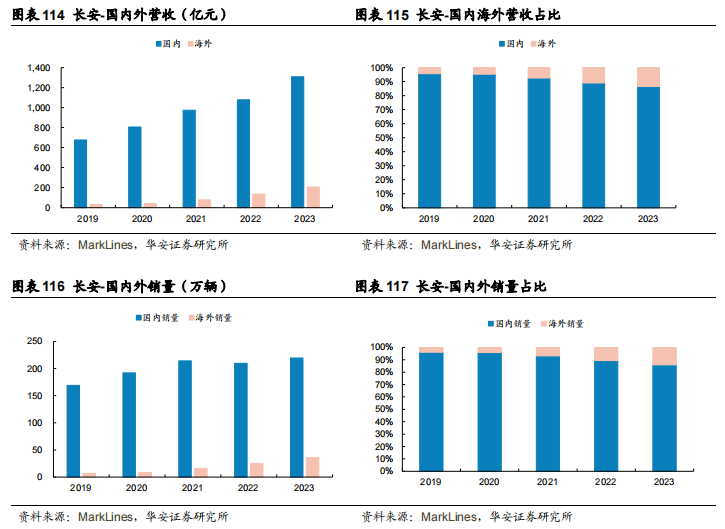

4.7 长安汽车:经营能力向好,出口体量尚小

长安汽车国内外营收均呈持续增长趋势,国内营收从 2019 年 675.32 亿元增加到 2023 年 1307.61 亿元,实现近一倍增长。海外营收从 30.63 亿元增加到 205.36 亿元,实现近七倍突破。海外营收占比也持续增加,2023 年达 14%。销量增速不及营收增长显著,但趋势相近。

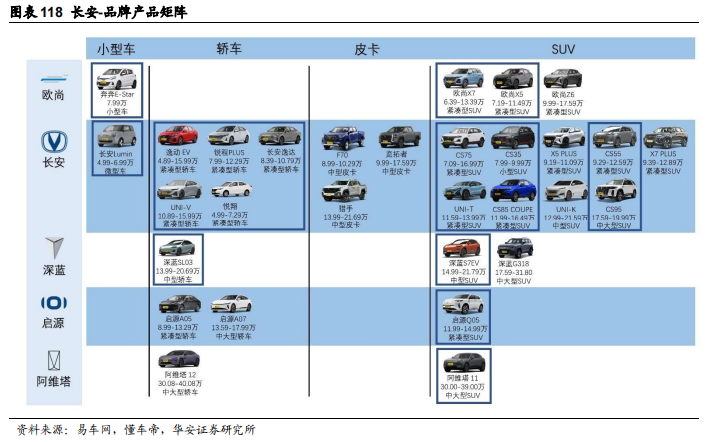

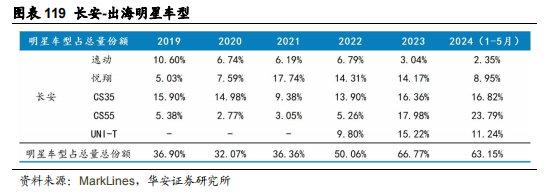

长安旗下品牌包括欧尚、长安汽车、深蓝、启源以及阿维塔。虽然各品牌都有出海,但是主要出口品牌为长安汽车,欧尚、深蓝以及启源、阿维塔只有少量或极少量出海。长安汽车明星车型为逸动、悦翔、CS35、CS55 和 UNI-T。其中逸动出海份额由 2019 年10.60%下降到 2024 年 5 月的 2.35%,悦翔、CS55 和 UNI-T 由 2019 年的个位数占比不断增长,并在 2023 年稳定在 15%左右。长安汽车明星车型的占总出海的份额在 2019-2024 年之间不断提升,由 36.90%增长到 63.15%,体现出长安汽车专注打造明星车型出口的战略。

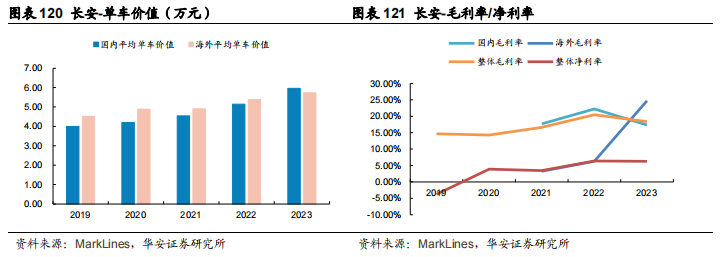

长安汽车国内平均单车价值和海外平均单车价值总体上呈增加趋势,2023 年国内单车平均价值反超海外平均单车价值。国内平均单车价值稳定增长,从 2019 年 4.0 万元增加到 2023 年 5.96 万元。海外平均单车价值增速略缓。

整体毛利率与国内毛利率变化趋同,海外毛利率于 2023 年大幅提升至 24.75%,毛利率水平较国内领先 7.4pct。随着毛利率的稳步提升,长安汽车在 2020 年实现扭亏为盈,并在接下去几年持续增长,2023 年整体净利率达到 6.28%。

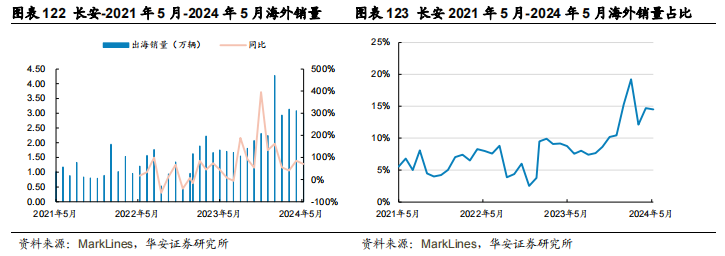

长安汽车出海节奏的爆发略晚于行业整体约半年,并于 2024 年实现月度销量进一步突破。2024 年五月出口海外销量为 3 万辆,占比整体销量 15%。

5

供应链出海

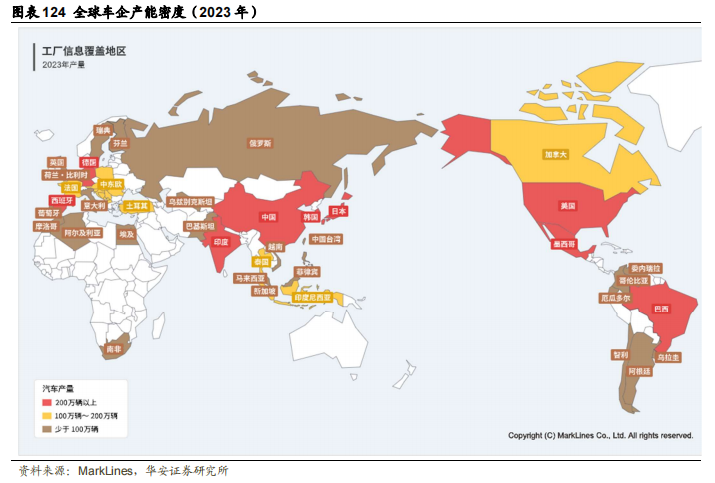

5.1 产能依市场而建,生产灵活性日益增强

由全球车企工厂覆盖情况可得,产能布局与当地的汽车市场容量相关,也受到各国经济发展水平、政策支持、市场需求等多种因素的影响。高产量地区通常也拥有成熟的汽车制造工业和完善的供应链,能够大规模生产。中等产量国家可能在某些特定领域或品牌有较强的竞争力,市场容量有进一步开拓的空间,但整体产量有限。

结合成本效益、政策支持和多元化风险考衡,车企多在亚洲建厂,如泰国、巴基斯坦、马来西亚等国家,选择在劳动力成本较低的国家建厂可以降低生产成本,提高竞争力,同时亚洲国家在政治、税收及土地优惠政策上支持力度较友好,工厂的落地节奏也会更快些。

结合就近建厂的原则,车企多在东南亚、非洲、南美等地建厂,如泰国、巴西、埃及等国家,就近建厂可以减少运输成本,快速响应当地市场需求;同时本地化生产可更好地满足当地消费者的需求和偏好,进行本地化生产和设计。

结合供应链整合和技术合作的目的,车企多在德国、美国、墨西哥等地,可以利用当地的供应链资源,提高生产效率和产品质量,同时促进技术交流和合作,提升自身的技术水平、分散地缘政治风险和市场风险,确保生产的稳定性和连续性。

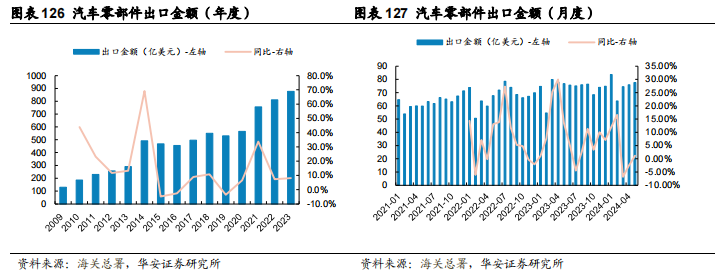

5.2 零部件出口规模放量,海外布局乘势而行

随着中国汽车制造业的发展和国际市场的拓展,汽车零部件的出口金额大致呈现逐年上升的趋势,且于 2021 年进一步规模上量,2023 年出口金额为 876.61 亿美元,同比增长 8.10%。月度数据存在一定波动性,但有着由于春节假期 1 月数值较高,2 月为全年低谷的规律。

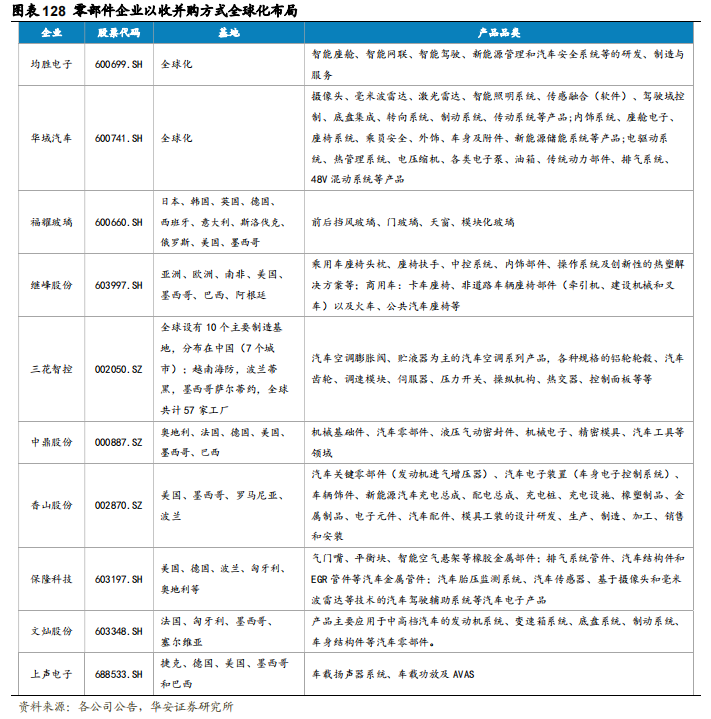

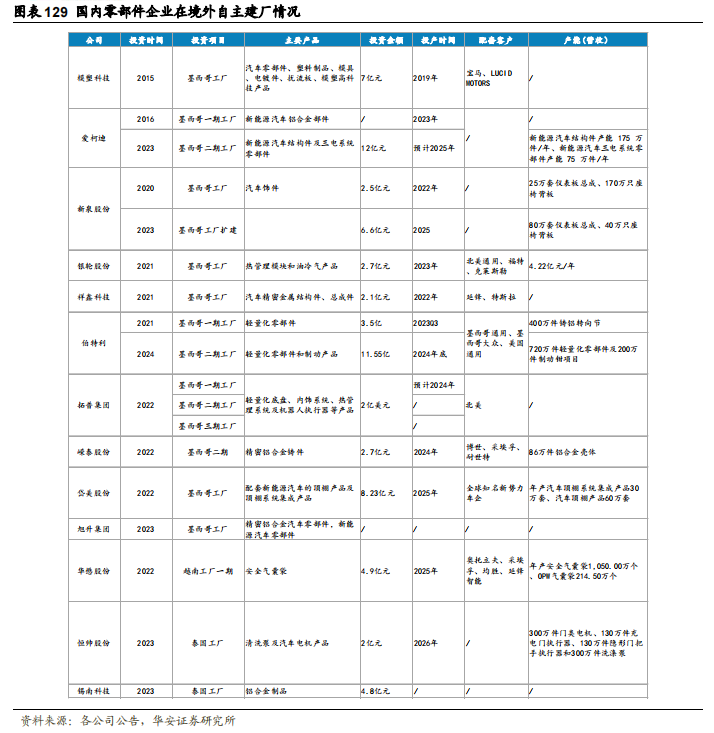

5.3 零部件企业全球化布局,单项龙头纷纷显现

我们可以看到中国零部件企业在出海过程中,通过收并购和自主建厂两种方式,实现全球化布局和市场拓展。

通过收并购一方面可以掌握目标企业的技术和专业人才,提升自身的研发和生产能力,赋能国内生产制造。同时,可以直接获得企业的现有资源,如生产设施、技术、品牌和销售网络,以及目标市场的市场份额和客户基础,快速进入当地市场。

通过自主建厂能够在控制权和自主性上完全控制生产和管理,确保企业战略和文化的一致性。同时具备灵活性和适应性,可以根据市场需求和变化灵活调整生产策略和产品线,虽然初期投资较大,但长期来看,自主建厂可能具有更好的成本效益。

自主品牌出海进展不及预期;政治及经济环境因素影响;产能落地不及预期。

本报告摘自华安证券2024年8月1日已发布的《【华安证券·汽车】行业专题:自主品牌乘用车扬帆出海,国际影响力显著提升》具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

分析师:姜肖伟 执业证书号:S0010523060002

分析师:贾济恺 执业证书号:S0010524040002

联系人:陈飞宇 执业证书号:S00101230200051

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)