核心观点:

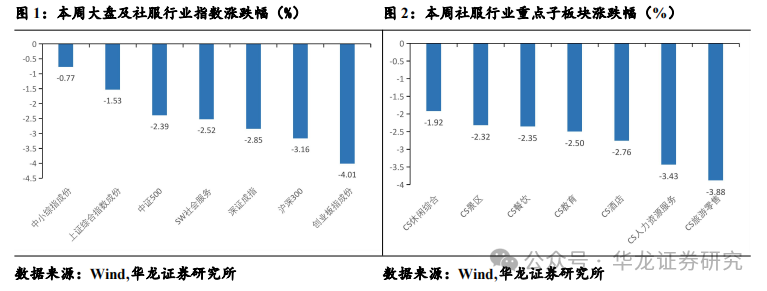

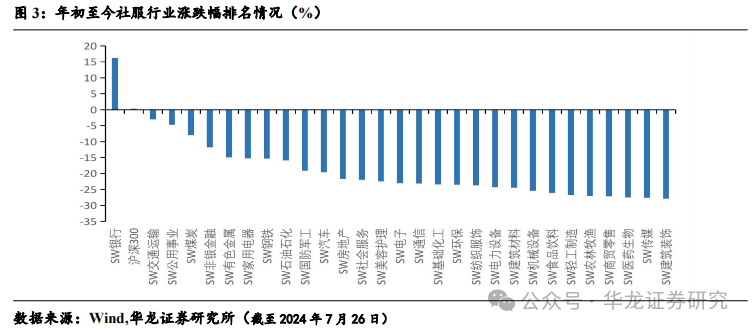

社 会 服 务 板 块 跑 赢 沪 深 300 指 数 0.64pct 。本 周(2024.7.22-2024.7.26)社会服务指数跑赢深证成指、沪深 300、创业板指,跑输中小板指、上证综指、中证 500 等基准指数。社会服务指数下跌 2.52%,跑赢沪深 300 指 0.64pct。其中,沪深300/上证综指/深圳成指/中小板指/创业板指/中证 500 指数涨跌幅分别为-3.16%/-1.53%/-2.85%/-0.77%/-4.01%/-2.39%。年初至今,社服板块下跌-21.99%,跑输沪深 300 指数 22.34pct,在申万 31 个一级子行业中涨跌幅排名第 13 位。

2024 年暑运期间民航旅客运输总量有望达到 1.33 亿人次。2024年民航暑期旅客运输已于 7 月 1 日启动,至 8 月 31 日结束,为期62 天。暑运期间,民航市场预计将延续旺季市场态势,旅客运输总量有望达到 1.33 亿人次,日均旅客运输量 215 万人次,比 2019年增长 10%,比 2023 年增长 5%。从热门航线看,国内民航客源仍集中在京津冀、长三角、粤港澳、成渝四大城市群间骨干航线,国内民航订票量排名前五的出行目的地城市分别为北京、上海、成都、广州、昆明。

暑期出行需求旺盛,旅游市场“量涨价跌”趋势明显。暑期以来,国内旅游市场开局火热,亲子游、避暑游需求增长显著,游客出境游需求也迎来了集中释放。在此背景下,多个平台相关旅游产品预订大增,旅游消费热度快速攀升。在旅游旺季来临的同时,“量涨价跌”成为今年暑期文旅市场的一大趋势。截至目前,去年暑假价格较高的中星酒店平均价格下降 8%。出境游机酒价格下降幅度更为明显。暑期国际机票平均支付价格较去年同期下降了22%,国际酒店每晚平均价格则下降了 24%。

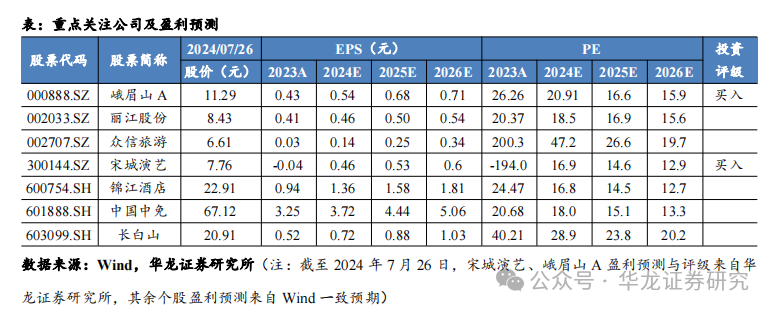

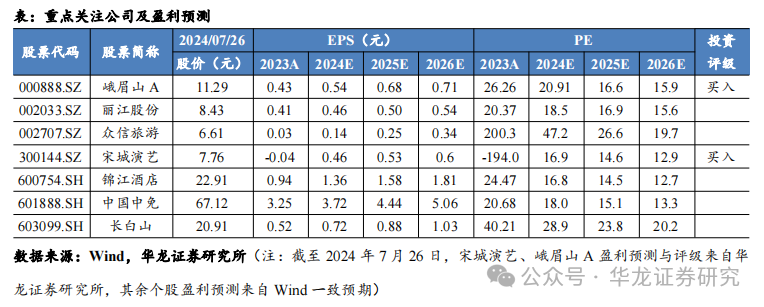

投资建议:2024 年二季度消费增速环比呈现回落,服务消费强于商品消费格局延续,暑期出行链“量增价减”效应显著。暑期旺季前后、阶段题材、再融资周期等因素或带动板块博弈机会提升。同时,部分头部景区客流增长韧性突出,叠加国企改革助力景区费用管控强化,及景区内二次消费项目与交通运输项目加码布局等有望打破收入瓶颈,强化业绩提升预期。重点关注宋城演艺(300144.SZ)、众信旅游(002707.SZ)、锦江酒店(600754.SH)、丽江股份(002033.SZ)、峨眉山 A(000888.SZ)、长白山(603099.SZ)、中国中免(601888.SH)。

风险提示:宏观经济下行风险、居民消费意愿下滑风险、市场竞争加剧风险、政策风险、重点关注公司业绩不达预期、引用数据来源发布错误数据风险、适当性管理、其他不可控风险。

正文

1. 本周行情回顾(2024.7.22-2024.7.26)

1.1. 市场情况

社会服务板块跑赢沪深300指数0.64pct。本周(2024.7.22-2024.7.26)社会服务指数跑赢深证成指、沪深 300、创业板指,跑输中小板指、上证综指、中证 500 等基准指数。社会服务指数下跌 2.52%,跑赢沪深 300 指0.64pct。其中,沪深 300/上证综指/深圳成指/中小板指/创业板指/中证 500指数涨跌幅分别为-3.16%/-1.53%/-2.85%/-0.77%/-4.01%/-2.39%。年初至今,社服板块下跌-21.99%,跑输沪深 300 指数 22.34pct,在申万 31 个一级子行业中涨跌幅排名第 13 位。

重点子板块均呈现下跌,旅游零售与人力资源跌幅居前。社服行业子板块涨幅由高到低分别为休闲综合(-1.92%)、景区(-2.32%)、餐饮(-2.35%)、教育(-2.50%)、酒店(-2.76%)、人力资源(-3.43%)、旅游零售(-3.88%)。

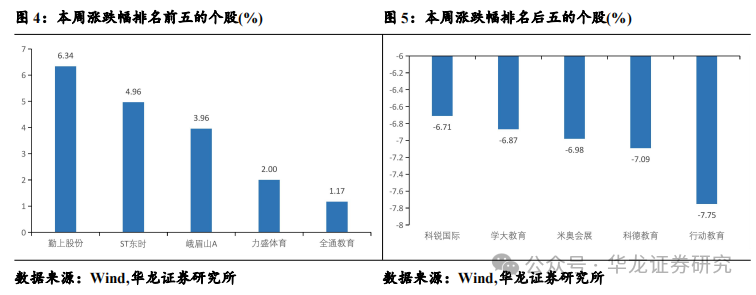

个股表现来看,本周社会服务板块涨幅前五的公司为勤上股份(+6.34%)、ST 东时(+4.96%)、峨眉山 A(+3.96%)、力盛体育(+2.00%)、全通教育(+1.17%);涨跌幅排名最后的公司为科锐国际(-6.71%)、学大教育(-6.87%)、米奥会展(-6.98%)、科德教育(-7.09%)、行动教育(-7.75%)。

1.2. 估值情况

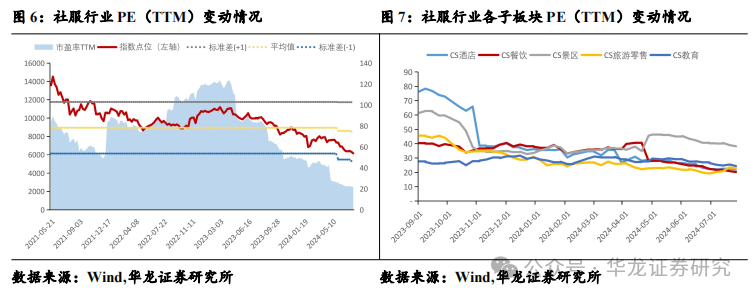

截至 2024 年 7 月 26 日,申万社会服务行业 PE(TTM)为 21.63 倍,位于 3 年历史分位水平的 0%。子行业 PE(TTM)来看,酒店、餐饮、景区、旅游零售、教育分别为 21.99/20.24/38.19/22.63/24.34 倍。

2. 行业&公司动态

2.1. 行业资讯

2024 年暑运期间民航旅客运输总量有望达到 1.33 亿人次

7 月 12 日,民航局举行新闻发布会,民航局运输司副司长徐青在会上介绍,2024 年民航暑期旅客运输已于 7 月 1 日启动,至 8 月 31 日结束,为期 62 天。暑运期间,民航市场预计将延续旺季市场态势,旅客运输总量有望达到 1.33 亿人次,日均旅客运输量 215 万人次,比 2019 年增长 10%,比2023 年增长 5%。从热门航线看,国内民航客源仍集中在京津冀、长三角、粤港澳、成渝四大城市群间骨干航线,国内民航订票量排名前五的出行目的地城市分别为北京、上海、成都、广州、昆明。随着国内县域旅行、民俗文化游等迅速发展,国内干支航线愈发受到航空公司重视,阿勒泰、漠河、吐鲁番、秦皇岛、阿尔山等具有地域特点的旅游城市民航市场也较往年更加火热。(人民网)

国内赴巴黎航班预订量激增 150%,旅游出行市场迎来奥运红利期

巴黎作为全球最受欢迎的旅游目的地,又适逢暑期旅游旺季,从巴黎到法国乃至欧洲的旅游出行热潮也已经被进一步激发。同程旅行 7 月 25 日发布的平台数据显示,奥运会开幕首周国内主要城市飞往巴黎的航班机票预订热度同比增长超 150%,巴黎核心城区酒店预订热度同比增长 4 倍多。奥运会开幕第一周,国内主要城市飞往巴黎的航班机票均价环比上涨 40%以上。中国东航自今年暑运以来,中法航线的预订量和客座率均有所提高,7 月 1日至 18 日期间运输旅客人数 1.6 万人次,客座率达 84.48%,环比今年 6 月提升 3.94%。暑运期间东航中法航线的预订情况超 2019 年同期水平,客座率提升 1.02%。(华夏时报)

暑期出行需求旺盛,旅游市场“量涨价跌”趋势明显

暑期以来,国内旅游市场开局火热,亲子游、避暑游需求增长显著,游客出境游需求也迎来了集中释放。在此背景下,多个平台相关旅游产品预订大增,旅游消费热度快速攀升。在旅游旺季来临的同时,“量涨价跌”成为今年暑期文旅市场的一大趋势。去哪儿数据显示,截至目前,去年暑假价格较高的中星酒店平均价格下降 8%。出境游机酒价格下降幅度更为明显。暑期国际机票平均支付价格较去年同期下降了 22%,国际酒店每晚平均价格则下降了 24%。去年暑期旅游市场报复性消费特征明显,叠加供给恢复滞后,导致大部分目的地的住宿、交通价格普遍较高;今年暑期基本恢复正常节奏,同时供给端全面改善,市场回归理性,这一情况有利于消费潜力的释放和市场的持续繁荣。自暑运启动以来,7 月 1 日至 22 日,全国铁路累计发送旅客 3.07 亿人次,同比增长 6.5%,突破 3 亿人次大关,日均发送旅客 1397.6万人次,日均开行旅客列车 10809 列。航旅纵横大数据显示,7 月 1 日至 21日,国内航线实际执行客运航班量约 30 万班次;旅客运输量超 3920 万人次,均比去年同期略有增长;出入境航线实际执行客运航班量超过 4.4 万班次,同比增长约 59%,出入境旅客运输量同比增长约 71%。价格方面,2024 年暑期(7.1—8.31)国内航线平均票价(不含税)约为 967 元,比去年同期下降约 12%;出入境航线平均票价比去年同期下降约 7%。(证券时报)

景区免预约潮起,暑期乐园类景区项目开业热潮涌动

随着旅游市场的回暖,全国多地推出免预约景区政策,优化游客体验。2024 年 6 月起,北京、上海、南京等地多数旅游景区取消预约要求,实现便捷入园。江苏、湖南、湖北、四川等地也相继跟进,多数 A 级旅游景区及文化场所免预约,仅少数热门景点保留预约制度。此政策调整旨在通过优化管理流程,使游客能够更加自由地选择参观时间和地点,促进旅游业的复苏与发展。6 月娱乐类景区开业持续增多,多家水上乐园及亲子乐园相继亮相,如台州方特水上乐园、宜春方特熊出没乐园等,不仅丰富了游客的夏日选择,也推动了旅游市场的多元化发展。这些景区以独特的主题、丰富的娱乐项目和优质的休闲体验,将吸引大量家庭游客和年轻群体,进一步激发旅游市场的活力。此外,新开业景区的增多,也将促进旅游资源的优化配置,为地方经济发展注入新动力。(迈点研究院)

2.2. 重点公司公告

【三特索道】

2024 年上半年,公司预计实现归母净利 6000 至 9000 万,同比增 18%至 77%,预计实现扣非净利 5600 万元至 8400 万元,同比-10%至+35%。其中,Q2 预计实现归母净利 0.26 至 0.56 亿元,同比+18%至+154%,实现扣非净利0.23 至 0.51 亿元,同比+16%至+159%。

【宋城演艺】

宋城演艺发布 2024 年上半年业绩预告,预计 2024 年上半年营业收入约 11 亿元-12.5 亿元,比上年同期增长 48.54%–68.80%;归属于上市公司股东的净利润在 4.8 亿元至 6.2 亿元之间,同比增长 58.52%至 104.75%。Q2预计收入同比+9%-+36%,归母净利润预计同比-6%-+52%。根据公司公告,报告期内,文旅市场稳中向好,公司新增广东千古情景区投入营运,存量项目营运天数同比亦有所增加,整体游客人次和营业收入实现较大增长。其中,新开业的广东千古情景区凭借演艺公园的独特模式、高品质的演艺内容、独具氛围的景区体验等受到游客热捧,持续受益旺盛的市场需求,表现出色;西安千古情景区充分发挥“大演艺”的模式优势和高品质演艺的内容优势,市场竞争力不断提升,市场占有率持续扩大,实现游客和口碑双丰收。报告期内,非经常性损益对公司净利润的影响金额约 280 万元。

【岭南控股】

公司公告 2024 半年度业绩预告,2024 上半年预计实现归母净利润 3600万元- 4500 万元, 较上年同期追溯调整后同比+20.91% - +51.14%。预计实现扣非归母净利润 3450 万元- 4350 万元,较上年同期追溯调整后同比+38.60% - +74.76%。商旅出行业务方面,出境游加速发展带动业绩同比大幅增长;国内游着力打造新增长点,构建 N 次游产品体系,提升客户满意度和复购率;入境游充分整合大湾区优质资源,积极开展行业推介合作,成功接待多个入境游大团,拓展欧洲入境湾区系列团业务,开拓市场取得优质突破。住宿业方面,公司紧抓市场机遇,旗下的酒店管理及酒店经营业务保持良好的发展势头。其中,酒店管理业务加大品牌输出力度,实现营业收入同比 2019 年度大幅增长;酒店经营业务(包括自有产权酒店广州花园酒店、中国大酒店及广州东方宾馆)紧抓商务及旅游市场发展的契机,在报告期实现总收入也超过 2019 年同期水平。

3. 宏观&行业数据

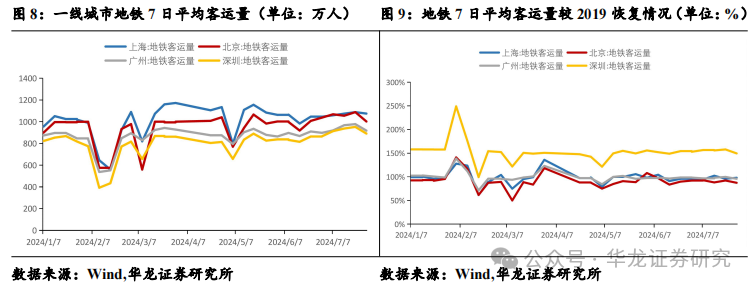

一线城市地铁客运量数据跟踪:截至 2024 年 7 月 28 日,一线城市上海/北京/广州/深圳七日平均客运量分别为 1075/1002/918/891 万人次 ,环比上周变化分别为-1.23%/-7.94%/-6.13%/-6.46%,分别恢复至 2019 年同期的 98.07%/87.37%/95.79%/149.46%。

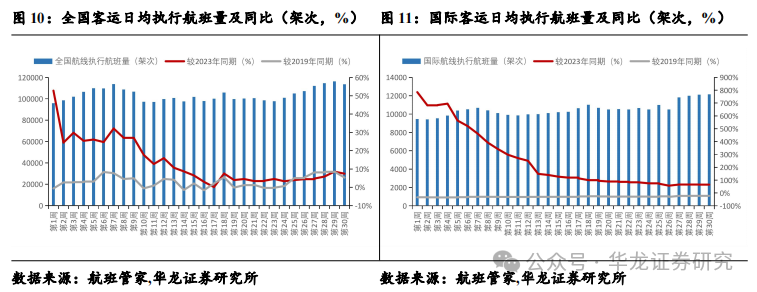

国内国际客运航班日均执飞量数据跟踪:航班管家数据显示, 2024 年第 27 周(7 月 22 日-7 月 28 日)全国民航执行客运航班量近 11.3 万架次,日均航班量 16223 架次,环比上周下降 2.4%,同比 2023 年上升 7.5%,同比2019 年上升 5.3%,航班执飞率为 86.8%,其中国内航班量 99010,同比 2019年上升 11.8%。国际航线航班量 12156 架次,环比上周上升 0.3%,同比 2023年上升 66.6%,同比 2019 年下降 22.3%。

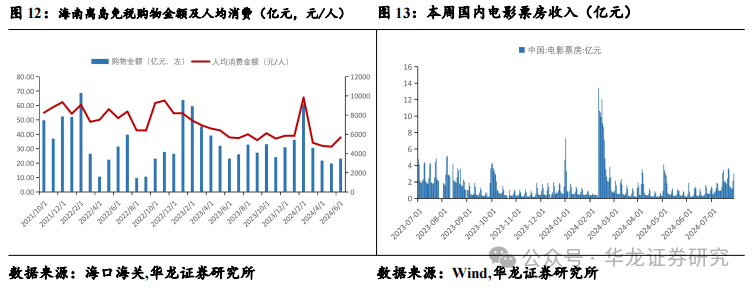

海南离岛免税销售情况跟踪:2024 年 6 月,海南离岛免税销售额 23.07亿元,同比增长 16.87%,免税购物实际人次 40.6 万人次,同比下降 3.10%,人均消费 5682.27 元/人,环比上月增长 20.61%。

国内电影票房收入跟踪:截至 2024 年 7 月 27 日,本周电影票房日均收入 1.51 亿元,累计收入 10.36 亿元,日均收入环比上周下跌 39.85%。

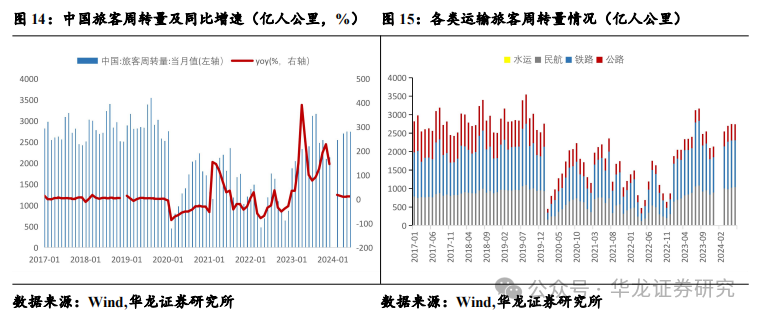

国内旅客周转量数据跟踪:2024 年 6 月份,国内旅客周转量 2742.89亿人公里,同比增长 9.80%。其中,水路/民航/铁路/公路运送旅客量分别为 4.21/1036.36/1268.70/433.61 亿人公里。

4. 投资建议

2024 年二季度消费增速环比呈现回落,服务消费强于商品消费格局延续,暑期出行链“量增价减”效应显著。暑期旺季前后、阶段题材、再融资周期等因素或带动板块博弈机会提升。同时,部分头部景区客流增长韧性突出,叠加国企改革助力景区费用管控强化,及景区内二次消费项目与交通运输项目加码布局等有望打破收入瓶颈,强化业绩提升预期。重点关注宋城演艺(300144.SZ)、众信旅游(002707.SZ)、锦江酒店(600754.SH)、丽江股份(002033.SZ)、峨眉山 A(000888.SZ)、长白山(603099.SZ)、中国中免(601888.SH)等。

五、风险提示

宏观经济下行风险:若宏观经济下行明显,居民的消费能力和消费意愿将降低,可能会导致需求端疲软,造成企业收入及盈利不及预期;

居民消费意愿下滑:居民消费习惯或发生改变,疫情后整体消费意愿和信心恢复或需要一定调整时间;

市场竞争加剧:疫后线下消费恢复波动,市场恢复初期,为吸引客流,市场竞争或加剧,影响旅游相关企业净利润水平;

政策风险:市场预期政策将支持消费复苏,如果政策推动力度不及预期,可能导致市场信心受损;市内免税政策落地不及预期等风险;

重点关注公司业绩不达预期风险:重点关注公司业绩会受到各种因素影响,如果业绩不达预期,会使得公司股价受到影响;

引用数据来源发布错误数据风险:本报告数据来源于公开或已购买数据库,若这些来源所发布数据出现错误,将可能对分析结果造成影响;

适当性管理:创业板、科创板股票风险等级为R4,仅供符合本公司适当性管理要求的客户使用;

其他不可控风险:自然灾害、极端天气等突发事件影响旅游和堂食需求,导致行业业绩不及预期。

本文摘自报告:《社服行业周报:需求旺盛,供给改善,出行消费潜力释放延续》

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)