分析师:李丹

研究助理:卢骁尧

具体参见2024年7月24日报告《海通发展2024年中报点评:24Q2业绩同比高增,干散货航运将迎周期向上》,如需报告全文或数据底稿,请联系团队成员或对口销售。

投资要点

❑ 公司公布24H1业绩:24H1收入16.87亿元,同比增长129%,归母净利润2.42亿元,同比增加81%;其中24Q2收入8.89亿元,同比增长121%,归母净利润1.52亿元,同比增加168%。

❑ 业绩大幅增长主要来自

1)年初至今干散货市场同比大幅改善:

24H1,BDI平均值1836点,同比增加59%,BSI平均值 1270点,同比增长34%。

2)公司保持较快运力引进节奏:

24H1新购10艘,截至 2024 年 6 月末已交接船舶 8 艘,待全部船舶交接完成,公司长租干散货船舶(使用运力期限在一年及一年以上)21 艘,自营干散货船舶41 艘(其中自有船舶 39 艘、光租船舶 2 艘),油船 3 艘,合计散货船控制运力 339 万载重吨,运力规模在国内从事干散货运输的企业中排名前列。

❑ 往后看,干散货航运值得期待:

1)美联储年内大概率降息,先前需求端压制因素有望解除;

2)西芒杜项目投产在即, “量增距远”或成扭转供需胜负手。

❑ 长逻辑下,干散货航运仍存超预期基础

供给端:少订单+老龄化+高船价+船台紧张,叠加环保新规抑制供给

需求端:

1)国内需求有支撑且已发生结构性转变,或存在预期差;

2)新兴市场国家工业化与城镇化进程加快,或接力提供需求增长新动能。3)运距的乘数效应:以铝土矿为例,远途出口国出口增加推动吨海里需求向上;且在逆全球化进程中,供应来源多元化导致效率损失和运距拉长或将是长期趋势。

4)地缘政治及气候问题对行业供需两侧扰动频发或形成有利催化。

❑ 盈利预测与估值

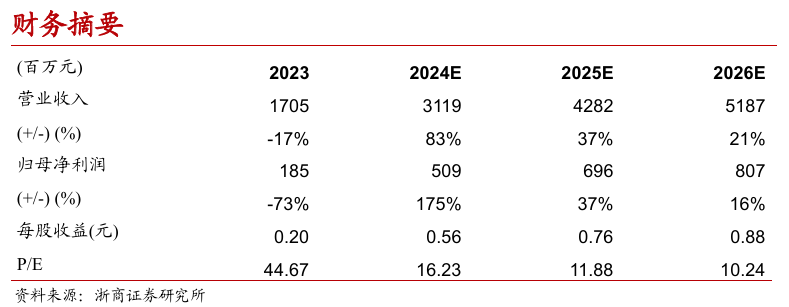

预计公司 2024-2026 年归母净利润 5.1、7.0、8.1亿元,对应EPS分别为 0.56、0.76、0.88元。

公司专注单一船型且运营成本低于同业,灵活摆位实现远超市场的TCE水平,且预计将保持较快运力引进节奏,有望迎来盈利弹性释放,维持“增持”评级。

❑ 风险提示

1)全球经济下行;2)船东大规模造船;3)测算偏差风险等。

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

点击报告标题直达↓

(滑动查看历史报告)

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

法律声明及风险提示

本公众号为浙商证券交运免税团队设立。本公众号不是浙商证券交运免税团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

廉洁从业申明:我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)