本文源自:中国日报网

据科创板上市公司威腾电气(688226)于4月27日发布的公告,公司的再融资事项已收到了证监会同意注册的批复文件。威腾电气将向不超过35名特定对象发行不超过3,900万股股份,拟融资金额为10.02亿元,截至目前,发行时间与发行对象均未确定。

公开信息显示,2021年IPO时,威腾电气的实际募集资金没有达到预期,上市后公司的现金流“缺血”愈发严重、负债率创新高,而再融资注册生效后,威腾电气又是股价低迷,再融资募资或将再度面临窘境。

IPO募资严重缩水,募资被挪用补流

2020年6月,威腾电气申报科创板IPO,与此次再融资同样预计首发新股3,900万股,拟募集资金为40,561.08万元。因此,完成拟定的募资目标需要威腾电气的IPO发行价不低于10.40元/股,首发总市值不低于16.22亿元。

2021年6月,威腾电气上市招股书确定股票的发行价为6.42元/股,发行总市值约10.02亿元,刚好达到估值10亿元的上市门槛。扣除发行费用后,威腾电气IPO募资净额为20,587.24万元,远低于预计募资规模,导致了募投项目未能按照原计划实施。

威腾电气IPO时的募投项目分别为母线车间智能化升级改造项目(下称“母线车间项目”)拟投资16,293.17万元,年产2,000套智能化中压成套开关设备及63,000台智能型(可通信)低压电器项目(下称“低压电器项目”)拟投资14,236.91万元,研发中心建设项目拟投资5,031.00万元。另外,募资还将投入5,000.00万元用于补充流动资金。

在发行价低于预期后,威腾电气于上市招股书中表示:对于募投项目资金不足部分,威腾电气将通过自有资金、银行借款等途径解决。但刚过两个月,威腾电气便放弃了为募投项目筹资,而是直接通过缩减投资来解决募资不足的问题。2021年8月,威腾电气召开董事会、监事会,确定了下调部分项目投资额和取消部分项目。

经过调整,母线车间项目投资额降至15,556.24万元,研发中心建设项目投资额不变,低压电器项目与补充流动资金两个项目取消。

不过在取消补流项目后,威腾电气又暂时挪用了部分募集资金。2022年7月,威腾电气使用5,500.00万元募集资金暂时补充流动资金,该笔暂时补流的资金于2023年7月归还至募集资金专户。

据威腾电气2023年度募集资金存放与使用情况专项报告,由于建设方案调整,部分募投项目实施进度滞后,母线车间项目、研发中心建设项目分别预计于2024年3月和6月达到可使用状态。

现金流“失血”加剧,负债率再创新高

前次IPO报告期内(2018年-2020年),威腾电气各期的营业收入均超过9亿元,净利润均在5,000万元左右。2021年-2023年,威腾电气分别实现营业收入12.54亿元、16.36亿元、28.48亿元,归属于上市公司股东的净利润分别为5,978.09万元、6,991.30万元、12,046.36万元。

尽管公司上市后业绩节节攀升,但威腾电气的经营性现金流状况令人堪忧。

IPO报告期内,威腾电气经营活动产生的现金流量净额分别为-6,084.98万元、8,337.20万元、-3,407.80万元。2021年-2023年,威腾电气经营活动产生的现金流量净额分别为357.39万元、-7,734.09万元、-21,927.74万元。

据年报的解释,威腾电气的采购付款与销售回款模式导致其需要承担更多的资金流转压力。

威腾电气原材料采购多为铜、铝等大宗商品,供应商通常要求现款现货,或只给予较短付款周期,而与客户的结算及回款周期则相对较长。2021年-2023年,威腾电气的应收账款及应收票据合计金额占营业收入的比例均值在60%以上。

IPO报告期内,威腾电气的资产负债率分别为45.63%、41.55%、46.15%,各期均高于招股书中选取的7家同行均值。2021年-2023年,威腾电气的资产负债率分别为38.73%、49.44%、65.11%,资产负债率指标仅在上市第一年有所改善,近两年负债率持续升高。

据同花顺iFinD数据,2021年-2023年,可比公司(以威腾电气招股书中选取的同行企业为参考)的资产负债率均值分别为39.56%、48.13%、44.20%,同行中并没有出现负债率突增的情况。

(数据来自同花顺iFinD)

最新的2024年一季度报显示,截至2024年3月31日,威腾电气的资产负债率达到了新高67.67%。

此次再融资,威腾电气拟使用募集资金25,000万元用于补充流动资金,目的为增强资金实力,优化财务结构,从而降低财务风险。

再融资募投项目被问询,少数股东将获益

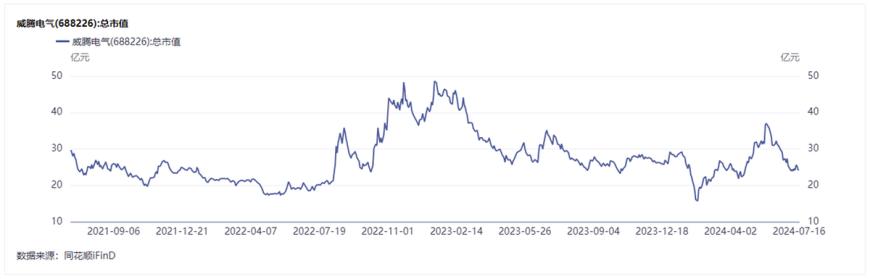

上市后,威腾电气股价出现过几波高峰,最高时的总市值曾逼近50亿元,但今年以来,威腾电气的市值呈现大幅起落的情况,还创下了公开挂牌以来的新低。

(数据来自同花顺iFinD)

今年以来,威腾电气的市值“过山车”曲线存在2个极点。2月7日,威腾电气总市值为15.73亿元,股价低值为10.08元/股,系历年最低值。随后的3个月里,威腾电气股价波动式上涨,直到5月29日,威腾电气总市值达到37.03亿元,股价达到23.74元/股。这期间,再融资事项相继于3月、4月提交注册并生效,或对市场有一定提振效果。

然而最近一个多月威腾电气的股价再次急转直下,市值持续萎缩,截至7月18日收盘,威腾电气每股约合15.12元,较今年市值高峰时已下跌约36.30%。

威腾电气的再融资事项也将受到股票市场表现的影响。

据再融资募集说明书注册稿,威腾电气拟发行新股不超过3,900万股,占发行后总股本的20%,拟募资规模为100,216.90万元。这意味着威腾电气目标的再融资发行后公司总体市值应超过50亿元,发行价不低于25.70元/股,才能保证募集资金全部到位。

根据定价原则,此次再融资发行价格为不低于定价基准日(即发行期首日)前二十个交易日威腾电气A股股票交易均价的百分之八十。显然,目前威腾电气股票的市场表现暂不能助力其达成融资目标,此次发行能否在批文有效期12个月内顺利实施,我们拭目以待。

而威腾电气此次再融资的一募投项目值得关注。

募集资金中,除了前文提到的补充流动资金外,威腾电气拟使用58,251.64万元投入年产5GWh储能系统建设项目,拟使用16,965.26万元投入年产2.5万吨光伏焊带智能化生产项目(下称“光伏焊带项目”)。

募集说明书显示,光伏焊带项目由控股子公司江苏威腾新材料科技有限公司(下称“威腾新材”)实施,威腾电气间接控制威腾新材70.00%的股份,自然人股东陆俊持有威腾新材另外30.00%的股份。

特别注意的是,交易所亦对募投项目实施主体非全资是否损害上市公司利益提出了质疑。

回复报告中,威腾电气表示:根据陆俊出具的《关于年产2.5万吨光伏焊带智能化生产项目的说明》,陆俊因为自身资金实力有限,无法按持股比例向威腾新材提供同等比例贷款。

威腾电气2023年年报显示,截至期末,威腾新材的少数股东权益余额为6,196.80万元,均归属于陆俊。随着威腾新材的募投项目实施后,陆俊也必将从中受益。

责任编辑:张恒星

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)