中证智能财讯 聚合顺(605166)7月17日晚间公告,公司拟向不特定对象发行可转换公司债券募集资金总额不超过3.38亿元,主要用于“年产12.4万吨尼龙新材料项目”和“年产8万吨尼龙新材料(尼龙66)项目”。

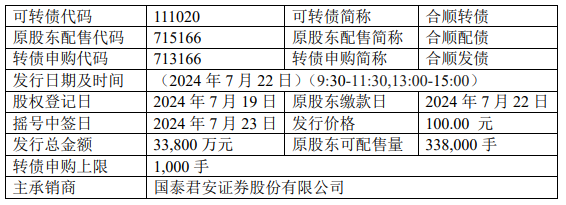

本次发行基本信息如下:

据公告,本次发行可转债的初始转股价格为10.73元/股,期限为自发行之日起6年,即自2024年7月22日至2030年7月21日。票面利率为第一年0.20%、第二年0.40%、第三年0.80%、第四年1.50%、第五年2.00%、第六年2.50%。

另外,经中证鹏元资信评估股份有限公司评级,聚合顺主体信用等级为AA-,本次可转换公司债券信用等级为AA-,评级展望稳定。

关于本次募投项目,公司称,年产12.4万吨尼龙新材料项目用于生产尼龙6切片和共聚切片,是公司现有主营产品的扩产和补充项目;年产8万吨尼龙新材料(尼龙66)项目用于生产尼龙66切片,是公司在尼龙行业拓展产品种类、把握尼龙66材料国产化机遇的重要举措。

海量资讯、精准解读,尽在新浪财经APP

VIP课程推荐

加载中...

APP专享直播

热门推荐

收起

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)