中国经济网北京6月11日讯 安必平(688393.SH)6月7日晚间公告称,公司于近日收到股东诸暨高特佳睿安投资合伙企业(有限合伙)(以下简称“诸暨高特佳”)及其一致行动人重庆高特佳睿安股权投资基金合伙企业(有限合伙)(以下简称“重庆高特佳”)、杭州高特佳睿海投资合伙企业(有限合伙)(以下简称“杭州高特佳”)、杭州睿泓投资合伙企业(有限合伙)(以下简称“杭州睿泓”)出具的《股份减持计划告知函》,上述主体拟通过大宗交易方式减持所持有的公司股份不超过1,871,300股(含本数),不超过公司目前总股本的2.00%,自公告披露之日起15个交易日之后的3个月内进行。

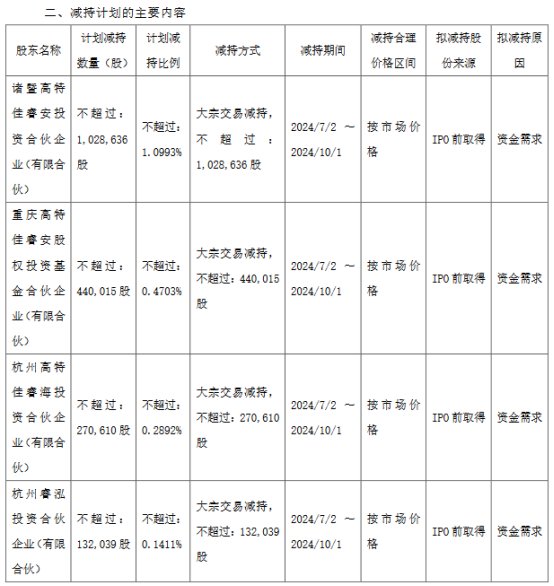

其中,诸暨高特佳计划减持不超过102.86万股,计划减持比例不超过1.0993%;重庆高特佳计划减持不超过44万股,计划减持比例不超过0.4703%;杭州高特佳计划减持不超过27.06万股,计划减持比例不超过0.2892%;杭州睿泓计划减持不超过13.2万股,计划减持比例不超过0.1411%。

截至公告披露日,股东诸暨高特佳、重庆高特佳、杭州高特佳、杭州睿泓、董事王海蛟合计持有安必平10,309,059股,占公司总股本11.0178%,上述股份来源均为公司首次公开发行前股份,且已于2021年8月20日解除限售后上市流通。

安必平于2020年8月20日在上交所科创板上市,发行数量为2334万股,发行价格30.56元/股。安必平于上市首日盘中创下股价最高点74.00元,此后股价震荡下跌。目前该股处于破发状态。

安必平募集资金总额为7.13亿元,扣除发行费用后,募集资金净额为6.40亿元。安必平最终募集资金净额较原计划多2.66亿元。安必平2020年8月14日发布的招股说明书显示,公司计划募集资金3.74亿元,分别用于研发生产基地建设项目、营销服务网络升级建设项目。

安必平的保荐机构为民生证券,保荐代表人为何尔璇、杨芳。安必平上市发行费用为7332.49万元,其中民生证券获得保荐及承销费用5719.62万元。

据上市公告书显示,安必平战略配售投资者为民生证券投资有限公司(参与跟投的保荐机构相关公司),最终战略配售数量为116.70万股,占本次发行总股数的5%,跟投金额为3566.35万元。限售期为股票上市之日起24个月。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)