屋漏偏逢连夜雨,方大特钢(600507.SH)近期烦心事不少。

方大特钢4月7日晚公告,因其持有的“方大特钢QDII信托投资项目202201期”信托项目最主要的底层资产——阳光保险H股股票价格波动,引致信托产品的净值波动,变动金额为-1.2亿元(未经审计),预计将对2024年第一季度归母净利润产生较大影响。

一季度业绩承压的同时,此前方大特钢因被质疑“有钱不分红”,站上了风口浪尖。

按公司原有计划,方大特钢2023年度将不进行利润分配,对此交易所下发问询函,公司随即做出了调整。

根据公告,控股股东江西方大钢铁集团提议,提高2023年度利润分配比例,以方大特钢截至2023年末的23.31亿股总股本为基数,向全体股东每股派发现金红利0.1元。

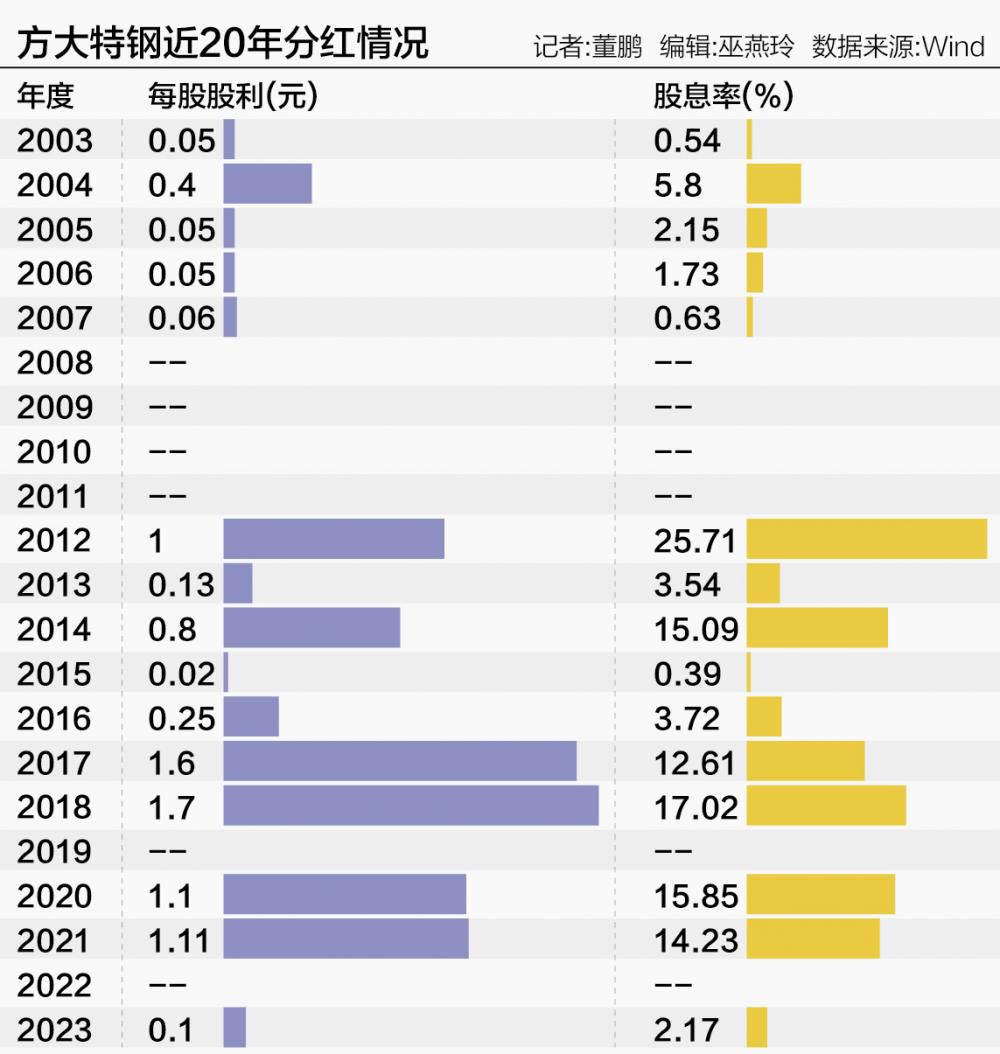

照此计算,方大特钢2023年分红总额约2.33亿元,不过,这个分红水平,处于公司历史较低水平。

上市多年持续分红,当监管层鼓励分红后,又计划不进行利润分配,方大特钢为何会做出如此“叛逆”的选择?

方大特钢被大众所熟知,始于前几年“垒起现金墙”发放年终奖而走红,但在业内更为知名的是,公司常年占据国内吨材利润的前几名,2023年也不例外。

“公司吨材利润水平,在中国钢铁工业协会对标企业中排名第一。”光大证券(维权)指出。

不过,即便如此,方大特钢当期不足7亿元的归母净利润,也已远远无法与行业去产能阶段时动辄25亿元以上的利润规模相比。

在解释“现金分红比例低于30%”原因时,方大特钢除了提及行业低迷、竞争加剧,还给出自身产能扩张和升级这一理由。

其一,公司钢材产量稳定在400万吨以上,产能利用率基本饱和,公司内生性产量提升的空间不大。公司一直在关注行业内及上下游的并购整合机会,如有合适的标的,公司将积极参与并购整合。

其二,2023年方大特钢曾计划发行可转换公司债券的方式,募资不超过17.96亿元,用于投向“超低排放环保改造项目”“超高温亚临界发电节能降碳升级改造项目”。

不过,该笔融资最终未能成行,于去年11月终止发行并撤回了相关申请文件。

按方大特钢的说法,“作为一家城市钢厂,超低排放项目具有现实紧迫性……拟通过使用自有并自筹资金继续上述两个项目的投资建设。”

因此,在自身赚钱能力下降、融资遇阻,而潜在并购、计划中的产能升级仍需一定资金的时期,方大特钢选择了不进行利润分配。

不过,在监管层发布《现金分红指引》,鼓励提高投资者回报水平的市场环境里,具备分红能力、却不分红的方大特钢,显得十分扎眼。

针对其利润分配预案,交易所3月底下发监管问询函,要求公司对“连续两年未进行现金分红的原因及合理性,是否存在大额资金闲置的情况”等问题进行说明。

方大特钢的反应也很迅速,其控股股东提议提高利润分配比例,由不分红改为“每股派发现金红利人民币0.1元(含税)”,分红总额预计2.33亿元。

截至目前,方大特钢尚未披露上述问询函回复公告。

事实上,2.33亿元的分红额,确实是方大特钢分红的较低水平。

从分红次数、规模,与募资额对比等方面,方大特钢过往表现一直不错。

2011年至2015年期间,国内钢材价格单边下跌,该公司分红也未停止;2017年、2018年钢铁行业去产能阶段,其分红总额占当期归母净利润的80%以上,2020年分红规模更是超过当期净利润。

Wind数据显示,近二十年间,该公司分红合计14次,累计分红总额达到126亿元,明显高于同期17.65亿元的融资总额。

如果放到同行业对比,方大特钢的历史分红表现也不算差。

以申万划分的47家上市钢企为例,2003年至今,股息率平均值为4.77%,方大特钢股息率平均值则为8.08%,2017年至2021年期间(2019年未分红)均保持在12.6%以上。

上市多年持续分红,当监管层开始鼓励分红后,又计划不进行利润分配,方大特钢为何会做出如此“叛逆”的选择?

归根到底,还是整个钢铁行业的现状使然,此前已有行业协会、头部钢企等多位业内人士表达了悲观预期。

去年11月中钢协的一次行业会议,便将本轮景气度的下行总结为“有史以来首次消费量下行、产量下行、价格下行、效益下行叠加……”

根据沙钢官方消息,沙钢集团董事长沈彬近期指出,“目前钢铁行业所面临的挑战,不是简单的周期性变化,而是随着大环境改变而产生的根本性变革。”

与以上口头上的“苦日子”相比,企业数据层面的变动更为直观。

截至4月8日,共计16家上市钢企发布年报,其中10家公司盈利下降,4家公司出现亏损,规模较大的鞍钢股份、马钢股份当期分别亏损32.6亿元和13.3亿元。

上周召开的业绩说明会上,鞍钢股份便从销售、采购等方面给出了一系列的降本措施,费用管控方面要树立“过紧日子”理念,严控各项费用支出,管理、销售、财务三项费用跑赢行业。

进入2024年后,钢铁企业的经营压力依旧未能有效缓解。

相关数据显示,今年1~2月,国内黑色金属冶炼和压延加工业营业收入12168.2亿元,同比增长2.9%,利润总额为-146.1亿元,亏损幅度达历史同期最高。

“以四周原料库存,测算各钢材品种的毛利表现来看,随着各品种的成本下降,市场价格大幅下移,3月份各品种毛利均有所转差。”兰格钢铁研究中心主任王国清指出。

该机构提供的监测数据显示,包括方坯、高线、热卷在内的七大钢材品种,月均亏损幅度扩大35~147元/吨。

王国清还表示,在原料成本逐步下降、钢材均价明显下跌、需求恢复不足的共同影响下,预计3月份钢铁行业统计发布的利润数据,仍然不容乐观。

行业持续低迷,上市公司盈利难度同步增加,进而导致归母净利润、期末未分配利润的增长乏力。

部分亏损企业,甚至会因当期出现亏损,致使自身未分配利润的缩水。以鞍钢股份为例,2022年期末未分配利润为102.5亿元,2023年公司亏损,期末未分配利润降至68亿元。

可供分配利润的减少,导致上市公司分红力度的减弱。

进一步对比钢铁股历史数据,也可以看出其分红力度与行业景气度高度关联。统计结果显示,行业利润扩张时的2016~2018年期间,上述申万钢铁板块股息率均值由2.4%一度增加至7.8%,而从2022开始则再次降至3%左右。

潜在的转机,可能来自于政策层面的调控。

4月3日,国家发展改革委、工业和信息化部等五部门就2024年粗钢产量调控工作进行研究部署,坚持以节能降碳为重点,区分情况、有保有压、分类指导、扶优汰劣,推动钢铁产业结构调整优化,促进钢铁行业高质量发展。为配合做好产能产量调控工作,相关部门将联合开展全国钢铁冶炼企业装备基础信息摸底工作。

这一动作,也被部分业内人士认为有助于后续市场供需恢复平衡。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)