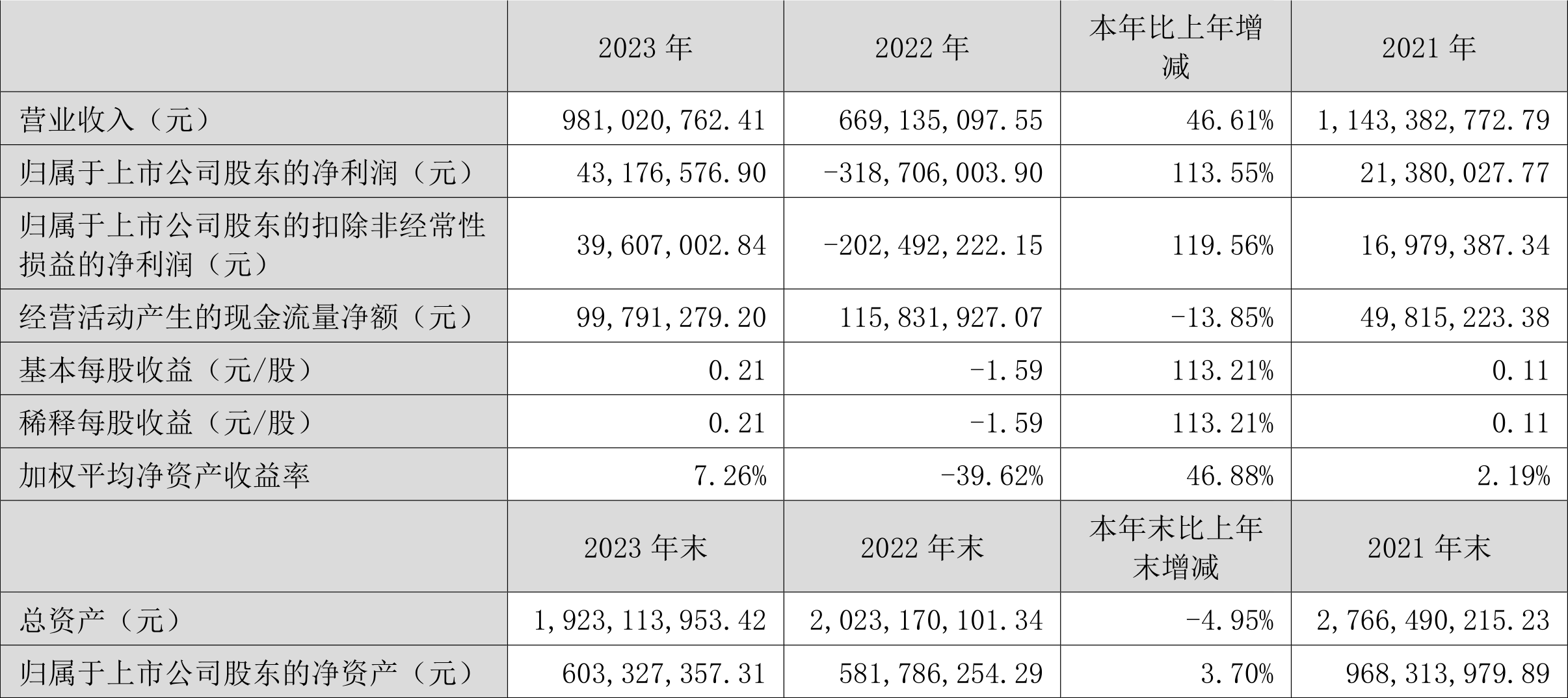

中证智能财讯 贝肯能源(002828)4月2日披露2023年年报。2023年,公司实现营业总收入9.81亿元,同比增长46.61%;归母净利润4317.66万元,同比扭亏;扣非净利润3960.70万元,同比扭亏;经营活动产生的现金流量净额为9979.13万元,同比下降13.85%;报告期内,贝肯能源基本每股收益为0.21元,加权平均净资产收益率为7.26%。公司2023年年度利润分配预案为:拟向全体股东每10股派0.9元(含税)。

公告显示,2023年,公司共动用钻机37部,开钻井213口,完钻井196口,压裂157段,总进尺40.7万米。西南地区实现营业收入46562.87万元,同比上升55.61%,西南地区页岩气开发是公司近年来重点开发的市场领域,通过加大资源投入,引进先进技术和生产工艺,提升了公司在页岩气开发领域的业务规模和品牌声誉;新疆地区实现营业收入19838.86万元,同比下降11.13%,主要受制于新疆地区部分客户工作量的不足和投资的滞后性;山西地区实现营业收入14949.61万元,同比上升64.95%,市场正在逐步恢复;2023年公司克服重重困难,重启了部分在乌克兰的存量项目,乌克兰地区实现营业收入16393.50万元,同比上升210.54%。

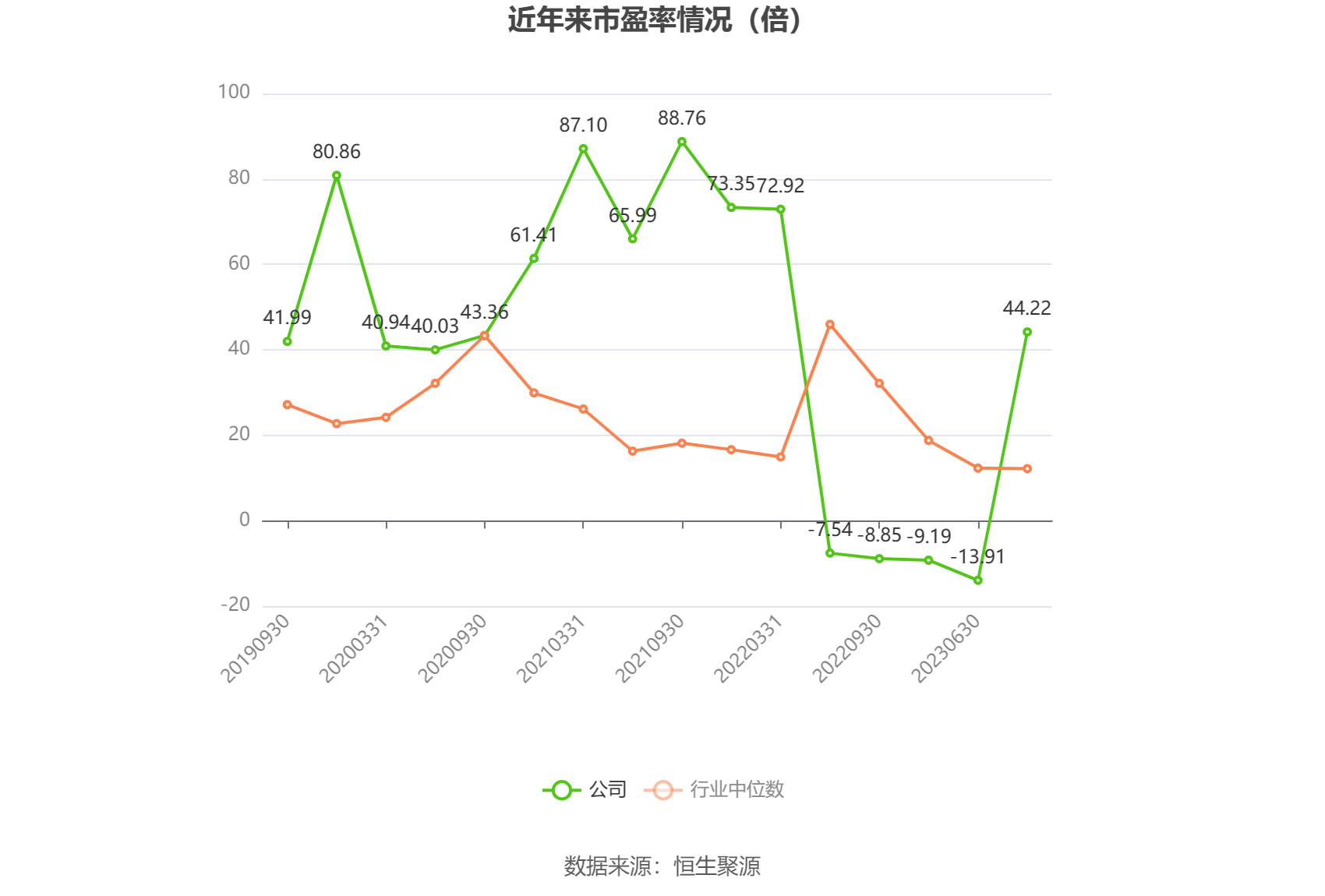

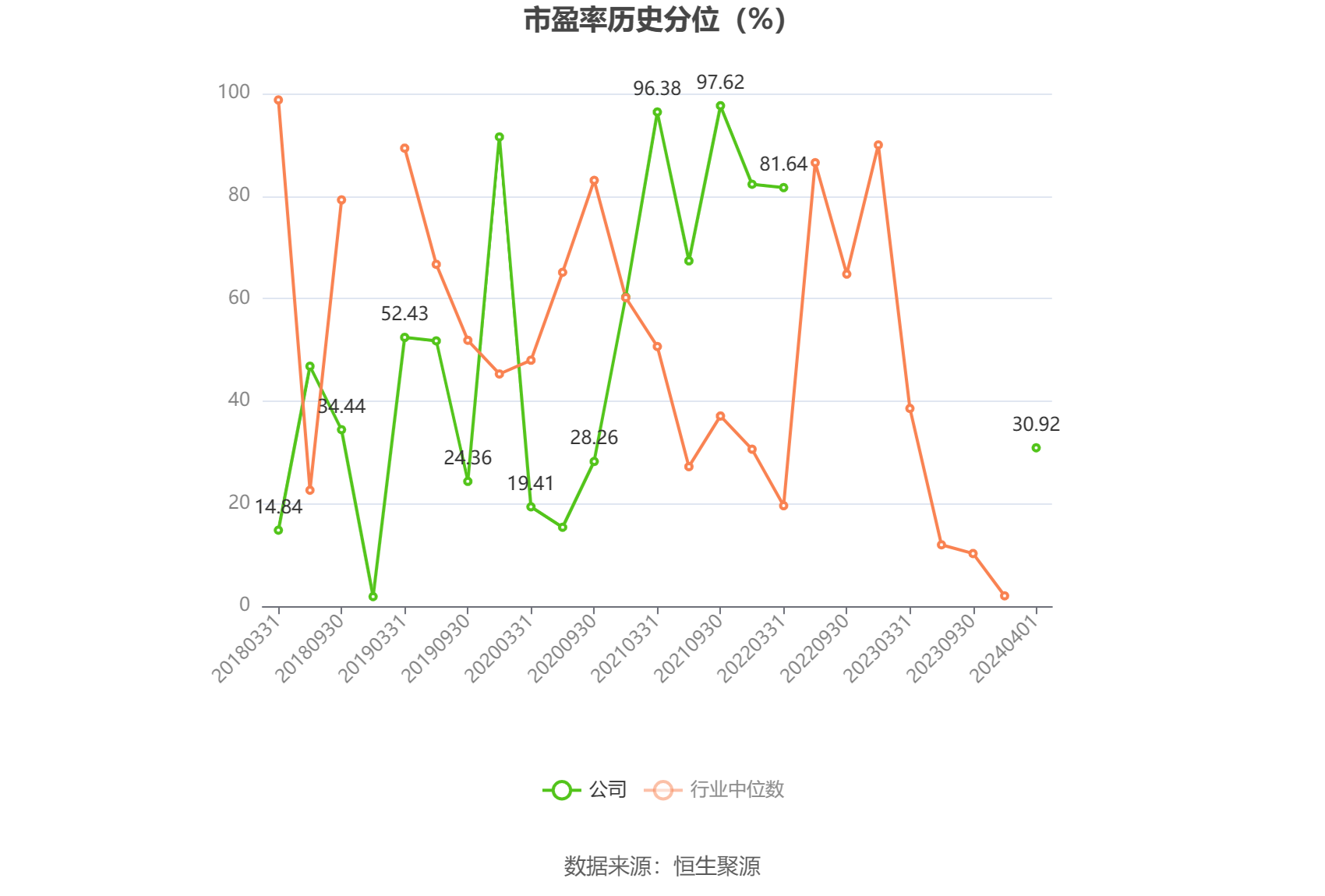

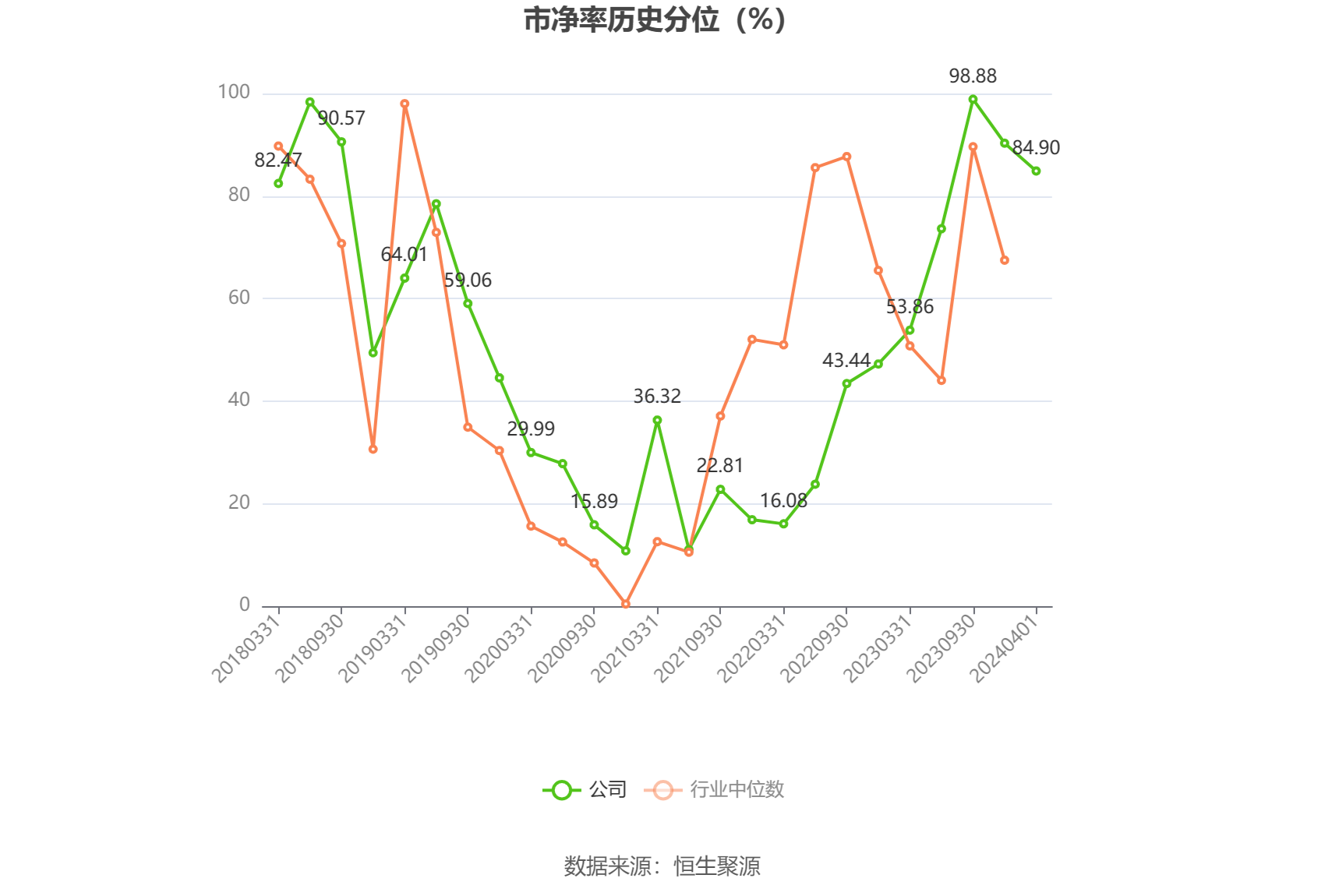

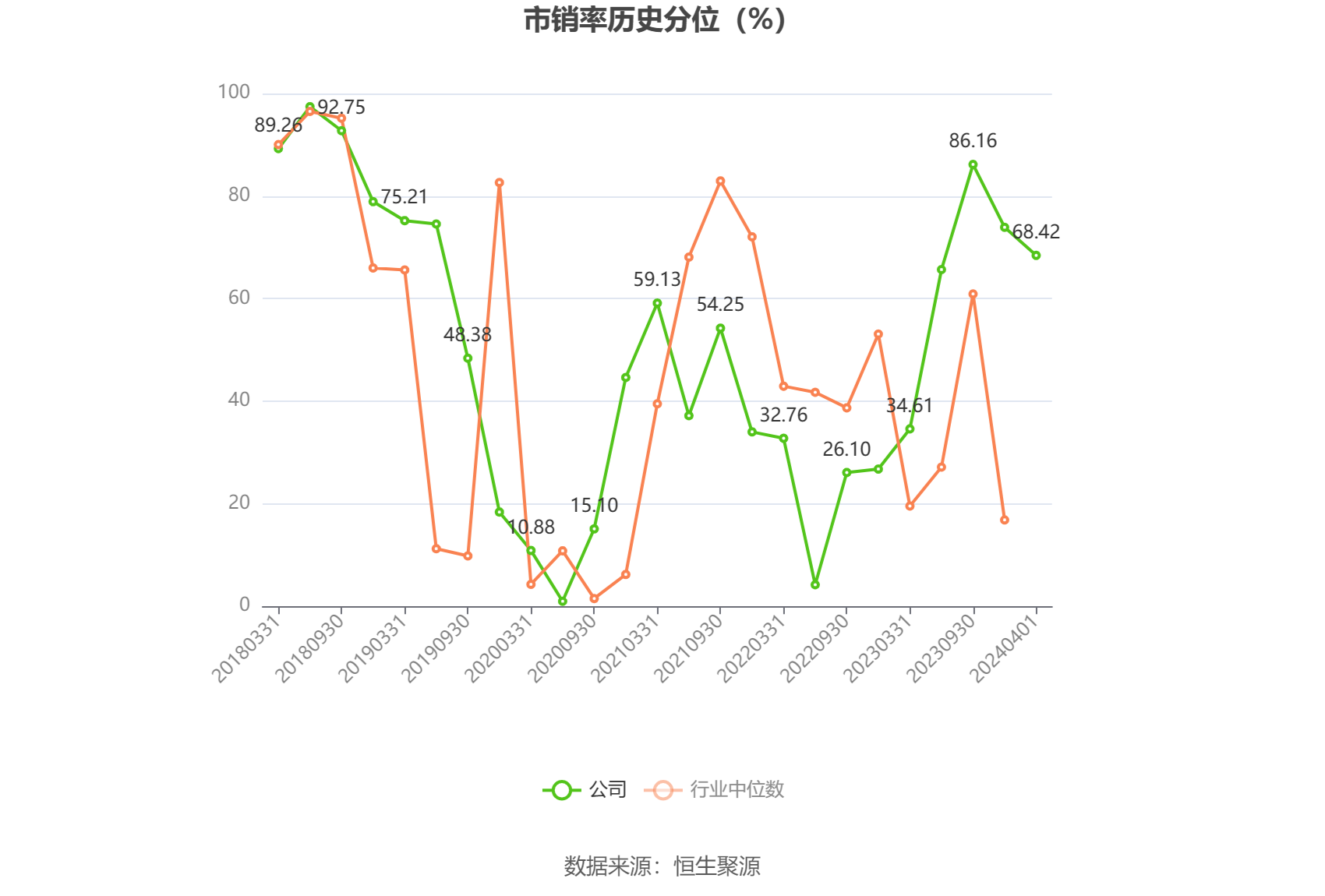

以4月1日收盘价计算,贝肯能源目前市盈率(TTM)约为44.22倍,市净率(LF)约为3.16倍,市销率(TTM)约为1.95倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

数据统计显示,贝肯能源近三年营业总收入复合增长率为1.59%,在油服工程行业已披露2023年数据的7家公司中排名第5。近三年净利润复合年增长率为20.09%,排名4/7。

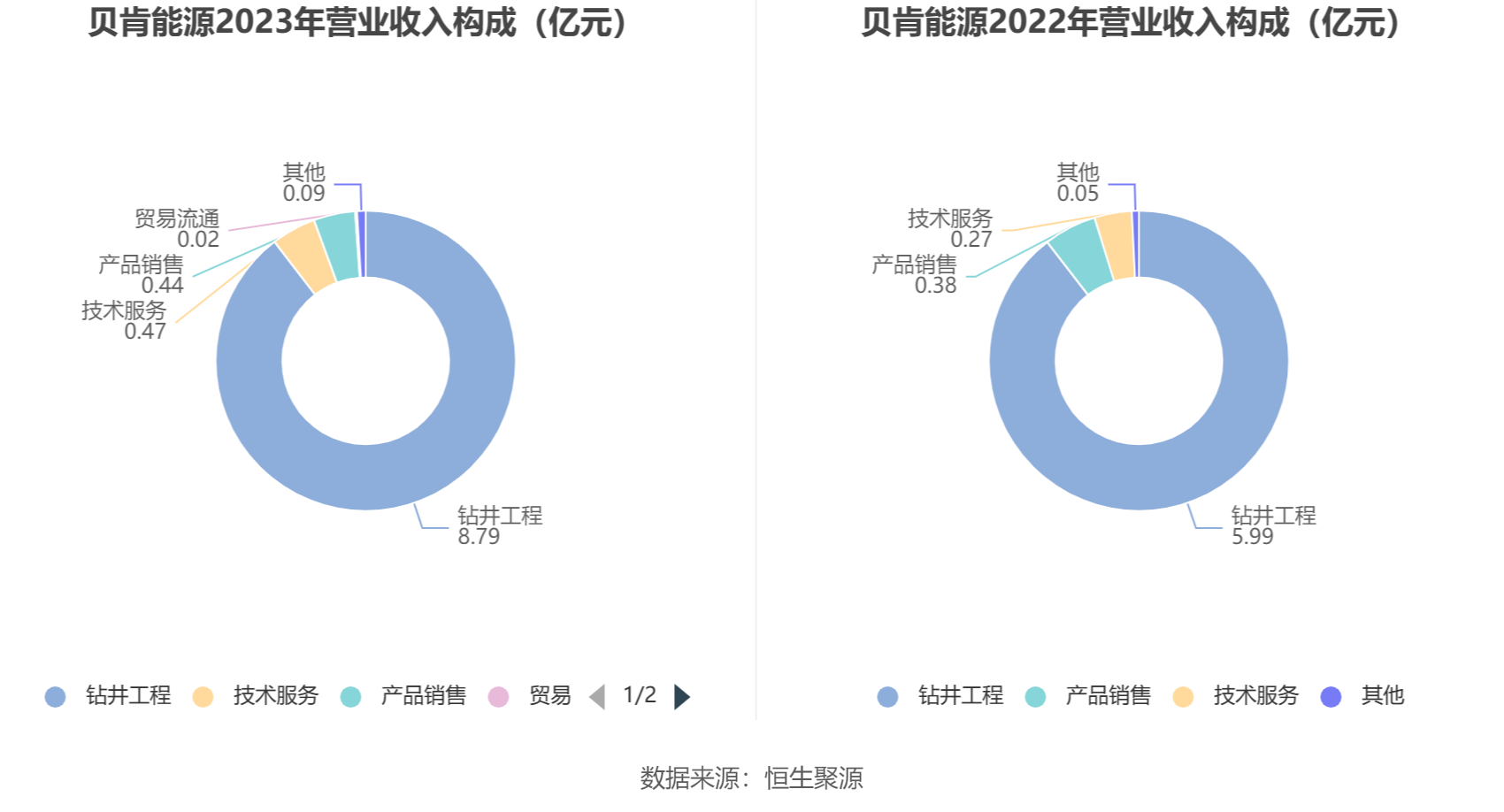

资料显示,公司是国内领先的油气资源开发综合服务商,能够为客户提供钻井总承包、压裂、化工产品销售及井控装置和钻具等的检测、维修等一揽子技术服务。

分产品来看,2023年公司主营业务中,钻井工程收入8.79亿元,同比增长46.82%,占营业收入的89.59%;技术服务收入0.47亿元,同比增长75.72%,占营业收入的4.82%;产品销售收入0.44亿元,同比增长14.69%,占营业收入的4.47%。

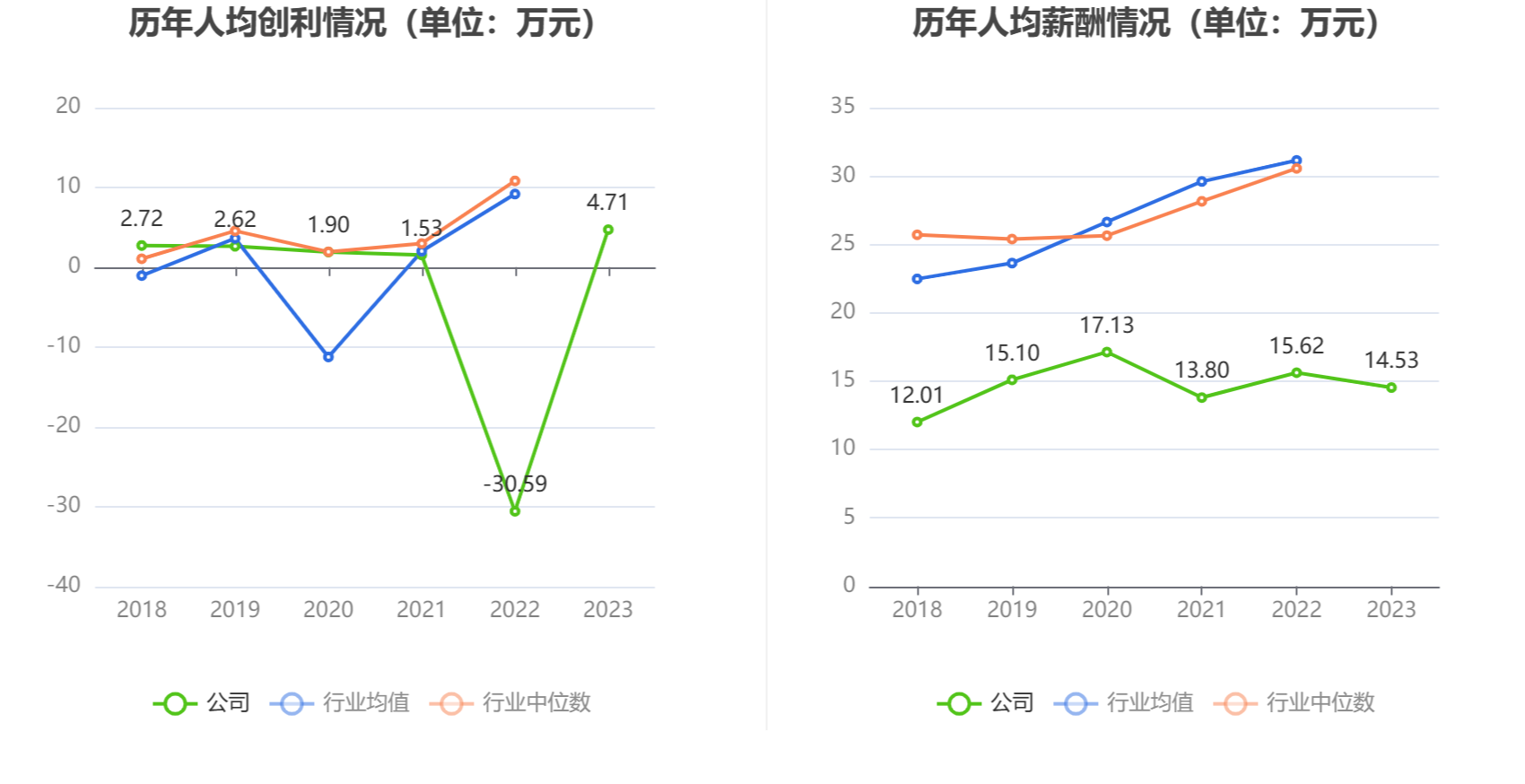

截至2023年末,公司员工总数为916人,同比减少12.09%;人均创收107.10万元,人均创利4.71万元,人均薪酬14.53万元,较上年同期分别变化66.78%、115.41%、-6.99%。

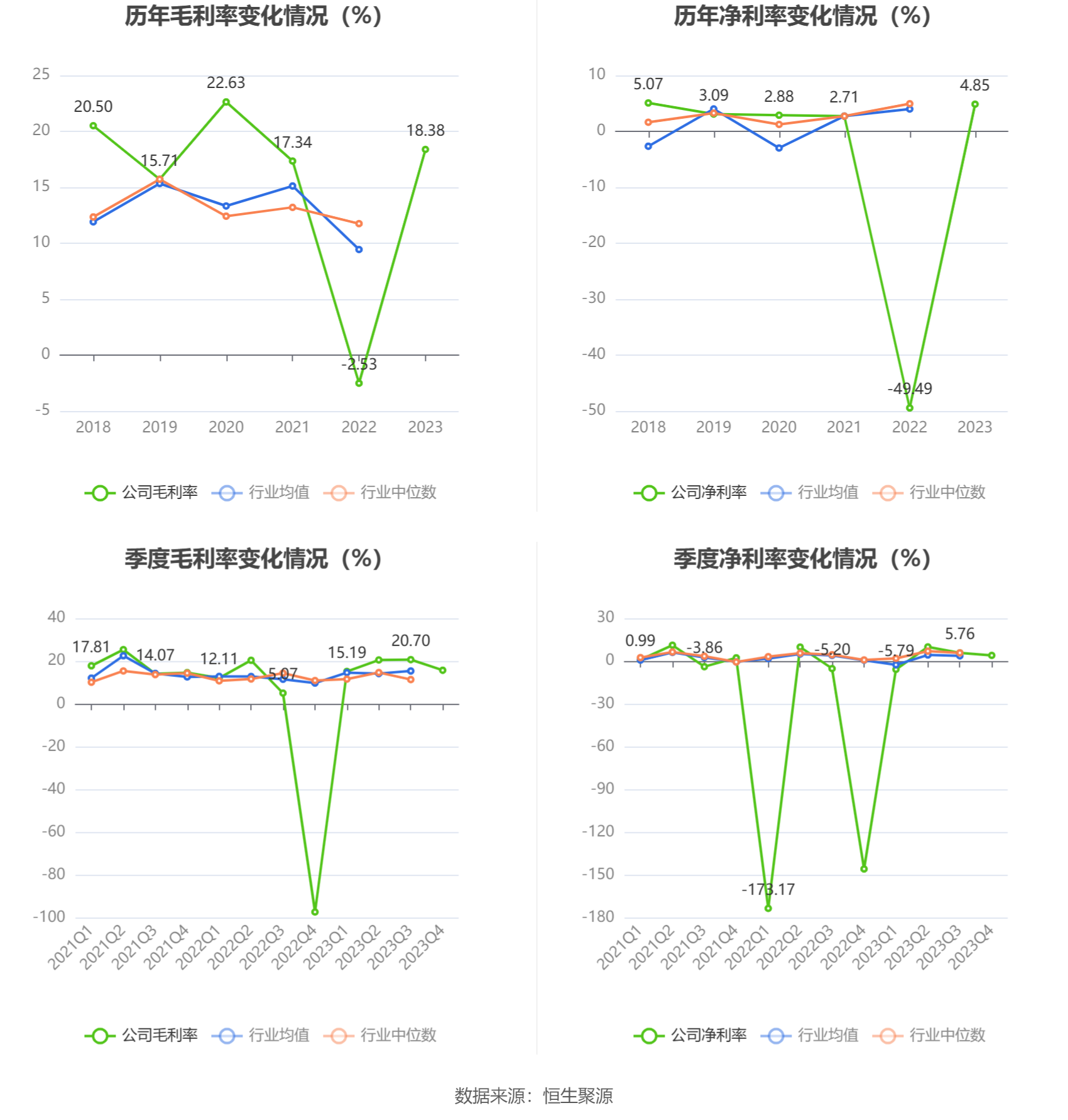

2023年,公司毛利率为18.38%,同比上升20.91个百分点;净利率为4.85%,较上年同期上升54.34个百分点。从单季度指标来看,2023年第四季度公司毛利率为15.75%,同比上升112.86个百分点,环比下降4.95个百分点;净利率为4.00%,较上年同期上升149.58个百分点,较上一季度下降1.76个百分点。

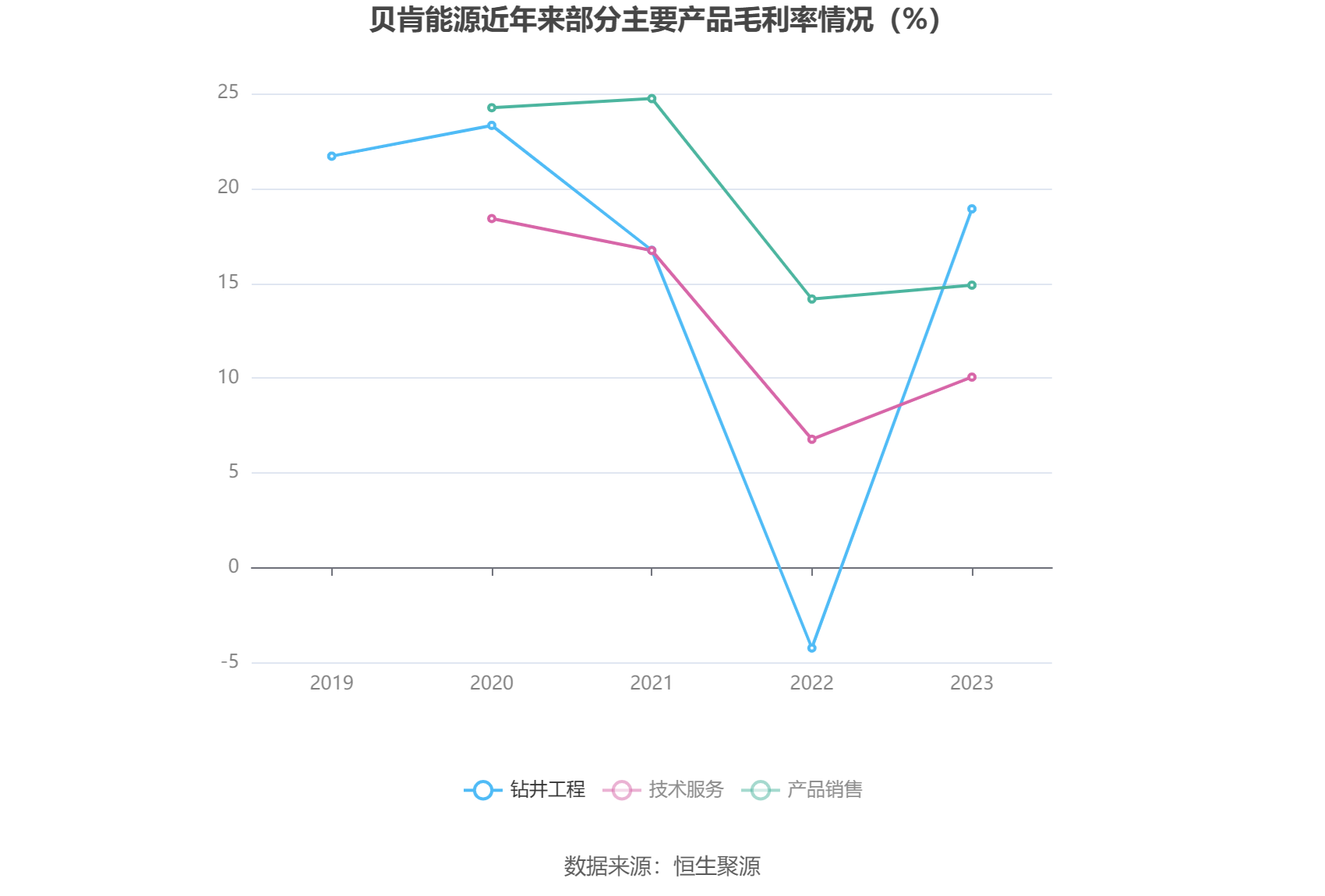

分产品看,钻井工程、技术服务、产品销售2023年毛利率分别为18.92%、10.06%、14.90%。

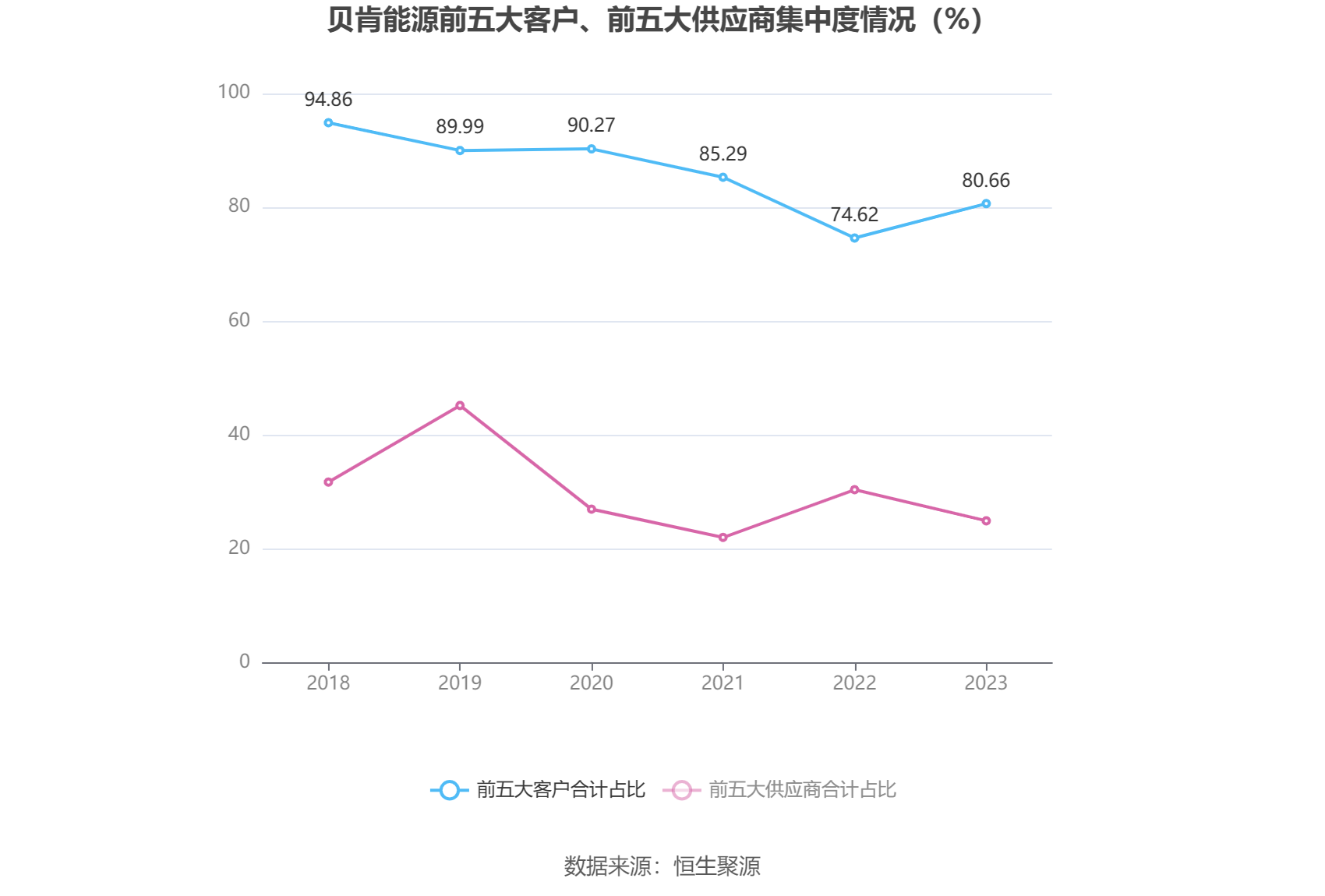

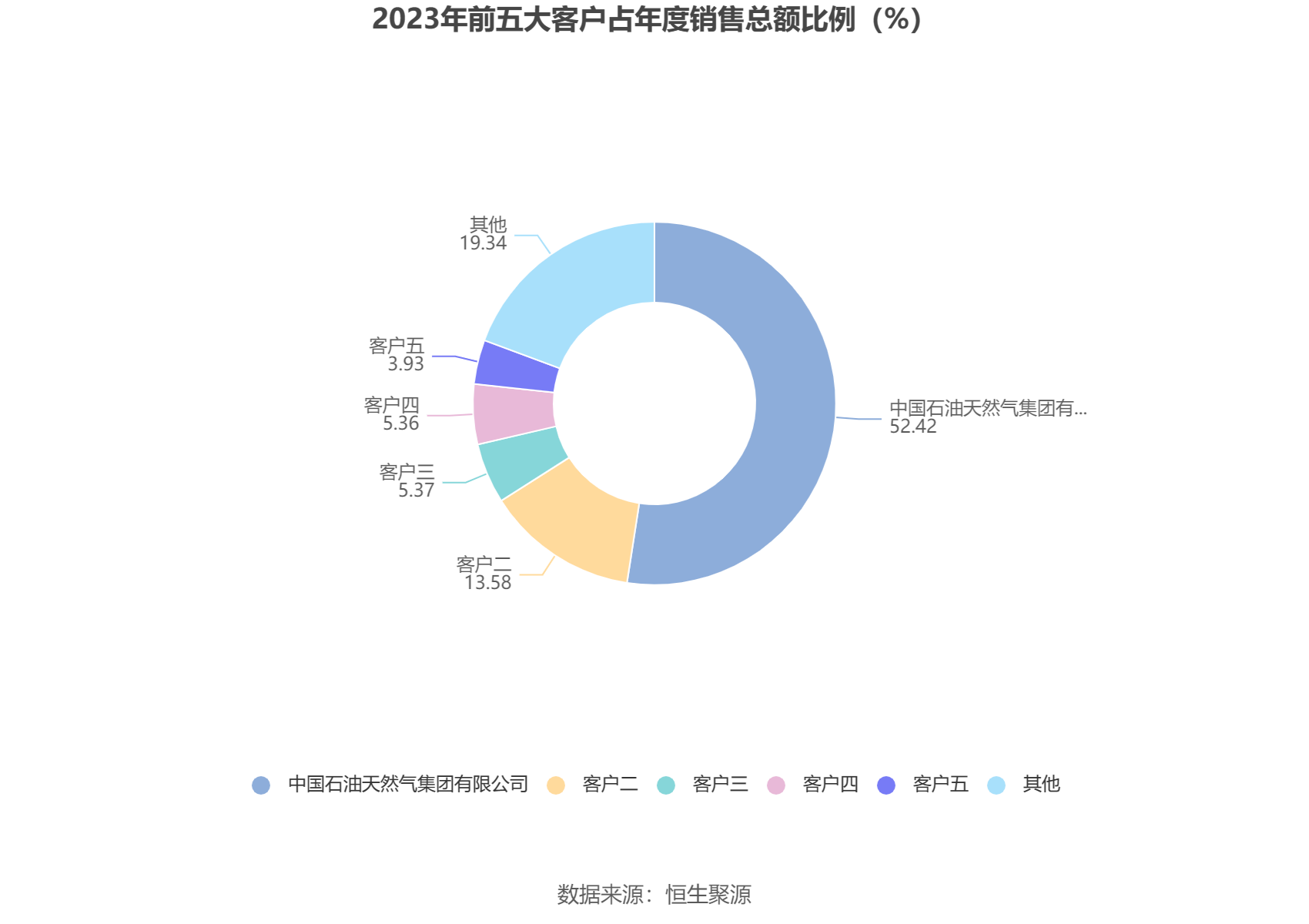

报告期内,公司前五大客户合计销售金额8.63亿元,占总销售金额比例为80.66%,公司前五名供应商合计采购金额1.81亿元,占年度采购总额比例为24.96%。

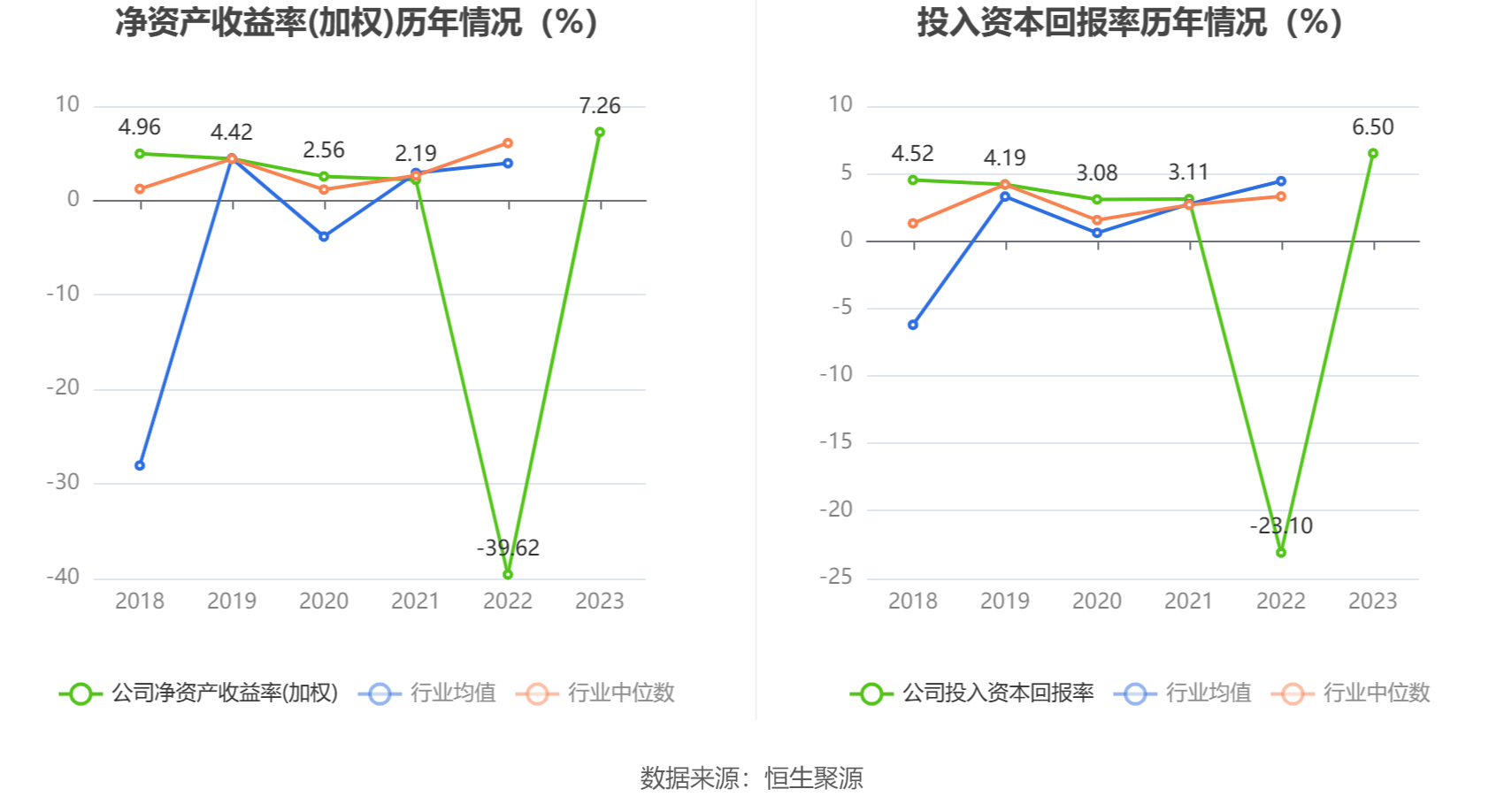

数据显示,2023年公司加权平均净资产收益率为7.26%,较上年同期增长46.88个百分点;公司2023年投入资本回报率为6.50%,较上年同期增长29.60个百分点。

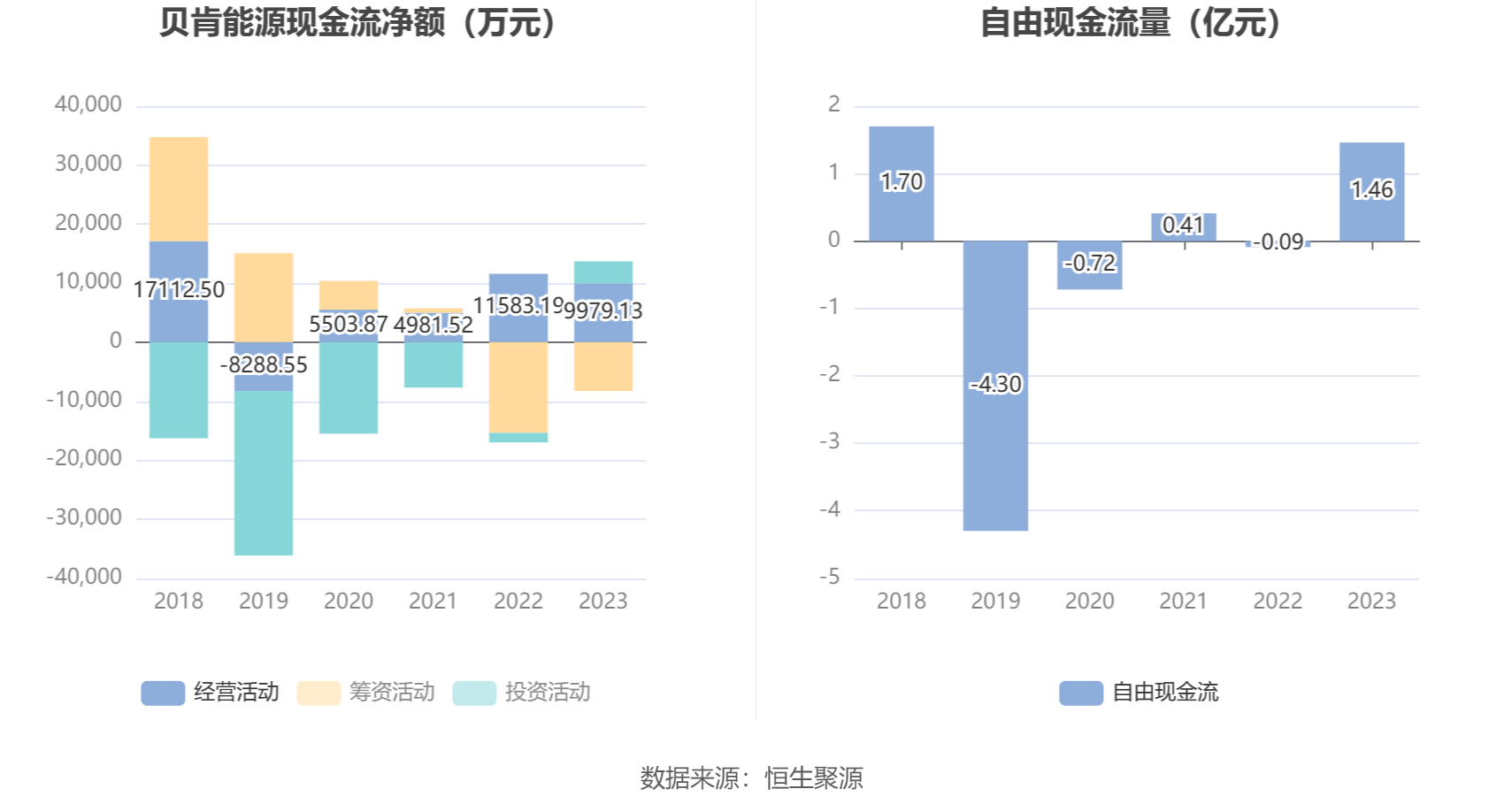

2023年,公司经营活动现金流净额为9979.13万元,同比下降13.85%;筹资活动现金流净额-8271.74万元,同比增加7111.28万元;投资活动现金流净额3718.43万元,上年同期为-1612.35万元。

进一步统计发现,2023年公司自由现金流为1.46亿元,上年同期为-0.09亿元。

2023年,公司营业收入现金比为74.98%,净现比为231.12%。

营运能力方面,2023年,公司公司总资产周转率为0.50次,上年同期为0.28次(2022年行业平均值为0.52次,公司位居同行业12/13);固定资产周转率为1.75次,上年同期为0.93次(2022年行业平均值为2.75次,公司位居同行业12/13);公司应收账款周转率、存货周转率分别为1.81次、8.20次。

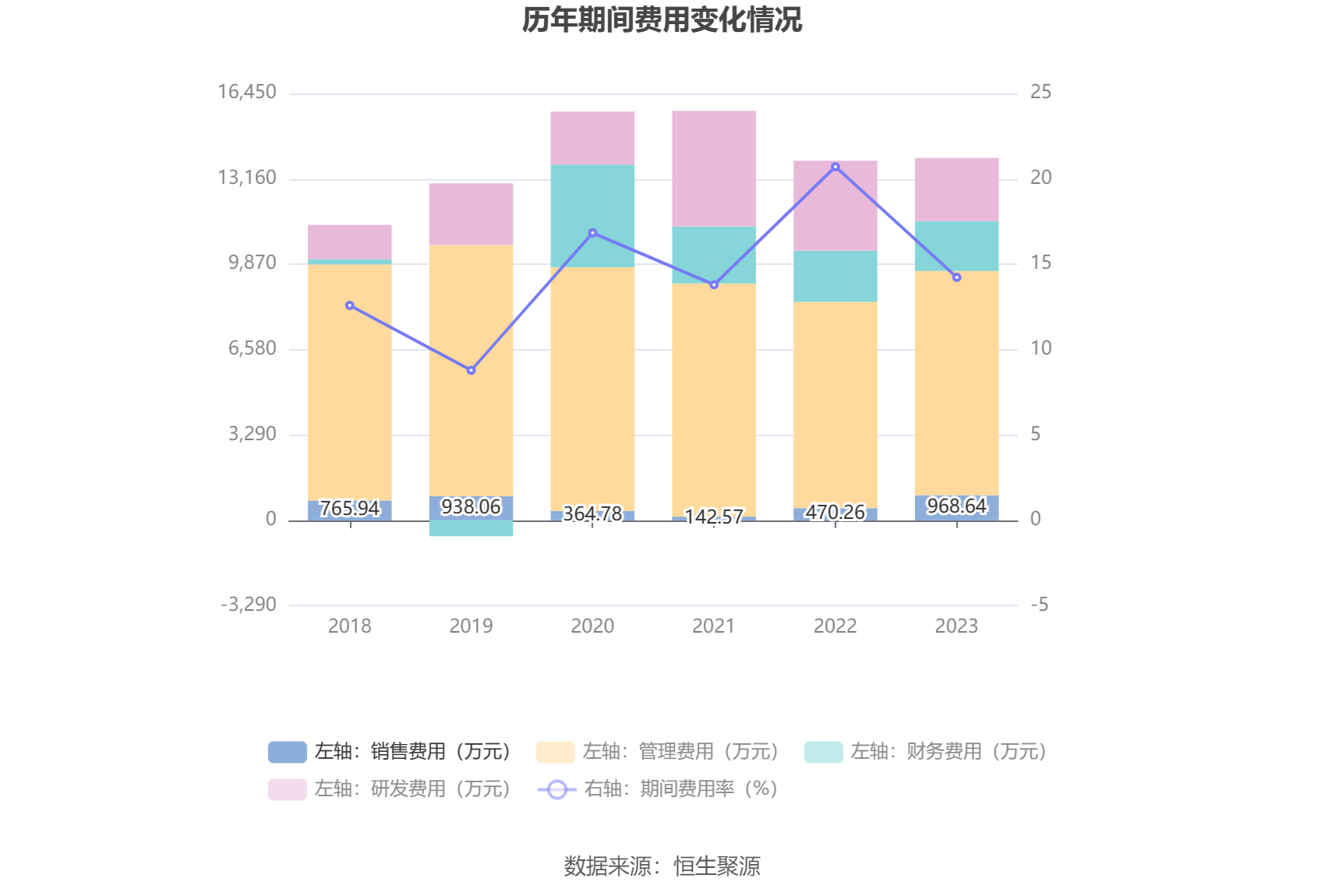

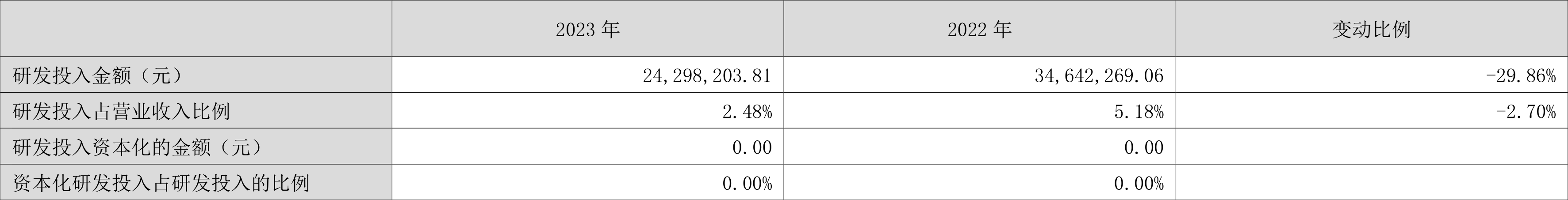

2023年,公司期间费用为1.40亿元,较上年同期增加105.52万元;但期间费用率为14.23%,较上年同期下降6.48个百分点。其中,销售费用同比增长105.98%,管理费用同比增长8.69%,研发费用同比下降29.86%,财务费用同比下降2.49%。

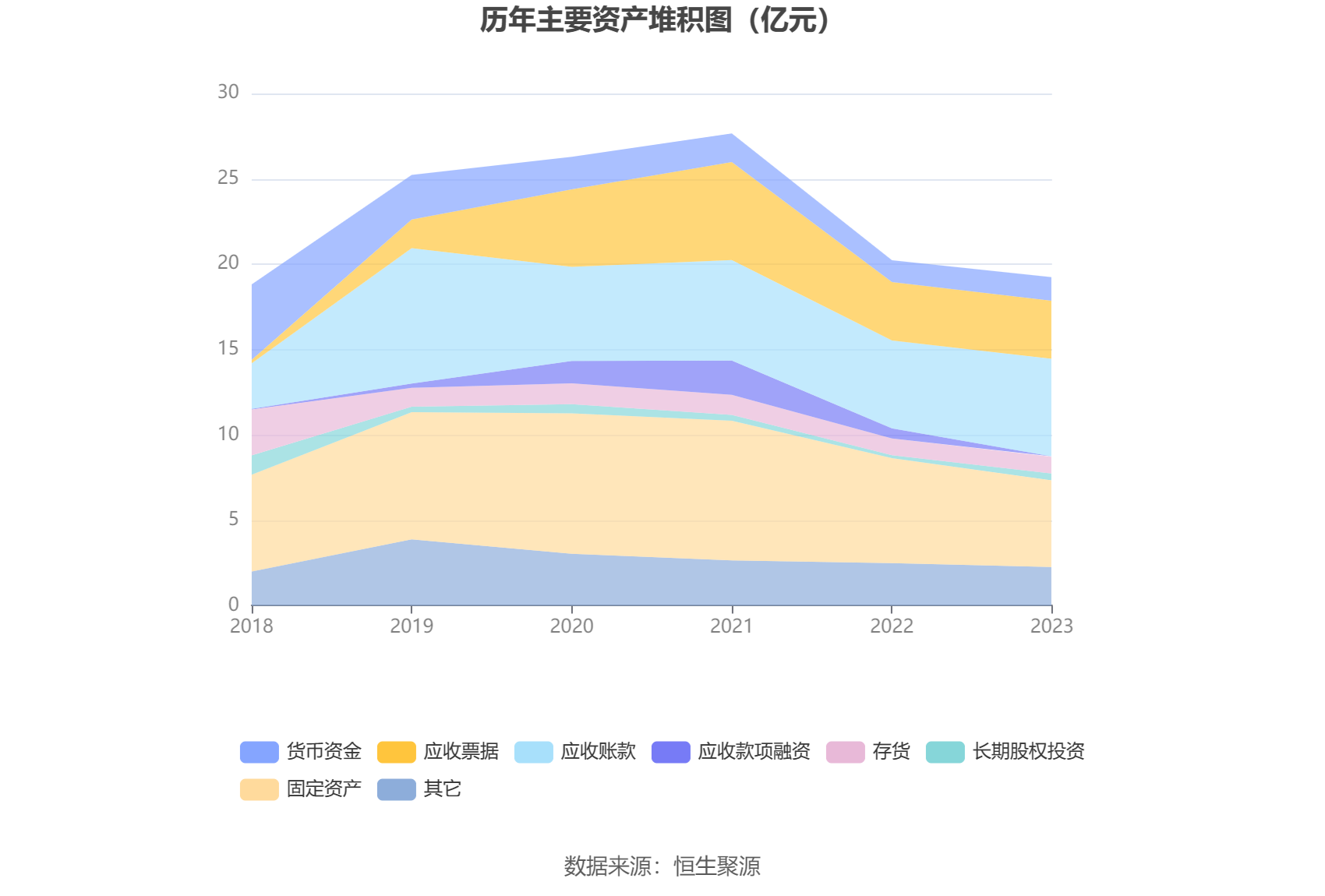

资产重大变化方面,截至2023年年末,公司应收账款较上年末增加10.78%,占公司总资产比重上升4.21个百分点;固定资产较上年末减少17.55%,占公司总资产比重下降4.03个百分点;应收款项融资较上年末减少95.33%,占公司总资产比重下降2.78个百分点;长期股权投资较上年末增加119.71%,占公司总资产比重上升1.17个百分点。

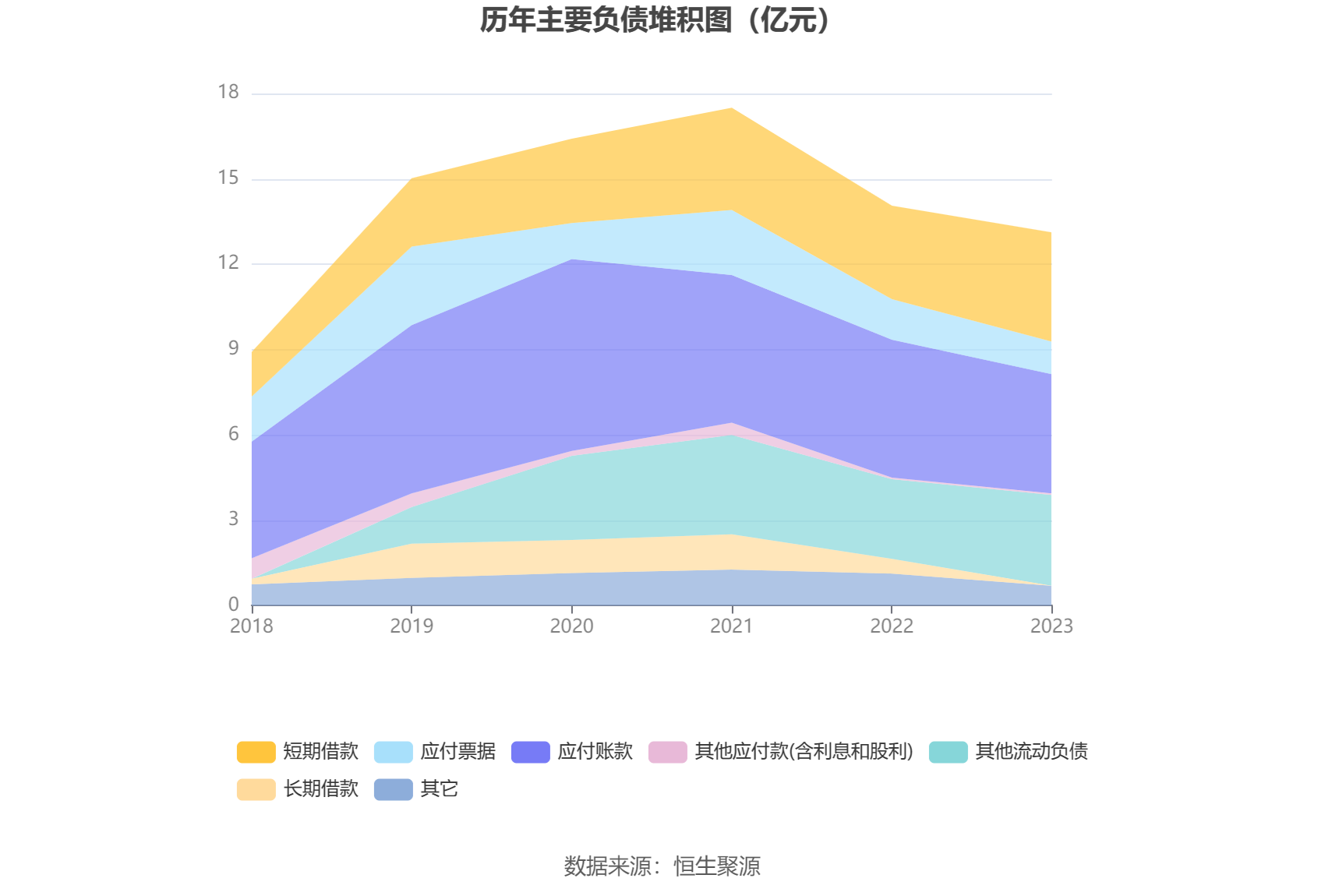

负债重大变化方面,截至2023年年末,公司应付账款较上年末减少13.50%,占公司总资产比重下降2.15个百分点,主要系支付货款增加;短期借款较上年末增加16.74%,占公司总资产比重上升3.71个百分点,主要系短期借款增加;一年内到期的非流动负债较上年末减少76.51%,占公司总资产比重下降2.38个百分点;其他流动负债较上年末增加13.77%,占公司总资产比重上升2.72个百分点。

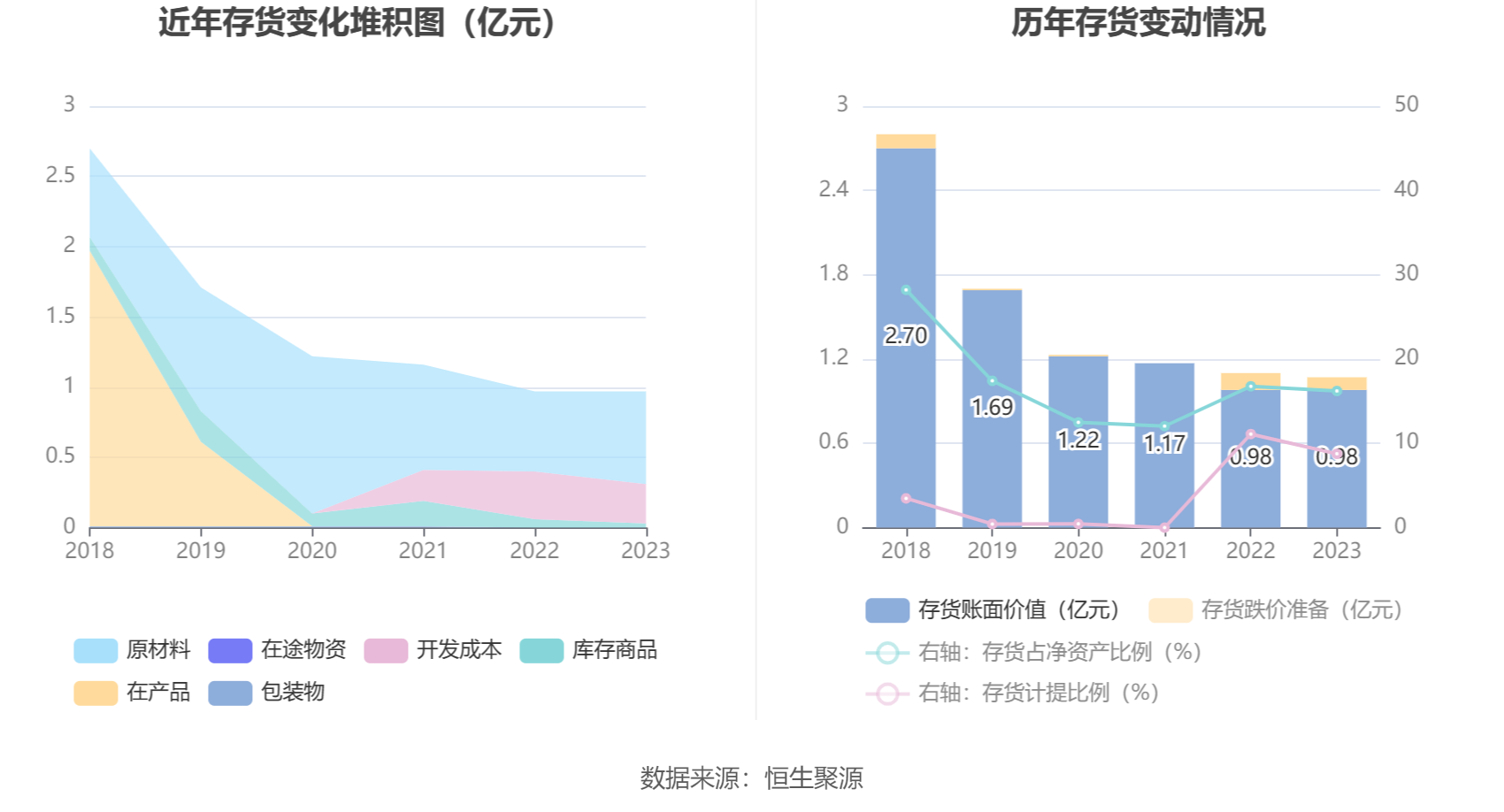

从存货变动来看,截至2023年年末,公司存货账面价值为9773.04万元,占净资产的16.2%,较上年末增加20.6万元。其中,存货跌价准备为937.27万元,计提比例为8.75%。

2023年全年,公司研发投入金额为2429.82万元,同比下降29.86%;研发投入占营业收入比例为2.48%,相比上年同期下降2.70个百分点。此外,公司全年研发投入资本化率为0。

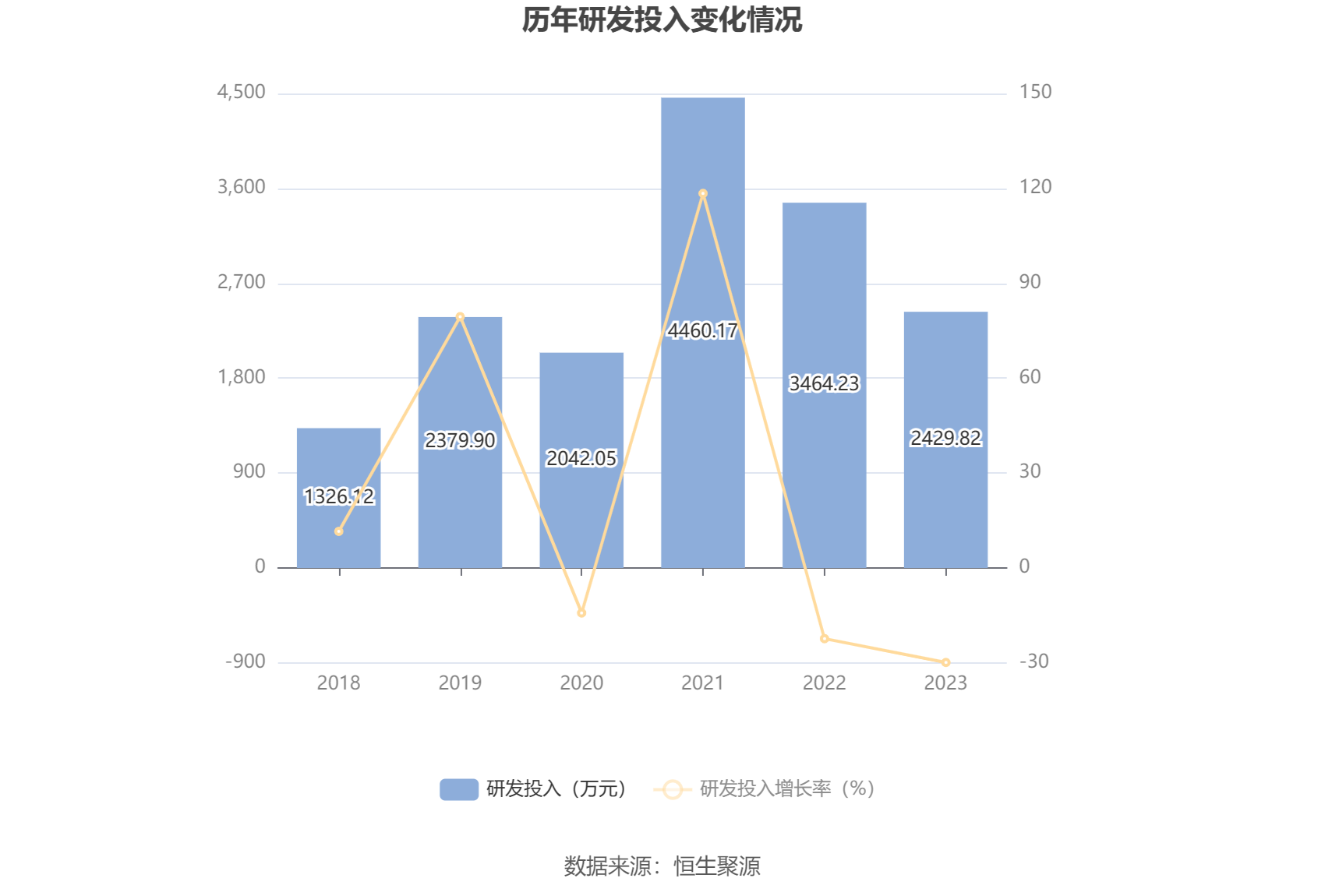

偿债能力方面,公司2023年年末资产负债率为68.16%,相比上年末下降1.31个百分点;有息资产负债率为20.75%,相比上年末下降1.26个百分点。

2023年,公司流动比率为0.96,速动比率为0.88。

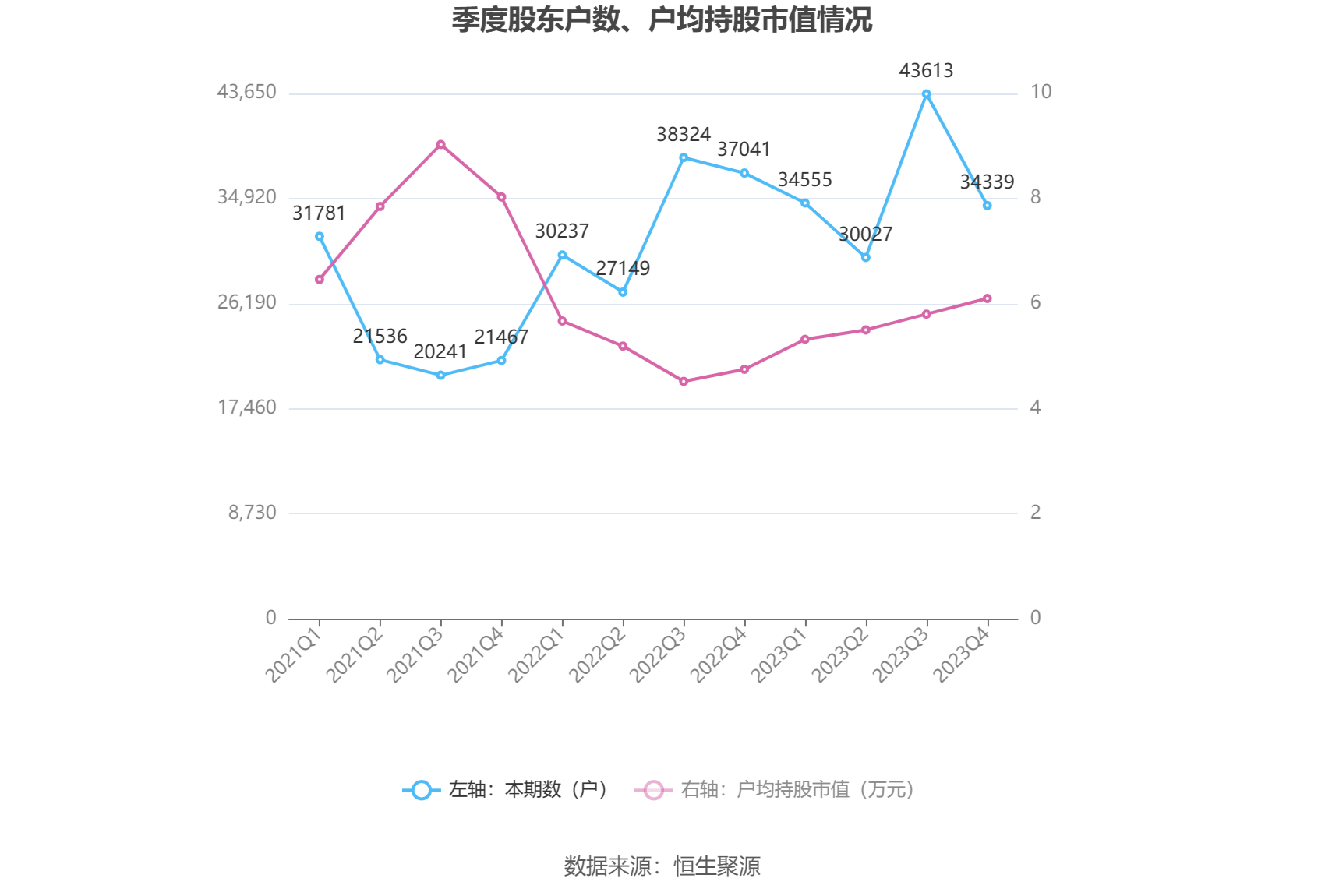

筹码集中度方面,截至2023年年末,公司股东总户数为3.43万户,较三季度末下降了9274户,降幅21.26%;户均持股市值由三季度末的5.80万元上升至6.10万元,增幅为5.17%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)