清退智能通知存款产品、下调长期限存款利率本质上都是中小银行主动压降负债成本。

净息差收紧下,曾经一度成为揽储利器的“智能”通知存款产品逐渐退场,长期限存款的高利率“光环”亦有黯淡迹象。

记者注意到,近期福建多地中小银行于3月21日终止了“富利宝”智能通知存款产品。这也是自去年各大行密集下架此类存款产品后,又一批银行选择跟进调整。此外,也有一些地方中小银行出现中长期存款利率倒挂或持平,被业内认为是通过引导存款结构调整压降负债端成本。

在这背后,控制负债成本已成为中小银行近期重点,净息差保卫战一触即发。国家金融监督管理总局披露的数据显示,2023年四季度,商业银行净息差跌破1.7%,至1.69%,首次跌破1.8%水平线。有业内分析人士认为,目前银行净息差空间不断缩紧,未来更多压降负债端成本的举措将推出。

又一智能通知存款产品“退场”

近期,福州农商行、厦门农商行、连江农商行等十余家福建省辖内农商行、村镇银行陆续发布公告称,贯彻落实有关政策要求,“富利宝”智能通知存款产品将于2024年3月21日自动终止。

“富利宝”是一款“智能通知存款”。根据产品公开资料,当客户的账户余额达到约定的“每次起存金额”时,账户全额自动转存通知存款。客户不事先预设存款类型,由系统按照情况,智能选择“七天通知存款”“一天通知存款”或活期存款利率计息。

“与普通的通知存款相比,智能通知存款一般收益更高,无形中拉高了银行的负债端成本。”一名业内人士介绍,普通的通知存款,需要用户操作指定为“1天通知存款”或“7天通知存款”选项,如果通知存款时间超过了7天,但事先选定的却是“1天”,则收益就会按照1天通知存款的利息计算。而如果是智能通知存款则无需用户进行预设的指定,自动按照最高收益计算。

对类活期存款的管控已并非首次。2020年3月,央行下发《关于加强存款利率管理的通知》(银发〔2020〕59号),各存款类金融机构需按规定整改定期存款提前支取靠档计息型产品。去年2023年5月,伴随协定存款和通知存款自律上限调整,已有不少银行率先暂停了智能通知存款业务。例如,平安银行公告称,自2023年5月14日起,暂停销售“智能通知存款”产品。该产品在该行线上渠道及线下渠道均不再支持新增签约。

有业内人士认为,这种类活期创新存款产品,一般实际利率要高于普通存款,可增加客户收益,属于揽储“利器”,但也同时增加了负债成本。银行陆续关停此类产品,有利于压降负债端成本。

此前,光大证券(维权)研究所副所长、金融业首席分析师王一峰在研报中估算,2012年以来活期存款利率未发生变化,但自2018年开始企业活期存款成本率已升破2013年的高点,并持续走高。测算显示,若全部企业活期存款利率降至2013~2018年0.70%左右的平均水平,则上市银行企业活期存款成本率加权平均降幅在30bp左右,将提振息差5.5bp左右,影响上市银行营收增速2.3pct。

中长期存款利率倒挂

除调整智能通知存款产品外,部分中小银行近期选择调降长期限存款利率。

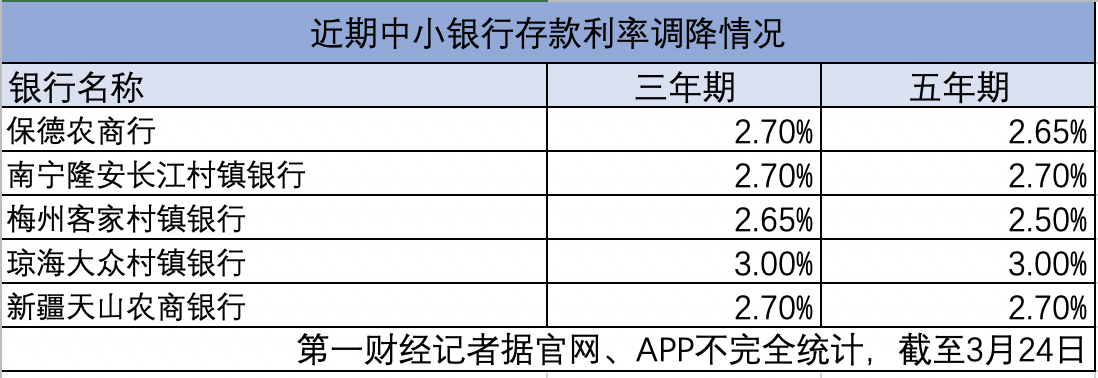

据记者不完全统计,近一个月内,包括保德农商行、新疆天山农商行在内的多家中小银行更新存款挂牌利率,其中,五年期定期存款利率、三年期定期存款利率出现持平或倒挂。

例如,琼海大众村镇银行已从3月1日起调整3年、5年期定期存款挂牌利率,调整后的执行利率均为3%。

也有银行调整后,出现期限利率倒挂。例如,自3月1日起,梅州客家村镇银行调整人民币存款挂牌利率,调整后的一年整存整取存款挂牌利率为1.95%、两年整存整取存款挂牌利率为2.3%、三年整存整取存款挂牌利率为2.65%、五年整存整取存款挂牌利率为2.5%。

有业内分析人士认为,期限“倒挂”出现主要与银行负债成本调整有关。近年来,银行存款定期化趋势严重。降低负债成本的关键在于促进资金活化,引导存款结构调整。

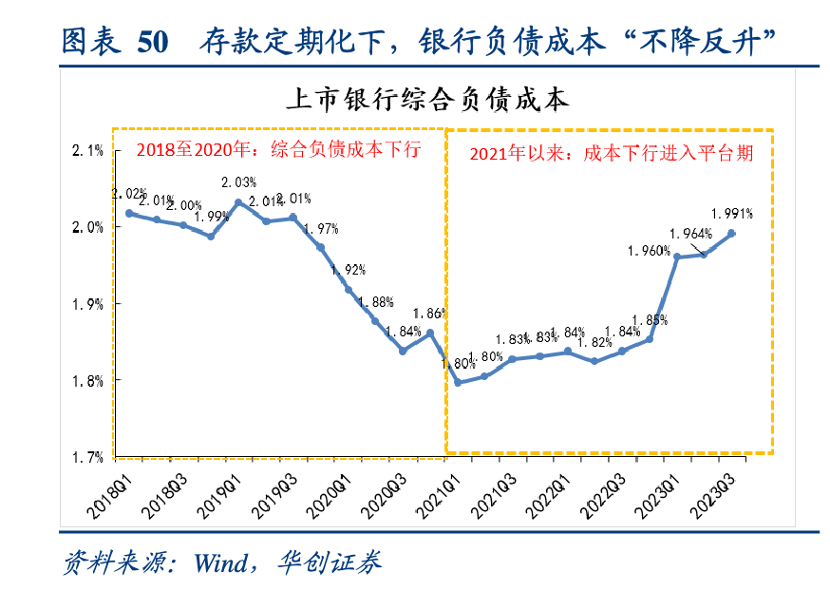

部分数据亦可从侧面印证。中银国际研报数据显示,2023年居民部门存款持续维持高增长,定期化特征明显,且仍未出现拐点,2022年~2023年居民定期存款分别增长17.84万亿元、16.67万亿元。存款定期化趋势下,虽然已多次调降挂牌存款利率,但银行负债端成本仍在升高。华创证券在研报中指出,2021年到2023年三季度,银行负债成本下行进入平台期,综合负债成本不断升高。

“存款定期化成本高,因此部分银行优先降低最贵的长期限存款利率。”上述业内分析师对记者表示,许多中小银行实施“补降”阶段采取“分步走”策略,先降长期限存款,中短期限存款利率按兵不动,这样可以尽量减少储户流失。

压降负债成本已刻不容缓

清退智能通知存款产品、下调长期限存款利率本质上都是中小银行主动压降负债成本。

事实上,对于银行而言,净息差缩紧下,负债成本管控已刻不容缓。近期,国家金融监督管理总局披露的数据显示,2023年四季度,商业银行净息差跌破1.7%,至1.69%。其中,城市商业银行、农村商业银行的净息差则分别为1.57%、1.90%。

“呵护银行净息差具有较强的必要性和现实意义。”国信证券经济研究所副所长董德志认为,我国银行净息差从2019年底的2.2%迅速下降至2023年三季度的1.73%,不到四年内下降近50bp,银行息差进一步压缩的空间较为有限。

中泰证券研究所所长、银行业首席分析师戴志锋指出,净息差仍面临下行压力。负债端存款定期化趋势仍在延续,存款利率下行难以完全抵消存款定期化带来的影响。

“2019年以来,尽管监管层面多次引导银行存款利率下调,但受‘存款定期化、美元存款利率上涨’等因素影响,2023年上半年银行整体存款成本上升10bp。”国盛证券银行业首席分析师马婷婷也持类似观点。

许多机构人士认为,未来银行存款利率或将进一步下行,更多压降负债端成本的举措将推出。

马婷婷强调,2024年在“存款利率下调、定期化趋势趋缓、美联储加息接近尾声”三大催化因素推动下,银行存款成本将迎来改善。

“2月LPR调降可能‘预支’银行息差空间。”董德志认为,刚性息差约束下,上半年存款利率仍有补充调降的可能。

王一峰此前在研报中提出,存款成本管控仍有后手牌,“类活期”存款是重要抓手。同业存款套壳协议存款需继续纠正;期权价值过低的“假”结构性存款仍须规范,后续或将结构性存款的保底收益、期权价值同时纳入自律机制上限,进一步压降结构性存款利率。

责任编辑:王涵

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)