华夏时报(www.chinatimes.net.cn)记者 梁宝欣 李贝贝 深圳报道

作为深圳第一家、全国第二家建筑装饰行业上市企业,2024年以来,洪涛股份(002325.SZ)因股份转让暨控制权拟发生变更、被债权人申请重整及预重整等事项被深交所盯上,2月5日到3月1日期间连收两封关注函。

据了解,洪涛股份因欠款91.5万元,在今年1月29日被债权人惠州市中和建筑装饰材料有限公司(下称“惠州中和建筑”)申请重整后,实控人于2月4日便“火速”转让控股权给黄金行业的相关企业。

3月16日,洪涛股份回复深交所3月1日下发的关注函称,股权受让方综合考虑到公司司法重整工作的推进情况,调整了投资策略。根据相关约定及双方沟通情况,决定如公司进入预重整或重整程序,受让方将按照管理人及相关法规的要求作为产业投资人意向方参与上市公司重整或重整投资人遴选,如后续法院裁定公司不进入预重整或重整程序,受让方将继续依据所签署的相关协议推进股权转让工作。

值得一提的是,除了欠款91.5万元外,洪涛股份在3月16日回复深交所关注函中还指出,存在对金融机构及其他法人的逾期重大债务情况。

还不起债务被申请重整

洪涛股份在3月16日的公告中指出,公司债权人惠州中和建筑向深圳市中级人民法院申请对公司进行重整,并申请启动预重整程序。公司重整申请能否被法院受理,后续公司是否进入预重整及重整程序尚存在重大不确定性。据记者了解,洪涛股份是在今年1月29日被债权人申请重整,并同时申请启动预重整程序。

2016年5月至2021年期间,惠州中和建筑与洪涛股份签订了多份铝板采购合同,而惠州中和建筑均已按约供货完毕,但洪涛股份却存在部分货款未支付的情况。

随后,双方就此事闹上了法院,根据深圳市罗湖区人民法院作出的民事判决,判令洪涛股份于判决书生效之日起七日内向惠州中和建筑支付货款约87.1万元和逾期付款损失约4.4万元,合计人民币约91.5万元(不包含迟延履行期间的债务利息)。

由于洪涛股份未按时履行,惠州中和建筑于2023年7月27日向深圳市罗湖区人民法院申请强制执行,2023年11月22日深圳市罗湖区人民法院以公司“暂无可供执行的财产”等理由裁定终结本次执行。截至目前,洪涛股份尚未向申请人清偿该笔债务。

对此,洪涛股份在今年1月30日的公告中解释,由于地产暴雷对行业的系统冲击和经济下行的影响,公司资产出现较大金额的减值,叠加公司业务下降,相关固定运营成本仍正常发生的情况,导致公司连年亏损;同时公司应收账款存在回收困难的情况,流动性压力加剧,制约了公司日常经营和业务拓展。

洪涛股份半年报公告指出,公司属建筑装饰行业。主要经营活动为建筑装饰工程设计与施工,提供的劳务主要有装饰装修和职业教育培训。

洪涛股份财务数据显示,2020年至2022年,洪涛股份营收连续下滑,从35.69亿元降至13.31亿元。

洪涛股份营业收入。 图源:同花顺iFind

洪涛股份营业收入。 图源:同花顺iFind2020年-2022年,洪涛股份的归母净利润更是连续亏损,亏损额分别是3.5亿元、2.2亿元、7.1亿元。

洪涛股份归属母公司股东的净利润。 图源:同花顺iFind

洪涛股份归属母公司股东的净利润。 图源:同花顺iFind需要注意的是,2023年,洪涛股份仍身处亏损的泥潭中。1月30日晚间,洪涛股份公告预计2023年归母净利润亏损3.5亿元至6.5亿元。按此计算,2020年至2023年的4年时间,洪涛股份累计亏损额或超过16亿元。

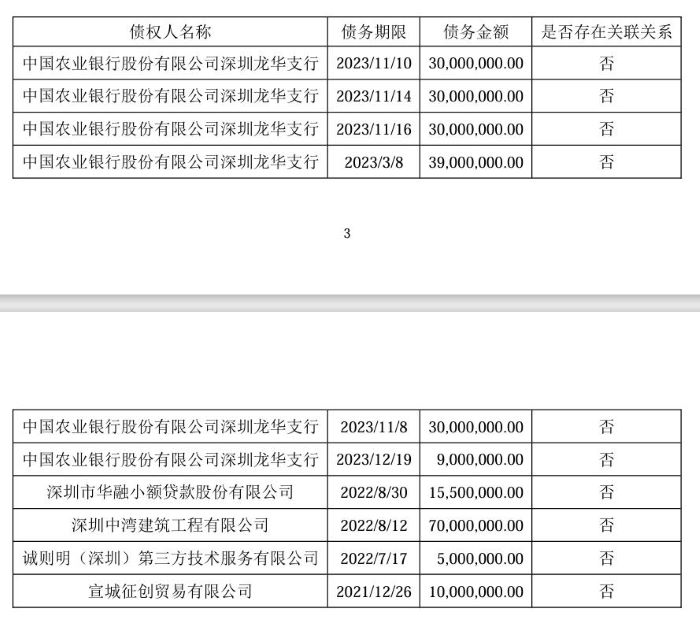

除了惠州中和建筑91.5万元外,洪涛股份还在3月16日回复深交所关注函中指出,存在对金融机构及其他法人的逾期重大债务情况。

洪涛股份对金融机构及其他法人的逾期重大债务情况。 截图自洪涛股份公告

洪涛股份对金融机构及其他法人的逾期重大债务情况。 截图自洪涛股份公告据记者统计,洪涛股份在3月16日公告中列出的逾期重大债务合计2.69亿元。而洪涛股份在今年1月30日的公告中指出,截至2023年9月30日,公司负债总额为52.65亿元。

针对相关债务情况,3月21日,《华夏时报》记者向洪涛股份发送采访提纲,截至发稿尚未收到回复。

股权受让方“不离不弃”

3月16日,洪涛股份回复深交所3月1日下发的关注函称,股权受让方综合考虑到公司司法重整工作的推进情况,调整了投资策略。根据相关约定及双方沟通情况,决定如公司进入预重整或重整程序,受让方将按照管理人及相关法规的要求作为产业投资人意向方参与上市公司重整或重整投资人遴选,如后续法院裁定公司不进入预重整或重整程序,受让方将继续依据所签署的相关协议推进股权转让工作。

据了解,洪涛股份的股权受让方为深圳招金金属和海南招金矿业。根据相关资料,深圳招金金属是国家金融机构工、农、中、建的最早合作商,为中国黄金标准制定人之一,是中国黄金行业知名企业。

海南招金矿业则是集勘探、开采、选矿及冶炼于一体,位于国家重要黄金成矿带,是中国领先的黄金生产商和中国最大的黄金冶炼企业之一。深圳招金金属及海南招金矿业的实际控制人为欧阳勇,是中国黄金标准制定人个人之一,有着丰富的投资经验和管理经验。

2月4日晚,洪涛股份发布公告称,其控股股东刘年新与深圳招金金属、海南招金矿业及公司于2024年1月31日签署了《股份转让框架协议》。

《股权转让框架协议》约定刘年新拟将持有的洪涛股份8040.51万股转让给深圳招金金属和海南招金矿业,合计约为1.22亿元。同时,根据《股权转让框架协议》的约定,刘年新完成股份交割后,需将剩余持有的公司股份表决权全部委托给受让方行使,并承诺不以其他方式谋求取得或联合取得上市公司控制权。

为什么股权受让方在知道洪涛股份存在大量债务的情况下仍“不离不弃”?

3月21日,中国企业资本联盟副理事长柏文喜在接受《华夏时报》记者采访时表示,股权受让方在洪涛股份面临财务困难时仍选择投资的原因,一方面可能是看中其在建筑装饰行业的市场地位和潜在价值,另一方面可能是希望通过这次投资实现产业转型或升级。洪涛股份对于股权转让方来说,可能是一个有吸引力的投资机会,尤其是考虑到其在黄金行业的背景和升级转型的需求。

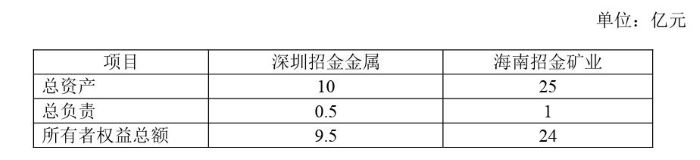

值得一提的是,据洪涛股份3月16日披露,截至2023年12月31日,深圳招金金属及海南招金矿业的总资产分别为10亿元和25亿元。而洪涛股份截至2023年9月30日的资产总额为81.13亿元。

深圳招金金属和海南招金矿业财务状况。 截图自洪涛股份公告

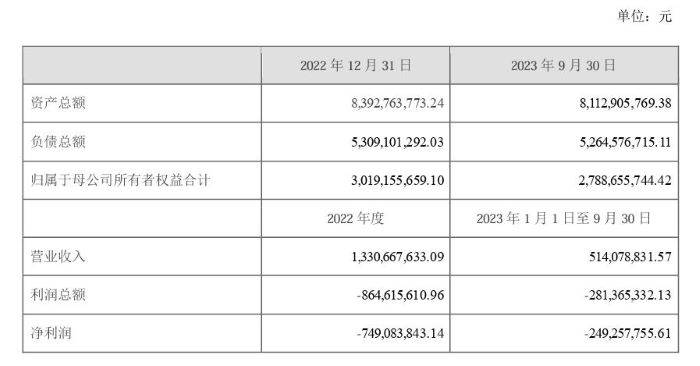

深圳招金金属和海南招金矿业财务状况。 截图自洪涛股份公告 洪涛股份财务状况。 截图自洪涛股份公告

洪涛股份财务状况。 截图自洪涛股份公告据洪涛股份3月16日披露,截至2023年12月31日,深圳招金金属及海南招金矿业的总资产分别为10亿元和25亿元。而洪涛股份截至2023年9月30日的资产总额为81.13亿元。

为什么洪涛股份能被资产总额远低于自己的深圳招金金属及海南招金矿业收购?

在柏文喜看来,这是由于收购方看中洪涛股份在建筑装饰行业的地位,以及希望通过此举实现产业升级和转型。此外,这种股权转让也可能是为了改善洪涛股份的财务状况,提高其市场竞争力和抗风险能力。

根据《股份转让框架协议》约定,深圳招金金属和海南招金矿业已于2024年2月19日进场,对公司基本情况、历史沿革及股本结构、业务与技术、所处行业情况、下属公司情况、相关项目情况等方面开展了尽职调查工作,并在尽职调查的过程中了解到洪涛股份重整工作目前在有序推进中。

曾被质疑炒作股价

另外,柏文喜也向记者指出,洪涛股份是否属于“壳股”,要取决于如何定义“壳股”。通常,“壳股”指的是那些市值较低,主要业务不强或者无明显业务,但拥有上市地位的公司,往往被用于资产重组或借壳上市。洪涛股份虽然在财务上面临困难,但其仍拥有在建筑装饰行业的重要地位和一定的市场价值,因此其是否属于“壳股”可能取决于具体情况和投资者对其未来潜力的判断。

多年亏损,又被债权人申请重整,洪涛股份股价低迷了一段时间。1月30日至2月1日,洪涛股份的股价连续3个交易日跌停,今年2月2日跌到最低1.07元/股,创下历史新低,并存在一定的面值退市风险。

洪涛股份股价变化图。 截图自百度股市通

洪涛股份股价变化图。 截图自百度股市通按照上述情形下去,洪涛股份股价很快就跌破1元。根据相关规定,股票收盘价连续20个交易日低于1元面值,交易所可强制股票退市。

不过,洪涛股份迅速转让控股权。2月4日晚,洪涛股份发布公告称,深圳招金金属与海南招金矿业拟合计受让洪涛股份控股股东刘年新持有公司4.58%的股份并进行表决权委托。

值得注意的是,上述协议拟转让股份的交易价格为1.52元,高于洪涛股份2月2日收盘价1.09元 39.45%。此外,2月5日开盘,洪涛股份股价直接涨停,2月6日以及7日继续一字板,股价拉高到1.45元。

对此,深交所下发关注函,要求洪涛股份说明本次交易价格确认的合理性及公允性,是否存在炒作股价、规避退市的情形。而洪涛股份在2月8日回复称,本次交易价格严格按照双方协议约定确认,具有合理性及公允性,不存在炒作股价、规避退市的情形。

责任编辑:张蓓 主编:张豫宁

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)