中国经济网北京11月22日讯 超图软件(300036.SZ)股价今日收报21.45元,跌幅0.88%。

公司昨晚披露《2023年度以简易程序向特定对象发行股票预案》称,本次以简易程序向特定对象发行股票的对象为不超过35名(含)符合中国证监会规定条件的特定投资者,包括符合规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者、人民币合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。本次发行的所有发行对象均以现金方式认购本次发行的股票。

本次发行的定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日公司A股股票交易均价的80%(即“发行底价”,按“进一法”保留两位小数)。定价基准日前20个交易日公司A股股票交易均价=定价基准日前20个交易日公司A股股票交易总额÷定价基准日前20个交易日A股股票交易总量。

本次发行股票的种类为人民币普通股(A股),每股面值为人民币1.00元。本次发行的股票将在深交所创业板上市交易。本次发行的股票数量将按照募集资金总额除以发行价格确定,拟发行股票的数量不超过25,000,000股(含本数),未超过本次发行前公司股本总数的30%。

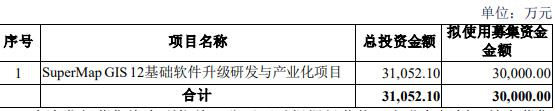

本次发行募集资金总额预计不超过人民币30,000.00万元(含本数),不超过人民币三亿元且不超过最近一年末净资产百分之二十,扣除发行费用后的募集资金净额将全部投资于SuperMap GIS 12基础软件升级研发与产业化项目。

截至预案公告日,公司尚未确定具体的发行对象,因而无法确定本次发行是否构成关联交易。

截至预案公告日,钟耳顺直接持有上市公司5,054.2080万股股份,占发行前总股本的10.26%,为上市公司的控股股东、实际控制人。若本次发行按拟发行股票数量上限2,500.00万股实施,发行完成后,钟耳顺持股数量未发生变化,持股比例降至9.76%,仍是公司第一大股东。本次发行前后,除钟耳顺外,不存在其他持股超过 5%以上股东(深港通香港持股单位香港中央结算有限公司除外)。本次发行不会导致公司控制权发生变化。此外,为确保公司实际控制权的稳定性,在本次竞价发行时,上市公司在发出的认购邀请书中,将要求认购对象做出“不得主动谋求公司控制权”的承诺。综上,本次发行后不会导致公司控制权发生变化。本次发行股票方案的实施不会导致公司股权分布不具备上市条件。

公司表示,通过本次发行可以围绕公司主营业务,增强公司研发能力及核心竞争力;把握行业机遇,增强公司盈利能力。

公司同日披露的《关于前次募集资金使用情况的报告》显示,经中国证监会批复(证监许可[2020]2330号)核准,由主承销商华龙证券股份有限公司通过深圳证券交易所系统采用非公开发行方式,公司向UBS AG、上海云鑫创业投资有限公司、国泰君安证券股份有限公司等10名特定对象非公开发行了人民币普通股(A股)股票3,444.2619万股,发行价为每股人民币为21.00元,共计募集资金总额为人民币723,294,999.00元,扣除券商承销佣金及保荐费6,462,264.15元(不含税)后,主承销商华龙证券股份有限公司于2021年7月20日汇入公司募集资金监管账户共计人民币716,832,734.85元。另扣减招股说明书印刷费、审计费、律师费、评估费和网上发行手续费等与发行权益性证券相关的新增外部费用1,902,405.63元(不含税)后,公司募集资金净额为人民币714,930,329.22元。

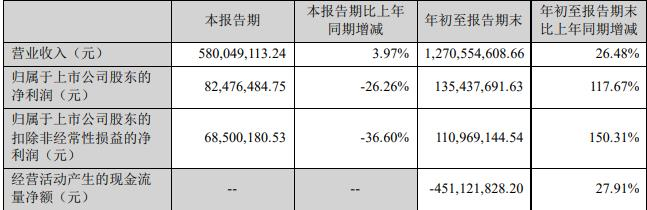

据超图软件2023年三季报,2023年第三季度,公司实现营业收入5.80亿元,同比增长3.97%;实现归属于上市公司股东的净利润8247.65万元,同比减少26.26%;实现归属于上市公司股东的扣除非经常性损益的净利润6850.02万元,同比减少36.60%。

2023年前三季度,公司实现营业收入12.71亿元,同比增长26.48%;实现归属于上市公司股东的净利润1.35亿元,同比增长117.67%;实现归属于上市公司股东的扣除非经常性损益的净利润1.11亿元,同比增长150.31%,经营活动产生的现金流量净额为-4.51亿元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)