一、前言

老板电器公布了三季报数据,整体表现符合预期。在房地产市场整体低迷的情况下,1-9月份的竣工数据却呈现出逆势同比增长的趋势。这对于处于房地产周期后期的公司来说,无疑是一个积极的信号。

尽管三季度单季度同比有所增长,但与二季度相比,环比数据出现了较大的回落。这一趋势值得关注。

二、财务数据分析

1、老板电器在2023年三季报中录得营收79.33亿,同比增长9.62%。三季度单季度同比上涨7.7%。

扣非净利12.96亿,同比增长14.49%,单季度同比增长10.69%。

上述数据对比来看,三季度单季度看上去似乎不错。

由于2022年特殊情况,我提取了2021年三季度数据,当时营收70.71亿,扣非净利是12.91亿,毛利率是56.11%,净利率是19.2%。而2023年三季度毛利率是52.03%,净利率是17.17%,与2021年三季度单季度相比,营收增长了9.58%,扣非净利基本持平。

由于2022年三季度相对较低基数,让2023年三季度单季度增速看上去不错。

营收还在增长,但扣非净利增速就明显弱了。

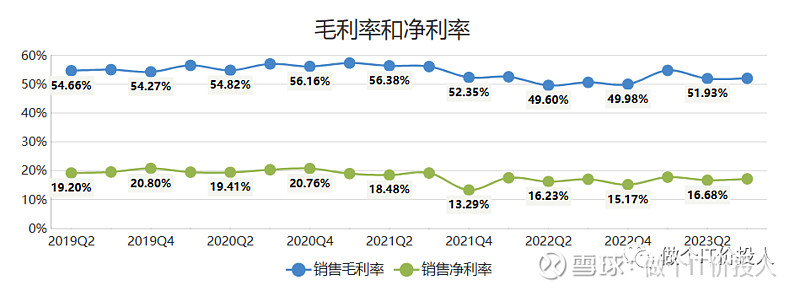

图1 毛利率与净利率

2、由于上游原材料价格回落,2023年毛利率整体表现好于2022年。三季度相比二季度有所改善,但这一改善是否有持续力仍需观察。

此外,净利率的变化明显弱于毛利率,与2022年相比基本持平。

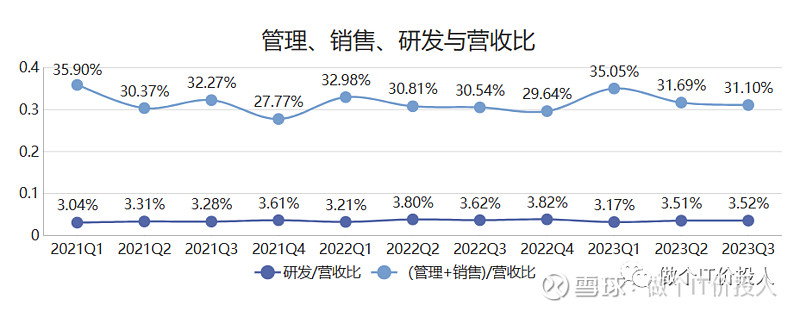

图2、管理、销售、研发与营收比

3、在2023年三季报中,老板电器的管理和销售费用与营收之比同比增长了11.63%,这一增速高于营收增速。相比之下,营业成本同比增速为6.52%,低于营收增速。这表明公司在管理和销售方面的投入相对较高,对营收增长产生了一定的压力。

此外,老板电器的研发投入一直保持平稳,没有明显增加或减少。另外,公司加大了信用减值的力度,虽然绝对值的金额不大,表明公司继续对应收账款进行计提。

图3、净现比与应收账款对比

图4、长短期债务与应收款

图4、长短期债务与应收款

4、从2021年开始,老板电器的短期债务逐步上升,但绝对值并不高。从2022年Q4,公司的应收款及票据触底后,2023年重新呈现增长趋势。在2023年Q3,应收款同比下降8.48%,环比大幅下降,与2022年Q4相比,增长了5.44%。但与2020-2021年应收票据相比,应收票据还是相对不多,但呈现了一定上升趋势。老板电器之前因为恒大事件,就有把应收票据转成应收款,最后计提。

同时,存货同比下降了8.21%,环比大幅下降,与2022Q4相比也是下降了4.78%。

此外,老板电器公司的货币资金同比增长了27.91%,活动现金流净额同比增长了18.52%。然而,从净现比角度来看,2023Q3的数据弱于2023年半年报,主要原因是三季度合同负债环比下降了84.42%。尽管如此,考虑到一年到期的流动性负债较少,以及短期债务的现金流状况较为健康,老板电器整体上的财务状况仍然比较稳健。

三、总结

1、2023年,老板电器的营收整体保持增长,但扣非净利润与2021年相比仅持平。公司面临着增收不增利的困境,但好在公司的现金流状况较为良好。虽然存在短期负债,但金额较小,对公司的财务状况影响不大。

2、2023年,老板电器主要依靠房地产竣工的提升来维持公司业绩。然而,我担心明年的营收数据可能会受到影响。与2023年相比,2024年的房地产竣工数据可能会减弱,这将对公司的业绩产生一定的压力。

3、此外,之前由于恒大的事件,老板电器进行了一次性计提。然而,我认为那次信用减值的处理不充分。在2023年,公司加大了信用减持的力度,这是需要投资者后期留意的。

4、三季报股东数大幅减少,另外前十股东除了1106社保基金减持,北上增持、新进两只基金。筹码集中度应该在提高。

信用减值是衡量公司财务状况的一个重要指标,如果公司的信用减值增加,说明公司的财务状况可能出现问题,投资者需要密切关注这一指标的变化。

《老板电器2023年半年报数据解读-边际改善》

《老板电器2022年报及2023年一季报解读》

《老板电器2022年三季报数据解读-边际改善》

《老板电器2022年半年报解读-消化存货》

《老板电器2022年一季度数据解读-平淡》

《老板电器2021年年报解读-大额计提》

《老板电器2021年三季报解读-隐忧》

《老板电器2021年半年报数据解读》

《厨电龙头-老板电器同行横向对比之年报解读》

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)