中国经济网北京4月24日讯 深交所上市审核委员会2023年第25次审议会议于2023年4月21日召开,审议结果显示,山东赫达集团股份有限公司(证券简称:山东赫达,证券代码:002810.SZ)向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题:无

需进一步落实事项:无

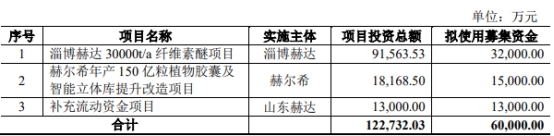

山东赫达2023年3月3日披露的向不特定对象发行可转换公司债券募集说明书(申报稿)显示,公司本次向不特定对象发行可转换公司债券募集资金总额(含发行费用)不超过60,000.00万元(含60,000.00万元),扣除发行费用后的募集资金按照轻重缓急顺序计划用于淄博赫达30000t/a纤维素醚项目、赫尔希年产150亿粒植物胶囊及智能立体库提升改造项目、补充流动资金项目。

山东赫达本次发行证券的种类为可转换为公司股票的可转换公司债券。该可转换公司债券及未来转换的股票将在深圳证券交易所上市。

山东赫达本次发行的可转换公司债券按面值发行,每张面值为人民币100元。本次发行的可转换公司债券的期限为自发行之日起六年。

山东赫达本次发行的可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平,提请公司股东大会授权董事会在发行前根据国家政策、市场状况和公司具体情况与保荐机构(主承销商)协商确定。

山东赫达本次发行的可转换公司债券采用每年付息一次的付息方式,期满后五个工作日内办理完毕偿还债券余额本息的事项。

山东赫达本次发行的可转换公司债券的具体发行方式由股东大会授权董事会与保荐机构(主承销商)协商确定。本次可转换公司债券的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

山东赫达本次可转债经联合资信评估股份有限公司评级,根据其出具的信用评级报告,山东赫达主体信用等级为AA-,本次可转债信用等级为AA-,评级展望稳定。

山东赫达多年来一直从事非离子型纤维素醚产品的研发、生产和销售,具有自主研发、生产全系列建材级、医药级和食品级等非离子型纤维素醚产品的能力,并在同时具备了植物胶囊专用 HPMC 生产能力的前提下,进一步延伸纤维素醚产业链,自主研发出HPMC植物胶囊产品,并通过不断的实践摸索,拥有了大规模、可连续生产HPMC植物胶囊的生产工艺。投资建设本次募投项目的目的系在现有的技术储备、产品项目经验基础上,结合下游市场需求,扩大现有产品产能,不会导致公司现有业务模式发生变化。

山东赫达本次向不特定对象发行可转换公司债券的保荐机构(主承销商)为招商证券股份有限公司,保荐代表人为葛麒、罗磊。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)