炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

《科创板日报》6月19日讯(记者 黄心怡)芯源微于近日表示,公司定增实现了溢价发行,最终发行价124.29元/股,是前20个交易日均价的105.4%。据了解,本次定增引入了易方达基金、中信证券、华泰资管、JP Morgan等知名投资机构。

《科创板日报》记者经过梳理发现,芯源微是科创板首个真正意义上实现溢价定增的公司。

某上市公司证券部人员告诉记者,通常大众对于定增溢价会有误解,往往与增发日的收盘价来进行比较。但实际上,定增是否溢价发行,并非参考发行当天的收盘价格,而是按照发行期首日前二十个交易日的均价。

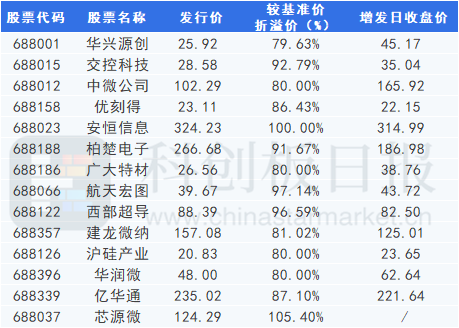

根据星矿数据的统计,2019年以来共有13家公司成功实施了定增项目,仅有芯源微真正实现了溢价发行,安恒信息以20日均价发行,既未折价也未溢价,而其余个股均为折价发行。

定增溢价非常少见

根据《上市公司证券发行管理办法》,上市公司非公开发行股票,其发行价格不低于定价基准日前二十个交易日公司股票均价的百分之八十。

某上市公司证券部人员告诉记者,这个定价基准日一般为发行期首日,因此,定增的发行价是参考发行期前20日均价,超过100%则为溢价发行。

“科创板的情况大多数都是折价的,因为在均价的基础上不折价,很难有吸引力。对于投资机构来说,如果溢价的话,不如在二级市场直接购买。除非标的非常好,而且市场上没有筹码,才可能出现这种情况。”

按照公告,芯源微本次定增发行价为 124.29 元/股,发行股数804.56万股,募集资金总额9.99亿元。

本次发行对象最终确定为11家。中信证券青岛城投金控2号单一资产管理计划出资约2亿元获配股160.91万股, 银河资本-鑫鑫一号集合资产管理计划出资约5000万元获配股40.23万股,国泰君安证券、华泰资管等参投。

资深投行人士、前保荐代表人王骥跃表示,这个价格是市场询价的结果,溢价是很少见的,这说明受到市场追捧。

“有时候机构为了一定要获配,并不按照折扣价,导致大家报得都比较高,担心报价低可能会没轮上。”

机构参与定增喜忧参半

星矿数据的统计显示,2019年以来共有13家公司成功实施了定增项目,85家公司发布了定增预案或意向公告,另有乐鑫科技、普元信息、晶丰明源等6家公司停止了定增。

截至6月17日,在已实施定增的公司中,4家公司最新收盘价距离定增发行价跌幅超过10%,安恒信息、亿华通2家跌幅超过50%。

其中,安恒信息最新收盘价距离定增发行价跌幅为59.83%,暂列跌幅榜第一。该批定增股已于今年4月21日解禁,股东包括中信建投证券、JP摩根、葛卫东、中国电信等。解禁当日收盘价为139.72元,相比定增价格324.23元浮亏约57%。

航天宏图、华润微、中微公司等7家公司在实施定增后股价出现上扬,截至6月17日的收盘价均高于定增股份发行价。

其中,航天宏图以86.03%的涨幅位居榜首。该批定增股已于2022年1月24日解禁,发行数量约为1764.83万股,定增方包括中金期货、财通基金、银河证券、鲁信等。

《科创板日报》记者注意到,航天宏图于2022年5月启动了第二次再融资,拟发行可转债募集资金不超过10.6亿元。三次融资完成,航天宏图将合计募集资金24.76亿元。

责任编辑:彭佳兵

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)