重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

研究员:胡鹏

期货交易咨询从业信息:Z0019445

期货从业信息:F03086797

联系方式:023-81157315

发布日期:2024年12月15日

主要逻辑

2024年纯碱行业进入熊市周期,全年产量增加约512万吨,增速约16%。供应过剩导致价格重挫,年内价格跌多涨少。

2025年纯碱行业将延续熊市格局,供应过剩和高库存利空价格。预计2025年纯碱供应增加35万吨至3809万吨,需求下降42万吨至3363万吨,其中重碱需求下降约90万吨,轻碱需求增加约50万吨。低价背景下,出口或明显增加,预计2025年纯碱出口增加78万吨至199万吨、进口下降74万吨至25万吨。

因需求下滑、供应增加,2025年纯碱价格整体难言乐观。预计现货价格或以联碱成本至氨碱成本为价格中枢,年内重碱现货价格运行区间为1250-1750元/吨,期货主力合约运行区间为1200-1850元/吨。考虑亏损减产、夏季检修等因素,2025年纯碱价格或先抑后扬,下半年价格略高于上半年。

后市展望:

1、基于供强需弱的行业格局,建议以偏空震荡思路对待,上半年以反弹沽空为主,上游企业关注卖出套保机会,SA2505重点关注1700-1800元/吨压力位。

2、极低估值阶段,下游可关注买入套保机会,SA2509关注1250-1350附近支撑。

3、基于玻璃冷修预期和纯碱相对更弱预期,上半年可关注做空纯碱-玻璃价差机会,SA2505-FG2505价差在200上方可尝试。

4、基于纯碱波动收敛的判断,可关注做空纯碱期权波动率的策略,纯碱期权隐含波动率升至40%以上可尝试。

风险提示:

宏观超预期、需求超预期、供应减量超预期等。

一、2024年纯碱行情回顾:

熊市开启,价格重挫

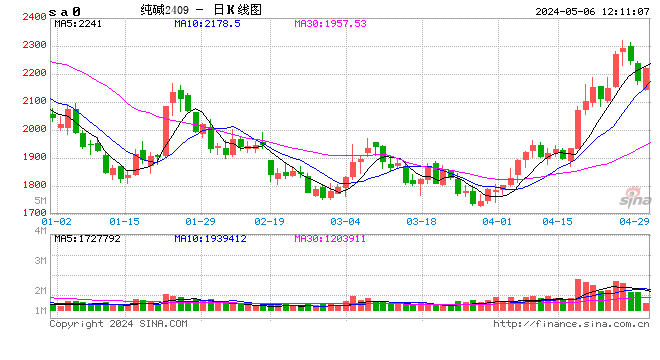

经历三年牛市后,2023年下半年纯碱大量扩产并转换为2024年度增量供应。供应增速本就快于需求增速,浮法玻璃和光伏玻璃因亏损减产加剧了纯碱行业供需失衡。2024年纯碱经历了典型的熊市走势,多数时候期货升水现货,远月合约升水近月合约。全年纯碱现货价格跌幅近47%,期货跌幅约28%。

回顾2024年走势,纯碱价格整体呈现“先抑后扬再抑”的特征,供应过剩是核心驱动逻辑,阶段性的补库和宏观利好扰动价格。2024年1-3月,纯碱供应大增,产量和进口量同比增幅明显,价格大幅下挫,沙河重碱现货自2800元/吨跌至1950元/吨,期货主力合约自2044元/吨跌至最低1727元/吨;4-5月,受制造业PMI改善、宏观预期好转等因素影响,纯碱期价上涨带动现货反弹,期间主力合约自1780元/吨上涨至最高2471元/吨,沙河重碱现货自1950元/吨反弹至2250元/吨;6-9月,纯碱夏季检修力度不及预期,下游浮法玻璃和光伏玻璃价格大跌并大幅减产,纯碱供应增加、需求下降,期货主力合约跌逾1000元/吨,现货跌近800元/吨;10-12月,受国内货币政策和财政政策加码影响,纯碱价格低位略有反弹,但供应过剩使得价格涨后快速回落,纯碱现货价格窄幅波动,期货价格在1400-1600元/吨弱势震荡。与紧平衡背景下2022年宏观主导、2023年新产能释放进度主导不同,2024年纯碱核心逻辑为供强需弱,价格波动幅度明显收窄。熊市周期里,受高库存、弱预期影响,纯碱价格波动或继续收敛,预计2025年价格弱势震荡为主,出口和亏损减产或是主要的价格变量。

二、产能扩张有望放缓,

供应压力却难减

1、产能扩张速度暂缓,但过剩格局难改

2025年国内纯碱产能扩张速度或放缓,但供应过剩格局难有变化。2021-2023年纯碱行业度过高景气度的三年,上游企业利润丰厚,行业平均单吨利润一度高达2000元/吨。高利润刺激开工率提升和新产能投放,新产能投放前,纯碱呈现出供需双旺的特征。但随着新产能陆续投放,纯碱行业快速进入供大于求的阶段,熊市也如期而至。

2023年国内纯碱行业新增630万吨产能至3905万吨,产能增速约20%。2024年上半年国内纯碱新增产能130万吨至4035万吨,2024年下半年新增产能20万吨,四季度计划新增210万吨产能,全年产能预计增加360万吨至4265万吨,产能增速9.22%。2023-2024年国内纯碱新增产能近1000万吨,累计增幅约30%。新产能释放后,国内纯碱产量大幅增加,现货价格快速跌至成本附近。国家统计局数据显示,2024年1-10月,国内纯碱产量同比增加498万吨至3164万吨,增速18.70%。预计2024年国内纯碱产量3774万吨,较2023年增加502万吨,增速15.70%。

2025年国内纯碱产能投放计划少于2024年,年内有望落地的项目包括湖北双环的30万吨新增产能、应城新都化工的70万吨新增产能。远兴能源(维权)二期项目或在2026年落地,对2025年供应影响不大。若价格持续运行于低位,个别企业或退出市场。综合来看,2025年纯碱产能增加幅度有限。

2025年纯碱供应增速或放缓,产量维持高位。2025年纯碱行业供应增量主要包括2024年底前后投产的湘渝盐化、中天碱业、连云港德邦、连云港碱业和2025年计划投产的湖北双环、应城新都化工。2024年下半年纯碱新增230万吨产能,主要是低成本的天然碱和联碱装置,2025年该部分产能将转换为纯碱产量,对供需产生直接影响。2025年拟新增的100万吨计划在下半年投放,对2025年供应影响幅度有限。考虑当前现货价格低于多数氨碱企业成本、2025年价格重心有望继续下移,预计2025年氨碱企业平均产能利用率或下降,全年氨碱平均利用率在75%左右,明显低于2024年和2023年。粗略估计,2025年联碱产能利用率平均下滑3%,影响产量约66万吨;氨碱利用率平均下滑9%,影响产量约135万吨;新增产能带来供应增量240万吨附近,全年产量增加约40万吨至3810万吨附近。考虑价格惯性和企业检修计划等因素,预计2025年纯碱产量呈现前高后低的特征,上半年产量高于月度均值,下半年产量低于月度均值。

2、成本差异显著,联合减产路漫漫

市场经济里,利润是供需变动的核心驱动因素。当行业处于景气周期时,企业利润高,提高开工率是最优选项,当开工率没有进一步提升空间,投放新产能成为了新的选项;当供应增速快于需求增速,行业景气度下行、企业普遍亏损,降低开工率减亏是企业普遍的应对,若需求端无改善,部分高成本企业在长期亏损后或退出市场。当行业进入成熟期后,新增投资减少,行业集中度持续上升,巨头之间形成卡特尔组织,商品价格和利润均相对稳定,典型的行业包括原油、铁矿等。

纯碱行业作为进入门槛相对较低、技术迭代缓慢的行业,全球、中国的集中度一度较低。受益于国内天然碱矿的发现和三年牛市带来的丰厚利润,近三年国内纯碱行业新增近1000万吨产能。新增产能主要分布在西北、华中地区,以低成本的天然碱和较低成本的联碱为主。因新增产能单项目产能较大,国内纯碱行业集中度快速上升,行业CR5从2020年底的36%上升至2024年底的44%。若同一集团产能合并计算,纯碱行业CR5从2020年底的50%上升至2024年底的58%。

一般而言,行业集中度越高,龙头企业对市场的控制力越强。例如原油行业的欧佩克组织通过控制产量稳定原油价格,以获取最大利润。但纯碱行业因主流工艺有三种:天然碱法、联碱法、氨碱法,不同工艺的生产成本差距较大,生产成本最低的天然碱法成本仅800元/吨,成本最高的氨碱企业成本可高至1600-1700元/吨,主流联碱生产成本在1300-1400元/吨。不同企业的生产成本不同,对低价的耐受力也并不相同。同样面临1450元/吨的现货送到价格,多数氨碱企业均亏损,而联碱企业仅少数亏损,天然碱企业仍有数百元的单吨利润。若需求快速增加、产能相对稳定,不同工艺的企业联合控产可使得行业利润最大化、所有企业均受益。但在需求下滑、产能增加的背景下,低成本企业趁机获取市场份额的意愿较强,很难参与到行业的联合减产中。2024年下半年和可预见的2025年上半年,纯碱行业均处于产能扩张、需求下滑的阶段,高成本的氨碱企业被迫减产、低成本的天然碱和联碱抢占市场的行业格局有望延续。只有等到产能扩张放缓、需求企稳反弹或价格打到多数企业亏损的时候,行业联合减产的概率才会提高。综合来看,纯碱价格最快或在2025年一季度跌破联碱生产成本,下游需求最快或在2025年二季度开始回升,纯碱行业的联合减产或发生在2025年二季度和三季度。

估值方面,2025年纯碱成本端或窄幅波动,预计原盐价格相对稳定,动力煤价格重心略有下移,纯碱生产成本或小幅下移。预计氨碱生产成本围绕1600元/吨波动,联碱生产成本围绕1300元/吨波动。随着纯碱行业库存的继续上升,纯碱面临的价格压力将增加,现货价格重心或继续下移至联碱成本附近。预计2025年重碱现货送到价运行中枢为1300-1600元/吨,阶段性的库存转移、宏观利好或驱动价格短暂突破价格区间上沿,高库存压力和悲观预期或带动价格跌破1300元/吨。

3、高库存难去化,价格压力将持续

库存是供需关系的体现,也直接影响价格。2024年国内纯碱库存大幅累积,2025年库存在高位的基础上将继续增加。高库存一方面会导致价格重心下移,另一方面也会压制资金参与热情、降低价格波动率。

2024年国内纯碱总库存增加约350万吨,其中上游库存和中游库存增加明显,下游库存相对平稳。隆众资讯数据显示,2024年1-11月,国内纯碱生产企业库存从34万吨增加至165万吨,共增加131万吨;交割库库存自1万吨增加至39万吨,累库38万吨;下游玻璃企业持有的纯碱原料库存从15.2天下降至15.0天,折合纯碱库存下降1万吨;推算轻碱下游持有的原料库存增加约20万吨。若考虑可追踪的数据,2024年国内纯碱库存增加约200万吨,但根据供需平衡表测算,2024年国内纯碱供应过剩约350万吨。第三方数据和平衡表推算结果差异,或是因为产量统计口径差异、隐性库存因素导致。我们认为2024年国内纯碱实际产量或在3730万吨附近,以此口径测算全年纯碱库存增加300万吨附近,其中上游累库150万吨,交割库库存增加45万吨,下游持有的纯碱库存增加55万吨,外库和隐性库存增加50万吨。

2025年纯碱库存有望继续增加,总库存增加250-300万吨。其中上半年上游库存将增加较为明显,低价下游加大补库力度,库存或出现阶段性转移。若出口增长超预期,则总库存累库幅度或稍小。

三、重碱需求疲软,

2025年总需求或下滑

1、2025年纯碱总需求或小幅下滑

2024年国内纯碱需求保持较快增速。根据纯碱下游产量和单耗数据测算,2024年国内纯碱需求增加约249万吨至3405万吨,增速约7.89%。其中重碱需求增加约135万吨至1905万吨,轻碱需求增加约114万吨至1500万吨。年内轻碱需求增长超预期,碳酸锂、日用玻璃、小苏打、味精用碱需求均增加。2024年轻重碱需求占比相对稳定,全年国内重碱消费量占纯碱总消费量的比重约56%,轻碱消费占比约44%。

2025年轻碱需求或维持小幅增长态势,重碱需求或下滑。2024年下半年国内浮法玻璃和光伏玻璃日熔量大幅下降,重碱需求自高点明显下滑。高基数影响下,2025年重碱需求或下降,总需求小幅下滑。粗略估计,2025年国内纯碱需求下降42万吨至3363万吨,迎来近五年首次下降。2025年轻碱需求或增加52万吨,重碱需求或下降90万吨。

2、终端拖累,重碱需求难改善

2024年国内重碱需求呈现前高后低的走势,重碱需求增加约135万吨至1905万吨,同比增长7.63%。上半年浮法玻璃、光伏玻璃日熔明显增加,带来较多增量需求;下半年浮法玻璃、光伏玻璃价格均大幅下挫并陷入亏损,亏损状态下浮法玻璃和光伏玻璃日熔快速下滑、用碱需求下降。短中期房地产行业难言反转,光伏行业仍处于产能出清阶段,终端景气度偏弱压制浮法玻璃和光伏玻璃供应,叠加高基数影响,预计2025年浮法玻璃和光伏玻璃供应维持低位、用碱需求同比下滑。

浮法玻璃景气度与房地产密切相关。自2021年下半年以来,国内房屋开工、施工、竣工、销售面积均大幅下降,尤其是新开工和销售面积下降明显,近四年新开工面积较高位下降约67%,近四年销售面积较高位下降约46%。2024年1—10月份,全国房地产开发投资8.63万亿元,同比下降10.3%;房地产开发企业房屋施工面积72.06亿平方米,同比下降12.4%;新开工面积6.12亿平方米,同比下降22.6%;竣工面积4.20亿平方米,同比下降23.9%;新建商品房销售面积7.79亿平方米,同比下降15.8%。

受房企资金紧张影响,国内房屋从新开工到竣工约30个月周期。2024年的竣工面积由2021年下半年和2022年上半年房屋新开工面积决定。2025年房屋竣工面积由2022年下半年和2023年上半年房屋新开工面积决定。根据统计局数据,2022年上半年国内房屋新开工面积降幅34.4%,2022年新开工面积降幅39.4%,2023年上半年新开工面积降幅24.3%。自2021年7月新开工面积增速转负以来,国内新开工面积增速已下降近40个月。从地产周期来看,2025年房屋竣工面积将延续下行趋势;但考虑“保交楼”政策的效果, 2025年竣工面积降幅或低于主流预期,预计2025年国内房屋竣工面积在7.3-7.5亿平米,较2024年下降约7%。按7%的新房竣工面积降幅测算,考虑2024年下半年二手房成交大增,2025年玻璃需求同比降幅约2-3%。

2024年浮法玻璃在产日熔均值为169100T/D,较2023年均值的165152T/D上升约4000T/D,增幅2.39%。通过库存、日熔倒推测算出的2024年浮法玻璃供需平衡供应为160000T/D,按照需求下降2-3%测算,2025年均衡日熔为155200T/D-156800T/D。考虑政策影响、季节性因素带来的价格波动,预计2025年浮法玻璃在产日熔量运行区间为157000-168000T/D,日均值为164000T/D。折算成年产量,按卓创口径,2024年国内浮法玻璃年产量预计为5446万吨,较2023年增加150万吨,用碱需求增加30万吨。2025年浮法玻璃产量或下降190万吨至5256万吨,用碱需求下降38万吨。

玻璃生产具有刚性特征,其供应与利润高度相关。受政策影响, 浮法玻璃总产能在200000T/D附近,利润是影响企业开工率的核心指标。经验显示,当行业平均亏损超过100元/吨,浮法玻璃冷修现象会明显增加;当行业平均利润超过300元/吨时,冷修产线复产概率较高。2024年下半年国内浮法玻璃平均利润转负,行业均亏损一度达到200元/吨,下半年供应快速下降。截至2024年底,国内浮法玻璃在产日熔量为159000T/D,行业平均利润约48元/吨。低利润和悲观预期影响下,2025年浮法玻璃供应整体或维持低位,上半年供应低于下半年。

光伏玻璃方面,2024年光伏玻璃景气度明显下滑,2025年仍难言乐观。受光伏装机增速放缓、贸易摩擦等因素影响,2024年国内光伏行业出现全行业亏损,各产业链价格、利润均大幅下降。2024年1-10月,国内光伏新增装机量为181.30GW,同比增加27.17%;1-10月国内光伏组件产量为475GW,同比增加14.46%;1-10月国内光伏玻璃产量为2446万吨,较去年同期增加413万吨,增幅20.30%。因供应增速快于需求,光伏玻璃库存大幅增加,年内光伏玻璃生产企业库存一度升至202万吨。库存压力使得光伏玻璃价格重挫,2mm镀膜光伏玻璃年内价格下跌33%,3.2mm光伏玻璃价格下跌26%。2024年6月开始,国内光伏玻璃企业利润转负并不断加剧亏损。截至2024年11月,国内以天然气为燃料的光伏玻璃单吨亏损为304元/吨。为减少亏损,2024年三季度开始国内光伏玻璃冷修和堵窑口现象频发,光伏玻璃在产日熔量从6月底的115340T/D下降至12月初的86350T/D,累计下降29000T/D,降幅25.13%。光伏玻璃大量减产后,其对纯碱的需求增量明显下滑。预计2024年光伏玻璃产量为2870万吨,较2023年增加约375万吨,对纯碱需求增加约75万吨。

2024年11月财政部、国家税务总局公告,将部分光伏产品出口退税率由13%下调至9%,自2024年12月1日开始实施。该出口退税涉及的光伏产品包括光伏玻璃、硅片、电池片及组件。据海关总署统计数据显示,2024年1-10月国内光伏玻璃累计出口量为307.27万吨,较去年同期增加10.72万吨,增幅3.61%。当前全球光伏产业链处于重构阶段,海外部分国家拟对我国光伏和海外建厂的东南亚国家加征关税,光伏组件、光伏玻璃出口预期均转弱。国内主动下调光伏出口退税率,目的在于加快行业产能出清,恢复行业良性竞争局面。2025年全球光伏装机增速或在10-15%区间,但国内光伏组件产量或下滑,预计2025年光伏玻璃供需均转弱,全年产量较2024年的2870万吨下降至2623万吨,用碱需求下降约54万吨。考虑需求的季节性特征等因素,预计2025年上半年光伏玻璃产量维持低位,下半年产量略高于上半年。

3、碳酸锂需求释放,轻碱需求小幅增长

国内轻碱下游较为分散,多数行业终端需求较为饱和、产量变动不大,对纯碱的需求维持刚性,近几年需求增加较快的下游主要是碳酸锂。2024年国内GDP增速约5%,轻碱需求增速较快。2024年多数轻碱下游需求增加,全年轻碱需求增加约114万吨至1500万吨,增速约8.23%。年内以碳酸锂为代表的新能源用碱量明显上升,2024年国内碳酸锂产量预计为62万吨,同比增加18万吨,用碱增加36万吨;日用玻璃产量增加约4%,用碱需求增加近17万吨;味精用碱需求增加约10万吨,小苏打需求增加约17万吨。洗涤剂、氧化铝用碱需求略增,泡花碱用碱需求下降近10万吨。其余轻碱下游用碱需求增加近40万吨。

基于对2025年经济的中性预测和碳酸锂供应增加的预期,预计2025年国内轻碱下游需求小幅增加,对纯碱需求增加50万吨,带动纯碱需求增长1.5%。

4、低价背景下,外需值得期待

2024年国内纯碱进口量大幅增加,出口量明显下滑,进口呈现前高后低的特征,出口呈现前低后高的特征。海关数据显示,2024年1-10月国内纯碱累计进口96.73万吨,同比增加44.70万吨,增幅85.93%;1-10月累计出口87.90万吨,同比减少45.66万吨,降幅34.19%。预计2024年国内纯碱进口量为99万吨,出口量为121万吨,进口量同比增加31万吨,出口量同比减少28万吨,进口量升10余年新高,出口量降至3年新低。

2024年纯碱净出口大幅下降,主要是受内外价差影响。2023年底和2024年初国内纯碱价格处于高位,且明显高于进口价格,故国内玻璃企业大量增加进口并在一季度集中到港;4-5月国内纯碱价格反弹,进口窗口再度打开,6-8月进口量高于6万吨。下半年国内纯碱价格大跌,进口利润收缩、出口优势增加,故9月后纯碱进口逐渐缩减、出口逐渐放量。2024年1-10月国内纯碱进口均价为224美元/吨,折合人民币1611元/吨,考虑关税、增值税、港杂费等费用后进口成本约2010元/吨;1-10月纯碱出口均价为254美元/吨,折合人民币1830元/吨,考虑出口退税后2178元/吨。

参考过去十三年国内价格和进出口量走势,当国内现货价格低于1500元/吨,年度出口量大概率突破150万吨。2015年国内重碱送到均价为1468元/吨,出口量上升至历史最高220万吨;2016年重碱均价为1479元/吨,出口量为198万吨。除2020年特殊年份和2022年海外能源价格大涨国内出口优势明显外,其余年份国内现货价格和出口均呈现明显的负相关关系。按照2025年国内1400-1600元/吨的现货均价进行测算,预计2025年国内纯碱进口量将大幅下降至2万吨/月,全年进口量为25万吨;预计2025年出口量将大幅上升至15-18万吨/月,全年出口量为199万吨。

除价差外,出口增加需考虑出口目的地能否消化国内的出口增量。近十年我国纯碱出口目的地以东南亚、日韩为主,东南亚出口量占国内纯碱总出口的40-50%,日韩占比近20%。亚洲是全球纯碱消费量最大的区域,人口密度较大,经济增速较高,我国距离东南亚和日韩均较近、海运运费明显低于美国到东南亚的运费。当绝对价格跌至1500元/吨甚至更低,我国出口纯碱优势将明显增加。综合东南亚地区人口、经济增速、光伏行业发展潜力等多因素,2025年中国纯碱出口有较大的增长空间。

四、历史上的纯碱产能出清和启示

1、近十五年纯碱周期复盘

2024年纯碱进入真正意义的熊市,2025年也将延续供应过剩和价格下行。熊市如何结束?产能如何出清?回答这个问题之前,需复盘一下历史上纯碱的牛熊周期。受数据限制和可比性考虑,此处仅探讨2009年7月至2024年12月底纯碱价格波动和主要驱动。

过去十五年,纯碱行业经历了三轮典型的牛熊周期:2009年8月至2010年11月,华中重碱现货价格自1070元/吨上涨至2450元/吨,期间大宗商品整体上扬,纯碱价格上涨主要受“四万亿”政策刺激和需求增加的利好。2010年12月至2016年6月,纯碱现货价格自2450元跌至1300元/吨,期间大宗商品指数重挫,纯碱下跌主要受宏观利空和产能大幅扩张利空影响。2016年7月至2019年9月,纯碱现货价格自1300元/吨上涨至最高2300元/吨,期间国内大宗商品整体上扬,纯碱价格反弹主要受“供给侧改革”、房地产市场回暖、浮法玻璃日熔回升影响。2019年10月至2020年7月,纯碱现货价格自1850元/吨跌至1100元/吨,期间大宗商品指数整体稳定,纯碱下跌主要受产能扩张、浮法玻璃日熔下降的利空影响。2020年8月至2023年12月,纯碱现货价格自1100元/吨上涨至最高3700元/吨,期间大宗商品指数大幅反弹,纯碱受宏观利好、光伏玻璃扩张带动明显。2024年1月至2024年12月,纯碱现货价格自2800元/吨跌至1500元/吨,期间商品指数小幅下跌,纯碱下跌主要受产能大量扩张和需求转弱的利空影响。

2、历史经验和启示

复盘过去十五年的纯碱价格走势,可以发现纯碱价格除受到供应端的产能扩张影响外,还明显受宏观经济运行情况尤其是房地产影响。2021年以前纯碱最大的下游为浮法玻璃,最终端为房地产行业,房地产的景气度直接影响浮法玻璃的供需,进而影响纯碱的需求和景气度;轻碱下游较为分散,轻碱需求增速和GDP增速具有较强的正相关关系,对价格的影响小于重碱端玻璃的影响。

纯碱过去十五年的三轮熊市各有其产生因素(产能扩张、终端需求疲软等),但走出熊市几乎是相同的原因——需求增长。无论是2009-2010年的反弹、2016-2019年的反弹,还是2020年的反转,纯碱走出熊市的驱动均来自于需求端的增长。2008年的“四万亿”带来房地产行业的强势反弹和大宗商品的需求增长,2009-2010年多数商品呈现供需两旺的特征,纯碱也是受需求端的利好影响出现反弹。2016-2019年“供给侧改革”和房地产行业的上行带来浮法玻璃价格反弹,浮法玻璃日熔量上升对纯碱也形成利好。2021-2023年浮法玻璃日熔增长、光伏玻璃产能大量扩张,纯碱需求端强势、价格大幅上涨。

历史上的纯碱反复在“需求增加供不应求、价格上涨-产能扩张(或需求下降)供应过剩、价格下跌-需求增加供不应求、价格上涨”之间切换。大周期里,纯碱行业因亏损而主动去产能的现象并不多见,走出熊市主要靠需求增加;小周期里,价格重挫亏损严重时,纯碱行业联合减产以降低亏损。2024年开始的纯碱熊市,一方面是受产能扩张的利空影响,另一方面是受需求下滑的利空拖累。短周期内,终端地产和光伏行业难有明显好转,纯碱需求增加预期不足;行业因前三年积累的高额利润和不同工艺生产成本巨大,暂时难有较多的产能退出和大规模减产。因此,短中期纯碱的熊市格局将延续,直到房地产行业重新回暖、浮法玻璃日熔上升或光伏行业回暖、光伏玻璃日熔上升。若高成本、高能耗企业主动退出市场,熊市或提前结束。

要渡过未来的艰难阶段,纯碱企业需内外兼修。除改进技术、降低成本、开拓海外市场外,纯碱企业应积极关注和拥抱纯碱期货、期权。本轮熊市周期与以往最大的不同是国内已上市流动性充裕、定价功能较强的纯碱期货,并配套纯碱期权。企业可积极利用纯碱期货进行销售或套期保值对冲价格下跌风险。

五、策略:

延续空头思路,关注产业链套利机会

1、总结:2024年供强需弱,库存持续累积

2024年纯碱供需均出现增长,但供应增速远快于需求,行业进入明显的供应过剩阶段。2024年国内新增纯碱产能约360万吨,2024年纯碱产量预测值为3774万吨,较2023年增加512万吨,增幅15.70%;2024年纯碱需求量预测值为3405万吨,较2023年增加249万吨,增速7.89%;预计2024年纯碱进口量96万吨,同比增加28万吨;预计全年出口量123万吨,同比减少26万吨。

2、展望:熊市难改,价格低位运行为主

2024年纯碱从供应短缺转向供应过剩,熊市周期正在进行中,预计2025年纯碱延续熊市特征——低价格、低波动、高库存。预计2025年纯碱供应增加35万吨至3809万吨,需求下降42万吨至3363万吨,其中重碱需求下降约90万吨,轻碱需求增加约50万吨;低价背景下,2025年纯碱净出口有望明显增加,预计2025年纯碱出口增加78万吨至199万吨、进口下降74万吨至25万吨。具体来看,因新增产能具有较低的成本优势,预计新产能将为纯碱带来增量供应;但高成本企业面临亏损压力,高成本企业被迫减产或间歇性发生,预计2025年纯碱整体开工率下滑,部分对冲新产能的供应增量。需求端,受终端地产和光伏行业不景气影响,2025年浮法玻璃和光伏玻璃产量预计下滑,尤其是上半年重碱需求将维持弱势;轻碱下游碳酸锂用碱需求将继续增加,为纯碱带来近40万吨需求增量。

高库存影响下,终端或维持中性偏低库存,产业链矛盾不大,只有极低的价格出现下游才会有明显的补库动作。预计2025年纯碱波动将收敛,价格重心继续下移,全年重碱现货价格重心在1400-1600元/吨,悲观预期和极高库存或导致重碱价格跌破1300元/吨,阶段性下游补库和宏观利好或使得价格升至1700元/吨附近。预计2025年重碱现货价格运行区间为1250-1750元/吨,期货主力合约运行区间为1200-1850元/吨。考虑亏损减产、夏季检修等因素,2025年纯碱价格或先抑后扬,下半年价格略高于上半年。

3、策略:高空为主,极低估值博弈反弹

2025年纯碱有望呈现标准的熊市结构和熊市走势,价格或偏空运行。基于供需展望和估值分析,我们给出以下年度策略作为参考:

(1)基于供强需弱的行业格局,建议以偏空震荡思路对待,上半年以反弹沽空为主,上游企业关注卖出套保机会,SA2505重点关注1700-1800元/吨的压力位。

(2)基于极低估值下游补库和出口增加的预期,若重碱现货价格跌至1300元/吨下方,下游可增加原料库存并关注期货价格反弹机会,SA2509关注1250-1350附近支撑。

(3)基于纯碱熊市格局分析,一季度可重点关注5-9反套机会,价差在-70附近可尝试介入。

(4)基于玻璃冷修预期和纯碱高库存压力分析,上半年可关注做空纯碱-玻璃价差机会,SA2505-FG2505价差在200以上可尝试。

(5)基于纯碱波动收敛的判断,可关注做空纯碱期权波动率的策略,纯碱期权隐含波动率升至40%以上可尝试。

未来潜在的风险因素包括宏观超预期、需求表现超预期、供应减量超预期等。

免责声明

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

中信建投对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本报告中的资料、意见等仅代表报告发布之时的判断,相关研究观点可能依据中信建投后续发布的报告在不发布通知的情形下作出更改。

中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见不一致的市场评论和/或观点。本报告发布内容并非交易决策服务,在任何情形下都不构成对接收本报告内容交易者的任何交易建议,交易者应充分了解各类交易风险并谨慎考虑本报告发布内容是否符合自身特定状况,自主做出交易决策并自行承担交易风险。交易者根据本报告内容做出的任何决策与中信建投或相关作者无关。

本报告发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式对本报告进行翻版、复制和刊发,如需引用、转发等,需注明出处为“中信建投期货”,且不得对本报告进行任何增删或修改。亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本报告发布的全部或部分内容。版权所有,违者必究。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)