意见领袖 | 孙彬彬团队

摘 要

银行理财无论是短期产品还是长期产品,估值波动都明显低于同类型基金。

如何做到?

理财相对公募基金有多种方法和策略来平滑估值,近期讨论比较多理财平滑估值方式有:(1)银信合作;(2)自建估值模型。

监管怎么看?

一直以来,监管都在强调理财产品估值的公允性,在监管趋严的态势下,是否合规也一直存在争议。今年以来,监管机构已叫停多项平滑理财产品净值波动的举措。

理财估值问题会如何影响债市?

我们回顾过去的2023和2024年,在一二三季度末,都存在银行理财季末赎回带来的信用债估值影响。银行理财一般季末有回表压力,规模都会有较显著的下降,而进一步观察季末收益率和利差变动情况,虽然信用债收益率有上有下,但是信用利差均有所上行,说明季末回表主要影响信用债的相对估值。

理财平滑估值有利于稳定信用债相对估值,在遭遇赎回或者回表的过程中,降低影响,反之则反是。

如何看待后续理财估值问题?

市场会认为理财存在向公募靠拢的趋向,但是因为负债管理、资产结构、产品规则、交易策略等多维度因素的客观存在,即使理财无法自建估值,仍然会存在一定的产品优势,其产品净值表现还是会与公募基金存在一定区别。

报告核心图表(点击可查看大图,完整图表详见正文)

风险提示:监管政策变化;负债端波动超预期;货币政策出现超预期调整。

报告目录

近期,银行理财“自建估值”相关消息引发市场关注。理财如何平滑估值?对信用债市场会有何影响?

01

为什么关注银行理财估值?

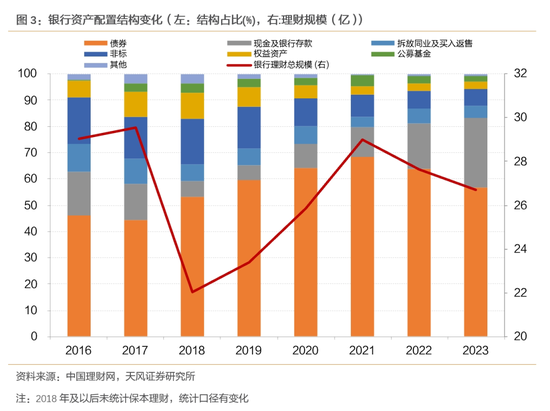

银行理财规模达到30万亿大关,再度逼近前高。2022年四季度,银行理财规模的高点达到了30.9万亿,而根据普益标准数据,截止2024/12/15,银行理财存续规模达到29.88万亿,已经逼近前高。

银行理财是信用债市场的重要参与者,其持仓结构中信用债占比超4成。以2023年理财年报来看,银行理财持有债券以信用债为主,利率债占比仅3.2%,信用债占比42.12%,同业存单占比11.3%,按照2023年末26.7万亿的规模计算,其持有的信用债超11万亿。

而一直以来,银行理财产品收益率波动明显较小。我们用银行理财的短期/长期纯固收类产品收益率指数计算其7日年化,将其与Wind短债/长债基金指数7日年化对比,可以明显观察到,无论是短债基金还是长债基金,理财的年化收益率变动明显偏小。

银行理财是如何实现估值相对稳定?理财有哪些平滑估值的操作?

02

银行理财如何平滑估值?

近期讨论比较多的理财平滑估值方式主要有:(1)银信合作;(2)自建估值模型。

2.1

银信合作

银信合作可分为“平滑信托机制”和“收盘价估值”两种。

“平滑信托机制”的本质是让信托SPV收益在运作期间的不同时段相互调剂,达到“以丰补欠”的效果。通过设置业绩基准,当债市行情好的时候,实际收益超过业绩基准,信托SPV储存超额利润,在行情差的时候信托SPV释放利润,最终达到理财产品自身、甚至在理财产品间平滑收益的效果。

“收盘价估值”,主要是针对交易所私募债的估值。交易所的私募债由于没有连续竞价,其收盘价始终为100.00元,为理财使用收盘价估值提供了可能性。如果理财与信托双方事先约定,对交易所债券使用收盘价估值,计算净值时以交易所收盘价作为债券日终价格,那么几乎能让产品的每日净值没有波动。理财每天只计提利息部分以债券票面利率每日增值。

我们通过银行理财前十持仓中信托的规模和占比、交易所债券的持有人结构、银行间债券交易的数据都能够发现这一趋势的变化。

1、直接观察理财持有的信托计划规模

银行理财持仓明细不直接公布,我们通过其公布的前十大持仓能够观察到趋势性上行。2022年以来,理财不断增配信托计划,占比明显呈逐年上升态势,截至2024年三季度末,全市场理财前十大持仓中信托计划占比已达21.2%,是近年来最高水平。

2、间接观察理财和信托在交易所及银行间的投资行为

交易所债券的银信合作有明显上升趋势。我们从上交所公布的信用债持仓者结构能够观察到,理财直接持有的上交所信用债规模从2021年末开始下降,2022年赎回潮后,理财明显减持公司债;而信托的持有规模则一直呈逐年上升趋势,结合理财前十大持仓中信托计划不断上升的规模和占比来看,我们认为理财可能通过信托增加公司债仓位。

银行间也表现出同样的趋势。银行理财在银行间受交易规则的限制,必须与信托等机构合作。从银行间理财、其他产品类的交易数据趋势能观察到,二者之间走势相似度较高。其他产品类包括信托、养老金等机构,但从结果来看,银行理财影响较高。

从买入期限来看,理财通常偏好剩余期限3年以内的中短债。而其他产品类对3年以上期限的信用债净流入在明显增加,理财或将对净值影响较大的中长期债券通过信托通道购买,而自身主要购买期限适中的信用债。

在银信合作模式下,信托可以帮助理财产品平滑净值和增强收益,从而达到“低波动”和“稳收益”的效果。

2.2

自建估值模型

近期市场开始关注银行理财“自建估值模型”的可能。

据每日经济新闻 ,一些具备会计事务所背景的咨询机构开始建设新的债券估值模型,并推介给银行理财子公司,成为后者自建债券估值模型的基础,其目的是通过更稳健的债券估值体系,有效降低债券市场异动下,债券价格波动对理财产品净值波动的影响。

03

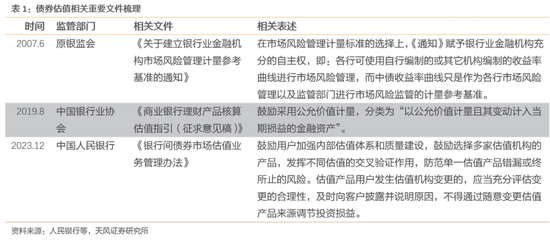

今年以来有关监管举措

今年以来,监管机构已叫停多项平滑理财产品净值波动的举措。

5月,据21世纪经济 ,华北地区有金融监管部门通知部分信托公司,禁止信托公司在与银行理财合作的过程中提供“收盘价估值”服务。这也是监管通知中首次直接提及“收盘价估值”这个新型估值模式。

6月,据金融时报 ,金融监管总局某地监管局向辖内信托公司印发《关于进一步加强信托公司与理财公司合作业务合规管理的通知》(以下简称《通知》)的消息引发市场关注。《通知》点名信托公司与理财公司合作业务存在的四类违规问题,并要求开展合规性排查,包括配合理财公司违规使用平滑机制调节产品收益。

12月11日,据北京商报 ,金融监管部门已下发通知要求理财公司不得违规通过收盘价、平滑估值及自建估值模型等方式去熨平产品净值波动。有理财公司已于本周收到相关通知,部分此前已试水自建估值模型的理财公司,监管已要求不得新增使用自建估值模型等方式的资产。

一直以来,监管都在强调理财产品估值的公允性,在监管趋严的态势下,是否合规也一直存在争议。

04

理财估值问题会如何影响债市?

我们回顾过去的2023和2024年,在一二三季度末,实际上都存在银行理财季末赎回带来的信用债估值影响。银行理财一般季末有回表压力,规模都会有较显著的下降,规模下降较高的2023Q1下降了1.45万亿。

而进一步观察季末收益率和利差变动情况,虽然信用债收益率有上有下,但是信用利差均有所上行,说明季末回表主要影响信用债的相对估值。

理财平滑估值有利于稳定信用债相对估值,在遭遇赎回或者回表的过程中,降低影响,反之则反是。

风险提示

监管政策变化;负债端波动超预期;货币政策出现超预期调整。

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。