本文来自格隆汇专栏:陶川,作者:李思琪 陶川

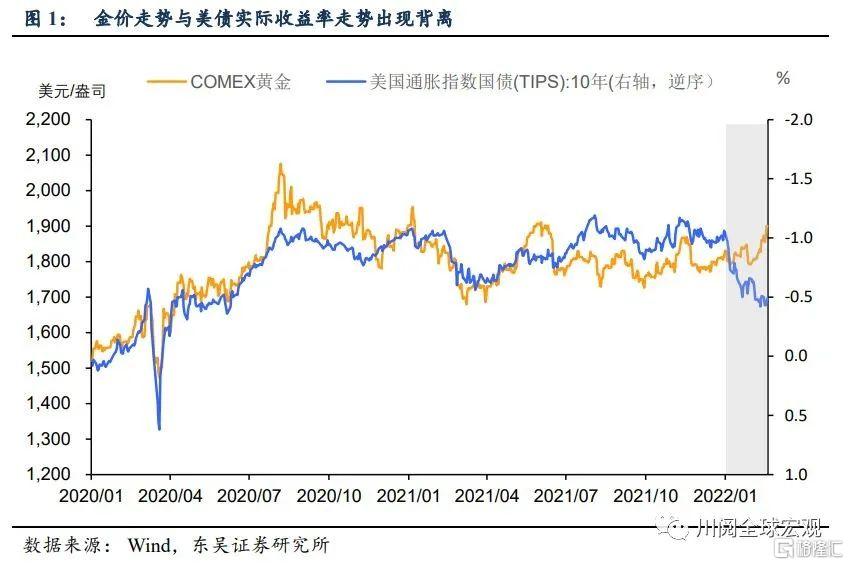

为何今年黄金一改去年颓势,有效对冲了通胀上行压力?自美联储1月FOMC会议以来,各类资产的总体表现与我们此前报告所预期的一致,呈现了商品>股票>美元>美债的排序。缩短期限来看,自2月1日春节以来,黄金价格出现了一波强势上涨,时隔8个月再次突破1900美元/盎司关口,且在2月11日乌克兰问题发酵前也有良好的走势,市场对通胀问题反应强烈,金价走势早已与美债实际收益率走势出现背离。这不禁引人发问,为何黄金在2021年通胀持续超预期上行的情况下未能有良好表现,全年金价反而下跌3.3%?我们认为这主要是由于加息预期以及经济基本面变化所导致的结果,同时在近期地缘政治风险陡增的情况下黄金价格出现脉冲上涨,今年金价或将迎来上涨的黄金周期,我们预计年内Comex黄金价格将突破2000美元/盎司大关。

多个顺风因素叠加,今年黄金价格料将得到良好支撑。

首先,经济增速预期减弱叠加通胀压力上升将成为今年金价的主要支撑因素。回顾去年的黄金走势,虽然全球通胀压力在供应危机下不断累积,但黄金价格自2021年下半年以来一直不见起色。说明在经济企稳阶段,需求大幅回升所带来的通胀压力对金价的影响并不明显。然而,近期IMF、WB等国际组织接连下调经济增长预期,美国2022年经济衰退概率有所上升;1月超预期的CPI同比增速推升了市场对于通胀问题的担忧。在这两方面因素的共同作用下,黄金的抗通胀、抗风险能力得以体现,我们预计这将是2022年黄金价格走强的首要影响因素。

第二,加息周期下黄金价格与美国实际利率的负相关关系往往会失效。在此前一篇报告中(《大宗商品为何不惧历次美联储加息?》,2022/2/2)我们梳理了1990年以来历次加息周期中的大宗商品表现,黄金在众多资产中表现喜人,年化收益率接近10%。虽然金价与美债实际收益率有着极强的相关性,但从历次美国加息周期,尤其是美联储年内加息次数较多时期的金价表现来看,市场往往更加关注加息对经济增长的影响,而在这种担忧下,黄金的避险属性会得到凸显。在当下美联储因通胀不断升高而被迫加快紧缩进程,尤其是单次加息规模有可能达到50bp的情况下,这种鹰派的政策部署可能会使经济陷入衰退的担忧被强化,因此我们认为美国实际利率对黄金的影响将较前期有所减弱。

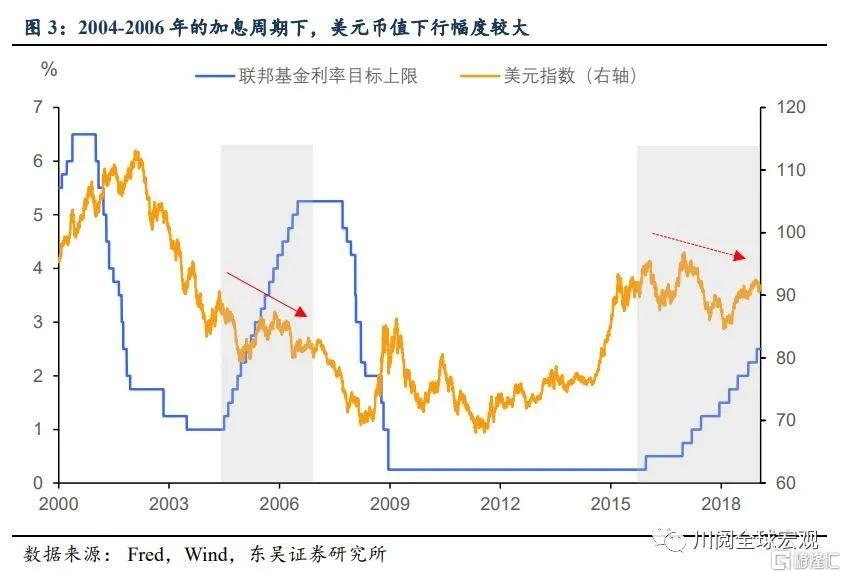

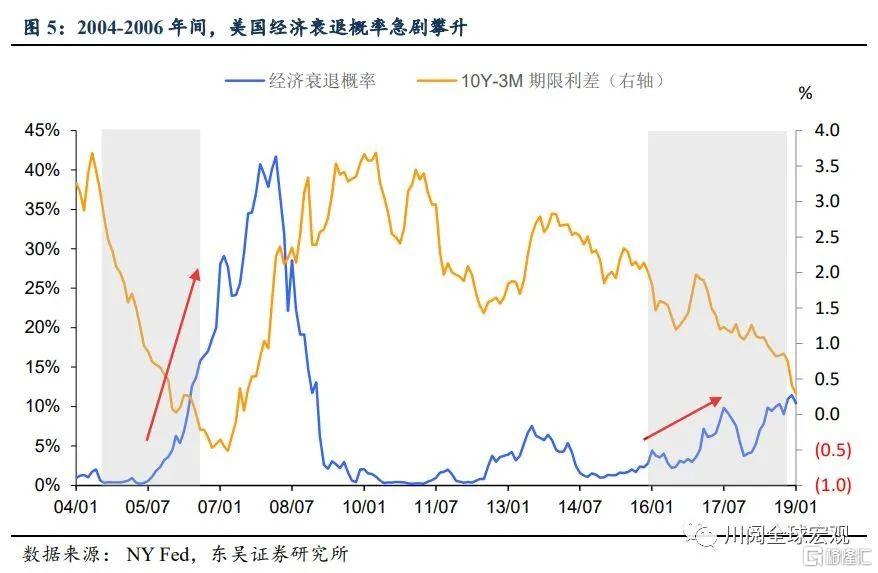

第三,DM与EM国家经济增长速度差异加剧,美元走势偏弱,黄金的保值效应增强。回顾2000年以来的两次加息周期,我们发现2004-2006年这一轮加息周期下的金价上涨幅度明显强于2017-2018年,而2004-2006年美元指数走势却明显弱于2017-2018年。究其原因,我们认为以美国为首的发达国家和新兴市场国家经济增长的差异是造成这一现象的主要原因之一。回顾2004-2006年期间,两类国家经济增速差异急剧扩大到近5%,纽约联储所测算的衰退概率急速升高,而我国经济增长势头良好。2004-2006年与2017-2018年间美元指数的年化收益率分别为-2.4%和-0.7%,而金价的年化收益率则分别为25.2%和6.0%。根据IMF2022年1月的全球经济增长预测,2022年DM与EM国家的经济增长速度差距较前期的预测值有所扩大,EM-US的经济增速差异已从-0.4%走扩至2.1%。在这一因素扰动下,我们预计美元指数难有较好表现,这将对金价形成支撑。

最后,在地缘政治危机下,黄金的避险属性得到放大,将对黄金价格形成脉冲效应。近期乌克兰问题已成为市场焦点,偶发事件将对金价形成脉冲效应。此外,美国中期选举、伊朗核协议等政治因素也将对金价形成支撑。2022年美国中期选举将于11月8日举行,届时选民将投票决定众议院全部议席及参议院34个席位。考虑到近期拜登民调支持率再创新低,共和党横扫中期选举的可能性不断加大,未来两年美国政治局势的不明朗将持续对黄金价格产生影响。

风险提示:疫情扩散超预期,国内外政策超预期

责任编辑:唐婧

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)