文/意见领袖专栏作家 洪灝

信用

北京冬奥会这一体坛盛事周日完满地落下帷幕。然而,悬而未决的妇女绑架拐卖案件也成为近期中国舆论关注的焦点之一。

丰县历史悠久绵长,据称是汉高祖刘邦的诞育之乡。刘邦创立的汉朝被誉为中国最鼎盛的古代王朝之一,与唐朝统称“汉唐盛世”,并代表着中国古代文明的发展巅峰时期。汉朝其中之“汉”字,也成就了现代中国五十六个民族中人数最众的汉族之名。舆情汹汹,就连丰县地方债的表现亦受牵连,该县70%的地方债券相应的收益率自事件发酵以来加速上升。信用确乎对信贷表现密切相关。

继央行上月对于一年期的MLF降息10个基点后,上周公开市场3000亿元的MLF操作接踵而至。据此,市场共识普遍认为中国已步入信贷扩张阶段。我们对此并无异议,甚至认同未来数月还将会有更多的宽松政策出台以缓冲经济下行的压力。然而,当下的主要矛盾却是,市场的运行将如何反映这些即将来临的宽松措施。专家们对股市将应声上涨纷纷深信不疑,但这更像是对于目前政策宽松众口一辞条件反射式的反应。如果市场的运行会如此直截了当,那么这些百喙如一的意见不免显得冗余,对投资者而言则一文不值。

那么,这次会有何不同呢?

就在周五收盘前,有关部门颁布指导意见,引导互联网平台进一步下调餐饮业商户服务费标准,以助小商户一臂之力。美团在临近尾盘的一小时内暴跌了15%,恒生指数也并行下挫近500点。这似乎为如我们那些坚信互联网监管的至暗时刻已经结束的人士敲响了一记警钟。市场情绪依旧敏感脆弱,并且往往疾如旋踵,瞬息万变。

换言之,投资者不应对一个本意为小商户纾困、无伤大雅的政策指令做出过度情绪化的反应。假使平台费用下调,那么平台上的商家可能得以扩充其业务量,这或将在一定程度上抵消平台因收费降低而承受的收入影响。尽管如此,短期内,恐慌还是会压倒理性,那些抄底中概股的投资者不免担惊受怕。

信贷

从理论上讲,随着中国信贷周期开始重新扩张,信贷敏感型资产的价格应同步会有所反应。其实,去年7月以来,上海房地产指数已经反弹。该指数反映的是中国内地上市房产开发商的情况,而房地产行业正是对信贷最为敏感的行业之一。上周稍晚,有报道称山东省菏泽市降低了其首次购房者的首付要求,引得房地产行业一片欢欣鼓舞。毕竟,这个意义显著的城市不免让一些投资者浮想联翩,尤其是那些怀着再度救市的信念而大举押注房地产板块的人士。

但中概互联网指数和离岸垃圾债依然跌跌不休——这与上海房地产指数的走势背道而驰 (图表1)。它们同是信贷敏感型资产。然而,面对中国相同的信贷环境,这些信贷敏感型资产的走势却截然不同,显示投资者对它们信心的差异。在信贷条件别无二致的情况下,投资者认为房地产将被施以援手,而中概股却将在监管重拳之下继续承压。

此外,在同等信贷条件下,投资者认为在岸地产股应延续反弹升势,而离岸垃圾级地产美元债则无力扭转一泻千里之势。逻辑上,这种背离是自相矛盾的。要么在岸地产股下跌,要么离岸垃圾级地产美元债随着信贷松绑应声上涨。如是,中概互联网指数也应如此。

图表1:中国垃圾债和在美上市的中概互联网指数持续暴跌——与中国房地产指数走势背离

资料来源:彭博,交银国际

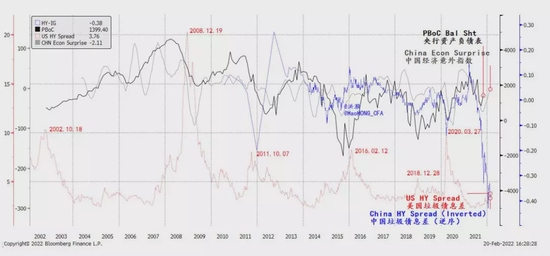

中国央行的资产负债表也显示出信贷扩张的迹象,这一点从其目前呈上升趋势的资产负债表变化中可以窥见端倪。无独有偶,最近发布的中国经济数据也开始超预期(图表2)。但与此同时,中国美元垃圾债对于信贷周期再次扩张的早期迹象仍然一意孤行。

图表2:中美信贷周期交错。最近,中国经济数据开始超预期

资料来源:彭博,交银国际

历史上,中美信贷周期是相互影响的。中国信贷周期的拐点与美国信贷周期中的压力期交相呼应。美国垃圾债息差与中国央行资产负债表之间存在明显的相关性——只是略微滞后。

不难理解,每当中国经济减速,央行就会严阵以待,并迅速采取行动。鉴于中国经济在全球经济系统中的重要性及其早周期的特点,中国央行往往在国内和全球开始承压之际出手。然而,在这个节骨眼上,美国垃圾债券的息差并未像过去类似时期那般大幅扩大(图表2)。中国恒大的债务危机也未演变成全球市场的“雷曼时刻”。

不过现在还不是怏然自足之时。就在我们撰写这篇报告时,正荣这个数月前因公开承诺将兑现其所有债务而赢得口碑的中国房地产公司,忽然话锋一转,表示没有足够的能力偿付所有债务。其股价一下午重挫了80%。

我们反复强调,高悬于全球经济头顶上最大的宏观风险不是恒大,亦不是中国房地产行业,至少不单单是这些因素。全球最大的宏观风险,是由于通胀居高不下,美联储不得不在美国经济已开始放缓之际收紧货币政策。随着美联储收紧货币政策箭在弦上,美国垃圾债息差将像过去一样再度上扬。因此,虽然美国市场有所调整,但其调整程度并未恰如其分地反映出全球所面临的宏观风险。

信心

此外,通过比较中美两国的消费者信心,中美经济周期之间的相互交错也是显而易见。出人意料的是,中国消费者信心仍接近其历史高位,同时相对于美国的消费者信心则仍保持在非常高的水平。

如此高涨的信心表明,中国投资者对于房地产危机和近期股市回调并未放在心上。毕竟,尽管严厉的行业限制措施相继出台,悲观的标题党见诸报端,房价却几乎纹丝不动,而股市也只是经历了一次小规模的调整。这与我们现阶段所面临的挑战无法等量齐观。又或者,投资者过于自信,并没有准备应对即将发生的风险。

同时,中国市场这种相对高昂的信心往往发生在大盘接近交易区间顶部,而非底部(图表3)。当然,回到 2015 年,中国相对的信心水平和沪深 300指数之间存在明显的背离。当时正值信贷急剧扩张引发了史诗级市场泡沫。彼时,低迷的消费者信心反映了有史以来最疲弱的经济基本面之一,而流动性推升了衔枚疾进的股市。

鉴于中美经济周期的相互作用日益增强,可以想象,随着美联储开始收紧政策,中国高涨的信心也很可能会受到影响而被拉低,而中国市场也难逃相干。虽然相关性并非因果关系,但我们在规划投资组合配置时必须对上述风险情景予以考虑。我们确实希望这次美联储的紧缩政策不会造成太大冲击,但历史往往事与愿违。

图表3:中美信心差异的扩大更加符合市场的顶部而非底部

资料来源:彭博,交银国际

信谁?

总而言之,中国进入宽松阶段已经成为市场共识。但就此断言宽松政策将一蹴而就地转化为市场表现未免过于简单粗暴。毕竟,上海房地产指数业已反弹,并在宽松开启之前延续了这一升势。

与此同时,中概互联网指数和离岸美元垃圾债等其他信贷敏感型资产的价格变化与上海房地产指数的走势正在分道扬镳——过去,它们曾密切相关。如果说在岸房地产指数已经提前预期并反映了中国的政策宽松,那么以史为鉴,中概互联网指数也理应紧随其后。甚至离岸垃圾级地产美元债也可能跟风效仿。

中美信心差异仍接近其历史高位。这种情况与一个接近其交易区间顶部而非底部的市场更加吻合。在过去,每当中国央行在经济加速放缓时宽松,美国垃圾债息差就会应声飙升——这种联动无一落空。中美经济周期的相互冲突日益增强,暗示全球市场将很快步入高风险期,但市场却尚未对此做好准备。此时,具有深度价值的资产应该能在一定程度上缓解市场波动的冲击。然而,即使是要获得这样的相对回报,也很难全身而退。

(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。