报告摘要

美联储最新议息会议强调经济复苏节奏放缓,维持低利率政策和每月购债规模不变。短期疫苗注射增加和财政刺激提振经济前景也给美元带来利好。2021年,海外制造业补库存、地产销售高景气、财政刺激共同拉动下,海外经济复苏是主基调。但疫情等多重风险仍共存,货币宽松格局未变。短期国内货币市场利率有所上升,主要是金融政策防风险需求。长期看疫情冲击对中小微企业经营的影响还未完全消退,货币政策向“稳货币+紧信用”转变,逆周期政策逐步退出。

供需展望

秘鲁实施新的封锁,以阻止新冠肺炎感染病例不断上升,包括首都利马在内的大部分地区将恢复严格的出行和活动限制,时间为期两周。精矿短期紧张,加工费下行。冶炼厂产量年末产量大幅增加难度较高。下游需求淡季不淡,订单充足,订单量好于往年。海外市场需求较好,国内电子电器、电动工具等产品出口旺盛,带动整体需求稳定增长。

价格展望

预计2月铜价波动区间[57000,62000]元/吨,整体震荡会加大,价格震荡上行为主。

现货升水将迎来季节性强势,套利可以择机买近卖远操作。

一、当前铜运行特征

1、现货需求好引领价格攀升

1月,LME铜收盘月度环涨幅0.77%,同比涨幅40.52%。1月,上海期货交易所沪铜主力合约收盘环比下跌0.35%,同比上涨19.85%。1月,上海长江现货铜月度均价环比涨1.8%,同比涨20.89%。

1月沪铜现货涨幅大于LME市场和国内期货市场,国内期货表现相对偏弱,现货市场主导力量加大,现货需求较好。

图:LME价格走势(美元/吨)

资料来源:WIND、中银国际期货

图:沪铜现货价格走势(元/吨)

资料来源:WIND、中银国际期货

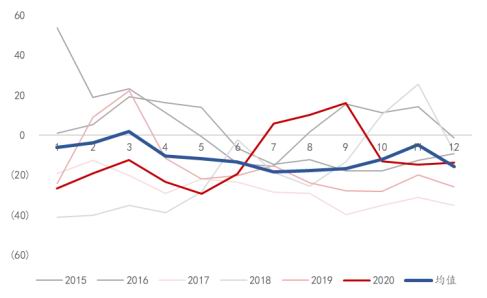

2、现货升水逆势走强

从LME现货升水看,1月LME铜现货平均贴水-6.68美元/吨,上月为-16.17美元/吨。从国内现货升水看,1月沪铜现货升水184元/吨,上月为82元/吨,从历史上看,沪铜1月现货升水历史均偏弱,但今年现货升水则较强,进一步反映出终端需求好,现货市场偏强的特征。

图:LME现货升贴水(美元/吨)

资料来源:WIND、中银国际期货

图:沪铜现货价格升水(元/吨)

资料来源:WIND、中银国际期货

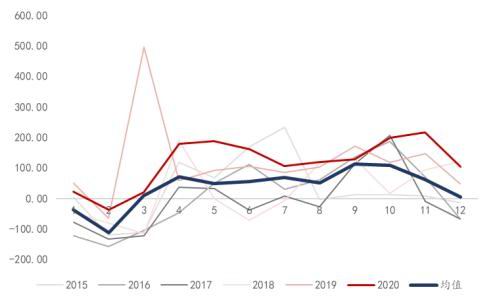

3、铜库存处于低位

截至1月31日,全球LME、COMEX、上期货、保税区铜合计显性铜库存63.4万吨,环比-10.63%,同比-0.25%。全球铜库存回落明显,总体库存处于2015年以来的低位。其中LME铜库存和上期所库存同比分别下降了56.64%和59.98%,保税区库存增加13.2%。反映出现货市场需求旺盛,交易所库存持续下滑的特点。

图:主要交易所铜库存(吨)

资料来源:WIND、中银国际期货

1月沪铜价格窄幅震荡。但现货升水逆季节走强,库存下滑十分明显,显示出今年总体现货需求明显好于往年。全球铜库存处于近些年偏低库存水平。

二、铜供应偏紧

1、已经对秘鲁矿山供应造成影响

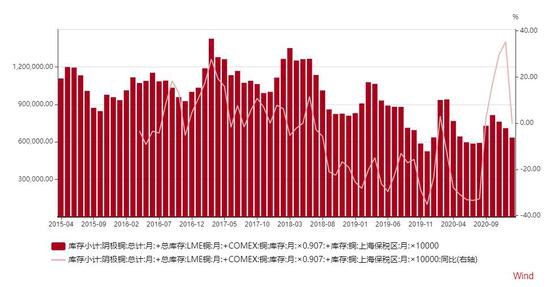

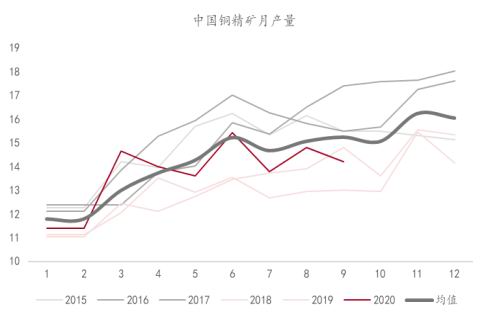

受疫情影响,全球铜精矿产量在4、5月显著回落后,6月开始稳步回升,10月产量已经接近产量高位区域。主要是印尼矿区产量回升较快。中国铜精矿产量今年恢复较快,但受环保和影响,矿产产出仍未达到历史高位。最新消息,秘鲁实施新的封锁,以阻止新冠肺炎感染病例不断上升,包括首都利马在内的大部分地区将恢复严格的出行和活动限制,时间为期两周。

根据国际铜研究小组ICSG最新数据,2020年1-10月,全球铜矿产量较上年同期下滑0.5%,至1688.5万吨。火法冶炼与去年同期持平,湿法冶炼同比减少2%。原因是在4月和5月疫情导致的临时停产后,全球铜矿产出均受到影响。根据最新数据,秘鲁1-10月铜矿产量累计同比下降14.5%。1-10月智利铜产量同比持平。刚果民主共和国的铜矿产量增长了5%,因为矿业增长抵消了2019年临时关闭Mutanda铜矿的影响。巴拿马因新矿投产,产出保持增长。印尼今年1-10的铜产量增长了25%,原因是该国两家主要铜矿向不同矿区转移后,产量水平大幅提高。截至今年10月,澳大利亚、墨西哥、美国的铜矿产量均出现下降。

9月国内铜精矿产量同比-3.69%。1-9月国内累计铜精矿产量122.3万吨,同比增2.31%。(国内主要矿山成本区间在38000~40000元每吨)。受环保因素制约,国内矿山产量处于近几年来的低位(2014年高峰产量在192万吨)。但随着铜价持续攀升,国内产量增速有所回升,但仍低于历史平均水平。

图:全球铜精矿月度产量(千吨)

资料来源:WIND、中银国际期货

图:中国铜精矿月度产量(万吨)

资料来源:WIND、中银国际期货

最新标准干净铜精矿TC最新40.1美元/干吨,较上周下滑3.1美元。智利天气与秘鲁疫情造成船期延误的影响仍在持续。秘鲁将实施新的封锁,以阻止新冠肺炎感染病例不断上升,但将允许采矿等关键行业继续运作。从上周日起,秘鲁包括首都利马在内的大部分地区将恢复严格的出行和活动限制。为期两周。封锁区包括Ancash的采矿区--铜矿商安塔米纳(Antamina)在那里作业;Apurimac--MMG的Las Bambas矿区;Pasco--Volcan运营项目所在地;以及Ica--中国首钢Hierro Perú所在地。近期部分冶炼厂的原料偏紧,需从现货市场补充货源,贸易商现货成交在40美元低位。中国冶炼厂中铜、江铜、铜陵、金川与自由港敲定2021年铜精矿长协Benchmark为TC59.5美元/干吨。Benchmark出台后,市场参与者主要以长协谈判为主。CSPT小组敲定2021年一季度铜精矿Floorprice TC53美元/干吨,较2020年四季度的58美元/干吨下降5美元/干吨。主流港口铜精矿库存共计57.9万吨,较上周减少1.9万吨。

2、全球铜冶炼产量快速回升

受疫情影响,除中国外全球精炼铜产量低于预期。中国精炼铜产量总体保持增长,产量再创历史最高水平。但受到铜加工费偏低影响,产量增速低于2019年。

2020年12月中国精炼铜产量98.6万吨,同比增10.9%;1-12月累计产量1002.5万吨,同比7.4%。受疫情和精矿供应影响,我国精炼铜产量增速前期受疫情影响偏低,但8月开始产量有所加快。2019-2021年,我国还有108万吨产能建设计划,预计年度精炼铜供应增量在50-80万吨之间,冶炼产能保持较快增长。

2020年1-10月全球精炼铜产量增长了1.5%,至2029.1万吨,其中铜精矿初级产量增长了2.5%,废铜二次产量下降了3.5%。截至9月份,智利精炼铜总产量同比增长5%,主要受电解精炼铜产量从去年的环保改建中恢复。国际铜研究组织表示,疫情导致的临时停产、废铜供应有限、铜精矿进口中断以及硫酸市场供应过剩,都对中国精炼铜产量增长造成了负面影响。在非洲,刚果民主共和国的精炼产量增长了5%,赞比亚的产量增长了25%,赞比亚2019同期出现了临时关停。截至10月份,印度的产量预计较上年同期下降了20%,原因是Birla Copper在全国范围的疫情封锁后于3月底停止了运营。日本的精炼产量增长了5%,主要代表着自2019年同期多次停机维护后的复苏。美国精炼铜产量下降了14%,原因是维修停工和Asarco美国业务从10月份开始的工人罢工。全球废铜冶炼受疫情影响明显下降。

2020年1-10月全球再生精炼铜产量323.4万吨,同比-5.91%。由于疫情减少了生产活动,再生铜产量同比明显减少(全球再生精炼铜产量约占总产量的17~18%)。

图:全球除中国外精炼铜产量(万吨)

资料来源:WIND、中银国际期货

图:中国精炼铜产量(万吨)

资料来源:WIND、中银国际期货

(我国再生精炼铜产量未公布,沿用2019年数据)2019年我国再生精炼铜产量235.5万吨,与上年持平。我国废铜产量占精炼铜总产量25~28%之间。受铜价下跌影响,2019年我国再生精炼铜产量占比回落至20%,废铜进口政策收紧,对再生铜产量产生影响。

中国铜进口量

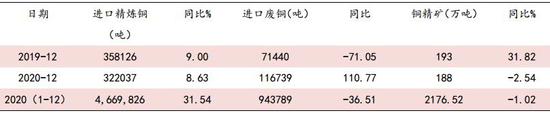

国内需求旺盛,产量偏低,进口快速增长。中国海关总署公布的数据显示,12月中国进口精炼铜共32.2万吨,同比增8.63%;1-12月份累计进口466.9万吨,累计同比增加31.54%。中国12月铜矿砂及其精矿进口量约为188万吨,同比-2.54%;1-12月累计进口铜精矿2176.52万吨,同比-1.02%。12月废杂铜进口11.6万吨,同比增110.77%,1-12月累计进口94.37万吨,同比减少36.51%。

国内精炼铜进口12月保持增长回落,升水高位,进口窗口不时开启。精矿进口增幅放缓,因冶炼利润下降。废铜进口12大幅回升,或因11月废铜进口政策放开后,对废铜进口市场进口出现利好。

总体而言,去年铜精矿和废铜进口下降,精炼铜大量进口补充国内缺口。去年我国阳极铜进口102.9万吨,同比增27.4万吨,增幅36.36%,这部分增量弥补了铜精矿精矿下滑的缺口。

表:中国铜进口量值表

资料来源:WIND、中银国际期货

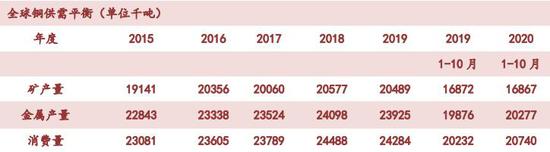

3、全球铜小幅短缺

根据ICSG的数据,全球精炼铜消费量在2020年1-10月消费同比增长2%至2077.3万吨。疫情对全球主要地区的生产均造成了影响。全球除中国外表观消费下降10%,从地区来看,日本的使用量下降了17%,盟下降了12%,美国下降了5%,除中国以外的亚洲地区下降了12%。

铜需求的稳定主要得益于中国。2020年1-10月,中国精炼铜净进口量和表观使用量分别增长了50%和14%。由于中国表格消费增长较快,1-10月全球铜短缺了48万吨。

表:全球铜供需平衡表(千吨)

资料来源:ICSG、WIND、中银国际期货

全球除中国外消费量下滑8.9%,中国市场消费高增长带动全球铜消费保持增长,全球铜供应出现持续短缺。

图:中国和全球铜消费(千吨)

资料来源:ICSG、WIND、中银国际期货

图:全球铜供需缺口(千吨)

资料来源:ICSG、WIND、中银国际期货

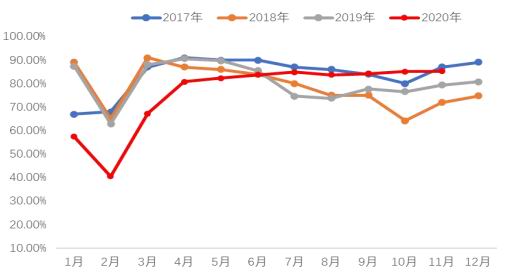

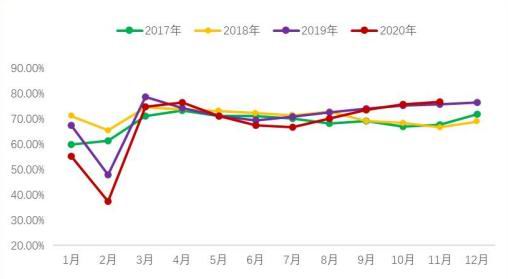

4、中国铜终端消费

各地区生产企业基本进入春节休假模式,生产线基本全部停止生产,销售端部分正常接单,但客户订单大部分将在年后提货。今年受到汽车、出口、和家电销售增长,下游订单普遍较充足。铜板带箔企业甚至出现加班生产的状况,预计节后开工会迅速恢复,需求保持旺盛。

图:中国铜杆企业产能利用率(%)

资料来源:钢联、中银国际期货

图:中国铜管企业产能利用率(%)

资料来源:钢联、中银国际期货

图:中国铜板带企业产能利用率(%)

资料来源:钢联、中银国际期货

图:中国铜棒企业产能利用率(%)

资料来源:钢联、中银国际期货

从数据看,2020年电力投资领域用铜量增加了26%,增幅十分明显。家电用铜年末迅速扭转了颓势,全年用铜量增加5%,交通运输用铜量在年末也是迅速攀升,全年用铜量基本持平前年。地产用铜量出现了下滑4.9%,降幅不大。去年地产消费下滑之后有望迎来今年的新增用铜量增加。

综上所述,秘鲁实施新的封锁,以阻止新冠肺炎感染病例不断上升,包括首都利马在内的大部分地区将恢复严格的出行和活动限制,时间为期两周。精矿短期紧张,加工费下行。冶炼厂产量年末产量大幅增加难度较高。下游需求淡季不淡,订单充足,订单量好于往年。海外市场需求较好,国内电子电器、电动工具等产品出口旺盛,带动整体需求稳定增长。

三、影响有色金属价格的经济和汇率因素

1、主要全球经济四季度保持稳定

美国2020年四季度GDP为4%,中国四季度GDP为6.5%。欧元区三季度GDP为-4.3%;日本三季度数据-5.7%,全球GDP增速逐渐回升,美国三季度升速较快,但受二次疫情困扰,四季度增速放缓。

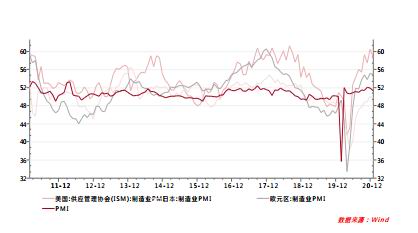

美国2021年1月制造业PMI指数58.7,上月60.5;中国1月PMI为51.3,上月为51.9;欧元区1月PMI至54.8,上月55.2;日本1月PMI为49.8,上月50。全球主要经济体制造业处于快速回升期,日本也将走出阴霾。显示出尽管受到二次疫情的影响,但全球制造业仍在持续回升。

图:主要经济体GDP走势

资料来源:WIND、中银国际期货

图:主要经济体PMI

资料来源:WIND、中银国际期货

2、海外短期货币宽松持续

2月5日美国参众两院通过2021财年财政预算决议,将2021财年赤字规模提高了18889亿美元,相当于为拜登提出的1.9万亿美元第三轮疫情纾困刺激预留了政策空间。每一财年执政党只有一次通过财政预算决议、启动预算和解流程的机会,可见参众两院急于通过2021财年预算决议的目的是为推动拜登版本纾困刺激法案进入预算和解流程并快速落地。预计拜登版本抗疫刺激将于3月初附近落地,此举亦将为疫后拜登推动其他政策积累民意基础。

美国1月ISM制造业PMI为58.7,略低于前值60.5以及预测值59.9。美国12月营建支出月率为1%,低于前值1.1%,高于预测值0.9%。美国1月ADP就业人数为17.4万人,高于前值-12.3万人以及预测值5万人。欧元区方面,欧元区1月制造业PMI终值为54.8,略高于前值54.7。欧元区12月失业率为8.3%,与前值及预测值持平。

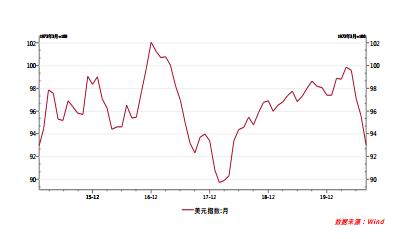

未来一个季度美国将处于财政积极、美联储暂时加速扩表的阶段,海外市场流动性增加。美元走弱、国际定价的大宗商品(有色、原油等)也有望表现积极。

图:美元指数

资料来源:WIND、中银国际期货

图:美国国债收益率

资料来源:WIND、中银国际期货

3、中国PMI小幅回落

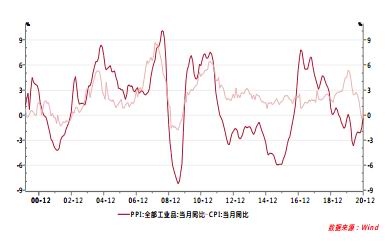

2021年1月制造业PMI较前月下滑0.6个百分点至51.3%,降幅为2020年3月以来的最大值。受疫情影响,我国经济呈结构性复苏,少数行业贡献了多数增长。主要原因是12月以来疫情在河北、北京、吉林、黑龙江等地散点式爆发,各地纷纷收紧疫情防控措施,生产活动放缓。

尽管经济环比韧性较强,但风险仍大,经济复苏的基础不牢固。全球疫情严重,美国新增确诊仍在持续上升。国内逆周期政策退出,地产、基建投资面临放缓压力。下半年伴随疫苗推广、海外供需缺口逐步收窄,出口高增的支撑力下降。小微企业困难、就业压力大。货币政策向“稳货币+紧信用”转变,逆周期政策逐步退出。

图:中国GDP、M2

资料来源:WIND、中银国际期货

图:中国PPI、CPI

资料来源:WIND、中银国际期货

4、我国面临的总体环境

美联储最新议息会议强调经济复苏节奏放缓,维持低利率政策和每月购债规模不变。短期疫苗注射增加和财政刺激提振经济前景也给美元带来利好。2021年,海外制造业补库存、地产销售高景气、财政刺激共同拉动下,海外经济复苏是主基调。但疫情等多重风险仍共存,货币宽松格局未变。短期国内货币市场利率有所上升,主要是金融政策防风险需求。长期看疫情冲击对中小微企业经营的影响还未完全消退,货币政策向“稳货币+紧信用”转变,逆周期政策逐步退出。

中银国际期货 刘超

责任编辑:宋鹏

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)