重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合

分析师:李思进

期货交易咨询从业信息:Z0021407

期货从业信息:F03138106

2024年12月15日

主要逻辑

在当前复杂多变的国际形势下,全球主要经济体基本进入降息周期,经济增速预期放缓,2025年特朗普重新执政后将对华实施贸易政策,外贸形式渐趋严峻,在外贸对经济发展有所掣肘时,消费和投资逐步接过出口的接力棒,中国将加速落地刺激内生经济的政策,纺织消费行业未来可期。原油市场处于供需预期过剩和地缘风险不确定的博弈中,随着终端需求改善,需求端的积极信号逐步有效的向上游传导,聚酯产业链利润呈现两端聚集的态势。

从投产进度看,2025年PX处于投产真空期,产能预估为4367万吨,鉴于PX装置大多三年一检,常规检修产能预估1100万吨,占比25.2%。随着全球经济增速放缓,消费力度的下降或使得芳烃调油料从油品流向化工品,PX存在潜在的供应增量,乙烯裂解将提振石脑油需求并给予石脑油价格较强支撑,PXN压缩空间较小。2025年约570万吨PTA产能计划投放,时间将集中于上半年,增速为6.6%,PTA可能需要通过减产降负来应对加工费持续低位情况。

2025年乙二醇较为确定投产的装置是四川正达凯一期60万吨,煤制产能占比将进一步提升,合计产能2942.5万吨,增速为2.1%,检修装置涉及产能806万吨,全国产能占比27.4%,主要集中在一季度,全年装置负荷预计上调至72%。

对聚酯环节,中国计划投产聚酯装置有525万吨,产能增速放缓,约6.1%,相对上游原料而言,增速相对偏低,其中,短纤产能投放周期结束,在终端需求乐观看待情况下,短纤将迎来利润修复,瓶片新投产能预计占比约50%,产业集中度将进一步提升。

后市展望:

1、PX-TA-PF-PR:PX对于PTA平衡偏紧,可考虑逢高做空PTA加工费,多EG空PTA;短纤格局健康,关注多PF空PR机会。

2、EG:检修多集中于一季度,EG5-9正套操作;可考虑逢低买入EG的看涨期权。

风险提示:

原油价格大幅波动。

一、2024年回顾:

调油需求不及预期,聚酯整体重心下移

1.1、PX:现货出货压力较大,汽油影响占主导

产能投放量为0,产量高增长。供需层面来看,2024年中国地区PX产能合计4367万吨,同比增长为0%。截至2024年12月,中国PX产量合计约3770万吨,同比增长12.0%。随着中国PX产量高增,进口量缩减,对外依存度下降至19.7%附近,截至2024年10月份,中国PX进口量合计756万吨,同比下降0.79%。下游PTA需求产能投放增速仍然较高,对于PX的消纳能力较强,PX全年呈供需平衡格局。

2024年PX行情主要分为两个阶段。第一阶段,上半年,亚洲PX装置延续较高开工,现货持续流入市场,PX价格承压,随着交割月临近,仓单方面带来的压力使得PX供需宽松格局被再度放大,季节性检修、计划外停车装置增加以及部分外商集中采购现货的操作给予PX价格上涨动力,但后期低于预期的调油需求、韩国GS以及前期检修装置的陆续重启均使得PX现货出货压力较大。第二阶段,在传统汽油旺季,汽油裂解价差大幅走弱,调油需求证伪,短流程装置效益修复使得中金、富海等多家工厂通过外采MX提升开工,叠加人民币升值,中东、印度等部分货源流入亚洲,以及个别PTA大厂在窗口内出售PX的操作均使得PX自身基本面缺乏支撑,叠加宏观情绪持续低迷,PX价格一路下跌,后期随着9月24日国内超预期宏观刺激政策出台,市场情绪改善,PX价格跟随油价企稳反弹,但是受制于国内PX供应充足的状况,九江、富海、科威特等多家工厂因重整而减少产量,PX供需格局并未有所改善,叠加海外PX继续涌入国内,下游PTA工厂再次开始在窗口内抛售PX,PX价格创下年内新低。

1.2、PTA:调油驱动不及预期,带动TA创下近三年新低

产能增速放缓,聚酯需求超预期。供需层面来看,2024年PTA产能投放继续,剔除长停装置后,中国PTA活跃产能约8601.5万吨,同比增长6.7%,中国PTA产量约7180万吨,同比增长11.8%。同时,美洲部分PTA装置关停,海外对中国PTA需求有所增长,PTA出口量显著提升,但由于出口印度的BIS认证未能豁免延期,PTA出口至印度数量大幅缩减,截至10月,中国PTA出口量合计约398万吨,同比增长21.8%,PTA全年呈现累库状态。

调油逻辑证伪是行情主推力量,供需驱动行情力量减弱。2024年一季度,聚酯恢复进度不及预期,PTA累库幅度明显,3月聚酯负荷回升,但上游PX较大的供应压力对PTA价格形成拖累,涨幅不及原油。进入“金三银四”,聚酯负荷维持高位,PTA装置陆续检修,供需格局好转,5月随着PX计划外检修装置增加以及外商采购PX现货,PTA跟随成本端走强。7月,汽油裂解价差大幅走弱,调油逻辑证伪,需求端受瓶片集中检修影响,聚酯负荷回落,PTA库存转向累库,期价一路下行,跌至年内低点4750元/吨。四季度,油价回吐地缘风险溢价,PTA跟随油价走低,11月随着PTA货源流入交割库给予现货基差支撑,流通性固化下基差曾走强至01-50元/吨附近。

1.3、乙二醇:供需格局改善,价格重心上移

产能投放速度放缓,进口量偏低,供需格局改善。从产能来看,2024年中国乙二醇产能合计约2882.5万吨,产能增速约3.2%,其中煤制乙二醇约1048万吨,新增产能合计90万吨,全部为煤制产能。海外方面,截至2024年12月,海外活跃产能合计约2548.8万吨,新增98.5万吨,产能增速约4.0%。从实际供应层面考察,随着产能投放,乙二醇本土产量增速较快,2024年中国乙二醇产量约1950万吨,同比增长16.2%。乙二醇进口依存度从2023年的30.0%降至25.3%,截至2024年10月,中国乙二醇进口量累计值为540.1万吨,同比下降8.1%,乙二醇供需改善幅度得以提升。由于乙二醇厂商更多采用点对点的送货方式,乙二醇华东地区港口库存的重要性有所下降,隐性库存无法显现。

年初沙特装置计划外停车,供应环节的不稳定状况使得下游厂商采取集中补货策略来保障后续生产,乙二醇主港库存持续去化,价格重心上移,后期市场处于进口量逐步回归和合成气制乙二醇集中检修消息的博弈中。3-4月,由于主港提货偏低和聚酯工厂补货意愿差,市场对于隐性库存压力担忧,价格重心下移。5-6月,海外装置的意外检修使得库存持续去库,乙二醇价格涨至高位。7-9月,卖盘集中抛压行为使得乙二醇高位价格难以持续,市场悲观情绪叠加聚酯减产预期,乙二醇价格承压,随着9月24日中共中央政治局会议的召开,国内宏观氛围好转,大宗商品价格重心上移,国庆节后乙二醇价格冲高至4884元/吨。

1.4、短纤:工厂联合挺价,价格较为抗跌

聚酯行业扩能周期进入尾声。据CCF统计,2024年聚酯新投产能合计614万吨,退出市场装置涉及产能59万吨,截至2024年12月,中国聚酯产能约8539万吨,同比增速为7.0%,其中短纤投产占比10%,瓶片投产占比54%,聚酯负荷由84%提升至87%附近。

2024年直纺涤短产能为950.5万吨,同比增长0.8%,投产项目较少,仅有7.5万吨。6月上旬,短纤贸易商暴雷事件发生,工厂陆续实行一口价销售策略,联合挺加工差,短纤加工差也从低点293元/吨持续修复,但7-8月成本端的大幅下挫使得短纤工厂产品出现较大的贬值,库存持续累库,工厂再度出现减产动作,短纤负荷下滑至77.8%,后期在“金九”带动下,短纤参考加工差曾扩大至750元/吨。

1.5、瓶片:产能增速放缓,产业竞争白热化

瓶片扩产周期下,供需过剩格局延续。从产能来看,2024年国内新投产项目共计342万吨,三房巷两套共计150万吨和仪征中石化50万吨推迟至2025年投产,截至2024年12月,中国瓶片产能合计约2003万吨,产能增速为20.6%。得益于成本优势,瓶片出口数据较为亮眼,人民币的大幅贬值也在一定程度上利好出口订单,出口的提升缓解了瓶片国内供需过剩的压力,截至2024年10月,中国瓶片出口量合计约467.5万吨,同比增长27.5%,其中,印尼对树脂进口限额政策的消息促进了补货需求,出口占比份额由3.5%提升至4.7%。

瓶片供需过剩格局贯穿全年,加工费长期处于300-600元/吨区间震荡。一季度,瓶片新投产项目较少,瓶片工厂主要以发前期订单货为主,供需压力不大,市场价格维持窄幅区间波动。二季度,国内软饮料消费季节性特征较为明显,软饮料的生产提升了瓶片的需求,下游补货动作逐渐增多,但新投产项目的相继落地对瓶片市场造成冲击,与此同时,集装箱供应紧缺,出口发货遭遇延误的状况也让产业供需失衡问题变得严峻,加工费曾被压缩至年内低位273元/吨。由于加工费过低,瓶片工厂进行了大规模的集中性检修,7月中旬行业负荷曾下滑至64.8%,随着成本端走弱,瓶片跌至年内低位,但是由于工厂销售价格跟随市场价格调整,原料端的大幅下行并未使得加工费再次恶化。后期随着库存去库,瓶片效益有所缓解,11月初工厂负荷陆续提升至80.7%的高位,但随着需求淡季来临,终端补货意愿较低,瓶片工厂再次开始减产,但本轮减产并未有效改变供需过剩的格局,期价再次跟随成本走低。

二、PX-PTA:

市场供需错配,调油估值引导减弱

2.1、全球PX产能投放速度放缓,中国PX处于投产真空期

PX处于投产真空期,无论是全球层面还是国内,产能投放进程均有所放缓。截至2024年,全球PX产能在7774万吨附近,产能增速为3.4%。从全球分布来看,亚洲PX产能占比超过90%,其中中国PX产能占全球产能约56.2%。从产能投产的角度来看,近年来,全球PX产能增长主要由中国贡献,中国PX产能占比逐步提高,但2024-2025年中国PX暂无新投产装置,2025年沙特吉赞85万吨装置计划投产,印度80万吨装置计划于2025-2026年投产。

PX产能投放进入尾声,2024年PX产能预估为4367万吨,产能增速为0%,2025年预计保持不变。从产能分布来看,PX主要分布在华东地区,其中浙江占比29.8%,江苏占比12.8%和福建占比7.8%。鉴于PX装置大多三年一检,在不考虑意外检修的情况下,多数装置已在2023年和2024年实行检修,2025年PX装置检修量预计较少,常规检修产能大约在1100万吨,占比25.2%。2024年由于部分海外PX工厂对于调油抱有期待,削减了与PTA工厂签订的长约供货比例,然而年中调油需求不及预期使得未签约的PX工厂效益大打折扣,为了防止重蹈覆辙,2025年海外PX工厂大概率会提高长约供货比例,而且,在PX无新增产能投产的情况下,PTA工厂也会出于保障原料供应的稳定性和成本的考量,增加长约来应对可能出现的原料短缺以及价格波动风险,保证自身的平稳运行。

2025年PTA产能持续投放,全年以累库格局为主,存供应缺口。PTA方面,2025年有870万吨产能计划投放,其中570万吨产能预计在上半年投放,300万吨装置存延期的可能,产能预估9171.5万吨,增速为6.6%。截至2024年12月,剔除长停装置后,中国PTA活跃产能约8601.5万吨,即便在新产能投放后,部分老装置淘汰,PX-TA仍然存在供应缺口,需要靠PX进口弥补。新凤鸣300万吨装置已于12月投产,但新增产量的释放将到2025年一季度,当PX进入季节性检修阶段,恐怕难以支撑PTA的需求增量。随着PTA装置的陆续投产落地,若下游需求未能同步实现实质性增长,加工费必然会遭受更大程度上的挤压,届时,生产企业可能需要通过减产降负来应对PTA加工费亏损带来的经营压力,PX的市场需求也会随之受到牵连。2024年Indorama的两套PTA装置接连关停,随着海外高成本装置退出市场,2025年出口量预期将保持稳定。

2.2、大乙烯裂解装置投产,PXN压缩空间不大

自2022年起,夏季调油故事成为PX和PTA行情的主要推动力,芳烃价格与汽油裂解价差相关性较强。2025年,芳烃调油故事进入第四年,2025年故事依然存在,但芳烃调油逻辑对PX的估值引导作用或将减弱,主要原因如下:

2024年美国芳烃调油料备货集中于上半年,韩国延续出口,截至10月,韩国至美国芳烃出口数量累计数量较2023年全年增长26.3%。从2024年韩国对美国出口芳烃的节奏中可以发现,美国对于芳烃调油料备货的数量集中在上半年,下半年美国对于芳烃调油料备货的数量下滑,进口节奏明显放缓,市场出现预期差,在夏季调油需求饱和后,短流程装置效益修复,工厂外采MX生产PX的积极性有所提升。2025年,特朗普任期内或开始增加油气的生产,原油供需过剩的格局会使得更多的原料流入炼油厂生产汽油,届时,调油料短缺情况将依然存在,但随着全球经济增速放缓,消费力度的下降或使得芳烃调油料从油品流向化工品,PX存在潜在的供应增量。

2024年,汽油实际消费量预估为15497万吨,同比增速4.3%,中国芳烃调油消费量预估为2581万吨,同比增速0.07%。随着汽油实际消费量的增长,用作调油料的甲苯、二甲苯、三甲苯以及混合芳烃的总消耗量也随之增加,但不同芳烃组分的调油占比有所改变,传统芳烃调油料格局重塑,其中甲苯和二甲苯调油消费量有所增加,三甲苯和混合芳烃用作汽油的数量降幅较大,从目前的数据来看,调油组分基本维持和2023年数量相当的水平,并未出现受世界能源转型影响而被大幅替代的情况。

从消费结构来看,甲苯和二甲苯用去调油的占比在增加,甲苯用去调油占比从2023年的31%提升至41%,二甲苯用去调油占比从2023年39%提升至46%,同时,二甲苯更多的流向PX工厂,短流程经济性较好,中国PX装置负荷一直维持较高的水平运行。2025年山东裕龙石化300万吨MX装置计划投产,预估产能占芳烃调油需求量比重在9.3%附近,届时,MX的投产将增加芳烃调油供给,芳烃调油逻辑对PX的估值引导作用或将减弱。

截至2024年10月,PX累计进口量为756.6万吨,同比减少0.8%,进口依存度约为19.7%。在PTA新产能投放后,部分老旧装置淘汰出清,即便在国内PX装置维持较高开工的情况下,缺口仍需要靠进口弥补,PX进口量预期增加。2024年,PX进口结构有所转变,调油需求饱和后,MX重回化工领域使得PX回流,比如来自于文莱和阿曼进口量显著提升。2025年,消费力度的下降或使得芳烃调油料从油品流向化工品,同时,在PTA投产增速远大于PX的背景下,也将吸引海外PX部分回流,尤其是来源于韩国的货源预计增加,进口依存度预期提升。

2024年3月,地缘冲突影响延续,俄罗斯出口至亚洲石脑油数量下降,但PX在持续累库的背景下,PXN被压缩至上半年低点,年中调油需求证伪,短流程效益的修复使得国内外工厂提升开工,PX现货流动性充裕,但下游需求并未有效跟进,PX价格大幅走低,PXN被显著压缩。2025年,大乙烯裂解装置的投产将提振石脑油需求并给予石脑油价格较强支撑,PXN压缩空间较小,可考虑做扩PXN机会。

2.3、PTA产能持续高增,需额外减产再平衡

2024年PTA加工费均值在352元/吨,同比增加4.70%。2024年PTA产能增速放缓,但其加工费和装置负荷均有所提升,主要原因有二,一是下游聚酯在稳步发展的过程中,下游的发展带动了上游利润的不断扩张,二是PXN有所让利,2024年调油需求证伪,短流程PX效益修复使得装置维持较高的开工,PX现货流通性充裕,PXN被压缩,让利下游,PTA加工费有所修复。

随着新产能的投入以及落后产能的淘汰出清,整个行业集中程度将会继续提高。2025年PTA产能增长速度维持稳定,聚酯企业一体化竞争格局明显,配有上下游配套的PTA企业产能占比在80%,技术更新迭代使得加工费成本下降,装置开工率对于PTA加工费的敏感度下滑,低位加工费预计将维持较长时间,同时,低加工费将在一定程度上加快行业落后产能的淘汰出清。

三、乙二醇:

港口库存低位,格局继续改善

3.1、产能增速预期放缓,装置开工维持高位

产能投放速度放缓,煤制产能占比进一步提升。经过前期的产能高投放,2025年,乙二醇全球产能投放速度将继续放缓,2019至2024年全球产能平均增速约10.2% ,2025年海外乙二醇装置暂无新投产计划。中国产能投放节奏与全球类似,2019至2024年中国EG产能平均增速约19.2%,中国2025年乙二醇较为确定投产的装置是四川正达凯一期60万吨,煤制产能占比将进一步提升,合计产能2942.5万吨,增速为2.1%,2026和2027年中国乙二醇产能平均增速约8.8%。2025年中国乙二醇主要检修装置涉及产能806万吨,全国产能占比27.4%,主要集中在一季度,全年乙二醇产量预估在2112万吨附近,装置负荷预计上调至72%。同时,由于大乙烯投产主要配套PE,若PE效益不好,乙二醇存在增加产量来达到乙烯平衡的可能。

3.2、进口量预计增加,关注一季度检修后的装置重启情况

随着国产货源的成本优势显现以及海外装置效益下降,进口量增速有所下滑,从2023年-4.9%降至-8.4%。其中,2月,曾受巴拿马运河干旱影响的高企转运费已回落至正常水平运行,前期受生产效益影响停车检修的装置也陆续恢复,2024年中国自美国进口的乙二醇数量已恢复至2022年的水平。

中国乙二醇进口依存度从2023年的30.0%降至25.3%,其中近洋货源受效益影响供应维持低位,远洋货源中,1-2月受红海危机影响,进口量较少,后期较高的成本使得沙特Jupc2等装置发生降负动作,1-10月中国自沙特进口乙二醇合计283.0万吨,占总进口量约52.0%,同比减少4.9%。2025年,进口量预计增加,目前海外检修装置主要集中在一季度,尤其需关注沙特和北美季节性检修后的装置重启情况,虽然北美地区得益于较低天然气的成本优势,但是寒潮、飓风等因素扰动会使其产量不及预期,关注马来西亚75万吨装置重启后的运行情况。

2024年乙二醇基本面有所改善,主港地区港口库存年内保持低位,价格重心较2023年有所抬升,石脑油制乙二醇加工差显著改善,均值从-130.1元/吨修复至123.9元/吨。虽然生产环氧乙烷效益整体高于生产乙二醇,但2024年二者价差波动区间有所缩小,年内卫星石化、三江石化等装置曾阶段性出现环氧乙烷切换回乙二醇的操作。

、四、聚酯:

短纤产能投放周期结束,瓶片投产压力较大

4.1、聚酯行业扩能周期进入尾声

总体产能维持增长,支撑上游投产。根据目前披露计划,2025年,中国聚酯计划投产产能仍有525万吨,产能预估为9064万吨,同比增速6.1%,相对上游原料而言,增速相对偏低,龙头企业集中度预计将进一步提升,其中,长丝新投产项目主要分布在江浙和安徽,关注区域间供需错配的情况。

2025年短纤产能投放周期结束,直纺涤短产能为950.5万吨,增速为0%,市场格局健康,短纤装置负荷预期提升,工厂可能会继续采取顶加工差的方式以及贸易商合约货模式,工厂合约货比例将会提升。短纤行业产能投放周期结束,在终端需求乐观看待情况下,将迎来利润修复。

2025年瓶片迎来挑战。从投产分布来看,2025年瓶片投放产能占比约50%,投产速度较2024年有所放缓,但仍处投产周期中,2025年瓶片老旧产能或将迎来一轮淘汰出清,瓶片工厂需要主动调节其开工率,以实现阶段性的供需平衡,逸盛、三房巷、华润和万凯产能占总产能80%,后续产业集中度将进一步提升。

聚酯品库存方面,2024年长丝库存压力有所增加,长丝加权库存平均天数为21.7,较2023年增加4.8天,5月,中央环保督察组开展检查工作,部分配备小锅炉的长丝装置面临整改要求,部分工厂降负叠加涤丝主流大厂宣布执行一口价销售,下游补货,长丝库存压力有所缓解。短纤整年库存压力较大,尤其下半年,下游采购谨慎使得库存维持高位。聚酯企业对于库存的容忍度有所提升,2025年年初,长丝库存压力继续增加,届时,下游负荷预计将会低于2024年同期水平。

2023-2025年是瓶片大投产阶段,中国产能占比最高,随着产能的不断投放,瓶片工厂面临较大的生产压力,2024年瓶片加工费长期处于300-600元/吨区间震荡,波动范围明显收窄,7月瓶片加工差被压缩至273元/吨的低位,由于加工费过低,瓶片工厂进行了大规模的集中性检修,但是由于投产远大于需求增量,库存全年保持在偏高水平。2025年,在产能大幅过剩的背景下,瓶片受成本端影响相对有限,瓶片可作为聚酯产业链空配品种,整体利润预计将维持低位震荡为主,瓶片产能投放增速下降,伴随着老旧产能的淘汰出清,瓶片工厂需要通过降低负荷来让瓶片达到阶段性供需平衡的状态。

4.2、政策加速落地,内需改善可期

2024年1-10月,中国鞋服针纺零售额总计1157.1亿元,同比增长1.1%,9月24日中共中央政治局会议召开,随着政策的陆续出台,一系列扩内需促消费政策落地显效,零售额增速同比显著改善。2024年2月,中国纺织服饰产成品库存同比出现拐点,同比降速放缓,目前已升至6.5%。2025年,作为“十四五”收官之年,经济仍需维持一个较高的增速,而消费和投资将逐步接过出口的接力棒,扩大刺激内需政策的落实将为纺织服装行业带来广阔的发展空间和机遇,同时也将促使企业不断创新和提升竞争力,推动行业向更高质量、更可持续的方向发展。

4.3、对华贸易政策加码,出口预期承压

在当前复杂多变的国际形势下,全球主要经济体基本进入降息周期,经济增速预期放缓,2025年特朗普重新执政后可能对华实施贸易政策,外贸形式渐趋严峻。由于政策从指定到实施需要一定时间,如果美国对中国进口关税大幅提升,虽然在长时间来看会导致中国纺织服装相关产品出口至美国的份额缩减,但在短期内,这一举措可能会促使美国在政策生效前,即2025年一季度存“抢出口”的需求,预计不及第一次贸易战的热度,同时也可能激发中国加速落地刺激内生经济的政策。因此,2025年纺织服装行业出海或面临较大的挑战,贸易转口的难度加大,我们需要持续留意反倾销关税政策可能带来的干扰。

聚酯品出口方面,由于2024年聚酯涤纶长丝出口印度的BIS认证未能豁免延期以及印度、土耳其各20万吨长丝新装置配套投产后,从中国进口的数量有所下降,1-10月涤纶长丝合计出口量较2023年同期下滑20.9万吨,其中9月因台风和美国东海岸工人合同到期谈判影响,部分出口量推迟至10月。虽然反倾销政策相关事件仍会扰动市场,但由于较低的成本优势,2025年短纤和瓶片出口数据预计维持稳定,人民币贬值会在一定程度上抵消外贸因加征关税而产生的压力,较好的出口将有效缓解国内库存的压力,未来产能向海外转移的现象也会愈发普遍。

2023年12月,美国纺织品进入主动补库周期,美国服装面料及批发商库存同比出现拐点,库销比维持低位,服装及配饰零售库存拐点出现的时间晚于批发商库存,库销比一路下行,2024年8月,美国服装及面料批发商库销比和美国服装及配饰库销比同比增速均有所放缓,对美国库存具有较好领先性的指标,ISM制造业指数的自由库存分项也在9月开始出现下降,纺织品进入被动补库周期。

五、总结及策略建议

2025年聚酯产能增加525万吨,产能增速6.1%,在国内加速落地刺激内生经济政策的背景下,结合新装置的投产规划,2025年聚酯产量增速预估在5.2%附近,均衡开工率为86%,较2024年的87%基本维持稳定。PTA2025年新增产能为570万吨,产能增速6.6%,以聚酯产量增速为锚,在上下游环节供需平衡的情况下推算,2025年PTA的均衡开工率为81%,较2024年的83%小幅下滑。PX2025年国内没有新增产能,PX的均衡开工率为89%。2025年乙二醇新增产能为60万吨,产能增速为2.1%,装置均衡开工率为72%,较2024年的68%显著提升。

2025年,综合考虑海内外宏观环境,给予原油中性偏低估值,预计布伦特原油在65-80美元/桶区间运行,石脑油价格550-700美元/吨,以此为基础,针对聚酯产业链各品种,我们推荐以下策略:

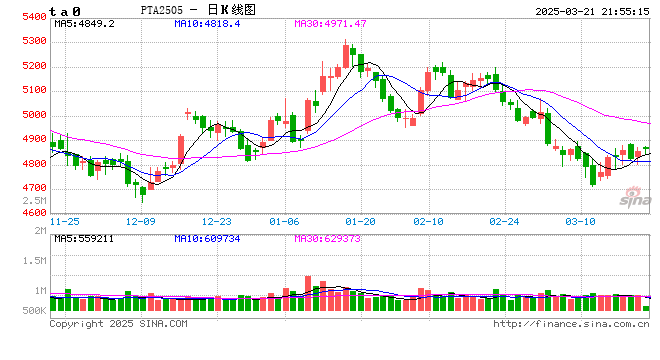

PX、TA环节,2025年,调油估值引导作用减弱,PX价格可能更多的将由其自身基本面因素所主导,预计在【7200-8100】区间运行。PTA价格重心略微下移,预计在【4300-5900】区间运行。2025年PTA产能投放增速远大于PX,尤其是PX集中检修期,二者存在供需缺口,美国对芳烃调油料的备货量将集中于上半年,PX较TA偏强,TA-PX价差做空为主。乙烯裂解将提振石脑油需求并给予石脑油价格较强支撑,PXN压缩空间较小,可考虑做扩PXN机会。下半年PTA累库压力较大,旺季过后偏空看待,关注成本端变化以及装置计划外变动情况。

EG环节,2025年供需格局将继续改善,偏多看待,价格预计在【4500-5300】区间运行,目前港口库存处于五年低位,检修将多集中于一季度,可考虑逢位布局多单,或逢低买入EG看涨期权,价差方面,可考虑EG5-9正套操作。

PF环节,短纤产能投放周期结束,供需格局健康,下游需求稳中有增,短纤加工差将迎来修复,关注PF-TA加工差做多机会。

PR环节,投产增速放缓,但供需过剩格局延续,在需求没有超预期好转的情况下,瓶片可作为聚酯产业链空配品种,关注多PF空PR机会。

免责声明

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

中信建投对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本报告中的资料、意见等仅代表报告发布之时的判断,相关研究观点可能依据中信建投后续发布的报告在不发布通知的情形下作出更改。

中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见不一致的市场评论和/或观点。本报告发布内容并非交易决策服务,在任何情形下都不构成对接收本报告内容交易者的任何交易建议,交易者应充分了解各类交易风险并谨慎考虑本报告发布内容是否符合自身特定状况,自主做出交易决策并自行承担交易风险。交易者根据本报告内容做出的任何决策与中信建投或相关作者无关。

本报告发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式对本报告进行翻版、复制和刊发,如需引用、转发等,需注明出处为“中信建投期货”,且不得对本报告进行任何增删或修改。亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本报告发布的全部或部分内容。版权所有,违者必究。

责任编辑:李铁民

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)