CFC金属研究

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 王贤伟 中信建投期货有色金属分析师

本报告完成时间 | 2024年6月21日

铝是一种高耗能且高碳排放量的金属,在当前全球减碳达成共识的背景下,同时在国内“双碳”及“能耗双控”政策的制约下,电解铝行业将面临一场影响深远的变革。我们将持续对电解铝产业深入挖掘,从政策到产业、从宏观到微观、从供给到需求,探究每个环节可能存在的变量,并评估其对未来铝定价可能造成的影响。

一、矿端:国产矿边际改善,进口矿增幅明显

关于国内矿山复产预期的交易一直贯穿于今年的行情之中,而复产时间的不断推迟则是今年行情走强的主要驱动。山西地区铝土矿山在去年12月受安全检查影响多数停产,包括全部的坑采矿及多数的露天矿,年初市场普遍预期矿山复产时间在4月,但实际情况是5月中旬才有少量的坑采矿和部分的露天矿开始复产。在此之前,使用国产矿生产的部分企业因矿石不足,相继发生了减产检修、掺配进口矿生产导致微量元素超标等问题,供应端扰动较为明显。目前山西、河南坑采矿山略有增加,叠加前期广西及贵州部分民采矿恢复,国产量供给整体呈现边际改善,不过山西地区规模性复产时间仍未确定。5月铝土矿产量492.5万吨,环比4月增加6.9%。1-5月国内铝土矿累计产量2275.6万吨,同比去年下滑19.6%。

今年进口矿产量环比大幅增加,一定程度弥补国产矿不足。5月中国进口铝土矿1355万吨,同比增长4.7%;1-5月累计进口铝矿砂及其精矿6404万吨,同比增长5.8%。截至6月中旬,从几内亚进口铝土矿3242万吨,同比增加15.8%。从澳大利亚进口铝土矿1733万吨,同比增加19.5%。近期天山铝业几内亚项目开始开采,DM 矿业公司第一船铝土矿开始装载,该项目后续每年将为几内亚增加600万吨铝土矿出口,进口环节矿石供给将持续增长。目前铝土矿港口库存2297万吨,较年初增加145万吨。

二、供应端:一季度进口补充较多,三、四季度国内增长明显

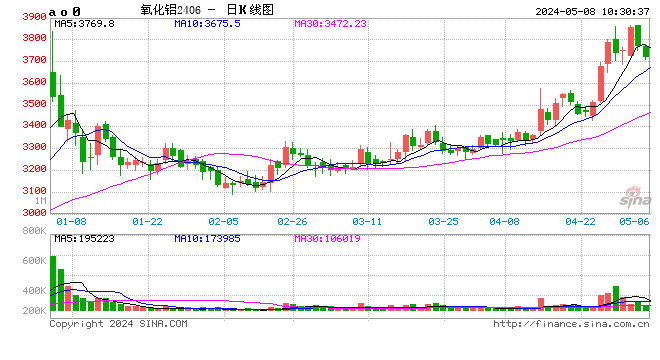

去年末因环保及矿石供给问题,氧化铝生产企业发生大幅减产,今年产能整体以复产为主,增产为辅。上半年氧化铝复产产能主要集中在山西、河南和广西地区,1-5月国内氧化铝产量3480万吨,环比增长1.7%。在国产氧化铝供给有限的情况下,一季度进口氧化铝大幅增加,1-4月进口量为76.3万吨,同比增长253%。这也使得氧化铝的港口库存大幅下滑,6月才逐步企稳。

3季度目前确定性增产的是内蒙鑫旺50万吨产能,以及重庆博赛的60万吨,均在7月开始产出。8月若国产矿石供给进一步改善,则山西信发预估仍有70万吨复产、河南东方希望有20万吨,广西信发、新翔总计70万吨产能可能复产;四季度大概率投产的是广西华昇新材料一期的100万吨,内蒙鑫旺剩余的50万吨可能年底投产。目前来看确定性投产的均为使用进口矿的企业,3季度确定性增产至少110万吨,4季度确定性增产至少100万吨。相较于2季度,3-4季度供应改善确定性有所提升。另外山东魏桥有400万吨氧化铝产能置换项目将于9-10月份逐步启动,需关注新老产能启停是否存在时间差,进而给供需平衡表带来增量冲击。

三、消费端:需求增量大幅提前,三季度增量有限

95%的氧化铝用于生产电解铝,电解铝生产较为稳定,因此氧化铝的价格弹性受供给端影响更大,消费端的影响更多体现在电解铝运行产能的季节性变化上。每年电解铝运行产能变动较大的集中在云南地区,主要呈现枯水期(11月-次年4月)减产,丰水期(6月-9月)复产的特点。今年云南外输电量减少叠加新能源发电增加,电解铝企业从3月便开始复产,这使得消费端的供应增量大幅提前,二季度在国内矿石供给缺失的背景下,供需缺口迅速扩大。3季度来看,电解铝供应增量大幅下滑,仅云南和贵州、四川有少量产能复产,合计增量规模在38万吨左右。而云南地区进入10月之后,电解铝运行规模随着水电发电量下滑仍有减产的可能,减产规模预计低于2023年的水平,预估在50-70万吨左右。

四、现货端:外盘强力支撑,去库仍在持续

由于2季度供需矛盾明显,4-5月份期货盘面多数时间保持升水结构,且基差以现货上涨的方式收敛,持续给与期货价格正反馈,推动期价走出历史新高。由于海外氧化铝供给偏紧,海外现货价格更高,目前海外价格现货成交价在520-530美元之间,进口窗口关闭。同时经测算若现货价格低于3700元/吨后,出口窗口将打开,因此海外较高的氧化铝价格对国内的现货价格形成底部支撑。

本周初在宏观情绪转弱的情况下,期货大幅贴水现货,期现贸易商出货较为积极,除新疆地区外出库较为流畅,不过近期贴水持续收窄,仓单库存下降放缓。当前的仓单库存仍有25.61万吨,仓单压力仍然存在。目前多数仓单在4、5月集中注册,仓单货源的生产日期早于注册期,考虑到仓单有效期是6个月,9月后集中注销的仓单将大幅增加,届时市场的流通货源将明显增加,因此09、10合约会面临现货端的压力。

不过当下更需注意是氧化铝全行业库存仍在下滑。在7月底之前复产的空窗期,现货仍处于偏紧状态,且全行业库存将保持缓慢下滑状态,这使得氧化铝现货价格在较长的时间仍会比较坚挺,盘面一旦出现大幅贴水,多以期货回归作为修复。

五、总结:多头逻辑有所弱化,关注后续复产进度

强现实与弱预期的博弈仍在进行,当下的多头逻辑没有二季度充分,价格向上弹性弱于二季度。二季度面临的问题是矿山未复产,但下游电解铝在不断增产,供需缺口扩大的局面。而当前是供应确定7月有增加,而消费端增量有限,基本面呈现边际改善。后续市场博弈的主要有3点:1、晋豫矿山后续复产规模以及带来的新增产能变化。2、枯水期云南电解铝会否发生减产及减产的规模。3、魏桥山东地区氧化铝后续产能变动的情况。

我们假设四种情景:悲观情景—国产矿山复产规模未进一步扩大,且枯水季云南电解铝未发生减产;中性情景1—国产矿山复产规模扩大,枯水季云南电解铝未发生减产;中性情景2—国产矿山复产规模未进一步扩大,枯水季云南电解铝发生减产;乐观情景—国产矿山复产规模扩大,且云南电解铝发生减产。我们发现除了悲观情景全年呈紧缺外,其余三种情景均会在4季度转为小幅过剩。

逐利是企业的天性,在高利润背景下,已开矿山多产、新增产能尽快复产、运行装置超负荷产出亦是大概率事件,我们更倾向于未来的供需平衡会向中性的两种情景演变。立足当下,7-8月现货仍是偏紧的格局,而基差近期的持续收敛使得向上的利润空间被挤压,目前供应端暂无更多故事可讲(国内广西暴雨或对矿山矿石发运造成短期影响,海外几内亚雨季矿石发运量下降只是一个中性的规律性事实)。当前位置继续追多赔率不高,只能轻仓参与并设置好止损。

远期来看,9-10月是供需平衡变化的关键节点,赔率上在10合约上逢高沽空更具性价比,当然布局空单的前提一定是看到全行业库存出现累库拐点,或者远期合约再次给到较大的升水,当前基本面仍然强劲,这意味着空单的入场仍需要一定时间的等待。另外可考虑继续08-10合约的正套操作。

风险:广西暴雨影响超预期、氧化铝投产不及预期

责任编辑:张靖笛

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)