来源: 隆众投研

摘 要

十年来,全球甲醇产能产量不断增长,其中来自中国及北美的增量最为显著。据隆众投研了解,2009年,北美甲醇产量为68.9万吨,至2019年已增长愈11倍,达775.4万吨,年均增速维持在30%左右。

2015年之前美国甲醇进口量远超甲醇产量,2009-2015年进口量均值在581万吨,而国内产量均值仅有180万吨,2014年,随着美国页岩气革命的顺利成功使得页岩气产量大幅增加,同时带动美国天然气价格持续下降,天然气价格的持续下降使得美国掀起了甲醇扩能热潮:新装置投产、旧装置扩能、闲置装置重启,一时成为美国甲醇行业的亮点。

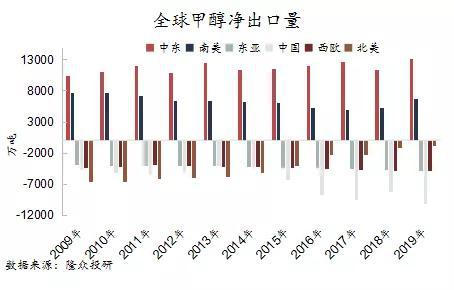

2015年以来,美国甲醇产能大幅扩张,进口依存度不断下降。甲醇净进口量从2009年的671万吨,收缩至2019年的87万吨。未来两年美国仍有部分新增甲醇装置,届时美国有望从甲醇净进口国转变为净出口国。

长期以来,南美以北美为出口目标,随着北美甲醇从进口到出口的角色转变,导致南美洲出口格局改向。

中东地区为全球甲醇主要出口地,主要出口至中国、东南亚等地。近两年来伊朗新增产能不断投产,使得中东地区净出口大幅走高。

中东、南美等地区供应的不断涌入,加速中国地区淘汰落后产能速度,进入2020年以来甲醇市场低位运行,企业多处亏损边缘,甲醇企业转型加速,部分小企业产能陆续淘汰,同时宁夏宝丰220万吨甲醇装置投产,标志着我国甲醇企业已逐步往大型化发展。

目录

2020年全球甲醇产量继续维持上升态势

北美有望从甲醇净进口国转变为净出口国

美国装置投产,导致南美洲出口格局改向

中东产能持续增加 净出口量继续走高

进口量的大幅走高 加速中国产能升级

十年来,全球甲醇产量不断增长,中国及北美的增量最为显著

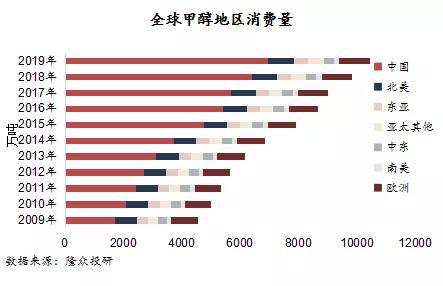

十年来,全球甲醇产能产量不断增长,其中来自中国及北美的增量最为显著。据隆众投研了解,2009年,北美甲醇产量为68.9万吨,至2019年已增长愈11倍,达775.4万吨,年均增速维持在30%左右。2019年之后,北美新增产能增速放缓,全球甲醇的新增产能仍将集中在东亚、中东和南美地区。但最终的流向仍将是以中国为主的东亚地区。

北美有望从甲醇净进口国转变为净出口国

2015年之前美国甲醇进口量远超甲醇产量,2009-2015年进口量均值在581万吨,而国内产量均值仅有180万吨,2014年,随着美国页岩气革命的顺利成功使得页岩气产量大幅增加,同时带动美国天然气价格持续下降,天然气价格的持续下降使得美国掀起了甲醇扩能热潮:新装置投产、旧装置扩能、闲置装置重启,一时成为美国甲醇行业的亮点。

2015年以来,美国甲醇产能大幅扩张,进口依存度不断下降。甲醇净进口量从2009年的671万吨,收缩至2019年的87万吨。未来两年美国仍有部分新增甲醇装置,届时美国有望从甲醇净进口国转变为净出口国。

美国装置投产,导致南美洲出口格局改向

南美洲地区的甲醇主要生产国是特立尼达和多巴哥、委内瑞拉和智利,长期以来,南美以北美为出口目标,随着北美甲醇从进口到出口的角色转变,叠加美制裁委内瑞拉,导致南美洲出口格局改向。

南美地区净出口量在14年之前一直维持在6000-7000万吨,2015-2017年随着美国新增产能投放,南美洲净出口量持续下滑,而随着2018年新增产能投放及出口至中国市场货源不断提升,南美洲净出口量再次回升,截止到2019年,南美洲净出口量达到667.7万吨,同比增速达到26.16%,净出口量占其产量的78.6%。

中东、南美地区为甲醇主要出口地

2017年特立尼达在我国的甲醇进口来源国占比中只占了5%不到,2019年已经超过10%,2018年,委内瑞拉出口到我国的甲醇仅有4万吨,2019年骤增至39万吨,2020年1-8月份已经达到34万吨。目前委内瑞拉流入中国的甲醇占比委内瑞拉甲醇产量的左右35%,而流入北美数量锐减至委内瑞拉产量的10%。

中东地区目前产能约2500万吨,占了海外总产能的40%,中东地区无论是伊朗还是沙特,自用的甲醇很少,主要是资源出口国,出口地主要是中国、东南亚等地。2019年中东地区甲醇净出口量为1315万吨,占全球净出口量的61%。占其产量的79.1%。近两年来伊朗新增产能不断投产,使得中东地区净出口大幅走高。

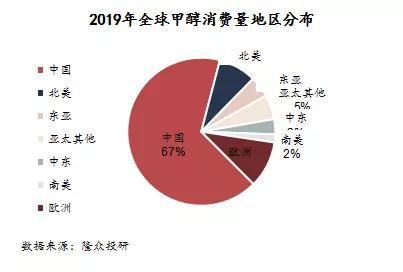

中国甲醇消费量占比全球67%,成为全球消费中心

中国经济的快速发展催生甲醇消费增长,甲醇消费量近十年来逐步攀升,2009年消费量占全球比例在37.7%,到2015年中国消费量占全球比例上升至60%,此后一直维持在60%以上消费量占比,中国已成为全球甲醇消费的消费中心。

亚太地区产能利用率仍处低位

无论是美洲,还是中东,原料原产地的优势使得这些国家的供应比国内更具价格竞争力。这也是国内甲醇产能利用率较低的原因。截止到2019年,美洲产能利用率在83.58%,远高于全球平均产能利用率67.82%,亚太地区产能利用率在62.3%。

尽管如此,中国甲醇产能仍然集中投放。随着近年来甲醇产业链条的深度调整,新投放甲醇项目多以“企业集团化”、“产业链条化”方向发展;在此背景下,国内甲醇企业间竞争将进一步加剧。

进口货源涌入,加速行业的优势劣汰

随着中国进口量的大幅走高,中国市场甲醇价格受到明显抑制,但长期来讲,市场正在经历一场优胜劣汰的产能淘汰竞赛。自2019年以来,中国淘汰落后产能速度加快, 2019年淘汰产能243万吨,同比增加了84%,进入2020年以来甲醇市场低位运行,企业多处亏损边缘,甲醇企业转型加速,部分小企业产能陆续淘汰,2020年上半年我国甲醇淘汰产能合计148万吨,占总产能的1.64%,2020年宁夏宝丰220万吨甲醇装置投产,标志着我国甲醇企业已逐步往大型化发展,百万吨级以上规模企业占比不断上升。事实上,行业的成熟阶段都是巨头之间的游戏。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈修龙

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)