#公募25周年 新浪财经致敬公募基金25周年评选活动火热进行中,刘晓艳、李一梅、王凡、陈戈、杨小松、江向阳、王小青、邓召明等70+掌舵人物,蓝海竞逐,迈向下一个五年征途>>谁是您心中最优秀领军人物?谁家是您最信赖的基金公司?谁是您最青睐基金经理?【点击投票】

近期,首批基金年报已出炉,陆彬的四只基金年报率先披露。除前十大重仓股以外的重仓情况随之揭晓。年报上陆彬还对宏观经济、市场及行业走势做了展望。那么年报上有哪些看点?未来主要关注哪些投资方向呢?一起来看看吧~

陆彬

汇丰晋信基金投资经理、基金经理

汇丰晋信动态策略混合:

保持均衡配置

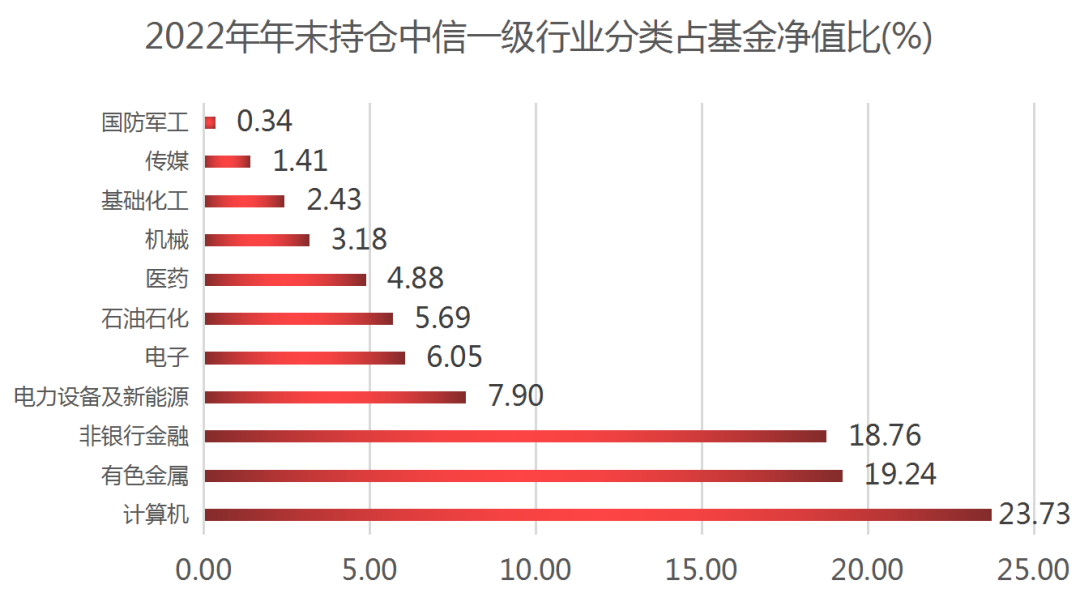

2022年年末持仓来看,行业分布较为均衡,主要分布在计算机、新能源、非银金融、医疗、周期等板块。持仓平均市盈率为18.57(数据来源:Wind,2022.12.31),估值处于较低位置。

较中报相比,基金下半年主要加仓新能源上游板块的赣锋锂业、华友钴业;计算机行业的科大讯飞和四维图新,以及医疗板块的恒瑞医药,以及化工行业的桐昆股份。持仓中新进了韦尔股份、广汇能源、华友钴业、恩捷股份、歌尔股份、首创证券和尚太科技。

动态策略基金坚持基本面和估值相结合的投资体系,致力于挖掘基本面足够扎实、估值相对便宜、在弱假设下业绩有望持续向好,中长期估值还有较大提升空间的优质企业。

数据来源:汇丰晋信定期报告,截至2022.12.31。图表所列仅为本基金截至2022年12月31日当天持有的持仓情况,不代表基金在2022年始终持有或未来仍将持有。基金有风险,投资需谨慎。

陆彬在年报中表示:动态策略基金的配置会继续保持相对均衡,这是基于当前投资环境的阶段性策略,并不是我们刻意追求的目标。过去一年多市场的剧烈动荡带来了产品净值的较大回撤,影响了部分投资人的持有体验,而适当的均衡配置可以有效的降低组合的波动。

当前重点关注如下三个方向:

1

新能源车产业链

中国新能源车产业链在全球范围已经具备了非常强的竞争力,市场对该行业需求和竞争格局的担忧压缩了不少优质公司的估值,留下了性价比较高的投资机会。

2

TMT行业

计算机行业的基本面和估值,2023年行业将迎来行业整体经营周期的拐点,有望迎来收入、成本、估值的三击,并非仅仅受益于信创需求和自主可控的主题。

电子行业细分领域国产替代的机会。我国对芯片的内生需求非常大,因为海外制约政策半导体行业被动的选择了国产替代这条路,随着国产供应商的积极验证导入,产业链上积极投入研发的公司有望实现0-1的突破,收入和利润预计有大幅提升的空间。

3

非银金融

海内外宏观环境有望保持宽松,随着货币的持续扩张、权益市场的情绪修复、注册制的持续推进,行业的业绩有较大增长空间,当前估值依然处于历史较低水平,有一定估值弹性。

4

消费医药

随着经济的复苏,人流客流均显著提高,过去受疫情影响的线下经营场景预计会快速修复,需求有望迎来爆发式增长。对于增长较为确定、估值较为合理的消费、医药公司值得关注。

5

周期

该板块主要观察经济复苏的力度,部分细分领域在没有强假设的情况下,估值已经具备吸引力,风险相对不高,但是弹性还有待于跟踪和验证。

汇丰晋信核心成长混合:

布局四大投资风格

陆彬多次表示他将市场上的投资机会按照风格分为以下4类:核心资产主要包括长期空间大、增速稳定、优质公司多的医药、消费、新能源、军工。PEG成长主要包括高端装备、新材料以及TMT等行业。价值类主要包括金融和地产等指数权重股。周期类主要包括跟宏观经济强相关的行业。

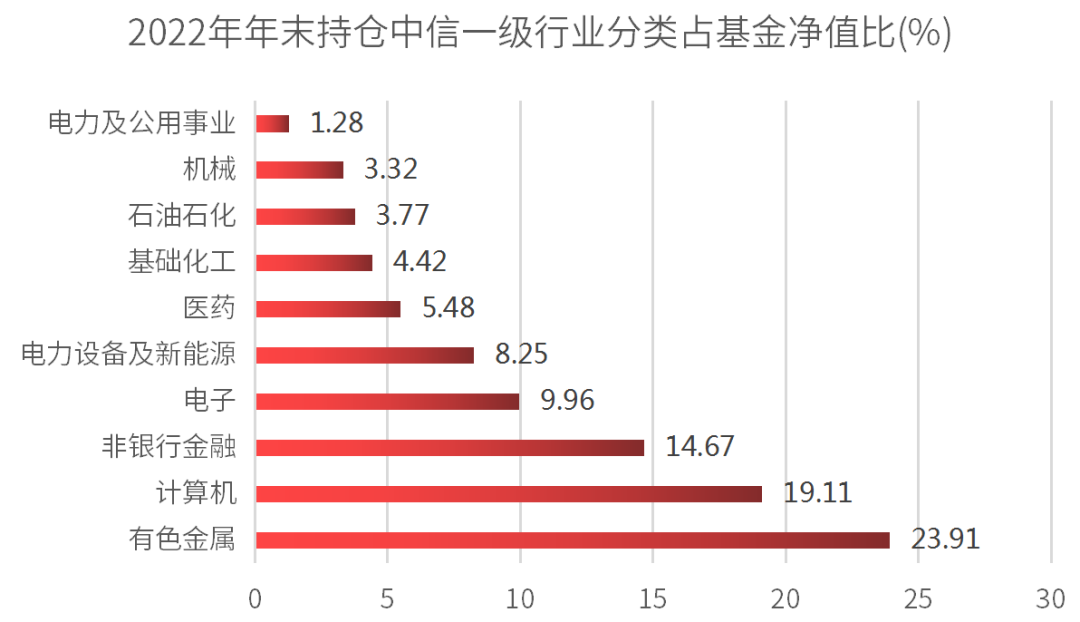

核心成长基金目前配置偏成长和均衡,在四个投资风格中都有布局,基于基本面和估值,寻找各类风格资产类内有投资吸引力的细分行业来做组合配置。

数据来源:汇丰晋信整理,截至2022.12.31。图表所列仅为本基金截至2022年12月31日当天持有的持仓情况,不代表基金在2022年始终持有或未来仍将持有。基金有风险,投资需谨慎。

2022年下半年主要加仓艾为电子、赣锋锂业、凯莱英。年末持仓中新进半导体板块的艾为电子、韦尔股份、紫光国微,计算机板块的和达科技,新能源产业链的恩捷股份、天顺风能、华宝新能、尚太科技,周期类的广汇能源、桐昆股份以及价值类首创证券。

陆彬在年报中表示,会一直把控制回撤和获取收益放在同等重要的位置,当前会尽量做到四个风格资产配置的均衡。从长期看,在对各个行业进行投资研究和机会挖掘的同时,抓住未来新的行业成长的大机会,才是投资的最终目标。

当前四类投资风格下,看好以下方向:

1

核心资产

重点关注新能源车、医药和消费。经历一年多的调整,核心资产已经很大程度消化了估值,不少公司提供了不错的隐含回报率。尤其是新能源车,长期需求并没有太大变化,但由于市场对短期的悲观预期,估值仍然处于历史的偏底部区域。

2

PEG成长

优选基本面和估值匹配的个股,重点关注TMT行业的计算机和电子。对于计算机的部分公司,长期成长性比较明确,今年的业绩反转可能性较大,但市场资金聚焦后带来估值的波动比较大,需要仔细甄别。部分半导体设备公司受益于国产替代因素,部分公司有新产品出现的时候,可能会迎来业绩和估值的快速上升。

3

价值

重点关注非银金融。随着经济复苏、注册制的推进,宏观政策的持续回暖,行业中优质公司的业绩和估值将得到修复。

4

周期

优选与经济复苏相关的板块,适当保持乐观。我们并不会去判断周期品的价格,而是关注基于弱假设下公司的收入和盈利状况能够得到维持,估值处于历史较低位置的公司,随着下游需求的爆发,可能有较大的业绩弹性。

汇丰晋信低碳先锋股票:

坚定看好新能源未来

较2022年中报相比,四季度末低碳先锋持仓中新进了包括江特电机、德新科技、恩捷股份、尚太科技、天顺风能、东威科技在内的新能源产业链,以及非银金融的首创证券,和半导体产业链的韦尔股份。与中报数据相比,加仓较多的包括艾为电子、科大讯飞、四维图新等科技股,和赣锋锂业、华友钴业等新能源概念股。

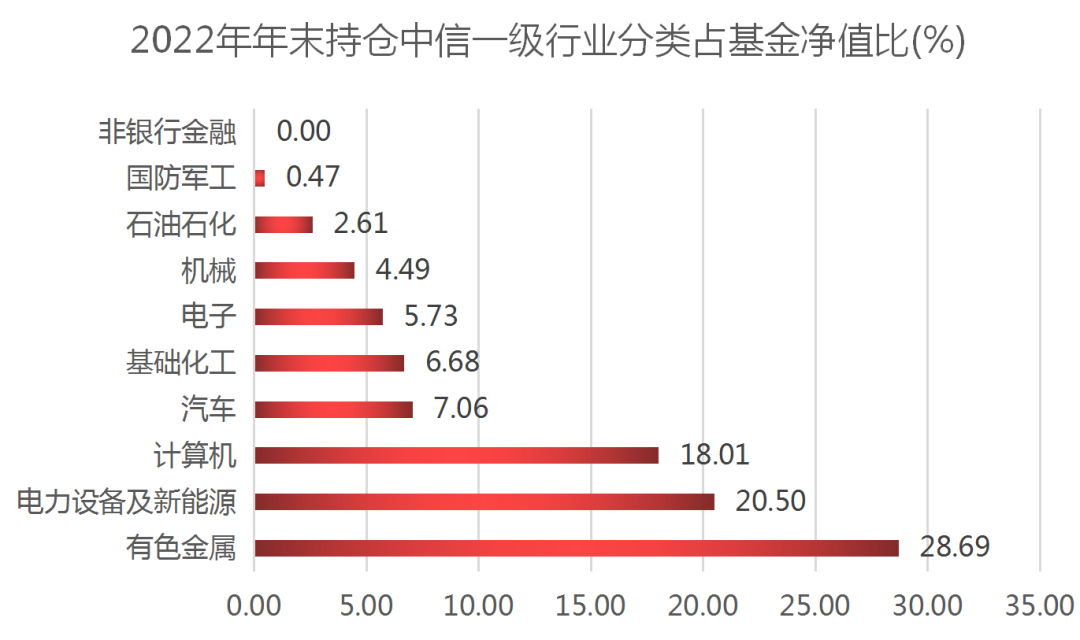

以中信一级行业分类来看,截至12月31日低碳先锋基金持仓主要分布在有色金属、电力设备及新能源、计算机等行业,其中有色金属主要布局在锂钴等新能源上游板块。从年报持仓来看,该基金的持仓符合该基金聚焦投资于低碳行业的定位。体现了陆彬坚定看好新能源行业,并且坚持为客户提供“所投即所得”的基金产品。

数据来源:汇丰晋信定期报告,截至2022.12.31。图表所列仅为本基金截至2022年12月31日当天持有的持仓情况,不代表基金在2022年始终持有或未来仍将持有。基金有风险,投资需谨慎。

陆彬在年报中表示,2023年的新能源行业投资预计将是挑战与机遇并存的一年。过去三年的新能源行业基本面未受到宏观波动和疫情的影响,实现了高速增长,市场对电动车和风光储等子赛道也进行了充分的演绎。新能源行业的很多白马公司,从去年下半年以来对2023年的业绩做了向下的估值调整,留下了投资机会。

陆彬表示,当前重点关注以下三个方向:

1

新技术环节

能降低生产成本、增强产品性能、提高安全性的新技术,都将带来结构性增量需求。当然,对新技术的商业化落地的节奏和空间需要仔细识别,其中个股的质地更加需要深度研究。

2

业绩有望持续好转的环节

部分环节因为过去上游供给紧缺,导致成本较高利润被压缩,整个产业链的大部分利润被上游攫取,随着上游供应的缓解,产业链利润可能会重新分配,部分公司的业绩有望显著反转,但市场往往对过去较为悲观的业绩情形做了线性外推,估值相对不高。

3

业绩有望维持的环节

对于下游需求增速比较确定,新进入者产能扩张速度较慢,或公司的竞争力非常突出,利润在中期维度可以保持的环节,估值相对比较便宜的,可能还有一定的估值修复空间,值得积极关注.

汇丰晋信时代先锋混合:

谨慎做好港股配置

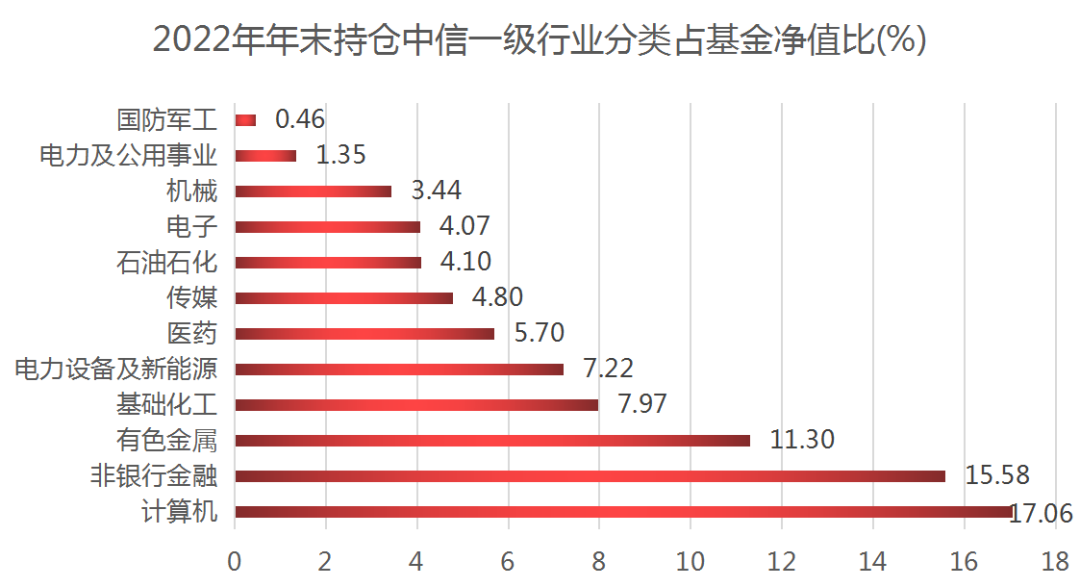

时代先锋基金是2022年6月成立的新基金,经过市场风险溢价评估和跨行业比较,基于基本面和估值相结合的投资体系,以新能源车产业链、港股互联网、非银金融、周期为主要的行业配置方案完成了时代先锋基金的建仓。

数据来源:汇丰晋信定期报告,截至2022.12.31。图表所列仅为本基金截至2022年12月31日当天持有的持仓情况,不代表基金在2022年始终持有或未来仍将持有。基金有风险,投资需谨慎。

年报中显示,除前十大重仓股以外的持仓分别为钢铁板块的新钢钢铁,港股的美团,有色金属板块的云铝股份、神火股份和华友钴业,新能源产业链的恩捷股份、天顺风能和尚太科技,以及非银金融板块的中信证券、东吴证券、中国平安和首创证券。

时代先锋基金中,港股的仓位水平占基金净值比达23.75%,体现了陆彬对于港股市场的关注和看好。

陆彬表示,过去几个月港股市场经历了较大的波动,预计行情走到了反弹的右侧,但部分港股的估值水平和基本面情况仍然不匹配,优质资产同时估值较低的状况广泛存在,仍然具备比较好的投资机会。港股市场与中国经济的基本面高度相关,同时与海外的宏观政策相关,国际投资者对中国本土政策的误解也会带来错误定价的机会,当前以上三个方面的因素均在往积极的方向转变,我们将继续关注港股的投资机会。

对于港股重点关注两类公司:

1

以互联网和医药为代表的新兴产业

该类标的A股较为稀缺,与全球比较来看成长潜力依然较大但估值水平不高;

2

以资源股为代表的传统经济产业

该部分公司上市时间较早,以国企为主,是中国经济体里的中坚力量,盈利能力和抗风险能力很强,股息率较高,业绩还可能有较大的弹性,值得关注。

后续将适当控制港股的仓位,并结合研究团队的经验,谨慎的做好港股配置。

低碳先锋股票基金A过往业绩(业绩比较基准收益率)如下:2018年-39.11%(-35.02%),2019年45.87%(17.72%),2020年134.41%(48.42%),2021年42.15%(40.09%),2022年-24.5%(-22.54%)。期间基金经理为:陆彬(2019.8.17-至今),方超(2015.9.19-2019.9.7)。低碳先锋股票基金C过往业绩(业绩比较基准收益率)如下:2021年C类份额成立当年未满6个月,不予列示业绩;2022年-24.87%(-22.54%)。期间基金经理为:陆彬(2021.9.13-至今)

智造先锋股票基金A过往业绩(业绩比较基准收益率)如下:2018年-27.16%(-27.16%),2019年73.88%(26.03%),2020年128.65%(63.21%),2021年42.93%(18.02%),2022年-32.6%(-24.73%)。智造先锋股票基金C过往业绩(业绩比较基准收益率)如下:2018年-27.52%(-27.16%),2019年73.12%(26.03%),2020年127.52%(63.21%),2021年42.22%(18.02%),2022年-32.94%(-24.73%)。期间基金经理为:陆彬(2019.5.18-至今),曹庆(2015.9.30-2017.4.22),吴培文(2015.9.30-2019.12.28)。

动态策略混合基金A过往业绩(业绩比较基准收益率)如下:2018年-23.13%(-12.21%),2019年44.65%(20.54%),2020年71.75%(15.82%),2021年40.11%(1.82%),2022年-19.39%(-9.98%)。期间基金经理为:陆彬(2020.5.9-至今),郭敏(2015.5.23-2020.5.30)。动态策略混合基金C过往业绩(业绩比较基准收益率)如下:2022年因基金合同生效未满6个月不予列示业绩。期间基金经理为:陆彬(2022.08.01-至今)。

核心成长混合基金A过往业绩(业绩比较基准收益率)如下:2021年12.16%(-0.09%),2022年-19.46%(-16.98%)。核心成长混合基金C过往业绩(业绩比较基准收益率)如下:2021年 11.82%(-0.09%),2022年-19.86%(-16.98%)。期间基金经理为:陆彬(2021.5.24-至今)。

龙腾混合基金过往业绩(业绩比较基准收益率)如下:2018年-21.9%(-21.52%),2019年35.73%(30.21%),2020年42.56%(24.16%),2021年-12.4%(1.54%),2022年0.09%(-14.97%)。期间基金经理为:陆彬(2022.04.29-至今),严瑾(2018.09.01-2022.04.29),曹庆(2016.04.30-2018.08.31)。

研究精选混合基金过往业绩(业绩比较基准收益率)如下:2022年-11.07%(-14.92%)。期间基金经理为:陆彬(2022.01.21-至今)。

时代先锋混合基金A过往业绩(业绩比较基准收益率)如下:2022年-6.25%(-5.13%)。时代先锋混合基金C过往业绩(业绩比较基准收益率)如下:2022年-6.56%(-5.13%)。期间基金经理为:陆彬(2022.06.08-至今)。

数据来源:汇丰晋信,业绩经托管行复核,截至2022.12.31。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。市场有风险,投资需谨慎。

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

汇丰晋信低碳先锋基金是一只股票型基金,股票投资比例范围为基金资产的 85%-95%,将维持较高的股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。本基金将不低于 80%的股票资产投资于受益于低碳经济领域的上市公司,而市场整体并不全部符合本基金的选股标准,因此在特定的投资期间之内,本基金的收益率可能会与市场整体产生偏差。这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它股票型基金。

汇丰晋信动态策略基金特有的风险主要包括:首先在资产配置上本基金特有的风险主要来源于两个方面:一是本基金主要投资于股票市场与债券市场,但资产配置并不能完全抵御市场整体下跌风险,基金净值表现因此会可能受到影响。二是由于经济周期、市场环境、公司治理、制度建设等因素的不同影响,导致资产配置偏离优化水平,为组合绩效带来风险。其次,在投资策略方面本基金特有的风险主要在于:不同时期市场可能会有不同的偏好和热点,本基金在投资风格、不同行业和不同市值之间灵活转换的投资策略可能使基金表现在特定时期落后于大市或其它混合型基金。

汇丰晋信核心成长基金是一只混合型基金,股票投资比例范围为基金资产的 50%-95%,将维持中高的 股票持仓比例。如果股票市场出现整体下跌,本基金的净值表现将受到影响。汇丰晋信核心成长混合型基金不是一只主题型基金,其名称“核心成长”的命名是基于 本基金的投资策略。其中“核心”指的是我司运用在权益投资中的基础投资策略——“估值 -盈利”投资策略。“估值-盈利”策略是一套个股优选流程,以 PB、PE、EVIC 等指标代表 的估值维度,以 EBIT、ROE 等指标代表的盈利维度,其分别反映公司估值高低(估值维度) 和反映公司盈利能力(盈利维度)。基金管理人力求通过遵循严格的投资纪律,在这两个维度中选出高盈利下具有低估值属性的投资标的构成核心股票库。本基金名字中的“成长”指的是基于上述的“核心”策略(“估值-盈利”策略),本基金将重点挖掘持续成长特性突出的优质上市公司。这些特有的风险因素可能使本基金的业绩表现在特定时期落后于大市或其它同类型基金。

汇丰晋信时代先锋混合型证券投资基金股票投资比例范围为基金资产的50%-95%,将维持较高的股票持仓比例,如果股票市场出现整体下跌,本基金的净值表现将受到影响。本基金除了投资于A股上市公司外,还可在法律法规规定的范围内投资港股通标的股票。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。本基金投资于港股通标的股票的比例占股票资产的0-50%,本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股通标的股票或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。

本资料仅为宣传用品,不作为任何法律文件,详情请认真阅读基金的基金合同、招募说明书、产品资料概要等法律文件。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)