股市瞬息万变,投资难以决策?来#A股参谋部#超话聊一聊,[点击进入超话]

来源:环球老虎财经app

36地率先实行个人养老金制度拉开了银行、保险、基金等金融机构们在个人养老金赛道上的“布局战”。“第一批吃螃蟹的人”包括37家个人养老金基金销售机构以及129只养老目标基金。随后,首批个人养老保险产品名单也新鲜出炉。机构加速“跑马圈地”的背后是个人养老金市场蕴含着超万亿元规模。

个人养老金时代正式拉开帷幕。

11月25日,个人养老金制度启动实施,包含北京、上海、广州等36个城市可率先通过商业银行等渠道建立个人养老金账户。

各大金融机构早已筹谋已久,获得首批“入场券”的包括16家商业银行、14家证券公司、7家独立基金销售机构。与此同时还有40家基金公司的129只养老目标基金入选。险企也不甘示弱,首批7只保险产品出炉。

机构积极“鏖战”的背后是个人养老金市场发展潜力巨大。正如中金公司预计到2030年个人养老金规模有望迎来1万亿-3万亿元的增量资金。

个人养老金赛道“拥挤”

万亿养老金赛道上聚集不少重磅玩家,银行、基金、保险、券商竞相角逐。

继《个人养老金实施办法》实施办法落地后,11月18日,首批开办个人养老金业务机构的名单新鲜出炉。据中国证监会发布的《个人养老金基金销售机构》显示,共有37家个人养老金基金销售机构。

包括16家商业银行、主要是六大国有银行,以及中信银行、民生银行、招商银行、浦发银行等8家股份行,城商行中包括北京银行和宁波银行;华泰证券、中信证券、广发证券、中信建投、招商证券等在内的14家证券公司;蚂蚁基金、天天基金、腾安基金等共7家独立基金销售机构。

与此同时,还有40家基金公司的129只养老目标基金纳入个人养老金基金名单,包括养老目标风险基金79只,养老目标日期基金50只,均由存量养老FOF增设Y份额而来。

其中华夏基金数量排名第一,共有9只养老目标基金入选;其次便是汇添富、南方基金,均有8只养老目标基金在名单之中;排名第三的是易方达基金,则有7只产品在列。

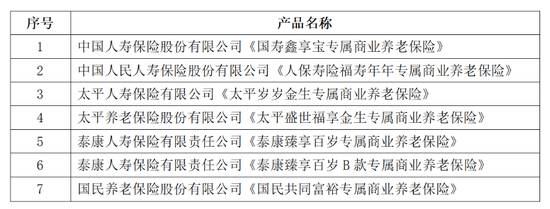

险企紧跟其后。11月23日,中国银保信官网公布首批个人养老金保险产品名单,7只养老保险产品在列,并均属于专属商业养老保险产品。其中泰康人寿、中国太平均有两只产品,其余的三家中国人寿、中国人保、国民养老保险均有1只。

▲ 图片来源:中国银保信

显然在产品数量上,相较于7只养老保险产品,129只养老目标基金更胜一筹。但在产品收益上,养老保险产品以稳健为主。据上述险企官网数据显示,专属商业养老保险2021年稳健型账户的年化结算利率大致在4%~6%之间,进取型账户年化结算利率大约在5%~6.1%之间。

其中泰康臻享百岁结算利率最高,2021年稳健型账户的结算利率是6%,进取型账户的结算利率是6.1%;其次便是人保寿险福寿年年稳健、进取型账户的结算利率分别为5%、5.3%;此外,国寿鑫享宝两类组合的结算利率分别为4%、5%。

而养老目标基金则波动较大。据choice数据显示,截至11月27日,144只养老目标基金(A、C类份额合并)中的大多数基金近一年回报均为负数。其中有超60只产品跌幅超10%,大成养老2040三年持有混合(FOF)A、汇添富养老2050五年持有混合(FOF)A跌幅尤甚,超21%。

不过,拉长时间线来看,截至2022年9月底,成立满三年的养老目标基金平均年化收益率6.42%。

筹谋已久的机构们

实则,个人养老金这块“肥肉”,机构垂涎已久。

率先进入养老金领域的是保险。自2018年4月银保监会启动个人税收递延型养老保险试点以来,已有23家保险公司经营税延养老保险,截至2021年,累计保费收入仅超6亿元。

为了加快养老保险产品的渗透率,银保监会在去年5月还推出专属商业养老保险产品试点,直至今年3月1日试点区域从最初的6家扩容至15家。据银保监会数据显示,截至今年7月末,专属商业养老保险累计投保件数近21万件,累计保费23.5亿元。

紧接着便是基金公司加入“战局”。将时间拉回2018年8月,彼时包括华夏、嘉实、广发在内14家基金公司的14只养老目标基金首次获批。

历时四年多的时间,养老目标基金不断扩充,直至11月28日,据choice数据显示,养老目标基金达352只,其中养老目标日期基金、养老目标风险基金的数量分为201只、151只。

在超200只养老目标基金中,截至今年三季度末,总规模超944亿元。其中交银安享稳健养老一年(FOF)A的规模最大,达154.6亿元;其次便是兴证全球安悦稳健养老目标一年持有混合(FOF)A,同期规模为52.5亿元;排名第三的是南方富誉稳健养老目标一年持有混合(FOF)A,规模达37.5亿元。

银行理财子虽不像保险、基金具有先发优势,但表现丝毫不逊色。自去年9月四地四机构进行银行养老理财产品试点以来,银行理财子不断加速“跑马圈地”,据中国理财网数据显示,直至11月27日,理财子公司共存续49只养老理财产品,规模近千亿元。

从规模来看,银行理财子与公募基金相差不大,这也意味着双方正展开一场较量。从收益来看,养老理财产品以稳健为主,而养老目标基金则追求超额收益。

据普益标准数据显示,所有养老理财产品2022年三季度的平均年化收益率为4.48%,高于市场平均水平0.35个百分点。

而养老目标基金的收益波动较大,正如上文提及,近一年收获负回报的基金不在少数,但拉长时间线来看,也有不少基金收获超额回报,像华夏养老2045(FOF)A成立以来涨幅超53%,兴全安泰养老三年(FOF)的同期涨幅约50%、嘉实养老2050混合(FOF)A同期涨幅近50%。

万亿规模

机构纷纷“备战”看中的是个人养老金市场的万亿规模。

据公开资料显示,养老保险体系分为三大支柱,分别是基本养老保险、企业(职业)年金以及个人投资的养老金。

其中第一、二支柱是“主力军”。根据人社部数据,截至2021年末,我国养老金第一支柱占比65.76%,第二支柱占比34.23%,第三支柱占比仅为0.01%。这也意味着养老体系第三支柱发展空间广阔。

叠加基本养老保险负担过重,据财政部数据显示,2021年,我国养老第一支柱基本养老金,缺口达到7000亿元。

此外,企业年金覆盖率较低,据公开数据显示,截至2021年末,参与企业/职业年金的人数约7200万人,占我国总人口的5%左右,覆盖基本养老保险参保总人数不足7%。

条条线索直指发展养老体系第三支柱刻不容缓。在先行城市(地区)所在地参加职工基本养老保险或城乡居民基本养老保险的劳动者,可参加个人养老金。

浙商证券研报也指出,国内养老金整体供给不足,基本养老金替代率较低,职工养老金第一支柱替代率约36.2%,且持续走低;第二支柱在城镇职工中覆盖率仅为6.1%;未来增加供给有待第三支柱发展。

在此背景下,关于个人养老金制度的相关政策频出,从今年4月21日国务院办公厅发布的《关于推动个人养老金发展的意见》到11月4日的《个人养老金实施办法》,直至11月25日,在北京、上海、广州、西安、成都等36个城市率先实施,这标志着个人养老金时代正式开启。

规定在先行城市(地区)所在地参加职工基本养老保险或城乡居民基本养老保险的劳动者,可参加个人养老金;参加人每年缴纳个人养老金额度上限为1.2万元。

对此多家券商预计未来个人养老金市场规模将超万亿。正如华创证券测算,2031年个人养老金账户累计金额可达33639亿元。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)