2021年最全投基金法则!1200亿张坤还能买吗?

从统计数据可以发现,TOP30基金经理的业绩不仅远远战胜市场,也明显高于同业平均水准:

Wind统计口径显示,截至2020年12月31日,沪深300上涨27.21%,普通股票型基金全年平均收益为49.26%,混合型基金为35.55%。

而“聪投TOP30”基金经理旗下代表产品的平均收益有57.12%,不仅战胜市场,还远超同行水平。

其实单一年度业绩并不是最重要,我们不仅要看业绩高低,还要看业绩背后承担的风险,取得的原因,在未来还能不能持续稳定给我们赚取回报。

这一年多来,聪投快马加鞭,又深访了十几位全市场顶级的公募投资人,在面对面调研中,进一步挖掘优秀的基金经理、加深对他们风格、特长、能力圈的鉴别和理解。

因此,2021版“聪投TOP30基金经理”在千呼万唤中今天如约而至。

需要事前声明的几点:

1. 榜单选择的是目前在管理公募产品的基金经理,且有连续多年管理公募的业绩,新增人选在近年没有离任行为;

2. 选择的是面向全市场选股的基金经理,而不是单一行业的主题基金经理;

3. 我们的方法是不仅仅简单看长期年化收益,还要结合基金经理的持仓、承担的风险、继续提升成长的能力和意愿。使得基金投资人通过我们榜单在选定基金经理之后,就可以彻底放手,无需再过多操心。把追涨杀跌、择时选股都交给他即可。(具体方法点此查看)

那么2021年,聪投TOP30榜单有了哪些更新,新增了哪几位“沧海遗珠”?

一、新入选了5位基金经理

1、华夏基金蔡向阳:擅长分析投资TO C类企业

投资互联网型企业和不被互联网颠覆的壁垒型公司

蔡向阳2006年进入证券行业,是食品饮料和农业研究员出身,2011年开始上手管钱,在股债双杀,指数跌幅超过20%的2011年,他管理的银行专户产品还取得了正回报,同业排名第一。

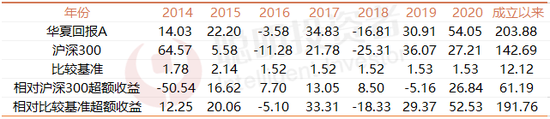

蔡向阳管理的第一只公募基金是华夏回报A,从2014年5月管理至今,6年多的时间,一共取得203.88%的回报,年化超18%。这个数字可能并不够惊艳,但要知道,这是一只仓位常年在60%左右的产品。

资料来源:Wind截至2020年12月31日

一旦去除这条限制,基金经理的业绩就跃入顶尖行列。

除了华夏回报,蔡向阳旗下还有华夏稳盛、华夏翔阳、华夏兴阳、华夏睿阳四只做相对收益的产品。

资料来源:Wind截至2020年12月31日

没有了仓位限制后,他管理的华夏稳盛,成立3年左右,就已经取得了122.14%的总回报,年化收益高达30.96%。

此外,2020年内成立的翔阳、兴阳和睿阳,当年都取得了高回报,而且这几只基金是可以同时投资港股。

我们在2020年年底与蔡向阳有过约4小时的深访,聪投对蔡向阳投资框架的总结就是:投资互联网型企业和不被互联网颠覆的壁垒型公司,更擅长对TO C类企业的分析投资。(点击查看蔡向阳深访文章)

2、中欧基金王培:白马成长风格的“中生代”基金经理

投资框架:行业比较+产业周期→具体到公司,重视安全边际

王培2007年硕士毕业加入国泰君安,担任化工行业研究员。2年后,2009年加入银河基金,1年多后就开始接手管理基金。

也就是说,毕业3年多就已经上手管钱,王培在投资上的成长速度是比较快的。

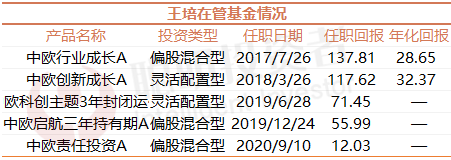

目前王培在中欧基金担任成长策略组投资总监,一共管理5只基金,四季报显示,总管理规模403.85亿。

资料来源:Wind截至2020年12月31日

目前管理时间最长的是中欧行业成长,3年多时间,一共取得了137.81%的总回报,年化回报达28.65%,相比沪深300和比较基准,分别有97.7%和105.81%的超额收益。

聪投也曾专访过王培,他的投资框架是:行业比较+产业周期→具体到公司(点击查看王培专访稿件)。

体现在投资上,相对于组合构建,王培更多会在选股上花精力,喜欢在安全边际比较高的时候去买一家公司,当预期收益率下降,就会做一些减持。

3、工银瑞信袁芳:受机构追捧的女基金经理

投资特点:持股相对分散,均衡配置,有阶段性“主题板块”投资

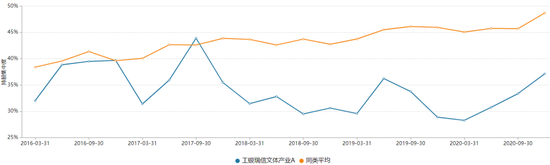

作为聪投TOP30中唯一一位女性基金经理,袁芳受到广大机构投资人的追捧,其代表作——工银瑞信文体产业的2020中报显示,机构投资者的占比已超75%。

从个人履历来看,袁芳曾在嘉实基金担任股票交易员,2011年正式加入工银瑞信,2015年12月开始担任基金经理,现还担任研究部大消费研究团队负责人。

袁芳目前一共管理5只基金,2020四季报显示,管理总规模达355.19亿。

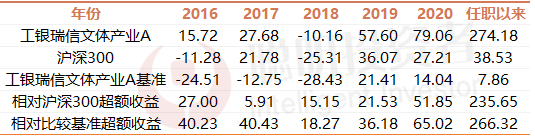

资料来源:Wind截至2020年12月31日

以管理时间最长的工银瑞信文体产业基金为例,袁芳于2015年12月底开始管理,至今基金一共取得了274.18%的总回报,年化回报超30%。

从历年回报来看,都较为稳定,尤其是在2018年沪深300下跌25.31%的熊市中,工银瑞信文体产业全年仅回撤10.16%。

从聪投的了解来看,前几年,袁芳刚做投资的时候,精力主要放在拓宽能力圈范围上;从2019年开始,她开始进一步加深对个股的研究。

从投资特点上来看,袁芳的持股分散,前十大重仓股集中度较低。四季报显示,前十大重仓股中,第一第二大持仓比例在5%左右,后8只持仓比例均只在3%左右。

资料来源:Wind;截至2020年四季报

此外,她组合中个股较多,这也是集中度低的另一面,需要配置更多的个股。

根据2020年中报显示,工银瑞信文体产业基金组合中共有74只个股;2019年年报显示,该基金组合中共有65只个股,当然其中有一些新股存在。

4、景顺长城杨锐文:沿产业趋势的成长股猎手,喜欢前瞻布局

杨锐文是理工科出身,早年覆盖过电力设备新能源、零售、纺织服装、公用事业、环保、家电和传媒等行业;2014年10月正式做基金经理,目前杨锐文还担任公司股票投资部投资副总监,一共管理6只基金,四季报显示,管理总规模257.17亿。

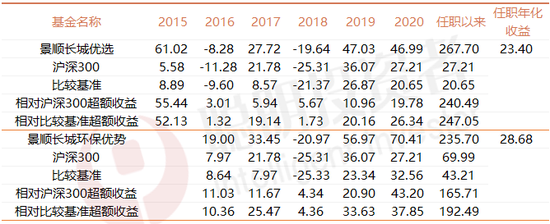

资料来源:Wind截至2020年12月31日

以杨锐文目前在管时间较长的两只基金来看,景顺长城优选自2014年10月管理以来,一共获取了267.7%的总回报,年化回报23.4%,从历年回报来看,整体比较平稳;均有较明显的超额收益。

另一只环保优势,从2016年3月份管理以来,接近5年的时间,也有235.7%的总回报,年化回报有28.68%。

杨锐文的投资特点可以总结为:产业趋势+成长股,特别地,他很喜欢未进入成熟期的成长股,同时他也会倒逼自己去做研究,以3-5年的维度去看一家公司的成长性。

5、归凯:成长性手艺人

“看长做短”,组合适度均衡、低换手

归凯管理公募的时间不长,但他入行经历比较丰富,拥有超过13年从业经历,10年的资金管理经验。

硕士毕业后加入国都证券,研究过传媒和旅游业,之后还做过自营;2014年加盟嘉实基金,曾管过QFII帐户,2016年正式管理公募。

目前一共管理9只基金,四季报显示,总管理规模570.3亿。

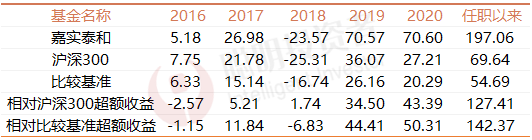

资料来源:Wind;截至2020年12月31日

以其管理时间最长的嘉实泰和来说,近5年的时间,一共获取197.06%的总收益,年化回报超25%。

“看长做短”是归凯独特的方法论,我们对归凯也有过深入专访,介绍过他的投资框架,点此查看。

即寻找能够长期持续提升内在价值的好公司、好生意,“做短”则是指在长期看好一家公司前提下,寻找短期边际上的正向变化,以有效提高投资效率。

资料来源:Wind

这从归凯的换手率数据中就可以略窥一二,嘉实泰和的换手率常年都处在1-1.5倍区间,这也反映归凯确实是知行合一的。

细分来看,他一般会选择三类股票:深度价值、长期价值成长和周期成长。

其中长期价值成长的公司是他的核心持仓,而周期或者深度价值股则更多是其的战术性持仓。

好股票都很贵的2021年、怎么买基金?

新加入的5位基金经理已经介绍完毕,在2019和2020年连续两年公募业绩大爆发的情况下,聪投依旧立足于长期,优选水平更全面、能在未来持续优胜的基金经理。而不仅仅是某一年度大爆发、或是极致风格化的基金经理。

那么,接下来就涉及到实际操作了。

在已经连续大涨2年后的2021年,在优质公司估值都已经高高在上的今天,我们今年该怎么买基金,选哪几款风格的基金经理会更适合,已经管1200亿的张坤还能买吗?

二、不同风格、特点的基金经理

总有一款适合你

我们归纳、分析了这批30位基金经理的各自特点所在,简单地来分成几个组:

1、高集中度、长持股周期特色

资料来源:Wind;截至2021年1月25日

高集中度、长持股周期往往也伴随着低换手率。这类风格在TOP30中体现的最明显的就是易方达张坤、华夏蔡向阳。

比如张坤的持仓股中,重仓茅台、五粮液已经长达7年多,连续持有两年半以上的公司也有10家。

他管理的易方达中小盘,最终盈利和亏损的个股,大概是9:1的比例。

也就是说,张坤买10个股票,可能在卖掉的时候,大概有一个股票会出现亏损。所以我们给张坤贴的标签是:“两高一低”,即高集中度、高胜率、低换手。(点击查看:TOP30|易方达张坤:历史持仓盈亏比在9:1,1000亿市值以上公司会越来越多)

无独有偶,聪投2020年底深度调研的华夏基金蔡向阳也是这种风格。

蔡向阳的华夏稳盛,2020年四季度的前十大集中度高达74.34%,重仓股胜率也高。

上表中集中度相对低的是国君张骏,但他也是近期略有下降,平常多在50-60%之间,长仓品种浙江龙盛从2012年就一路拿了30多个季度。

当然,高集中度一方面能较大程度地提高基金收益,但另一方面,也可能会面临比较大的波动。

对于这种问题,能做到“相对高集中度但低波动”的张骏就是代表之一。(点击查看张骏专访)

比如在2018年市场大跌时,旗下君得明当年的回报是-9.72%,张骏就这个问题做出过回答:

“其实我们2018年基金整体仓位平均85%,低的时候是80%,高的时候是90%。我认为波动来自两个方面。一方面是系统性的;另一方面是结构性的。

当我们觉得整体系统性风险开始起来,可能就需要动仓位了,这几年可能就2015年那一次。

当我们觉得市场没有大的系统性风险,我们会把注意力放到非系统性风险,注意做好组合的平衡。”

当然,既想要高收益,又想要低波动,低回撤,这显然是不可能的。

如果你愿意承受一定的波动,这种风格的高水平基金经理,应该是你的首选。

但这些优秀的基金经理,管理规模普遍都较大,张坤是个代表,管理资产已经突破1200亿,这么大的规模还能买吗?

在基金管理中曾被认为存在一个不可能三角:规模、超额收益、流动性;

但规模是个弹性指标,限制单只基金容量在于,

第一是股市本身的容量,上市公司市值大小;

第二是投资策略的容量;

第三,是基金经理以及投研团队的能力;

Wind数据显示,在A股,500亿市值以上的公司,有293家;1000亿市值以上的公司,139家;

港股中,500亿市值以上的,有227家,1000亿市值以上的,有146家。

从标的来看,有足够大的范围。

而且将来千亿市值级别的上市公司也会越来越多,自然管理大几百亿,上千亿的主动权益基金经理可能也会陆续涌现。

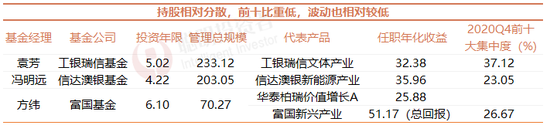

2、持股相对分散,前十比重低

资料来源:Wind;截至2021年1月25日

聊完高集中度的基金经理,聪投TOP30榜单中还有几位持股比较分散、但业绩一如继住亮眼的基金经理。

像是袁芳的工银瑞信文体产业,冯明远的信达澳银新能源产业和方纬的富国新兴产业,四季度前十大重仓股集中度分别是37.12%、23.05%和26.67%。

信达澳银新能源四季报显示,第一大重仓股京东方A仅占3.53%的仓位。

当然,持股分散并不意味着什么股票都买。

比如信达澳银冯明远,他的能力圈主要就是在TMT和新能源上,从四季报就可以看出,前十大有8只都是电子股,他也把自己的投资风格定义为:行业相对集中、持股分散。

而袁芳则不是,虽然是消费品行业出身,但在做投资的前几年,袁芳一直在拓圈,所以她的行业配置比较均衡,消费、医药、TMT等均有涉猎。

相对来说,持股比较分散,波动也会比较低。比如冯明远的信达澳银新能源产业和袁芳的文体产业,2018年全年分别录得-16.08%和-10.16%的总回报。

所以这类风格的基金可能比较适合、想追求净值平稳,不要大起大落的基民。

3、各有侧重的成长股选手

资料来源:Wind;截至2021年1月25日

应该说,绝大部分基金经理都会更偏好成长性高的公司;成长本身就是价值的一部分。

在聪投TOP30的成长股选手中,各位基金经理各有侧重,各有擅长点。

中欧基金王培会更偏向白马成长的投资;而相对来说,华泰柏瑞张慧也有他自己的一套方法论,他之前运用的是景气度投资方法,但也在进化之中,目前的组合构建是采用长赛道核心资产为底仓+高景气的资产,追求的一条平稳向上的超额收益率曲线。放到今年来说,则还要再加上一条:受益于利率可能上抬的资产,能够对冲另两类资产的风险。

易方达的陈皓在成长上面再加了一个均衡,用他的话来讲,“从我的角度来说,是在成长上面再加了一个均衡。在不同的阶段,什么样的市场风格,我会把我不同的武器拿出来应对这个市场,所以相对来说我的组合也就会更加均衡一些。”

还有像景顺长城的杨锐文,前面也说到,他喜欢具有产业趋势的成长股,特别地是那些未进入成熟期的成长股。或者这么说,他更喜欢寻找从0-1的突破。

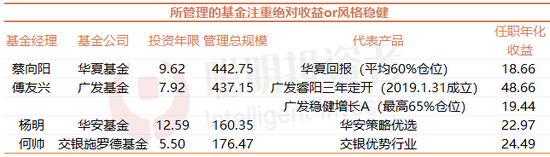

4、旗下有基金注重绝对收益or回报稳定

资料来源:Wind;截至2021年1月25日

经历了连续2年的大涨,对于2021年的市场,TOP30的基金经理普遍谨慎,被流动性和市场情绪推高的估值可能面临收敛。

2021年的投资难度大幅加大,所以在今年注重绝对收益以及风格稳健的基金,可能会是个更优的选择,特别是对一些新入市的基民来说,投资体验会更好些。

比如蔡向阳和傅友兴旗下的华夏回报和广发稳健增长,都是追求绝对收益产品,基金仓位常年维持在60%左右,但依旧能取得超18%的年化收益,实属不易。相对来说,蔡向阳喜欢投资TO C类的企业,对互联网公司颇有涉猎,而傅友兴则更偏爱龙头股,注重买入的价格。

而像是杨明和何帅,都曾旗帜鲜明的表示过自己追求的是绝对收益,何帅曾经在接受聪投访问时就说过:任何一笔投资,我都是冲着做绝对收益去的。(点击查看何帅的万字全文访谈)可以看到,像是旗下的交银优势行业,2018年也有0.32%的正收益。

5、均衡、稳健风格

资料来源:Wind;截至2021年1月25日

均衡风格基金的特点就是,不一定能拿短期冠军,但中长期保持稳定中上游水平,拉长三五年来看,能有相当不错的回报。

以董承非为例,旗下兴全趋势投资就是典型,从2013年10月管理至今,年化回报达22.5%。

董承非也曾讲过“我会有些稳定增长的行业,比如消费、医药,这些是我一直在配的,这个是基金的压底仓的一些东西;然后可能会有一些攻击性的、一些阶段性高成长的。,也有一些困境反转的。你可以说我是相对中庸一些,不会让自己犯巨大的错误,投资很重要一点,不要犯不可承担的错误。”

兴证全球基金旗下的谢治宇也是重视组合均衡的投资人。

比如聪明投资者访问过的中欧周蔚文,旗下产品的回报显示出相当稳健的特征。(点击查看深访文章)

13年的管钱经历中,周蔚文没有踩中过一只造假地雷股,体现在组合和业绩表现上,稳扎稳打,组合波动平衡,单一年度似乎没有特别亮眼,但是持续累积起来的收益相当惊人。

再比如聪明投资者放过的景顺长城余广,这位重视企业ROE和现金流的老将,也是更偏均衡型风格。

他基金组合中个股数大约在30只左右,他对于均衡的理解就是:均衡有个好处,你可以拿的时间比较长,你不需要做板块轮动,你的波动没那么大,而且其实各行各业都有不错的股票可以买。

6、更注重性价比

资料来源:Wind;截至2021年1月25日

简单来说,此类风格的选手会要求投资的公司相对优质,对估值要求比较严格,注重性价比。

就像陈一峰的季报中写的那样,“核心投资思路是“选择便宜的好公司”,关键是以一个合理价格买一份未来很有价值的资产。”

具体来看,陈一峰不会去追求风格切换,在他认知内,风格不是清晰可预见的,因此更多精力会放在寻找优质标的上。

此外,基于PB-ROE选股框架的丘栋荣,也是典型,他希望能买在变化的左侧,ROE向上突破的时期。

但相对不足的是,可能在不利于他风格的牛市中,会出现暂时落后于市场的局面。

总结一下:

1、在经历了连续2年基金业绩大年后,在优质公司估值都高高在上的今天,2021年怀着一份谨慎、寻找市场共识之外机会的态度并不为过,不要一把就把盈利都输回去了。

2、随着资金极度的向少数头部公司集中,不管是集中头部的上市公司,还是向头部投资机构集中,很多机构为了减少自己的工作量,也更多将注意力都集中在头部的、非常少的1、200家公司上面。

未来的阿尔法机可能更多会来自没有被共识所注意到的。

用杨锐文的话来说,市场的机会并不是来自 5%高估值股,更多来自于剩余的 95%股票。

这里并不是说,剩余的 95% 股票会有系统性机会,而是机会可能诞生于这些股票中。这意味着未来赚钱难度大大增加,毕竟筛选难度大幅上升。

3、所以,在这个认识基础上,可以相应多选择注重绝对回报、均衡风格、善于捕捉新机会的老将,既不会落后于市场,真要大跌也能减小损失。

4、聪投首先还是建议买基金要多买几只,形成一个组合,组合内的基金经理特点要互有补充,可以一定程度既能平滑每天净值的波动,又能抓住市场机会,不会大起大落让你心脏受不了。

5、首选还是那些“高集中度、持股周期长、高胜率、低换手”的基金经理,因为除了那些赌行业,压板块的,要想做到“两高一低”,没有极高水平是不可能的。

6、其次,港股中稀缺的优质公司不少,快手等即将发行,网易等中概已经回归,还是需要配置能布局港股的基金。

7、最后,最简单的操作方法,就是直接一键跟投“六里一号”基金组合,所有问题都已替你解决,点击文末左侧的“阅读原文”。

责任编辑:逯文云

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)