7月美联储议息会议点评:美联储转鸽,加息放缓时点趋近

文丨明明债券研究团队

核心观点

7月议息会议,美联储再次大幅加息75bps。虽然鲍威尔表示当前经济没有陷入衰退,但经济衰退风险在提升,美联储鸽派发言也反映了经济放缓对于美联储紧缩的压力。基于鲍威尔讲话,我们认为美联储加息放缓时点最晚或于今年第四季度出现,最早或于9月出现,出现时点取决于通胀出现回落的时点。今年年底政策利率水平或为3.5%左右。短期内,10年期美债收益率或将震荡运行。

议息会议结果:利率工具与数量工具方面,在本次议息会议上,美联储上调联邦基金利率75bps至2.25%-2.5%。美联储将继续如5月发布的缩表计划所述,每月缩表规模为475亿美元,从9月开始扩大至950亿美元。经济预期方面,美联储增加了“近期支出与生产指标已经疲软”以及“食品价格上涨”的表述,“中国与COVID相关的封锁可能会加剧供应链中断”的表述被删除。

鲍威尔讲话要点:美联储主席鲍威尔在当日新闻发布会上表示:下一次是否大幅加息取决于未来的数据,未来持续加息是合适的,认为今年年底利率中位数为3.25%-3.5%,预计2023年将加息,并将在9月更新预期,同时表示美联储将比以前提供更少的利率变动指引。缩表周期或为2-2.5年,较此前缩表需3年的观点有所降低。认为目前经济没有处于衰退之中,但预计第二季度消费支出、住宅、投资需求放缓,当前是支出放缓、劳动力市场紧张程度缓解的开始,未来经济放缓、劳动力市场疲弱是推动通胀回到2%所必需的。经济软着陆的难度进一步提升了。

鲍威尔鸽派发言,市场加息预期降温。此次议息会议再次大幅加息75bps,但鲍威尔表示对于未来的预期指引不会十分明确,下一次议息会议加息幅度需基于未来数据判断。虽然鲍威尔表示存在再一次大幅加息的可能性,但鲍威尔对于今年年底的利率水平的判断为3.25%-3.5%,并且表示了经济包括劳动力市场存在放缓迹象,未来该趋势或将继续的观点。对于缩表周期的判断有所缩短也反映出当前经济放缓风险对美联储紧缩步伐的影响。因此,在议息会议新闻发布会后,市场加息预期明显下降。

预计美联储放缓加息时点最晚或于今年第四季度出现,当前基准判断今年年底联邦基金利率水平或为3.5%左右,美债利率或震荡运行。我们认为若通胀于第三季度磨顶,美联储放缓加息时点或出现于今年第四季度;若通胀于第三季度较早的出现放缓迹象,美联储或于9月开始放缓加息。基于鲍威尔讲话,我们认为今年年底联邦基金利率水平或达到3.5%左右。短期内,加息预期降温叠加通胀预期企稳或下降或将构成美债利率的下行压力,但在政策利率水平的支撑下,美债利率下行空间有限,同时此前衰退预期或过强,7月28日披露的实际GDP环比初值公布后,短期内美债利率或将震荡运行。

正文

议息会议结果

利率工具与数量工具方面,在本次议息会议上,美联储上调联邦基金利率75bps至2.25%-2.5%。理事会一致投票决定将准备金余额支付的利率提升至2.4%,自2022年7月28日起生效。基础信贷利率提高75个基点至2.5%。美联储将继续如5月发布的《缩减美联储资产负债表规模计划》所述,每月缩表(减少其持有的美国国债和机构债券和机构抵押贷款支持证券)规模为475亿美元,从9月开始扩大至950亿美元。

经济预期方面,美联储增加了“近期支出与生产指标已经疲软”以及“食品价格上涨”的表述,“中国与COVID相关的封锁可能会加剧供应链中断”的表述被删除。近期支出与生产指标已经疲软,但近几个月就业增长强劲,失业率仍然处于低水平。通货膨胀率仍然居高不下,反映出与大流行有关的供需失衡、食品和能源价格上涨以及更广泛的价格压力。

鲍威尔的讲话

美联储主席鲍威尔在当日新闻发布会上表示:下一次是否大幅加息取决于未来的数据,未来持续加息是合适的,认为今年年底利率中位数为3.25%-3.5%,预计2023年将加息,并将在9月更新预期,同时表示美联储将比以前提供更少的利率变动指引。缩表周期或为2-2.5年,较此前缩表需3年的观点有所降低。认为目前经济没有处于衰退之中,但预计第二季度消费支出、住宅、投资需求放缓,当前是支出放缓、劳动力市场紧张程度缓解的开始,未来经济放缓、劳动力市场疲弱是推动通胀回到2%所必需的。经济软着陆的难度进一步提升了。

加息方面,鲍威尔表示:下一次大幅加息可能是适当的,这将取决于届时的数据。随着利率变得更具限制性,在某个时候放慢加息步伐可能会是适当的。认为目前的利率水平(2.25%-2.5%)是中性,需要将政策调整到适度的紧缩水平,未来持续加息是合适的。希望在今年年底前达到适度的紧缩水平,认为今年年底利率中位数为3.25%-3.5%。FOMC预计2023年将加息,并将在9月更新预期。美联储将比以前提供更少的利率变动指引,六月的经济预期是最佳指引,利率目标与6月经济预期大致一致。

对于货币政策方面,鲍威尔表示:我们的任务是应对总体通胀,但我们更倾向于关注核心通胀,因为核心通胀是未来通胀更好的预测指标。虽然美联储也关注CPI,但货币政策的通胀目标为PCE,因为PCE可以更好地捕捉居民生活中实际面临的通胀。

缩表方面,鲍威尔表示:在试图避免“缩减恐慌”,目前缩表计划大体上处于正轨之上,模型表明,达到均衡状态将需要耗费2-2.5年时间。

经济方面,鲍威尔表示:预计经济增长将有一段时间低于趋势水平,为了使通胀回归2%目标,经济放缓与就业市场疲软是必要的。价格稳定是保证中长期强劲就业市场的基础,也是经济增长的基石。认为真正的衰退是较广泛的衰退(在许多行业中出现)并且持续几个月以上,目前不认为美国经济陷入了衰退了,尤其是劳动力市场仍较强劲,认为今年经济有望继续增长。但当前也是支出放缓、劳动力市场紧张程度缓解的开始,预计第二季度消费支出、住宅、投资需求放缓。最近几个月经济软着陆的概率进一步下降。

就业方面,鲍威尔表示:就业增长放缓,但仍强劲。劳动力市场极度紧张,整体劳动力市场表明潜在总需求保持稳定。目前就业增长,工资也强劲增长,这与经济衰退的表现不一致。首次申请失业救济人数有所增加,但这可能是季节性调整问题,有一些证据表明劳动力需求可能正在放缓,但劳动力供应没有放缓那么多。总体而言,在劳动力市场供需平衡方面取得了一些进展。劳动力市场创造就业的速度温和放缓。

通胀方面,鲍威尔表示:通胀远高于目标,尽管一些大宗商品的价格已经回落,但早些时候的飙升已经推高了价格,加大了通胀上升压力。降低通货膨胀是必须要做的事情,如果不降低通货膨胀,就不可能有持续强劲的劳动力市场。

美国近期基本面

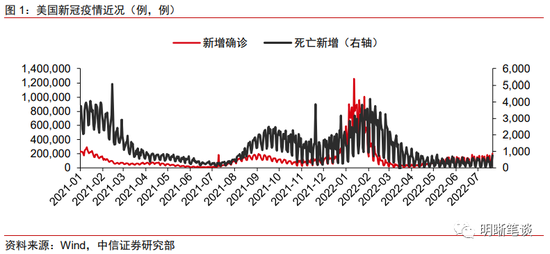

近日,美国新型冠状病毒新增确诊人数随着BA.4以及BA.5等Omicron亚变种的出现而上升。截至2022年7月26日,美国新型冠状病毒累计确诊人数达到8931万人,累计死亡人数102万人,7月26日美国新型冠状病毒当日确诊人数为6.0万人。Omicron的新变体BA.5如今快速传播,加上其引起疾病危害度低的特点,预计会导致美国夏天新增病例继续增多,同时伴随着死亡率降低。

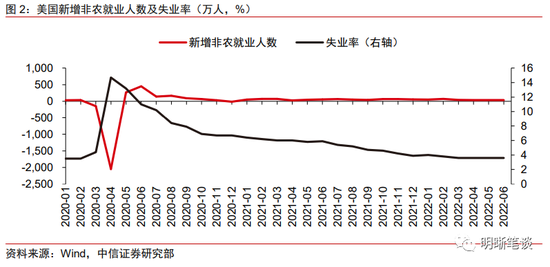

从非农就业人数变化来看,美国6月季调后非农就业人口增加37.2万人,高于预期26.5万人,失业率持平为3.6%,继续保持为2020年2月以来最低水平。同时,5月非农由增39万人下修至增38.4万,4月非农由增43.6万人下修至增36.8万人,4月与5月下修后合计减少7.4万人。6月美国新增非农就业人数高于市场预期,就业市场继续表现强劲,从新增非农就业人数走势来看,4月与5月非农数据显示劳动力市场持续向好,6月非农继续超预期增长,表明美国目前就业市场继续表现强劲。失业率持平,录得3.6%,与预期3.6%持平,仅高于疫情爆发前2020年2月0.1个百分点。

虽然在美联储加速紧缩的背景下企业对于未来经济前景的预期下降,但是劳动力缺口仍较高,高通胀导致居民实际消费支出能力快速下滑以及紧俏的劳动力市场中较强劲的工资增长或是新增非农就业的主要原因。通胀高位运行,能源、食品等必需品占生活支出比重上升,大幅削弱了居民消费支出能力,储蓄水平也不断下降,推动了劳动力积极参与就业市场。同时,企业用工仍存在短缺,企业通过提升薪资以及其他额外的福利待遇吸引劳动力就业。虽然就业市场近期保持了较高的增长粘性,但三个月平均新增非农就业人数已从2021年底开始下降,需关注后续回归常态化的节奏。

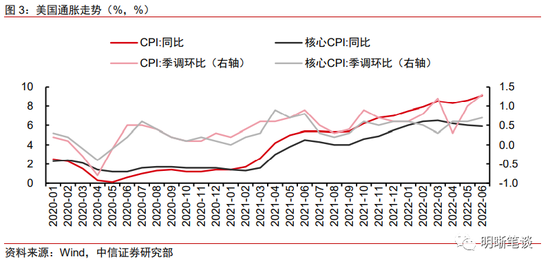

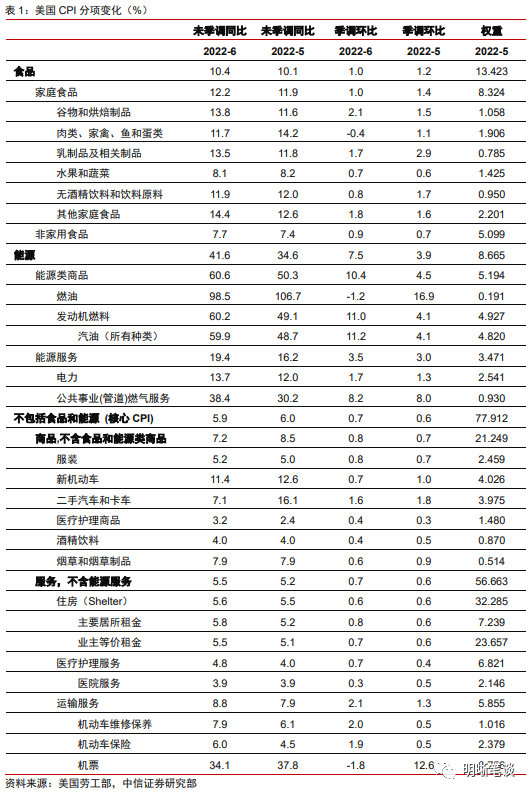

通胀方面,CPI续创历史记录,能源、住房项与食品项是拉升通胀的主要因素。美国6月未季调CPI同比升9.1%,创1981年11月以来新高。CPI环比录得1.3%,创1980年3月以来最高增速。分项来看,主要贡献项为能源项,6月美国CPI能源项同比增速达41.6%,环比上涨7.5%,其中发动机燃料中汽油环比上涨11.2%,同比上涨59.9%。另一重要贡献项为除能源服务以外的服务项CPI中惯性较高的住房项,环比与上个月持平(0.6%),同比增加5.6%。此外,食品价格同比上涨10.4%,环比上涨1.0%,同比增速为1981年2月以来最高水平,环比增速为2020年4月以来新高。

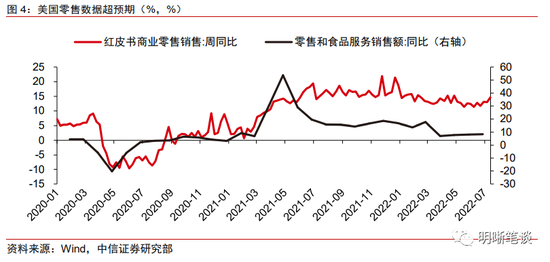

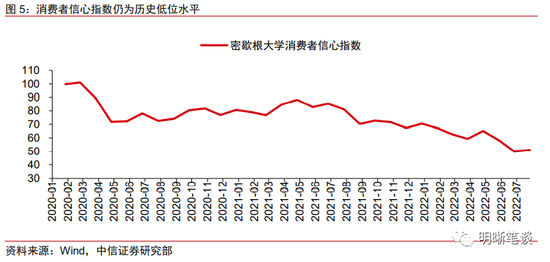

消费方面,美国消费支出下跌后上涨,消费者信心仍为有数据以来的低位水平。6月零售销售环比增长1.0%,超出5月修正后的-0.1%,同时超出市场预期0.9%,同比上涨8.42%。消费者信心方面,密歇根大学消费者信心指数在6月达到有数据以来历史低点50.0后,7月消费回升至51.1,超预期50.0。消费者仍然认为价格的上涨影响了他们的财务状况,同时密歇根大学消费者调查5月最终结果表明,38%的消费者把他们生活水平下降的原因归咎于通货膨胀的影响。

投资方面,未季调美国耐用品新增订单5月环比终值上升0.8%,高于预期0.7%。5月耐用品新增订单环比上升主因是机械订单数量增长了1.1%,扣除飞机和国防硬件的核心资本品订单额终值环比上涨0.6%。扣除飞机和国防的资本耐用品订单的增长,反映了美国商业投资状况的继续改善。

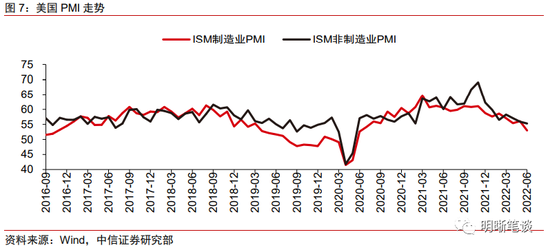

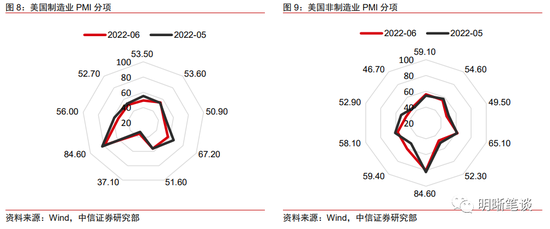

经济景气方面,6月制造业和非制造业PMI均较前值下降。美国6月ISM制造业PMI为53.00,与5月56.10相比大幅下降,创2020年6月以来新低,但高于50仍表明美国经济处于扩张期。分项方面,受需求环比增速放缓的影响,新订单项有大幅变动,从5月的55.10下降到49.2,订单库存从5月的58.7下降到53.2。美国6月ISM非制造业PMI为55.30,较5月的55.90小幅下降。分项方面,订单库存指数为60.50,较上月的52.00上涨8.5个百分点,供应商交付小幅上升,从5月的61.30上升到61.90,新订单、就业、库存、物价、进口和新出口订单则较5月有所回落。非制造业PMI有所回落受劳动力储备有限,材料短缺,通货膨胀的影响,同时新冠病毒的流行以及俄乌战争的持续也继续阻碍了非制造业的经济景气度,但商业活动较强劲。

点评

鲍威尔鸽派发言,市场加息预期降温。此次议息会议再次大幅加息75bps,但鲍威尔表示对于未来的预期指引不会十分明确,下一次议息会议加息幅度需基于未来数据判断。虽然鲍威尔表示存在再一次大幅加息的可能性,但鲍威尔对于今年年底的利率水平的判断为3.25%-3.5%,并且表示了经济包括劳动力市场存在放缓迹象,未来该趋势或将继续的观点。对于缩表周期的判断也有所缩短也反映出当前经济放缓风险对美联储紧缩步伐的影响。因此,在议息会议新闻发布会后,市场加息预期明显下降。

预计美联储放缓加息时点最晚或于今年第四季度出现,当前基准判断今年年底联邦基金利率水平或为3.5%左右,美债利率或震荡运行。我们认为若通胀于第三季度磨顶,美联储放缓加息时点或出现于今年第四季度;若通胀于第三季度较早的出现放缓迹象,美联储或于9月开始放缓加息。基于鲍威尔讲话,我们认为今年年底联邦基金利率水平或达到3.5%左右。短期内,加息预期降温叠加通胀预期企稳或下降或将构成美债利率的下行压力,但在政策利率水平的支撑下,美债利率下行空间有限,同时此前衰退预期或过强,短期内美债利率或将震荡运行。

责任编辑:郭建

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)