观察5月托管数据,

分券种看,同业存单、国债贡献主要增量。具体来看,利率债、信用债托管规模均有增加,增幅分别为14133亿和207亿。

其中国债托管规模增加7127亿,地方债托管规模增加5006亿,政策性银行债托管规模增加了2000亿,同业存单托管规模增加6642亿,上清所中票托管规模增加813亿,企业债托管规模减少143亿,短融托管规模增加75亿,超短融托管规模减少539亿。

分机构看,商业银行主要增持利率债(增持国债最多),广义基金积极增持信用债(其中中票和同业存单最多),保险机构主要增持地方政府债和政金债。

其中商业银行主要券种托管规模环比增加9746亿,广义基金主要券种托管规模环比增加5855亿,保险机构主要券种托管规模环比增加849亿。

近日,中债登和上清所公布了2024年5月的债券托管数据。

1. 托管数据总览:同业存单和国债为主要增量

2024年5月,中债登债券总托管量环比增加13831亿至107.77万亿,增量主要来源于利率债,减量主要来自资产支持证券;上清所债券总托管量环比增加7811 亿至35.41万亿,增量主要来源于同业存单,减量主要来自超短融。银行间债券总托管量增加21641亿至143.18万亿,环比增长1.53%(4月为增长0.27%)。

2. 分券种

2.1. 利率债:国债贡献主要增量

主要利率债(包括国债、地方债、政策性银行债)托管规模环比增加14133亿。分机构看,商业银行、其他、保险机构、境外机构、信用社、广义基金、证券公司分别增持10988亿、799亿、775亿、762亿、289亿、250亿、86亿;此外,柜台市场减少56亿,交易所市场增加241亿。

国债托管规模增加了7127亿。商业银行为最主要的增持机构,增持5915亿。其他、境外机构、广义基金、保险机构、信用社、分别增持700亿、253亿、242亿、66亿、56亿,证券公司减持30亿。此外,柜台市场减少111亿,交易所市场增加35亿。

地方债托管规模增加5006亿。商业银行为最主要的增持机构,增持3555亿。广义基金、保险机构、证券公司、信用社、分别增持651亿、428亿、134亿、80亿,其他、境外机构分别减持73亿、5亿。此外,柜台市场、交易所市场分别增加30亿、205亿。

政策性银行债托管规模增加了2000亿。商业银行为最主要的增持机构,增持1517亿。境外机构、保险机构、其他、信用社、分别增持513亿、281亿、172亿、153亿。广义基金、证券公司分别减持642亿、18亿。此外,柜台市场增加25亿。

2.2. 信用债:同业存单为主要增量、超短融为主要减量

企业债托管规模减少143亿。其中银行间债券市场减少105亿,交易所托管规模减少38亿,广义基金增持4亿。商业银行、证券公司、保险机构、境外机构、信用社分别减持87亿、14亿、6亿、1亿、1亿。

上清所中票托管规模增加813亿。广义基金、其他、保险机构、信用社、境外机构、分别增持1186亿、102亿、20亿、5亿、2亿,商业银行、证券公司分别减持418亿、83亿。

短融托管规模增加75亿。商业银行、境外机构、其他、分别增持64亿、10亿、24亿;保险机构、证券公司、广义基金分别减持2亿、5亿、15亿。

超短融托管规模减少539亿。其他、境外机构、分别增持41亿、12亿,商业银行、证券公司、广义基金、保险机构、信用社分别减持494亿、60亿、31亿、7亿、2亿。

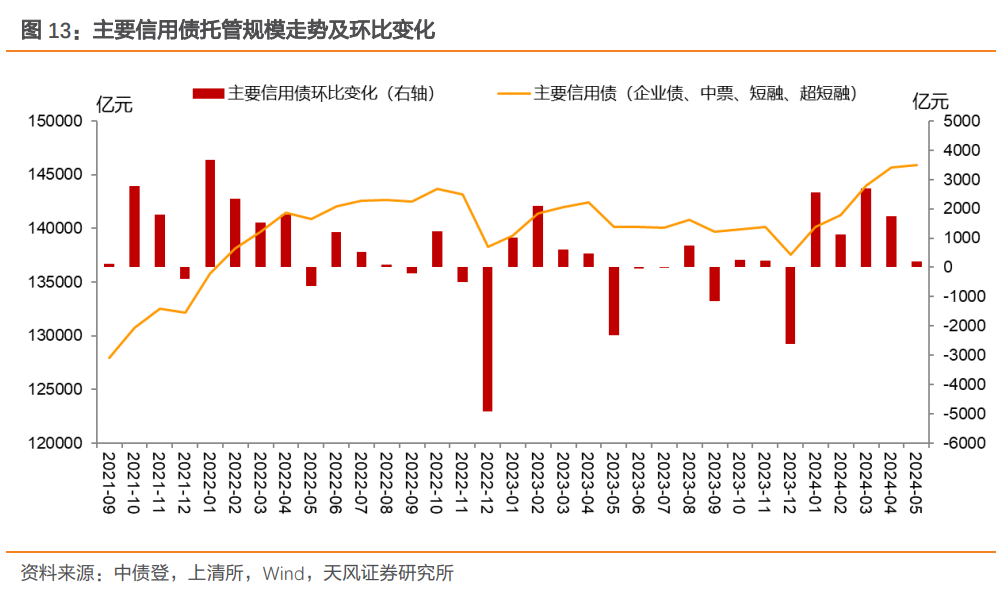

主要非金融信用债(包括企业债、中票、短融、超短融)合计托管规模增加207亿。分债券类型来看,在不考虑中债托管的中票情况下,分机构来看,广义基金、其他、境外机构、保险机构、信用社分别增持1144亿、167亿、23亿、5亿、3亿。商业银行、证券公司分别减持935亿、162亿。

同业存单托管规模增加6642亿,广义基金为最主要的增持机构,增持4461亿。其他、境外机构、证券公司、保险机构、分别增持1248亿、880亿、664亿、69亿,信用社、商业银行分别减持372亿、307亿。

5月主要非金融信用债(企业债、中票、短融、超短融)托管规模有所上升,环比增加0.14%(3月为环比增加1.21%)。

3.分机构:商业银行增持国债,广义基金大幅增持同业存单

商业银行主要券种托管规模环比增加9746亿,增持利率债10988亿,减持主要非金融信用债935亿,主要增持国债。利率债方面,商业银行分别增持国债、地方政府债、政策性银行债5915亿、3555亿、1517亿;信用债方面,商业银行增持短融64亿,减持超短融、上清所中票、企业债494亿、418亿、87亿。此外,商业银行减持同业存单307亿元。

广义基金主要券种托管规模环比增加5855亿,增持利率债、主要非金融信用债250亿、1144亿,主要增持同业存单。利率债方面,广义基金分别增持地方政府债、国债651亿、242亿,减持政策性银行债642亿;信用债方面,广义基金分别增持上清所中票、企业债1186亿、4亿,减持超短融、短融31亿、15亿。此外,广义基金增持同业存单4461亿元。

保险机构主要券种托管规模环比增加849亿,增持利率债、主要非金融信用债775亿、5亿,主要增持地方政府债。利率债方面,保险机构分别增持地方政府债、政策性银行债、国债428亿、281亿、66亿;信用债方面,保险机构分别增持上清所中票20亿,减持超短融、企业债、短融7亿、6亿、2亿。此外,保险机构增持同业存单69亿元。

证券公司主要券种托管规模环比增加589亿,增持利率债86亿,减持主要非金融信用债162亿,主要增持同业存单。利率债方面,证券公司分别增持地方政府债134亿,减持国债、政策性银行债30亿、18亿;信用债方面,证券公司分别减持上清所中票、超短融、企业债、短融83亿、60亿、14亿、5亿。此外,证券公司增持同业存单664亿元。

信用社主要券种托管规模环比减少81亿,增加了利率债289亿,增加了主要非金融信用债3亿,主要增持政策性银行债。利率债方面,信用社分别增持政策性银行债、地方政府债、国债153亿、80亿、56亿;信用债方面,信用社分别增持上清所中票5亿,减持超短融债、企业债2亿、1亿元。此外,信用社减持同业存单372亿元。

境外机构主要券种托管规模环比增加1664亿,增持利率债、主要非金融信用债762亿、23亿,主要增持同业存单。利率债方面,境外机构分别增持政策性银行债、国债513亿、253亿,减持地方政府债5亿;信用债方面,境外机构分别增持超短融、短融、上清所中票12亿、10亿、2亿,减持企业债1亿。此外,境外机构增持同业存单880亿元。

4. 资金拆借:杠杆率环比下降

我们采用银行间债券托管量/(银行间债券托管量-银行间质押式回购余额)这一公式对2016年以来的杠杆水平进行估算。

具体来说,银行间债券托管量方面,我们手动计算了2016年以来各月月末,在银行间交易的债券余额;银行间质押式回购余额方面,我们在考虑实际占用天数的前提下,使用“当天隔夜成交量+7天以内R007成交量之和+14天以内R014成交量+……+1年内R1Y成交量”来进行计算。

5月,资金面基本平稳。自5月6日起,央行公开市场逆回购操作量已连续18个工作日保持在20亿元水平,显示出对市场流动性的精准调控。5月29日,央行发布公告称,为维护月末流动性平稳,央行以利率招标方式开展了2500亿元7天期逆回购操作,这是5月以来央行公开市场操作首次放量,体现了对资金面的呵护。

银行间杠杆较上月下行,5月为107.05%(4月为109.78%)。

5. 小结

观察5月托管数据,

分券种看,同业存单、国债贡献主要增量。具体来看,利率债、信用债托管规模均有增加,增幅分别为14133亿和207亿。

其中国债托管规模增加7127亿,地方债托管规模增加5006亿,政策性银行债托管规模增加了2000亿,同业存单托管规模增加6642亿,上清所中票托管规模增加813亿,企业债托管规模减少143亿,短融托管规模增加75亿,超短融托管规模减少539亿。

分机构看,商业银行主要增持利率债(增持国债最多),广义基金积极增持信用债(其中中票和同业存单最多),保险机构主要增持地方政府债和政金债。

其中商业银行主要券种托管规模环比增加9746亿,广义基金主要券种托管规模环比增加5855亿,保险机构主要券种托管规模环比增加849亿。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)