21世纪经济报道记者 叶麦穗 广州报道

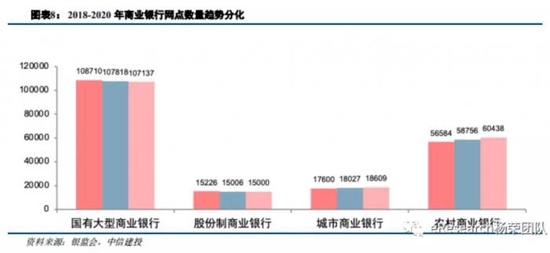

银行网点正在快速缩水。随着数字技术的快速发展,银行物理网点的渠道依赖度逐渐减弱,关停撤销数量逐渐增多。21世纪经济报道记者根据银保监会金融许可证信息平台的数据统计发现,截至12月24日,今年以来商业银行机构共有2459家银行网点终止营业。仅12月24日一天就有29家商业银行网点选择关门。中国银行业协会的数据显示,2018年至2020年,中国银行业的网点数量已连续三年出现下滑,去年关门的网点也逼近3000家。

离柜率不断升高

退出的网点不乏一些已经营业超过30年的老网点,如常德农村商业银行股份有限公司一中分理处,批准成立日期是1988年8月1日,距今已经33年。达州农村商业银行股份有限公司城区支行成立于1993年5月1日,距今也已经近40年。

和此前相比,今年城商行和农商行关停的家数出现快速上涨,特别是一些三四线甚至五六线的城市的网点成为关停的重灾区。终止营业后,银行网点要及时拆除相应标识及标牌,不得对外再办理任何金融业务。各家网点要妥善处理好善后事宜,也有部分银行网点分代理处明确表示将并入其他区域的网点。

从银行的半年报中也可以发现网点精简合并的迹象。今年上半年工、农、中、建四大行合计减少 187 家网点或机构。

在分析人士看来,银行网点关停的背后,离柜业务率走高是主要原因。而今年疫情的局部反复,又为银行加码线上布局提供契机,物理网点的改造转型更为迫切。

中国银行业协会公布的数据显示,2019年银行业金融机构平均离柜率达到89.77%,相较2018年的88.67%提高1.1个百分点,而2013年银行业平均离柜业务率则是63.23%。 2020年银行业金融机构离柜交易达3709.22亿笔,同比增长14.59%;离柜交易总额达2308.36万亿元,同比增长12.18%。

“一天来不了几个客人,我们以前有5个办事窗口,现在由于线下办理业务的客人少,我们一般只开三个,即使这样也是门可罗雀。网点高峰期时,有30多个员工,现在则是20个上下。”一家国有大行广州某支行的负责人表示。

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼对21世纪经济报道记者表示,“部分银行在社区支行建设上采取冒进策略,社区支行设立未经严格论证,一定程度上存在过多、过滥现象,脱离了业务发展实际,这是目前部分股份制银行裁撤社区支行的主要原因。而且随着金融科技的发展,网点减少也是必然的趋势,未来这种情况依然会延续。”

易观高级分析师苏筱芮表示,银行网点关停是一种正常现象,伴随着金融业务的数字化转型以及移动端用户规模的扩张,银行需要衡量网点的盈利情况,并根据经营业绩做出合理调整。

同时,银行网点的改造力度一直居高不下:2017-2020年,银行业金融机构改造营业网点的数量分别为10700个、8006个、15591个、12800个。

1个亿存款才能盈亏平衡

联讯证券的研报显示,从国外的数据来看,一方面利率市场化改革会导致银行业整体利润水平在短时间内出现大幅下滑,行业竞争加剧,网点作为银行最为昂贵的渠道资源,能否实现有效回报将决定银行的整体绩效水平。不过,明显可以看出,上市银行吸收存款的能力明显下降。另一方面,网点租金和人工成本上涨、硬件维护成本和设备更新投资需求也在竞争压力下大幅被动上升,进一步加大网点的盈利压力。

“银行减少物理网点已经是大势所趋,不仅网点减少,单个网点的营业面积也在缩小,过去那种高大上的网点现在已经一点难求。银行网点根据所在区域、面积、设备数量和员工数量的不同成本有所不同,三四线城市因为房租、员工成本低肯定会大幅低于一二线城市。据我们测算大城市的一般1个亿的存款是盈亏平衡线,不过现在息差越来越窄可能不止这个数字了。”长三角一家城商行的相关负责人向21世纪经济报道记者表示。

网点大幅减少的背后则是银行人员的缩编。 对比 2021 年的半年报与 2020 年年报数据发现,上半年四大行的人员也减少了 22355 人。其中工行由去年末的 44 万人减少至 43 万人,农行由 459000 减少至 454081 人,中行由 309084 人减少至 305594 人,建行则由 349671 人减少至 345755 人,合计四大行上半年减少了 22355 人 (备注:以上数据均不含劳动派遣)。

不过也有一家农商行负责招聘的人士告诉 21 世纪经济报道记者,人员减少其实是结构性的变化,前台操作人员缩编,但是一些后台岗位,如科技人才、管理人才则一直是求贤若渴。减少的主要是柜员,因为很多原来柜台业务现在通过线上或者机器就可以完成,但是科技人才则长期处于招聘状态。比如我们招聘一个架构师,起薪大概是 60 万,但是招聘了几个月还是没有合适的人员。一是因为该岗位对人员素质要求确实较高,既要懂技术又要会金融,其次薪酬的吸引力不足,当然这个薪酬对于银行来说已经不算低了,但是相对于互联网公司来说,只是个中位数。

不过也有机构力挺网点,中信建投分析师杨荣认为,银行网点依旧重要。仍然有很多客户对物理网点具有偏好,此外,物理网点在复杂业务处理、线上线下渠道打通、生态场景融合的角度仍然可以发挥不可替代的角色。

杨荣对21世纪经济报道记者表示,未来网点转型的趋势是三化:智能化、场景化、轻量化。智能化:借助网点的智能化、自动化设备,联合线上大数据平台实现智能营销、智能安防;场景化:基于融合本地生活场景的“社区化”,与基于吸引流量体验为主的“IP化”。轻量化:线上线下进一步融合,高效提升获客能力,将线下空间高效利用,节省人力成本,高效运维。

责任编辑:李琳琳

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)