雪球 作者|周天一

近年来,资管产品频频出现的兑付事件让不少投资者连连“踩雷”,这次“暴雷”的是鹏华基金旗下子公司——鹏华资产管理有限公司(简称“鹏华资产”)。

据《每日财报》了解,由鹏华基金子公司鹏华资产管理有限公司作为管理人、工商银行(6.890, -0.04, -0.58%)代销的“鹏华聚鑫1号-25号资管计划产品”已全线违约,25只产品总规模或超40亿元,资金缺口或超20亿元。

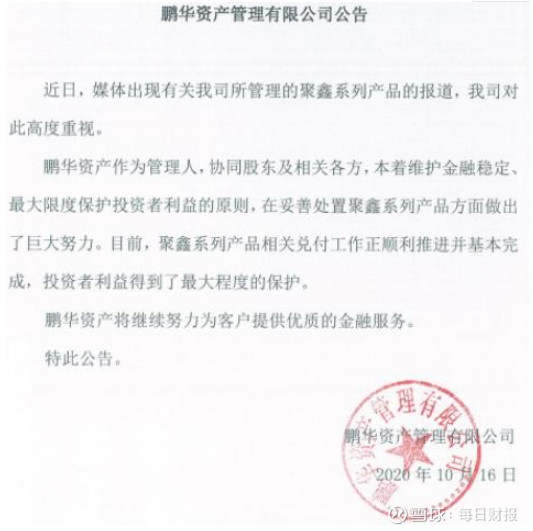

10月16日,鹏华基金旗下鹏华资产官网发布公告称,目前,该系列产品相关兑付工作正顺利推进并基本完成,投资者利益得到了最大程度的保护。

10月18日,据媒体报道,聚鑫系列产品正式违约后,代销方工行紧急拿出一份兑付方案,承诺今年10月20日兑付本金的50%,另外48%的本金转为工行理财,2%本金作为该理财的收益,1年后到期兑付。

值得注意的是,该系列产品的违约原因及底层资产情况,管理方和代销方未做明确解释,成为最大谜团。

兑付一再拖延,4.1%年化收益率也“暴雷”

据官网信息显示,鹏华资产是首批中国证监会核准从事特定客户资产管理业务以及中国证监会许可的其他业务的专业资产管理公司。由鹏华基金管理有限公司控股,于2013年1月4日在深圳前海注册成立,注册资本1.5亿。

截至2020年9月底,公司资产管理规模约368亿元人民币,产品累计发行数量1188只,存续产品数量242只。

《每日财报》通过部分投资者在微博上发布的信息了解到,其中部分资产管理计划早在7月就已到期,但此后曾多次延期。

值得一提的是,作为鹏华资产股东的鹏华基金也在10月16日披露公告称,关注到有关媒体关于鹏华资产管理的聚鑫系列资产管理计划相关报道,亦收到关于该资产管理计划的问询。鹏华基金理解和支持鹏华资产本着保护投资者合法权益原则作出的相应努力和安排。

据《每日财报》了解,鹏华聚鑫系列100万起投,限期6个月滚动发售,银行提示风险等级为PR3(风险适中),自今年7月开始,25只基金陆续到期,但投资者等来的却不是承诺中4.1%的年化收益率。

8月14日,鹏华资产发布了产品提前终止公告,公告表示,投资管理计划拟提前结束……最晚于公告出具之日起30天内完成分配。

然而,30天之后,另一份分配延期公告不期而至。

在这份新的公告中,鹏华基金方面称:一定比例的资产已经完成变现,但仍有个别资产存在嵌套结构,回款需要一定时间;个别资产原定交易策略为持有至到期,询价卖出需要一定调解;个别资产的变现回款处于清算在途状态。

基于以上原因,该计划尽可能在延期公告发布后40天内执行分配。

“强势”的兑付方案,要么拿6成本金要么等1年

据公开报道,部分投资者透露,在历经两次延期兑付后,10月,工商银行方面发布“口头通知”:无法顺利兑付,并紧急拿出了一份“强势”的兑付方案。

在上述工行的兑付方案里,其承诺今年10月20日兑付本金的50%,另外48%的本金转为工行理财,2%本金作为该理财的收益,1年后到期兑付。

《每日财报》注意到,这样的兑付方案与“不得承诺保本保息”监管条例明显相悖。此外,接受此方案的投资者不仅无法拿到年化4.1%的收益,还要忍受一半的钱一年后才能拿到。

但据公开媒体报道,不少购买了鹏华聚鑫产品的投资者已经签署了该协议。而这背后是,如按照目前的产品清算进度要求清算,投资者仅能获得相当于本金60%的返还金额。

底层资产成谜,管理代销“踢皮球”

为何固收类产品出现如此大的亏损,底层资产到底是哪些标的,面对诸多疑问,鹏华资产不仅没有发布公告,而且面对质询也守口如瓶。

聚鑫系列产品在运作期,相关运作报告就无从查询,在产品无法兑付后,代销方工商银行、管理人鹏华基金也没有公布投后报告、季度、年度等定期报告。

工商银行告知投资者可自行登录管理人官网查询,而鹏华资产则告知投资者:相关投资报告只提交代销方工商银行,不直接提交给投资人。

而与鹏华资产、工行的答复相反,在产品合同中,明确要求资产管理人披露运作期年度报告、季度报告和临时报告,并将有关信息发布在资产管理人官网以供查阅。

令人哭笑不得的是,多位投资人者的身份信息无法注册鹏华资产官网账号。对此,鹏华资产的解释为:该投资者为代销机构工商银行客户,其身份信息被系统自动屏蔽,因此无法通过官网渠道查询上述报告材料。

对此,工行方面的解释似乎比鹏华资产合理一些,工行方面表示:未经管理人允许,工商银行作为代销机构,即无权要求管理人提交有关报告,也无权擅自决定将相关报告对外公开。

工行的意思换句话说就是:不管鹏华基金是否给工行提供了报告,工行都不能给投资者看,要看报告还得找鹏华基金。

而根据产品合同,“资产管理人需披露运作期报告,具体包括年度报告、季度报告和临时报告,并将有关信息发布在资产管理人官网上,以供投资人查阅。”这一点被明确要求。

或因“短贷长投”所致,曾买入海航债券

据鹏华资管官方网站披露的数十款产品的信息,“聚鑫”系列16号,C系列产品成立日期均在2017年之前,而“聚鑫”1~15号,聚鑫A,聚鑫B或均早于2017年。

所以,工行所代销的鹏华聚鑫系列,貌似是银行“短贷长投”的类资金池型产品。按照修改前规定,《资管新规》过渡期将延续至2020年年底,届时金融机构存量产品需整改完成,且不得新增产品。

据鹏华资产官网,公司曾于8月14日披露《鹏华聚鑫1号专项资产管理计划提前终止公告》,并指出终止原因为“根据资管新规的要求,综合考虑聚鑫系列产品的整体管理。”

在《鹏华聚鑫1号专项资产管理计划分配延期公告》中,鹏华资产也表示,由于“部分资产存在嵌套结构,回款需要一定时间……个别资产的变现回款处于清算在途状态”。

种种证据表明,此次暴雷或是因多重嵌套结构及“短贷长投”所致。此外,据公开报道,工行客户经理向部分投资者确认,该系列产品曾买入海航债券。

而在今年4月中旬,11.5亿元海航债券的“强行延期”,让海航系债务风险浮出水面。在债券延期兑付的背后,浮现的是海航集团的债务风险。

由于近年来过度扩张,引发了海航流动性风险;杠杆率较高,盈利能力显著下降,在疫情的冲击下,集团核心航空企业经营压力巨大,目前海航集团未到期的债券存量规模逾百亿。

责任编辑:杜琰 SF007

APP专享直播

热门推荐

全国政协委员陈松蹊:建议降低法定结婚年龄 提高生育人口基数 在全国推行更大力度的生育激励政策 收起全国政协委员陈松蹊:建议降低法定结婚年龄 提高生育人口基数 在全国推行更大力度的生育激励政策

- 2025年02月24日

- 06:16

- APP专享

- 扒圈小记

109,574

109,574

“女生遭侵犯落水被阻挡上岸至溺亡”案续:检方提起抗诉,建议死刑

- 2025年02月24日

- 05:06

- APP专享

- 扒圈小记

24,746

24,746

“拟录用3名本科生惹争议,删除公示名单”?国企刚刚回应了

- 2025年02月23日

- 08:58

- APP专享

- 北京时间

7,284

7,284

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:10:55

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 12:10:39

三星电机2月24日发布的2024年审计报告显示,昆山三星电机有限公司清算工作已于去年底完成,正式退出高密度互连(HDI)智能手机主板业务。国家企业信用信息公示系统网站也显示,去年10月24日,昆山三星电机有限公司企业状态由存续变更为注销,注销原因为决议解散。昆山三星电机有限公司2010年6月开始正式进行HDI量产,成为三星电机HDI主力生产基地。由于盈利能力低下,三星电机2019年宣布将退出HDI业务。三星电机后续将专注于先进半导体基板、贴片电容(MLCC)等高附加值业务。 -

趋势领涨今天 09:29:16

【大资金还在加速买入】最新两融数据显示,2月21日,融资买入额为2366.81亿元,创春节以来新高,较前一个交易日增加627.09亿元,环比增幅达36.05%;融券卖出经历“过山车”,该数值为6.5亿元,下降24.39%,2月20日、19日该值为8.61亿元、6.23亿元。最新融资融券余额为1.89万亿,该数值同样创春节以来新高,其中融资余额为1.87万亿,日环比增61.58亿元;融券余额为113.27亿元,日环比增1.52亿元。此外,转融资交易金额为1.5亿元,日环比减少2.4亿元,降幅为61.54%;转融资余额为1449.2亿元,较上一交易日无变化。 -

数字江恩今天 09:24:50

如图,3314后,5分钟图上运行了4轮结构,短线变盘在即了。明天如果快速放量拉升突破3400并站稳3386,可以确立新的主升浪并打开新的上涨空间。否则,明日若没有放量+力度,则要么直接跌破图上轮谷线,要么顶背离,都会引发宽幅震荡中的回踩。 -

数字江恩今天 09:24:41

直接看5分钟图近期3314之后的运行。目前大盘的核心是区分到底还属于宽幅震荡之中,还是已经开始了新的主升浪结构。如果在宽幅震荡之中,目前是宽幅震荡高位区间;如果是新的主升浪结构,则目前还有上涨的余地。区分的核心是看大盘能否站稳3386直接拉升突破3400点。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:24:32

板块上来看,今日,前期热点人工智能科技和机器人(sz300024)题材分化非常严重,高位翻脸的个股家数增多。而农林牧渔,地产建筑和保险则崛起,但盘中持续性不如之前的热点。 -

数字江恩今天 09:24:27

A股两市今日成交8028 + 12776 = 20804 亿人民币,温和放量趋势明显。如此放量下,大盘没有继续向上,而是30个点区间震荡,依靠尾盘拉升还收跌6个点。个股方面,涨跌比接近1:1,但今日大幅下跌个股家数有所增多。 -

数字江恩今天 09:24:18

短线变盘在即 -

北京红竹今天 07:59:16

3、聚焦AI产业链DeePSeek是个具体的概念,相关扩展题材已经遍地开花了,人形机器人(sz300024)短期内暂时不聊,因为五分钟级别2个中枢上涨,虽然没有客观结束信号,已经不宜追高了。也不用完全盯着DS,AI产业链都可以,就一句话:规避高位的,低吸低位滞涨的。特别是符合缠论结构,日线级别上涨段中,当下处于回落一笔的,这种都值得埋伏。那些已经完成缠论上日线级别上涨段的都需要规避。当指数大级别上涨结束,我就不谈聚焦方向了,现在还可以继续谈。 -

北京红竹今天 07:59:12

2、2万亿成交额从1.5万亿到2万亿,虽然有放量,但还没有明显放量,目前的成交额还是良性的,还处于有人接盘有人卖的阶段。从成交额上看,需要注意的是,那天券商和互金大涨,指数呼呼向上放量,那时的成交额放大才会有问题。现在处于正常交易之中,洗盘不用担心。而且缠论结构上,不管是先行者恒生科技还是上证指数,都没有完成日线级别向上段呢。明天市场大概率还有一次退潮,沪指和科创50还没有构造五分钟级别回落段,明天大概率会回落构造。