原标题:又一家股份行将赴港上市!渤海银行通过港交所聆讯,去年净利润增速超15%

渤海银行赴港上市迎来曙光。

6月23日,渤海银行在港交所披露聆讯后资料集,透露出已通过港交所上市聆讯的信息。这意味着,这家股份行即将登陆港交所,成为第6家在港股上市的股份制银行。

根据该行聆讯后资料集信息,渤海银行去年净利润同比增速达15.7%,加权平均净资产收益率达13.71%,与全部全国性股份制上市商业银行相比,分别位居第一、第三位。

赴港上市迎来曙光

渤海银行在赴港上市计划上筹划已久,终于在今年传来实质性消息。

今年2月14日,证监会通过了渤海银行境外上市的接受材料程序;2月26日,渤海银行在港交所提交上市申请资料。

据了解,港股IPO上市的流程包括:递表、聆讯、路演、招股、公布配售结果等环节。在聆讯环节,港交所将审阅核查新上市申请,确定申请公司是否满足IPO的要求。

“聆讯基本相当于证监会审核过程中的反馈意见阶段。”一位资深投行人士介绍称,港股IPO中进入聆讯环节,就基本能确定是否已具备上市的资格。

截至目前,在我国现有12家全国性股份制商业银行中,仅有3家仍未登陆资本市场。除渤海银行外,其余两家分别为广发银行、恒丰银行。

在已上市的9家股份行中,有5家已登陆港交所,分别为光大银行、招商银行、浙商银行、民生银行、中信银行。随着浙商银行去年登陆A股,上述5家已在港股上市的股份行,均已实现“A+H”上市。

不过,从目前公开信息来看,渤海银行这次仅申报了港交所上市。

去年盈利状况良好

根据渤海银行最新披露的信息,该行去年实现营业收入284亿元,净利润82亿元,净利润同比增速达15.7%,高于所有的全国性股份制上市银行。截至去年末,该行总资产达11169亿元,较2017年初增长30.5%。

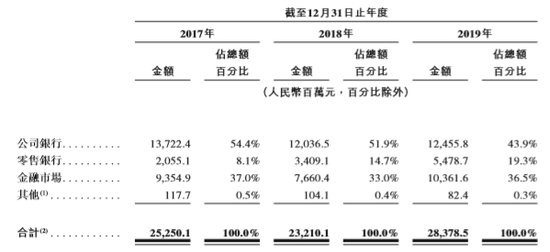

从各个细分业务条线来看,渤海银行的公司银行和金融市场业务的占比较高,去年分别达到43.9%和36.5%;零售业务占比近年来持续提升,由2017年的8.1%上升至2019年的19.3%。

资本充足情况方面,2019年,渤海银行核心一级资本充足率达8.06%,一级资本充足率为10.63%,一级资本充足率较2018年有所提升。与此同时,该行资产质量较往年也有提升,2019年不良贷款率为1.78%,较2018年下降0.06个百分点。

在净利差上升的带动下,2019年,渤海银行的净利润增速高于加权平均净资产增速。根据该行披露的最新信息,2019年,其净利差和净息差分别为2.03%和2.21%,较往年均有所提升。

在A股排队的银行有17家

在聆讯后资料集中,渤海银行称,资本补充多元化将成为激发潜力的催化剂,在过往主要依托有限内生式资本补充的情况下,业绩已经取得了跨越式的增长。随着资本补充渠道丰富、资本补充规模的扩大,发展即将迈上新的台阶。

在目前亟待补充一级资本的情况下,银行IPO申请的热情较高。

根据证监会披露信息,截至6月18日,A股正在排队的银行共17家,其中申报上交所主板上市的银行共10家,申报深交所中小板上市的银行共7家,其中城农商行居多。

去年11月,银保监会发布《关于商业银行资本工具创新的指导意见(修订)》,完善资本工具创新和发行相关制度,为商业银行资本补充提供有利的政策环境。2020年政府工作报告进一步指出,推动中小银行补充资本和完善治理,更好地服务中小微企业。

在监管部门政策鼓励下,永续债也成为商业银行补充一级资本的重要途径。自2019年10月首单城商行永续债落地后,今年4月,又实现了农商行首单永续债发行。这意味着,银行永续债在主要银行类型方面实现了全覆盖。

责任编辑:张缘成

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)