文|爅爅有闻 赵小爅

1

保健品行业“一哥”汤臣倍健,迎来了最近十年以来首次Q3亏损。

10月25日晚,汤臣倍健发布最新财报。今年第三季度,汤臣倍健实现营收11.2亿元,同比下降48.76%;归属于上市公司股东的净利润-2241万,同比下降106.3%。

从今年以来汤臣倍健发布的三份财报来看,在一季度就已显现的下滑态势,在二季度进一步扩大后,在三季度迎来了崩塌。

关于汤臣倍健业绩急速下滑的原因,雪球讨论帖里一个常见的观点是——

“年轻人不买汤臣倍健”。

图源雪球

图源雪球姑且按照35岁以下都算作年轻人的标准,我问了身边一圈90后乃至00后里平日会买保健品的朋友。

很巧,基本得出了相同结论。

比如这张照片,是一个95后,最近两年买的保健品合集。

没有一瓶来自汤臣倍健。

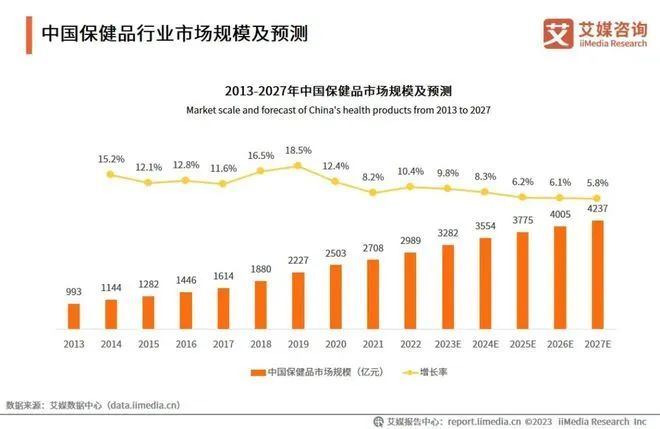

众所周知,最近几年国内大众买保健品越来越普遍,花钱也是越来越多的。

欧睿数据显示,中国膳食营养补充剂(VDS)行业市场规模已经从2009年的636亿,一路高歌猛涨到了2023年的2253亿元,最近五年的年均复合增长率都在10%左右。今年618,保健品也是美团买药中增长最为迅猛的品类,增长超过100%。

图源艾媒咨询

图源艾媒咨询同时,这届年轻人也是非常惜命,也非常愿意花钱养生保健的。

智研咨询报告数据显示,在年均花费超过 1000 元用于健康养生的城市常住居民中,18 岁-35 岁的年轻人群占比高达 83.7%。相关电商调查数据也显示,在膳食营养补充剂消费人群中,“90 后”占比一度超过 25%,是无可置疑的消费主力人群。

这就很吊诡了。

保健品行业红火,但红火的不是汤臣倍健。年轻人热衷买保健品,但买的也不是汤臣倍健。

作为叱咤行业十几年的堂堂一哥,汤臣倍健怎么就没吃到这波时代红利?

2

先看渠道问题。

一提起汤臣倍健,在许多年轻人的印象里总是父母,甚至是爷爷奶奶买的保健品,通常买自线下药店,其中一个很重要的原因是——

能刷医保卡。

过去,线下药店是汤臣倍健的主要销售渠道,不仅在早些年混乱的保健品市场里站稳了脚跟,打开了大众对其品牌的认知度,还助其上市成了“国内保健品第一股”。

成也线下,败也线下。

然而,伴随着VDS行业在中国步入发展的黄金期,互联网已经深入改变了中国人的消费习惯。在VDS整体发展的同时,中国VDS行业的渠道结构也发生了极大的变化。

根据Euromonitor数据,中国VDS行业的线上渠道占比从2010年的2.9%一路飙升到2023年的56%,药店渠道则从原来的50%左右压缩至不足20%。

CMH数据显示,今年1至8月,全国零售药店VDS销售额同比下滑20%。这是最近十年下滑幅度最大的一年。

这项数据反映到汤臣倍健的财报里,就是今年以来的业绩成了十年最差的一年。

一边是购买需求被线上抢走了,一边是医保买单也没戏了。

2020年9月1日,《基本医疗保险用药管理暂行办法》正式施行。依照这一办法,即便属于药品范畴,保健药品、预防性疫苗和避孕药品以及其他不符合基本医疗保险用药规定的药品将不得纳入《药品目录》。

至此,在药店刷医保买保健品的消费行为,被普遍认为已正式终结。

这项规定反映到汤臣倍健的财报里,就是其线下渠道卖不动了。2019年线下渠道收入同比增速还高达约20%,到了2020年即骤降至1.44%。

线下的“一哥”地位不顶用了,线上的“一哥”位置也没抢到。

一是市场规模占比最大的淘系平台。

根据魔镜洞察数据,2023年淘系平台上销售额第一的保健品品牌是Swisse,市场份额约为6%,超过第二名汤臣倍健约3.5%。

二是近年市场增速最快的抖音平台。

根据蝉魔方数据,2023年5月-2024年4月抖音电商保健品行业TOP10品牌里,汤臣倍健仅位列第八。

时至今日,汤臣倍健在线上渠道的营收占比,依然低于行业56%的平均值。

2024年前三季度,汤臣倍健线下实现总收入为31.09亿元,线上实现总收入25.86亿元,线上渠道占前三季度总营收的45%,仍不及线下渠道。

时移势易,将汤臣倍健送上“一哥”地位的线下渠道,也困住了“一哥”转型的脚步。

3

再看产品问题。

一提起汤臣倍健,许多年轻人对其主打产品的印象还停留在蛋白粉、钙片、复合维生素。

这众人皆知的老三样,是汤臣倍健十几年如一日的经典产品,甚至也是汤臣倍健至今能在线下药店坐稳销售额TOP3的王牌产品。

但很遗憾,这三样在当下年轻人最爱买的保健品里完全排不上号。

天猫健康数据显示,2023年在90后消费者中最热门的产品,是护肝片、辅酶q10、益生菌、叶黄素、鱼油。

品牌老化,根源还是产品跟不上。

作为一家保健品企业,汤臣倍健的“重营销,轻研发”多年来饱受诟病。

2019-2023年的这五年间,汤臣倍健的销售费用已经从16.5亿元翻倍增长至38.59亿元,而同期研发费用却仅从1.26亿元略涨至1.79亿元。

在2023年年报中,汤臣倍健董事长梁允超说,营销只是好产品的放大器。

然而根据2023年年报,汤臣倍健的销售费用率暴涨到了上市以来的最高水平41.02%,同时,研发费用率却降到了上市以来的最低水平1.91%。

这一年,汤臣倍健好像意识到了问题。可是从下一年的实际行为来看,好像又没意识到。

根据2024年前三季度财报数据,汤臣倍健销售费用率继续高涨至50.58%,研发费用却依然停留在2%。

如此稳定低比例的研发投入,具体反映到产品上,就是传统产品优势不再,新的产品优势又没建立起来。

比如老产品维生素C。

汤臣倍健一瓶75克维C售价85元,合1.1元/克/天;对比之下,养生堂一瓶110克维C售价88元,合0.8元/克/天。

再比如新产品辅酶Q10。

汤臣倍健一瓶60粒辅酶Q10售价218元,合3.6元/38mg/天;对比之下,澳佳宝一瓶90粒辅酶Q10售价196元,合2.17元/150mg/天。

孰贵孰惠,一目了然。

保健品,本来就是温饱以上的消费需求。

当经济下行,消费者购买这类非必需消费品时,自然会对价格更加敏感,更偏向性价比高的产品。

尤其是这届买保健品都会精打细算的年轻人,更不会为不必要的溢价买单。

而为上一代人养生的一哥汤臣倍健,终究是跟着那一代人一起老了。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)