意见领袖 | 戴志锋

投资要点

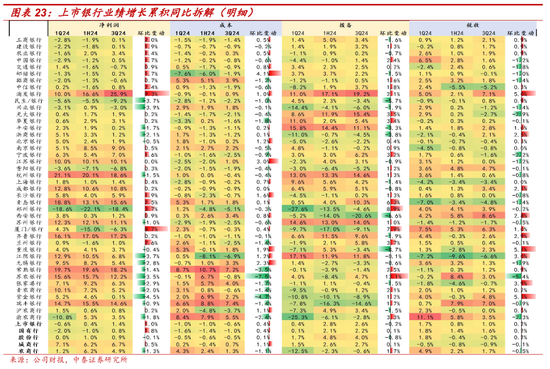

3Q24财报综述:营收和利润增速边际提高,个股业绩有所分化。1、营收:行业同比-1.5%(1H24同比-2.2%),降幅有所收窄,息差企稳和非息提升共同贡献。大行、股份行、城商行和农商行分别同比-1.8%、-2.6%、4.1%和2.1%,利息收入对各个板块都产生了正向贡献,板块之间的分化主要体现在非息方面:大行其他非息收入贡献上升而其他板块出现下降,国股行手续费收入负增均有所收窄。2、利润:行业同比+1.4%(1H24同比0.4%),增速继续提高,主要是营收和成本改善贡献。大行、股份行、城商行和农商行分别同比增长0.8%、0.9%、6.8%、4.9%。国有行营收、成本、拨备和税收贡献度均边际提升;股份行和城商行变化幅度不大;农商行增速下降主要是受营收和成本拖累。3、业绩维持高增长的个股:净利润增速在10%+、与营收端高增(5%+)匹配的是江苏、青岛、常熟和瑞丰银行。大行营收也都有不同幅度的改善。

3Q24财报拆分分析:规模和其他非息是支撑收入的主要因子。净利息收入和手续费收入同比降幅收窄,其他非息维持高增。

1、净利息收入同比拆解:同比-3.2%、边际提升0.2pcts;量价共同影响。生息资产同比增速8.4%(VS 1H24同比7.3%),基数作用下增速有所提高;净息差有所企稳,同比下降19bp(VS 1H24同比-21bp),降幅收窄2bp;绝对降幅来看,股份行净利息收入降幅最大,主要是规模绝对增速较弱。

2、净息差环比拆解:环比-1bp,降幅有所收窄,资负两端共同贡献。资产端定价-7bp;负债端成本-6bp。(1)资产端:定价、结构均有拖累。价格上,7月一年期和五年期LPR均下降了10bp,使得贷款投放利率进一步下降;结构上,贷款占比环比下降0.5个百分点至58.5%,贷款中票据环比上升0.9个百分点至5.4%;结构对资产收益率有所拖累。(2)负债端:存款利率下调效能释放+主动负债成本下行。一是过去两年以来进行的多次存款利率下调,在二季度进一步释放效能,且7月活期存款利率的下降有直接的推动。二是主动负债成本环比下行。同业存单测算上看利率环比1H24下降了14bp。

3、行业非息收入同比+4%,手续费降幅收窄,其他非息继续高增。手续费收入同比-10.8%(VS 1H24同比-12%),降幅有所收窄。其他非息:同比+27.6%(VS 1H24同比+22.8%),增幅边际走阔,主要是大行推动。

4、资产质量拆分分析:时间换空间,稳健性持续。行业3Q24累积年化不良生成率为0.66%,环比-5bp,同比-1bp,总体稳健。不良率保持在1.25%,仍处2014年来历史低位。从3Q24披露关注类占比的33家上市银行来看,实现环比下降的有8家,主要是城商行。3Q24拨备覆盖率环比-1.54个点至242.87%。拨贷比环比下降2bp至3.04%。

5、其他:资本方面,3Q24行业核心一级资本充足率环比+15bp至11.5%。风险加权资产增速继续放缓,同比+3.5%,较3Q23同比增速下降7.6个点,环比较1H24增速下降0.3个点。可转债方面,当前上市银行存续可转债为14只,股价距离强赎价在5%以内的有南京银行(4.3%)、成都银行(3.2%),5%-10%左右的有苏州银行(8.8%)、杭州银行(10.1%)。中期分红方面,到目前为止一共有19家银行宣布中期分红方案,平均分红率为28.79%。

未来展望:四季度或有所改善,未来取决于需求的改善情况。1、规模:贷款增速四季度或可边际改善:对公端政府债发行规模提升预计将逐步在四季度和明年拉动相关的银行配套贷款。零售端房地产市场呈现一定回暖的迹象,存量房贷利率调整后提前还款预计也能缓解。2、息差:息差四季度预计企稳,明年压力仍较大。资产端整体定价有下行趋势,负债端10月活期存款利率下调对四季度能起到直接的缓释作用。LPR的调降影响将在明年一季度体现,明年息差仍有较大的下行压力。3、手续费收入:四季度资本市场活跃程度提升,低基数下手续费增速或将有所提升。进入10月以来资本市场有所回暖,而且去年四季度开始保险 “报行合一”整改形成了较低的基数,今年四季度中收可能实现改善。4、其他非息:对银行仍有正向支撑,但增速或边际放缓。预计债券利率的下行将有所放缓。今年上半年债市走牛形成的高基数作用将在明年显现。

投资建议:目前是市场偏好提升+未来经济预期有分歧的阶段,重点推荐的化债收益的优质城农商行的,选择基本面确定性大且估值便宜的城农商行;我们持续推荐江苏银行、渝农商行、沪农商行、齐鲁银行、常熟银行、瑞丰银行;二是如果经济预期持续提升,推荐银行中的核心资产:宁波银行、招商银行、兴业银行;三是经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等。

风险提示:经济下滑超预期;金融监管超预期;研报信息更新不及时。

一、三季度业绩:营收同比-1.5%,降幅有所收窄;净利润同比+1.4%,增速继续回升

1.1营收情况:3Q24累积同比-1.5%、较二季度边际收窄,息差企稳和非息提升共同贡献

3Q24累积营收同比-1.5%(1H24同比-2.2%),息差和手续费仍是拖累项,规模增长、其他非息仍是支撑项,但边际变动不一。对业绩贡献边际改善的有:息差和手续费拖累度边际收敛、其他非息支撑边际小幅走阔。边际贡献减弱:规模支撑度延续下降趋势。

板块来看,大行、股份行、城商行和农商行分别同比-1.8%、-2.6%、4.1%和2.1%,1H24分别同比-3%、-3.1%、4.8%和3.4%,国股行仍为负增不过降幅缩小,城农商行虽是正增但增幅下降。各个板块的息差降幅均边际收窄,对业绩改善的贡献度都超过了规模下降带来的负向影响,因此利息收入对各个板块都产生了正向贡献。板块之间的分化主要体现在非息方面,大行其他非息收入贡献上升而其他板块出现下降,大行主要是持有的债转股,去年资本市场行情低迷,形成较低的基数,以及今年行情上涨支撑一定的修复估值上涨;中小行主要三季度末债市有一定的调整,投资收益不如上半年增幅。除此以外国股行手续费收入负增均有所收窄,也推动了其营收降幅的缩小。

个股来看,营收增速维持高增的个股主要是中小城农商行。营收增速超过10%的是瑞丰和常熟银行;营收增速在5%以上也大部分都是城农商行;国股行中农业、中信、兴业、浙商银行营收依然保持正增,邮储增速由负转正至增长0.1%。营收增速边际改善的主要是国股行。营收增速提升幅度在1%以上的大部分都是国股行,其中工商、交通、民生、中信和浦发银行增速提升幅度分别为2.3、2、1.8、1.1和1.1个百分点。

1.2 净利润情况:3Q24同比+1.4%,增速继续提高,主要是营收和成本改善贡献

3Q24累积净利润同比增速情况:同比+1.4%(1H24同比+0.4%),利润增速环比继续提升1个百分点。成本对业绩的负向拖累收窄幅度较大,是主要贡献,除此以外税收对利润贡献也边际有增加;拨备对业绩的正向贡献小幅下降。

板块来看,大行、股份行、城商行和农商行分别同比增长0.8%、0.9%、6.8%、4.9%(1H24分别同比-1%、1%、6.4%、6.2%)。国有行净利润增速环比提升1.7个百分点并实现由负转正,改善幅度比较明显,营收、成本、拨备和税收贡献度均边际提升;股份行和城商行变化幅度不大;农商行下降1.3个百分点,主要是营收和成本拖累,不过拨备贡献提升有一定缓释。

个股来看,业绩维持高增长的个股除浦发银行外主要都是中小城农商行:增速在15%+、由高至低分别为浦发、杭州、常熟、齐鲁和青岛银行。利润增速边际改善幅度靠前的主要是浦发、厦门、郑州、青岛和兰州银行,业绩增速环比提升幅度在2.5%及以上。大行业绩也都有不同幅度的改善,除交行外业绩已全部实现正增。净利润增速在10%+、与营收端高增(5%+)匹配的是江苏、青岛、常熟和瑞丰银行。

二、收入端拆解:净利息收入同比-3.2%,非息收入同比+4%,均边际有所改善

收入端增长情况:规模和其他非息是支撑收入的主要因子。息差、净手续费持续拖累。1、净利息收入同比降幅收窄:主要是息差同比降幅较二季度有收敛。息差同比降幅收敛主要是负债端的支撑:资产端定价拖累仍在扩大,但负债成本缓释对息差的支撑力度更强。2、净非息收入同比增速进一步提高:其中手续费维持负增,不过降幅有所缩小;其他非息维持高增,主要是国有行增速提升较快。

2.1 三季度净利息收入:同比拆解和环比变动分析

1、同比拆解:净利息同比-3.2%、边际提升0.2pcts;量价共同贡献

行业3Q24净利息收入同比-3.2%(1H24同比-3.4%),生息资产同比增速8.4%(VS 1H24同比7.3%),预计有一定的基数原因,去年投放节奏非常前置,上半年增速较高而下半年放缓较多,高基数的影响在下半年有所消退,因此生息资产增速有所回升;累计年化净息差同比下降19bp(VS 1H24同比-21bp),净息差有所企稳,同比降幅收窄2bp。

板块绝对降幅来看,大行、股份行、城商行和农商行净利息收入分别同比-2.8%,-5.2%,0.7%和-4.1%。股份行净利息收入降幅最大,主要是由于规模绝对增速弱于其他板块。

板块边际情况来看,国有行/股份行/城商行/农商行净利息同比增速分别较1H24同比增速提高0.2、0.4、0.7、0.2个百分点,生息资产同比增速除农商行略降外均提高1个百分点左右,息差降幅收窄幅度也都在1bp上下。

个股来看,净利息收入增速在5%以上的个股是宁波、常熟和青岛银行。西安、南京、杭州的净利息收入增速环比提升幅度较高,均超过3个百分点

净息差同比拆解:行业3Q24年化净息差为1.51%,同比下降19bp(vs 1H24同比-21bp),降幅边际继续收窄2bp。主要是负债端成本下降较多缓释。从降幅绝对值来看,各板块降幅较为接近,国股行、城农商行分别同比下降20/20/18/20bp(vs1H24分别同比下降21/20/19/21bp)。从边际变动看,除股份行降幅不变以外。其他板块的息差降幅均边际收窄1bp。

行业生息资产收益率为3.38%,同比下降28bp(VS 1H24同比下降24bp),降幅继续走扩。大行、股份行、城商行和农商行资产端收益率分别同比下降25/34/31/35bp(vs 1H24同比下降20/30/27/32bp),降幅均较二季度上升,资产收益率继续承压。

行业计息负债付息率为1.99%,同比下降8bp(VS 1H24同比下降3bp),负债端成本下降幅度更大。之前多轮存款利率下调的效能继续释放,而且在今年7月的调降中活期存款利率下降了5bp,对于当期负债成本的下降有直接的推动。

2、环比拆解:单季年化净息差环比下行1bp,其中资产端价格-7bp,负债端成本-6bp

行业3Q24净利息收入单季环比增长0.5%。资产规模环比+1.9%,净息差环比-1bp,均较二季度有所改善。大行、股份行、城商行和农商行净利息收入分别环比+0.8%、-0.6%、+3.0%和-0.3%,国有行和城商行实现环比正增。两者生息资产环比增速均较高、为2.3%,且息差基本稳定。

行业净息差拆解:息差降幅收窄,资负两端共同贡献。行业净息差环比继续下降1bp,降幅小于二季度,大行、股份行、城商行和农商行净息差分别环比变动0、-2、-1和-3bp,农商行降幅稍大。行业生息资产收益率环比下行7bp。大行、股份行、城商行和农商行资产端收益率分别环比变动下降7、7、8和7bp,各版块基本相近,且降幅均小于二季度。行业负债端资金成本环比下行6bp。大行、股份行、城商行和农商行负债端付息率分别环比下降6、7、6和4bp,农商行降幅稍小。综合来看,国有行、股份行和城商行资负两端下行幅度均比较接近,息差基本企稳。而农商行负债端调降更多是跟随策略、预计反应时间相对较晚,负债端总体下行幅度稍弱于资产端,息差下行幅度稍大一些。

资产端收益率拆解:定价和结构均有拖累

1、定价维度,预计价格进一步下降。7月一年期和五年期LPR均下降了10bp至3.35%和3.85%,使得贷款投放利率进一步下降。2、结构维度:贷款占比下降,而且贷款中票据占比提升,拖累整体资产收益率。贷款占比环比下降0.5个百分点至58.5%,贷款中对公占比环比下降1个百分点至58.8%,零售保持35.7%不变,票据环比上升0.9个百分点至5.4%。票据冲量的结构因素对资产收益率有所拖累。

负债端成本拆解:存款利率下调效能释放+主动负债成本下行

负债端成本下降预计主要是存款定价下调、以及主动负债成本下降共同支撑。1、定价维度——(1)过去两年以来进行的多次存款利率下调,在二季度进一步释放效能,对银行负债成本压力形成缓释作用,且三季度活期存款利率的下降的作用可以在当期直接体现。(2)主动负债成本环比下行。以同业存单为例,我们测算的上市银行3Q24存量同业存单利率环比1H24下降了14bp。2、结构维度,(1)存款占计息负债比重有所下降。3Q24上市银行存款占计息负债的比重下降0.8个百分点至74.8%,同业负债和发债占比分别提升0.7和0.1个百分点。(2)定期存款占存款比重继续提升。3Q24定期存款占比较1H24提升2.2个百分点至66.1%,其中企业定期提升1.4个百分点至23.7%,个人定期提升0.8个百分点至42.4%。

2.2 净非息收入:同比+4%,手续费降幅收窄,其他非息继续高增

3Q24行业整体非息收入增速边际继续抬升、同比增4%(VS 1H24同比+1.3%),手续费收入同比-10.8%(VS 1H24同比-12%),降幅有所收窄;其他非息收入增长27.6%(VS 1H24同比+22.8%),增幅边际走阔。

增速上,3Q24大行、股份行、城商行和农商行非息收入同比变化增长2.2%、3.1%、12.2%、25.9%(vs 1H24 同比变化-2.9%、+2.2%、+15.9%、+31.5%)。国股行增速边际提高,城农商行有所下降。结构上,三季度行业非息收入、净手续费和净其他非息分别占比营收25.1%、13.3%和11.8%(vs 1H24 占比26.3%、14.1%和12.2%),占比均较二季度有所下降。

个股上看,招商、平安、南京、杭州、上海、苏州、青农非息收入占比营收较高,超35%。其中招行主要是手续费贡献,其他均是其他非息主要贡献。

净手续费:手续费收入同比-10.8%(VS 1H24同比-12%),降幅收窄。大行、股份行、城商行和农商行分别同比-8.9、-14.4、-13.3、-4.6个点(vs 1H24 同比-9.9、-17.1、-9.6、-4.2个点)。国股行降幅收窄,城农商行降幅扩大。增速较高的个股有:南京、贵阳、成都、西安、齐鲁、重庆、江阴、常熟、青农、紫金、瑞丰银行,增速在同比10%+,除南京、成都和齐鲁银行外大部分都是中收体量小、基数比较低的城农商行。

其他非息收入增长27.6%(VS 1H24同比+22.8%),除大行外,各板块增幅均边际减弱。大行、股份行、城商行和农商行分别同比增长32.3、25.7、22.3、37.3个百分点(vs 1H24 同比增长 15.8、26.7、26.5、45.5个百分点),大行推动整个行业非息收入增速走阔;其他板块增幅边际减弱,大行主要是持有的债转股,去年资本市场行情低迷,形成较低的基数,以及今年行情上涨支撑一定的修复估值上涨;中小行主要三季度末债市有一定的调整,投资收益不如上半年增幅。

三、资产质量:整体稳健;存量不良处在历史低位;拨备充分

3.1 整体不良维度:不良率保持稳健,行业未来不良压力有限

不良净生成率:行业不良生成率较为稳定。近年行业提前加大力度确认和处置表内表外不良,有时间换空间能力,预计在政策呵护和经济逐步回暖的大背景下,未来几年行业资产质量都能保持稳健。行业3Q24累积年化不良生成率为0.66%,环比-5bp,同比-1bp,总体稳健。各板块环比基本均有小幅下降。同比来看,国有行保持同比改善态势;股份行同比下降2bp;城农商行不良生成同比上升幅度较大,城商行同比+12bp至0.95%,农商行同比+19bp至0.92%。

不良率:不良率保持稳健,仍处2014年来历史低位,存量包袱压力较小。3Q24行业整体不良率为1.25%、环比维持不变,为2014年来低位。且各大板块资产质量水平基本稳定。个股方面,边际改善角度:3Q24不良率边际改善幅度较大的个股有西安、江阴、贵阳、华夏,改善幅度在4bp及以上。绝对值角度:3Q24成都银行不良率0.66%,保持在上市银行最优水平。

关注类占比:从3Q24披露关注类占比的33家上市银行来看,实现环比下降的有8家,分别是交行、成都、郑州、西安、苏州、齐鲁、兰州、瑞丰,主要是城商行。其中西安、兰州改善幅度在50bp以上。股份行、农商行关注类占比普遍有所升高。

3.2拨备维度:行业3Q24拨备覆盖率环比-1.54个点,除股份行外其他板块均小幅下降

拨备覆盖率:3Q24拨备覆盖率环比-1.54个点至242.87%。分板块来看,农商行拨备覆盖维持最高但环比降幅较大:大行、股份行、城商行、农商行拨备覆盖率分别为240.87%、224.33%、307.87%和351.62%,环比变化-2.22、+0.49、-1.07和-6.81个百分点。个股方面,3Q24拨备覆盖率维持在高位,即安全边际相对较高的个股有招行、宁波、杭州、成都、苏州、江阴、无锡、常熟、苏农和张家港行,拨备覆盖率在400%+。

3Q24拨贷比环比下降2bp至3.04%。大行、股份行、城商行、农商行分别环比变动-2bp、-1bp、-3bp、-7bp至3.1%、2.73%、3.19%和3.82%。拨贷比绝对值在高位的个股有招行、贵阳、杭州、苏州、江阴、常熟、青农、渝农,拨贷比在4%以上。

四、业绩综合分析:

盈利驱动因子拆分和未来趋势展望

4.1盈利驱动因子:息差、非息、成本贡献边际扩大,规模、拨备支撑有所下降

行业业绩增长的驱动因子:1、对业绩有正向贡献的因子。规模是主要驱动因子,对业绩的正向贡献为9.1%(1H24为9.4%)。其次为其他非息、拨备、税收,对业绩的贡献分别为2.9%、2.6%、1.0%(1H24为2.7%、2.8%、0.8%)。息差仍是主要拖累因子,对业绩负向贡献为-12.3%(1H24为-12.8%)。净手续费和成本对业绩的负向贡献分别为-1.2%和-0.6%(1H24为-1.5%、-1.0%)。

边际变化:1、对业绩贡献改善——息差、净手续费、其他非息、成本。分别边际提升0.5/0.3/0.2/0.4个点。负债端支撑下息差企稳,净息差的负向贡献逐步收窄;银行推出降本增效措施,业务管理费同比增速下降,成本负向贡献也在缩小;国股行推动非息增速提高,贡献有所上升。2、对业绩贡献降低——规模、拨备。“去水分”“防空转”影响持续,生息资产规模增速放缓,规模对业绩边际贡献继续走弱;银行拨备计提力度不减,对业绩的正向贡献有所下降。

4.2未来收入增长展望:四季度或有所改善,未来取决于需求的改善情况

规模:贷款增速四季度或可边际改善。对公端,三季度政府债发行规模为7.2万亿元,一二季度分别为4、5.3万亿元,政府债的发行速度开始加快,规模整体提升。预计将逐步在四季度和明年形成实物工作量,也能拉动相关的银行配套贷款。零售端,9月底地产新政出台后房地产市场呈现一定回暖的迹象,10月30个大中城市商品房成交面积为32.6万平方米,今年成交面积仅次于6月,环比提升幅度为41.5%,也是下半年以来首次提升。再加上存量房贷利率调整后按揭提前还款预计也能有所缓解,因此预计银行信贷增速在四季度或将有所回升。展望明年,信贷的投放主要取决于需求的复苏情况,如果经济仍延续弱复苏的态势,那么信贷投放或仍将面临压力。

息差:息差四季度预计企稳,明年压力仍较大。资产端:整体资产端定价仍有下行趋势,一是今年10月一年期和五年期LPR分别下调25bp,调降幅度较大;二是10月存量按揭贷款利率下调,对资产端收益率有一定影响。负债端:过去几轮存款利率的下调对息差的缓释成效已经逐步显现,负债端对息差的支撑力度有望进一步提升。10月存款利率下调幅度较大,而且活期存款利率下调5bp,对四季度当期负债成本的下降能起到直接的作用。综合考虑:我们对过去多轮资负两端利率政策(LPR下调、存量房贷利率调整、化债、存款利率调降、手工补息和降准)对息差的影响进行了测算,预计四季度息差在负债端的缓释下或可提升1.06bp。展望明年,今年LPR的调降将在明年一季度集中体现,对息差的影响预计将比较强烈,明年息差仍有较大的下行压力,下降幅度或将超过10bp。具体测算具体的测算过程和假设参见我们之前外发的报告《测算 | LPR与存款利率下调对银行的影响可控》。

手续费收入:四季度资本市场活跃程度提升,低基数下手续费增速或将有所提升。进入10月以来,在一系列政策的刺激作用下资本市场的活跃程度有很大提升,股票市场周成交量和成交额都接近1-9月平均值的2倍。银行代销基金等财富管理手续费、托管手续费、投行类手续费等增长情况与资本市场行情走势挂钩,资本市场的回暖也预计会带动银行手续费收入增长。而且去年四季度开始保险代销进行“报行合一”整改,因此去年四季度的手续费收入降幅较大,形成了较低的基数。今年四季度银行中收可能将在资本市场活跃度提升和低基数的作用下实现改善。

其他非息收入:进入下半年以来债市开始出现一定调整,10月份以来国债收益率有一定走高,整体来看预计四季度到明年其他非息对银行仍有正向支撑,但增速或边际放缓。从基本面来看,四季度到明年宏观经济大概率延续弱复苏态势,银行信用派生仍有压力,对债券投资带来的非息收入仍有一定诉求,非息收入预计仍将继续支撑营收增长。从资金面看,10月LPR已经下降且幅度略超预期,政策利率和市场利率的差距有所收窄,资本市场和房地产市场有所恢复,四季度再进行下调的必要性有所降低,未来降息仍主要取决于经济的增长以及美联储的降息态度。从债券供给来看,政府债发行规模提升,“资产荒”最严峻的时刻已过去,而且央行反复提升要关注长债利率风险,预计债券利率的持续下行将有所放缓。而且从明年开始,今年上半年债市走牛形成的高基数作用将逐步显现,银行非息收入的增长或将有所放缓。

五、其他财务指标分析

5.1 成本收入比同比小幅上升0.4个百分点

3Q24业务及管理费同比维持不变(vs 1H24同比增0.1%),同比增速边际基本维持稳定;3Q24成本收入比30%(vs 1H24为28.9%),较去年三季度同期上升0.4个点。1、管理费方面:大行、股份行、城商行和农商行分别同比变化+0.4%、-1.2%、+1.9%和-3.8%(VS 1H24分别变化+0.3%、-1.5%、+5.7%和-6.3%。2、成本收入比方面:大行、股份行、城商行和农商行分别为31%、29.1%、26.3%、28.9%(VS 1H24分别为29.8%、28%、25.9%和27.7%),同比3Q23分别变化+0.7%、+0.4%、-0.6%、-1.8%,整体同比变化+0.4%。

5.2 资本情况:风险加权资产增速继续放缓,核心一级资本充足率环比抬升

3Q24行业核心一级资本充足率环比+15bp至11.5%。3Q24大行、股份行、城商行和农商行核心一级资本充足率分别为12.46%、10.09%、9.38%、12.76%,分别环比变动+15bp、+17bp、+10bp、+14bp。风险加权资产增速放缓,3Q24风险加权资产增速为3.5%,同比较3Q23增速下降7.6个点,环比较1H24增速下降0.3个点。

板块总体核心一级资本充足率仍较高,但个股中个别银行有一定的资本压力,股份行中的浦发、浙商,城商行中的成都、兰州,核心一级资本充足率距离监管底线不到1%。

可转债方面,当前上市银行存续可转债为14只,股价距离强赎价在5%以内的有南京银行(4.3%)、成都银行(3.2%),5%-10%左右的有苏州银行(8.8%)、杭州银行(10.1%)。

5.3 中期分红情况:19家银行宣告中期分红

到目前为止一共有19家银行宣布中期分红方案,其中包括全部6家国有大行,5家股份行,6家城商行以及沪农、渝农两家农商行。按照分红金额占规模净利润的比重来看,平均分红率为28.79%,其中沪农、厦门、南京、上海和渝农商行超过30%,分别为33.07%、32.62%、32%、30.67%和30.01%。平安、沪农商行已经派息,杭州、南京银行将在11月派息,工商、农业、中国、邮储、渝农商行将在明年1月派息。

六、投资建议与风险提示

投资建议:目前是市场偏好提升+未来经济预期有分歧的阶段,重点推荐的化债收益的优质城农商行的,选择基本面确定性大且估值便宜的城农商行;我们持续推荐江苏银行、渝农商行、沪农商行、齐鲁银行、常熟银行、瑞丰银行;二是如果经济预期持续提升,推荐银行中的核心资产:宁波银行、招商银行、兴业银行;三是经济弱复苏、化债受益,高股息率品种,选择大型银行:农行、中行、邮储、工行、建行、交行等。

风险提示:经济下滑超预期;金融监管超预期;研报信息更新不及时。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。