炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

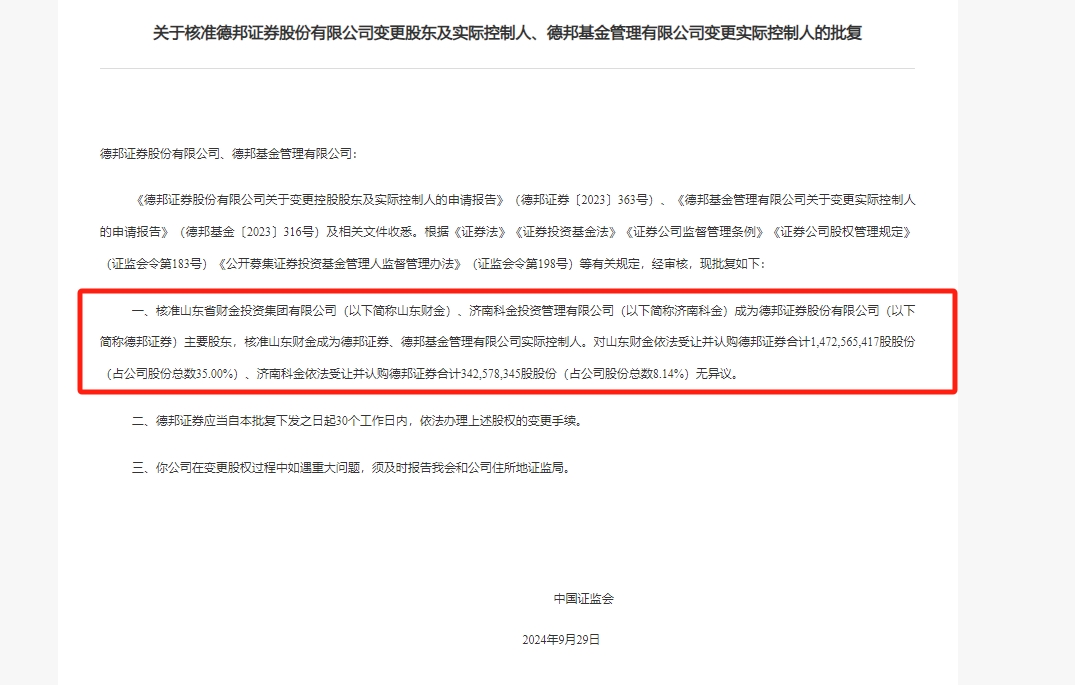

财联社9月30日讯(记者 高艳云)德邦证券的股权变更尘埃落定。9月30日,证监会官网显示,核准山东财金、济南科金成为德邦证券主要股东,核准山东财金成为德邦证券、德邦基金实际控制人。对山东财金依法受让并认购德邦证券合计14.73亿股股份(占公司股份总数35%)、济南科金依法受让并认购德邦证券合计3.43亿股股份(占公司股份总数8.14%)无异议。

由此,山东国资正式入主德邦证券,山东财金及其一致行动人成为公司第一大股东。德邦证券引入山东省财政厅作为战略股东方,对企业的发展可谓无往不利。一方面,把握住了政策支持的时间窗口;另一方面,聚焦区域,深耕山东,对于德邦证券各项业务的发展有充分的增量机会。

近年来,券商牌照整合及股权流转进入加速期,三年间已有超过20家券商发生股权变更。年内如火如荼的并购案包括“国泰君安+海通证券”、“国联证券+民生证券”、“浙商证券+国都证券”、“华创证券+太平洋”、“平安证券+方正证券”、“国信证券+万和证券”、“西部证券+国融证券”。券商发生主要股权变更的还包括东莞证券、中山证券、长江证券、东北证券、华福证券、天风证券、恒泰证券、国盛证券、华源证券、诚通证券、国新证券、麦高证券、瑞信证券、中天证券、东亚前海等。

山东国资成德邦证券第一大股东

2023年5月19日,德邦证券官网发布公告,德邦证券第一大股东上海兴业投资将持有的德邦证券5.71亿股股份质押给山东省财金投资集团,出质股权数量占德邦证券的股权比例为 14.39%。

同年5月29日,上海兴业投资又将其名下持有的德邦证券股份,新增质押给济南金控、济南科金信息、济南历下财鑫投资、济南历下城市发展集团产投。截至此时,上海兴业出质了其所持的一半股权,占德邦证券总股本的46.81%。

上述股份均质押给山东省财政厅旗下企业,随即山东国资入主德邦证券的消息也获得市场关注。

德邦证券变更主要股东的申请在今年4月底正式受理后,6月28日,证监会曾提出反馈意见,其中提到本次股权转让后,大股东之间股权比例接近,在公司治理方面需要补充更为妥当的解决机制安排。对于监管关注的此项意见,业内人士表示,既已正式获批,意味着各方已就解决方案及相关机制达成一致性意见。

知情人士称,在山东国资拿下上海兴业投资所持德邦证券半数股权并获批后,可以确认的是,山东国资已然成为德邦证券第一大股东。

国资股东入主对德邦发展无往不利

业内人士表示,从政策面来看,从中央金融工作会议首次提出“培育一流投资银行和投资机构”,到新“国九条”定调、再到证监会会同相关方面的各项试行意见,推动了行业并购重组预期的进一步增强。而山东国资在其权责内能够赋予德邦证券的发展机遇,也相对清晰且明确。

首先,优质信用背书给券商带来的信用等级和声誉的提升,随之受益的是融资渠道、额度和成本,这对提升其资金流动性和资本金实力均有保障性作用;同时,也是品牌价值、企业信誉、客户信任度等指标提升的重要因素。

二是,对德邦证券投行股债业务发展将有显著效果。从固收业务来看,万得数据显示,2024年以来德邦证券固定收益业务规模突破160亿,承销排名跃升19位;而德邦证券在山东地区发行主体承销规模也已迈入前10阵营。战略股东对于德邦证券获取资本支持和项目资源,形成“金融+产业”联动的财政金融规划,提高展业能力和市场竞争力,效用明显。

三是,德邦证券有机会参与更多股东重大项目,其业务链路也随之拓宽。这包括搭建区域内结合政府、上市公司、市场化基金等多方联动的基金,强化国有资本招商能力的同时带来并购类业务机会;搭建国资联动的创新ABS业务和公募REITs业务架构,在支持国有资产流动性增强的同时提高券商业务规模和服务实力,都具备业务想象空间。

与以上业务机遇并行的,则是在严监管防风险大环境之下,国资股东对券商风险管理能力的进一步拔高,从而提高对各项创新业务资格获取能力和金融项目获取能力的可能性。

财联社记者获悉,最近一次券商分类评级中,德邦证券已跻身A类券商,较之前有明显提升。

券商牌照整合进入加速期

近年来,证券行业的股权变更,呈现“多样”和“高频”的特点。

9月23日,锦龙股份发布重大资产出售报告书,公司通过在上海联合产权交易所以公开挂牌方式转让所持有的3亿股东莞证券股份,占标的公司总股本的20%。根据公开挂牌结果,本次交易的交易对方为东莞金控和东莞控股。锦龙股份分别向交易对方东莞金控和东莞控股转让持有的东莞证券1.94亿股和1.07亿股股份(分别占东莞证券总股本的12.9%和7.1%)。本次交易的总交易价款为22.72亿元。本次交易涉及上市公司重大资产重组。

此外,锦龙股份还将清仓转让中山证券股权。7月27日,锦龙股份公告称,截至目前,拟转让所持有中山证券67.78%股份的交易已在上海联合产权交易所预挂牌。预挂牌仅为信息预披露,目的在于征寻标的股份意向受让方。

9月5日,国泰君安、海通证券均发布停牌公告,拟筹划重大资产重组。国泰君安称,公司与海通证券正在筹划由公司通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式换股吸收合并海通证券并发行A股股票募集配套资金。

9月4日,国信证券发布公告,公司拟通过发行A股股份方式向深圳资本、鲲鹏投资、深业集团、深创投、远致富海十号、成都交子、海口金控购买其合计持有的万和证券96.08%的股份。交易完成后,万和证券将成为国信证券控股子公司,公司将充分利用双方资源,拓展业务布局,促进公司国际业务及创新业务的发展。

同日,国联证券发布公告,公司拟发行A股股份购买民生证券99.26%股份并募集配套资金的重大资产重组事项,已获得公司临时股东会审议通过。

“浙商+国都”,最新消息发布于7月16日,浙商证券曾发布公告,公司于近日收到国都证券转发的《中国证监会行政许可(金麒麟分析师)申请受理单》,证监会已依法受理国都证券变更主要股东、实际控制人申请。结合6月7日浙商证券的公告来看,浙商证券将持有国都证券34.25%股份。

7月,湘财证券母公司湘财股份引入浙江国资股东迎来变化,新湖控股虽仍为公司实控人,但对湘财股份具有表决权的股份比例由59.40%降至41.91%,浙商资产持股17.49%成为第三大股东。

“西部+国融”,最新进展停留在近3个月前,西部证券在今年6月21日发布公告称,基于自身发展需要,公司正在筹划以支付现金方式收购国融证券控股权事项,具体收购股份比例以最终签订的股份转让协议为准。业界对于此单收购带来的积极影响也有所解读。若此次并购重组成功实施,将在资金、人才、业务等方面推动双方资源优势互补。

“华创+太平洋”消息仍停留在4月份,4月25日,华创云信在答复投资者提问时称,公司将在监管部门的指导下,按照依法合规、尊重市场、尊重专业的原则,统筹推进相关业务。去年12月,A股上市公司华创云信发布公告称,董事会审议通过了《华创证券拟控股太平洋证券的议案》。

“平安+方正”,最新进展仍停留在一季度。3月29日,方正证券举行业绩说明会,针对投资者提问,方正证券董事长施华表示,方正证券会与各方一起,从股东、投资者价值最大化出发,根据方正集团重整投资协议以及监管要求,按节奏推进相关工作。后续有新的进展,会依照金融监管部门的规定、指引,及时披露。

国内证券市场对比海外成熟市场而言,从整体盈利水平和资本实力两项关键指标来看,仍有较大差距。因此,对于头部券商而言,要在建设国际一流投资银行方面“扛大旗”,良性整合、规模扩张成为了重要手段。而中型券商在面对同质化的市场竞争中,也要规划依靠并购重组、股东优势、属地精耕等多种方式做细做精。

券商之间的并购以及股权变化,均应承了监管政策。今年3月15日,证监会在《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》的总体要求中强调,引导行业机构坚持功能型、集约型、专业化、特色化发展方向,在支持头部机构通过并购重组、组织创新等方式做优做强的同时,鼓励中小机构差异化发展、特色化经营,结合股东特点、区域优势、人才储备等资源禀赋和专业能力做精做细,实现机构和行业的高质量发展。在给头部券商明确规划的同时,也给了中小券商“行动路线图”。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)