中国经济网北京8月12日讯 上交所并购重组审核委员会2024年第4次审议会议于2024年8月9日召开,审议结果显示,中文天地出版传媒集团股份有限公司(股票代码:600373.SH,股票简称:中文传媒)发行股份购买资产符合重组条件和信息披露要求。

重组委会议现场问询的主要问题为:请上市公司代表结合江西优学文化传媒有限公司基本情况、经营资质、资金实力、交易种类、履约义务、毛利率等,说明其成为高校出版社2023年第一大供应商和第二大客户的原因及合理性,相关信息披露是否真实、准确、完整。请独立财务顾问代表发表明确意见。

中文传媒于8月9日晚间发布公告表示,本次交易尚需经中国证券监督管理委员会同意注册后方可正式实施,能否获得前述注册,以及最终获得相关注册的时间均存在不确定性,敬请广大投资者关注后续公告并注意相关投资风险。公司将根据本次交易事项的进展情况及时履行信息披露义务。

中文传媒2024年8月2日发布的发行股份及支付现金购买资产暨关联交易报告书(草案)(上会稿)显示,公司拟通过发行股份及支付现金的方式购买控股股东出版集团持有的江教传媒100%股权、高校出版社51%股权。本次交易完成后,江教传媒、高校出版社将成为公司的全资子公司。

本次交易中拟发行股份的种类为人民币A股普通股,每股面值为1.00元,上市地点为上交所。

经交易各方商议,本次发行股份的价格为10.30元/股,不低于定价基准日前120个交易日公司A股股票交易均价的80%。

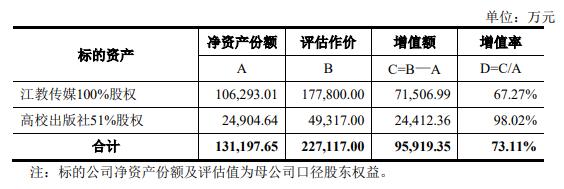

根据中同华评估出具的《江教传媒评估报告》《高校出版社评估报告》,采用收益法对标的资产进行评估并作为评估结论。

经交易各方协商,以该评估结果为基础确定本次交易的交易金额为227,117.00万元。上市公司拟以发行股份及支付现金相结合的方式支付标的资产交易对价。

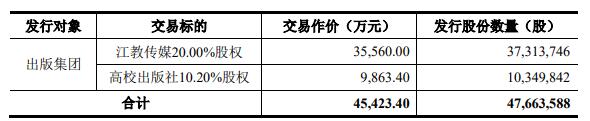

本次发行股份及支付现金的对象为出版集团。公司拟向出版集团发行股份用于支付本次交易中江教传媒20.00%股权和高校出版社10.20%股权的交易作价。最终发行数量以上市公司股东大会审议通过、经上交所审核通过并经中国证监会予以注册的数量为准。

中文传媒表示,本次交易未达到《重组管理办法》规定的重大资产重组标准,不构成上市公司重大资产重组。

本次交易中,交易对方出版集团为上市公司控股股东,属于公司关联方。因此,根据《重组管理办法》《股票上市规则》相关规定,本次交易构成关联交易。

本次交易前后,上市公司控股股东均为出版集团,实际控制人均为江西省人民政府。本次交易不会导致上市公司控制权发生变更。此外,上市公司近 36个月内实际控制人未发生变更。本次交易不构成重组上市。

中文传媒本次的独立财务顾问为浙商证券,独立财务顾问主办人为张宇杰、苏磊,独立财务顾问协办人为陈蕾、薛奕寰、毛彦昭、金正韬。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)