炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经编辑 杜宇

年报披露季已过去,监管部门正紧锣密鼓地为上市公司“体检”。前期收到年报问询函的多家上市公司股价大跌。

先来看朗源股份,6月3日盘中,公司收到深交所下发的问询函,要求公司就控制权转让、子公司财务造假等问题进行说明。在监管的追问下,朗源股份的股价也遭遇“20cm”跌停。

深交所发布的问询函显示,朗源股份控股子公司广东优世联合控股集团股份有限公司涉嫌参与虚假交易,根据山东监管局现场检查及出具的《关于对朗源股份有限公司采取责令改正措施的决定》(〔2023〕12号),朗源股份全面清查后发现优世联合在2017、2018年存在虚假交易导致虚增资产2,512.72万元;2019年、2020年存在虚假交易导致合计虚增营业收入4,215.86万元,虚增存货2,830.67万元。

深交所要求朗源股份结合控股子公司虚假交易具体情况、发现路径等说明在连续四年造假的情况下,公司是否触及深交所关于风险警示、退市相关规定。

截至今天发稿,朗源股份大跌5.06%,报7.7元,市值36.25亿元。

一夜之间,又有9家收年报问询函

就在6月3日晚间,又有多达9家A股公司收到监管层发来的年报问询函,收到交易所年报问询函的包括恒信东方、联建光电、天禄科技、捷成股份、中创环保(维权)、蓝盾光电、超越科技、兴源环境(维权)和灵鸽科技等9家上市公司。

截至今天发稿,恒信东方、联建光电20%跌停;超越科技跌超16%,中创环保跌超13%,捷成股份跌超11%。

业绩下滑是主要原因

纵观年报问询函的问题,业绩下滑是监管层最为关注的环节。

超越科技:上市三年净利持续下滑

超越科技,上市不到三年,公司已连续两年收到年报问询函。

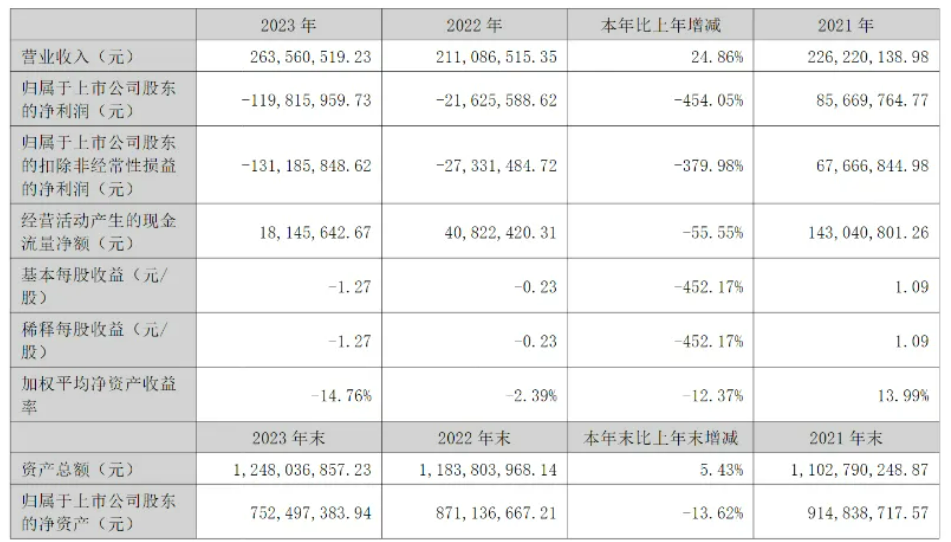

2023年,超越科技的营业收入同比增长24.86%;归母净利润亏损1.20亿元,同比下滑454.05%。据年报问询函,超越科技上市后净利润已连续三年明显下滑,且下滑比例大幅增加。

在超越科技的2023年年报问询函中,除要求超越科技说明上市后业绩连续大幅下滑的原因及合理性外,深交所还围绕公司的多项财务指标变动发问。

在年报问询函中,深交所要求公司结合经营情况、业务模式、信用政策变化情况等,补充说明2023年及2024年第一季度公司经营活动产生的现金流量净额同比继续下滑的原因及合理性。

中创环保:持续亏损及股东质押受关注

对于中创环保,在营收和利润方面,深交所要求公司补充说明2021年至2023年收入持续下滑的主要原因,并对比同行业可比公司说明是否具有合理性,是否存在收入跨期调节或冲回以前年度收入的情形。同时结合收入、成本、费用等变化情况,量化说明近三年净利润持续亏损的原因。

控股股东方面,深交所要求公司说明控股股东质押融资金额及具体用途,逐笔说明控股股东所持公司股份的最新质押情况、质押警戒线、平仓线,是否存在平仓风险或其他债务风险。补充说明控股股东及实际控制人王光辉、宋安芳目前债务情况,核查是否存在控股股东、实际控制人占用上市公司资金或违规担保情形。

蓝盾光电:募集资金使用被问询

对于蓝盾光电,在财务方面,深交所要求公司结合成本变动情况、现金流入和流出的主要项目、与净利润的勾稽关系等分析说明各季度收入、净利润及经营活动产生的现金流量净额变动不一致的原因及合理性。

募集资金使用方面,深交所要求公司说明相关项目可行性发生变化的具体时点及原因,信息披露是否及时、准确,说明公司是否存在资产减值准备应计提未计提的情形。以及是否存在募集资金使用违规情形。

兴源环境:连续亏损受追问

对于兴源环境,在盈利能力方面,深交所关注到公司2023年营业收入7.32亿元,较上年同期下滑45.97%;归属于上市公司股东的净利润为亏损9.9亿元,亏损规模较上年大幅扩大,连续四年出现亏损。

对此,深交所要求公司结合近年来业绩持续亏损的情形、主营业务发展状况以及未来发展面临的风险、行业竞争状况及发展趋势等情况,说明公司业绩下滑趋势是否持续,持续经营能力是否面临重大不确定性,以及公司已采取和拟采取的改善措施。

联建光电:流动性风险被关注

对于联建光电,深交所要求公司说明业绩连续大幅亏损的原因、持续经营能力是否发生变化、公司为改善盈利能力已采取和拟采取的措施,说明是否存在存货积压风险和存货跌价准备计提的合理性、充分性等。

在年报问询函中,深交所要求联建光电结合一年内所需营运资金、资本性支出、现金流情况、偿债计划、融资安排等情况,测算说明是否存在流动性风险。

天禄科技:要求说明业绩下滑原因

深交所首先关注了天禄科技2023年营业收入、净利润下滑情况。深交所要求公司结合最近三年向前五大客户销售金额及变动情况、是否存在新增客户及是否与客户存在关联关系,主要客户的收入、存货及销售价格变动等,说明公司2023年业绩下滑的原因及合理性,是否与面板行业整体趋势以及业内可比公司一致。

同时,深交所还关注到天禄科技2023年末应收账款余额为1.91亿元,较年初增长37.41%,要求公司结合销售收入确认政策及信用政策,说明公司对客户的信用政策是否发生变化,营业收入与应收账款余额变动趋势背离的原因及合理性。

捷成股份:商誉减值受关注

对于捷成股份,深交所重点关注了商誉情况。2023年年报显示,报告期末,公司商誉账面价值约为29.77亿元,主要为收购华视网聚形成。据年报问询函,捷成股份自收购华视网聚以来,未计提商誉减值准备。

对此,深交所要求捷成股份结合华视网聚最近三年经营业绩、在手订单、业绩承诺完成、同行业可比公司业绩等情况,说明商誉减值测试的预测期、预测期增长率等关键参数的确定方法及合理性,是否与收购时商誉减值测试的评估指标存在差异,并说明商誉减值准备计提是否充分。

恒信东方:持续经营能力被问询

对于恒信东方,在财务方面,深交所关注到2020年以来公司扣非前后归母净利润连续四年大额亏损,连续三年未弥补亏损达到实收股本总额三分之一。对此,深交所要求公司说明扣非前后归母净利润持续为负值的原因,公司是否面临较大的经营风险,公司持续经营能力是否存在重大不确定性及判断依据。

此外,针对公司募投项目,深交所要求公司说明实控人在变更募投项目前后的质押、冻结状况及后期减持情况,说明公司是否存在炒概念、蹭热点情形,是否存在利用信息披露拉抬股价配合股东减持情形。

哪些公司会被关注?

“一般来说,监管关注点会覆盖经营状况、财务指标、前期会计差错变更、公司治理等多个维度,”一位资深保代人士对中国基金报表示。

在他看来,主要有几个共性问题。其一是,对于营收、净利润、经营活动现金流等明显下滑的公司,监管层多会要求结合上下游行业发展、主要客户变化、经营模式等分析原因及合理性,并重点关注净利润、成本费用、存货等指标与营收变动方向、幅度存在差异的情况。

其二是,在公司经营业绩变差的背景下,监管层会重点关注公司应收账款、存货等科目减值计提的充分性。

上述人士认为,关联方通过非经营性资金占用等侵害上市公司利益也是监管重点关注的事项,常见于控股股东质押比例较高、存在“存贷双高”现象的公司,此为其三。

而其四则是对外投资必要性、募投项目进展及资金使用。“在自身业绩下滑或被投资公司、项目存在亏损情况下,公司对外投资项目的必要性等亦被监管重点关注。”

责任编辑:许艾伦

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)