中国经济网北京2月4日讯 翱捷科技(688220.SH)于1月31日披露2023年年度业绩预告,经财务部门初步测算,预计2023年年度实现营业收入为26.00亿元左右,较上年同期(法定披露数据)相比,增加约4.60亿元左右,同比增加21.48%左右;预计2023年年度实现归属于母公司所有者的净利润为-5.10亿元左右,较上年同期(法定披露数据)相比,亏损金额增加2.58亿元左右,较上年同期亏损增加102.70%左右;预计2023年年度实现归属于母公司所有者的扣除非经常性损益的净利润为-6.60亿元左右,较上年同期(法定披露数据)相比,亏损金额增加2.87亿元左右,较上年同期亏损增加76.91%左右。本次业绩预告未经注册会计师审计。

翱捷科技2022年实现营业收入21.40亿元,实现归属于母公司所有者的净利润-2.52亿元,实现归属于母公司所有者的扣除非经常性损益后的净利润-3.73亿元。

翱捷科技表示,报告期内,尤其在下半年,半导体市场供求关系逐步企稳,公司持续推出新品,规格型号日趋丰富,展现出较强的市场竞争力,故2023年公司下半年营业收入较上年同期有较大增长,致使公司全年的销售收入较去年同期增长21.48%左右;由于芯片产品主要竞争对手采用低价竞争策略,公司相应进行价格调整,故报告期内占销售比重最大的芯片产品毛利率从年初一直处于低位,从而导致综合毛利率较上年同期有较大幅度的下降;报告期内,为保持核心竞争力,公司持续进行技术累积、产品迭代和业务布局,研发投入约11.17亿人民币左右,较2022年增加11.11%左右。综合以上因素,尽管公司2023年营业收入较去年增长21.48%左右,但由于销售毛利的下降和研发投入等费用的增加,公司实现归属于母公司所有者的净利润的亏损金额较上年同期大幅增加。报告期内,由于相关诉讼胜诉,之前因诉讼计提的营业外支出转回;同时确认的政府补助收益较上年同期增加,因此与2022年相比,非经常性收益有所增加。

翱捷科技于2022年1月14日在上交所科创板上市,发行的股票数量为4183.0089万股,发行价格为164.54元/股。该股上市首日开盘即破发,当日开盘价报130.00元,盘中最高价130.11元,为上市以来最高价,此后该股股价震荡下跌。

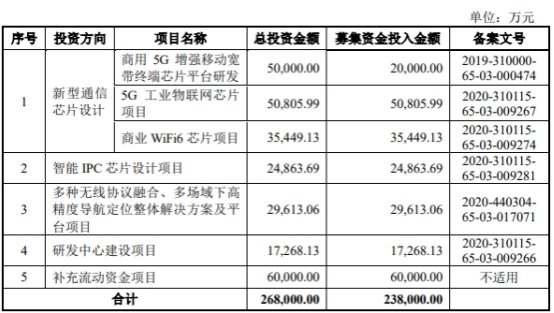

翱捷科技发行募集资金总额为68.83亿元,扣除发行费用后募集资金净额为65.46亿元。翱捷科技最终募集资金净额比原计划多41.66亿元。该公司于2022年1月10日披露的招股说明书显示,其拟募集资金23.80亿元,拟分别用于新型通信芯片设计,智能IPC芯片设计项目,多种无线协议融合、多场域下高精度导航定位整体解决方案及平台项目,研发中心建设项目,补充流动资金项目。

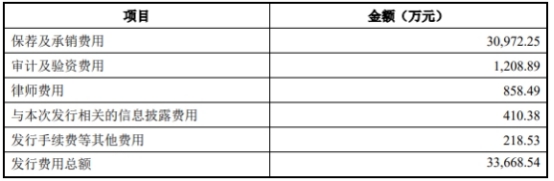

翱捷科技IPO的保荐人(主承销商)为海通证券股份有限公司,保荐代表人为王鹏程、龚思琪。翱捷科技的发行费用总额为3.37亿元,其中海通证券获得保荐及承销费用3.10亿元。

翱捷科技于2月2日披露关于以集中竞价交易方式回购公司股份的进展公告,截至2024年1月31日,公司通过上海证券交易所交易系统以集中竞价交易方式已累计回购公司股份9,500,542股,占公司总股本418,300,889股的比例为2.2712%,回购成交的最高价为83.80元/股,最低价为46.80元/股,支付的资金总额为人民币670,000,774.56元(不含印花税、交易佣金等交易费用)。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)