中国经济网北京5月17日讯 南亚新材(688519.SH)昨日晚间发布关于2022年度向特定对象发行A股股票申请收到上交所审核意见通知的公告,公司向特定对象发行股票申请符合发行条件、上市条件和信息披露要求,上交所将在履行相关程序并收到公司申请文件后提交中国证监会注册。

南亚新材2023年4月4日发布的2022年度向特定对象发行A股股票证券募集说明书(申报稿)显示,公司本次向特定对象发行股票募集资金总额不超过人民币20,000.00万元,扣除相关发行费用后的募集资金净额拟全部用于补充流动资金。

南亚新材本次预计发行的股票数量不超过12,180,267股(含本数),且未超过本次发行前公司总股本的30%。本次发行股票的最终数量将在本次发行经上海证券交易所审核通过并取得中国证监会予以注册的批复后,由公司董事会根据公司股东大会的授权及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若公司股票在定价基准日至发行日期间发生派息、送股、资本公积转增股本等除权除息事项,本次发行的股票数量将作相应调整。

南亚新材本次向特定对象发行股票的发行对象为包秀银,为公司实际控制人之一及公司董事长,以现金方式认购本次发行的全部股票。包秀银认购本次发行的股票构成关联交易,包秀银认购的股票自本次发行结束之日起18个月内不得转让。

截至募集说明书签署之日,南亚新材股本总额为234,751,600股,公司实际控制人为包秀银、包秀春、周巨芬、包爱芳、包秀良、包爱兰、郑广乐、黄剑克和高海等九名自然人。本次发行前,公司实际控制人及其一致行动人直接及间接控制公司142,841,895股,占总股本比例为60.85%。

按照本次预计发行数量12,180,267股测算,本次发行完成后,南亚新材实际控制人及其一致行动人直接及间接控制公司155,022,162股,占总股本比例为62.78%,其中包秀银直接持有公司20,935,810股,占总股本比例为8.48%。本次发行不会导致公司控制权发生变化,也不会导致公司股权分布不具备上市条件。

南亚新材本次向特定对象发行股票不会导致公司股权分布不具备上市条件。本次向特定对象发行完成后,本次发行前滚存的未分配利润由本次发行完成后的新老股东共享。

南亚新材本次募集资金扣除发行费用后将全部用于补充流动资金,公司的资金实力及资产规模将有效提升,抗风险能力得到增强,有利于进一步巩固公司竞争优势,提升公司综合实力,为公司未来战略布局奠定坚实基础。

此外,本次发行完成后,南亚新材的资金实力将进一步增强,总资产和净资产规模提升,资产负债率下降,财务风险将有效降低。这将有利于增强公司的偿债能力,优化资本结构。

南亚新材本次向特定对象发行股票的保荐机构(主承销商)为光大证券股份有限公司,保荐代表人为王如意、林剑云。

南亚新材于2020年8月18日在上交所科创板上市,发行数量为5,860.00万股,发行价格为32.60元/股,保荐机构为光大证券,保荐代表人为曾双静、王如意。南亚新材募集资金总额为191,036.00万元,募集资金净额为178,607.94万元。

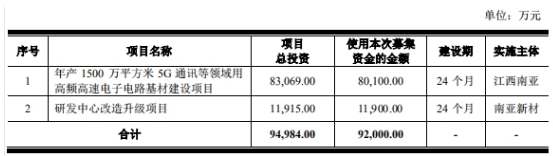

南亚新材最终募集资金净额较原计划多86,607.94万元。南亚新材2020年8月12日发布的招股说明书显示,公司计划募集资金92,000.00万元,用于年产1500万平方米5G通讯等领域用高频高速电子电路基材建设项目、研发中心改造升级项目。

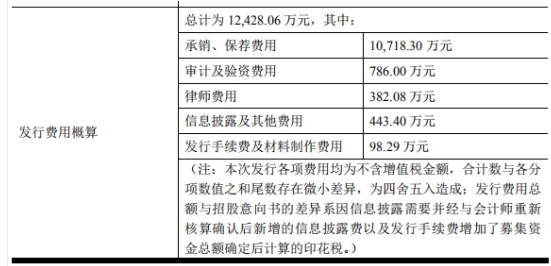

南亚新材本次上市发行费用为12,428.06万元,其中,光大证券股份有限公司获得保荐及承销费用10,718.30万元。

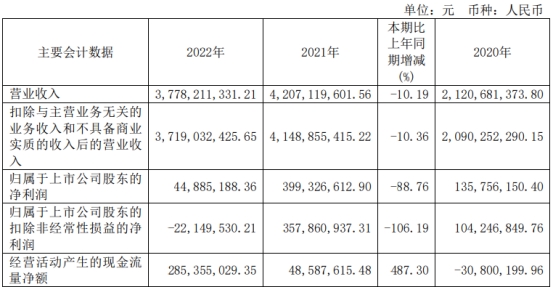

南亚新材2022年营业收入为37.78亿元,同比下降10.19%;归属于上市公司股东的净利润为4488.52万元,同比下降88.76%;归属于上市公司股东的扣除非经常性损益的净利润为-2214.95万元,上年同期为3.58亿元;经营活动产生的现金流量净额为2.85亿元,同比增加487.30%。

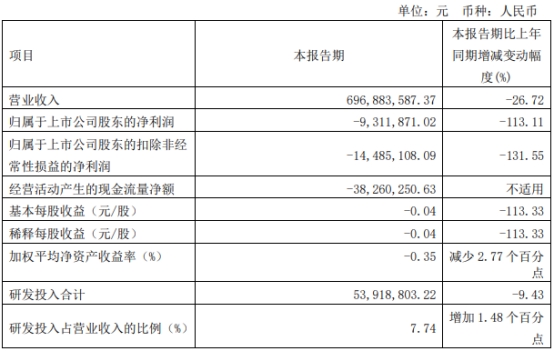

南亚新材2023年第一季度营业收入为6.97亿元,同比下降26.72%;归属于上市公司股东的净利润为-931.19万元,同比下降113.11%;归属于上市公司股东的扣除非经常性损益的净利润为-1448.51万元,同比下降131.55%;经营活动产生的现金流量净额为-3826.03万元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)