国盛证券宏观分析师,刘新宇 CFA

事件:北京时间6月16日凌晨2点,美联储公布6月FOMC会议决议。

核心结论:美联储6月会议大幅加息75bp,点阵图更加鹰派,同时大幅下调了经济预测,鲍威尔称本次加息幅度并非常态。会议过后,市场加息预期小幅降温。我们认为,当前美联储的政策思路是先“舍经济压通胀”,等通胀受控后再避免硬着陆,因此可能会在年内保持快速加息,在明年上半年停止加息,并在不久后重新开始降息。

1、美联储加息75bp至1.5-1.75%,是1982年以来第三次加息达到75bp。最新点阵图显示,美联储官员预计年底前加息至3.25-3.5%,2023年底前加息至3.5-4.0%,但2024年将会降息。此外,美联储大幅下调了今明两年的经济预测。鲍威尔称75bp的加息并非常态,一定程度上安抚了市场情绪,但同时也强调打压通胀的决心,整体立场维持鹰派。

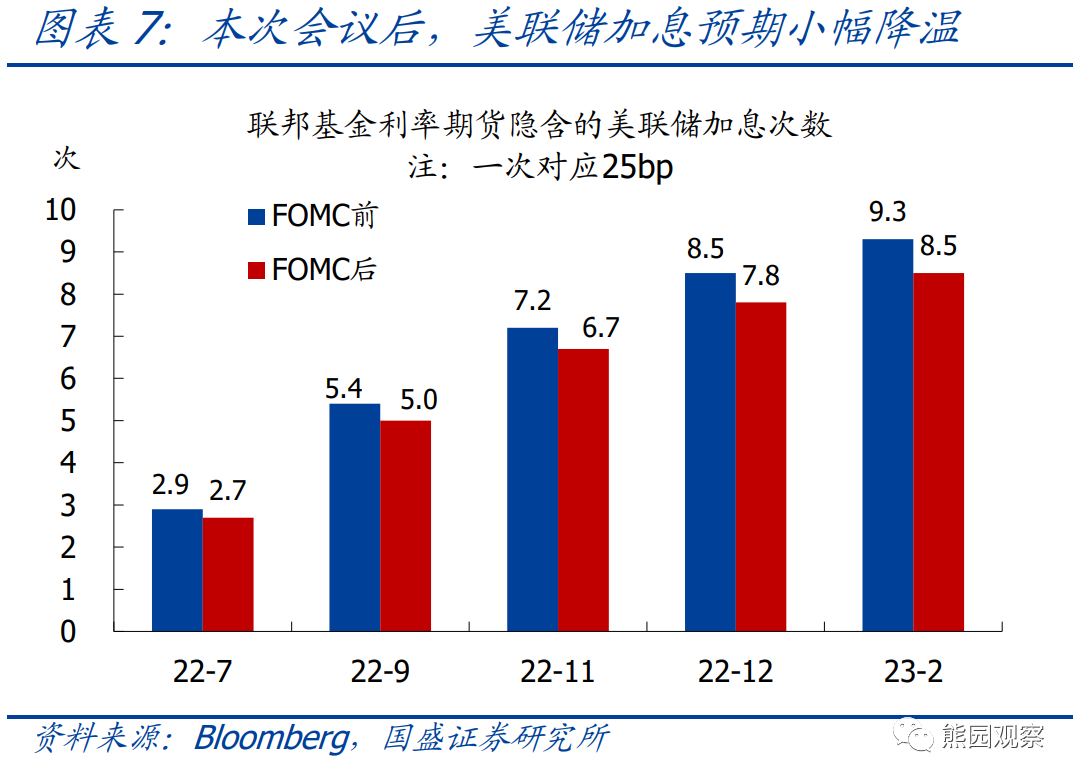

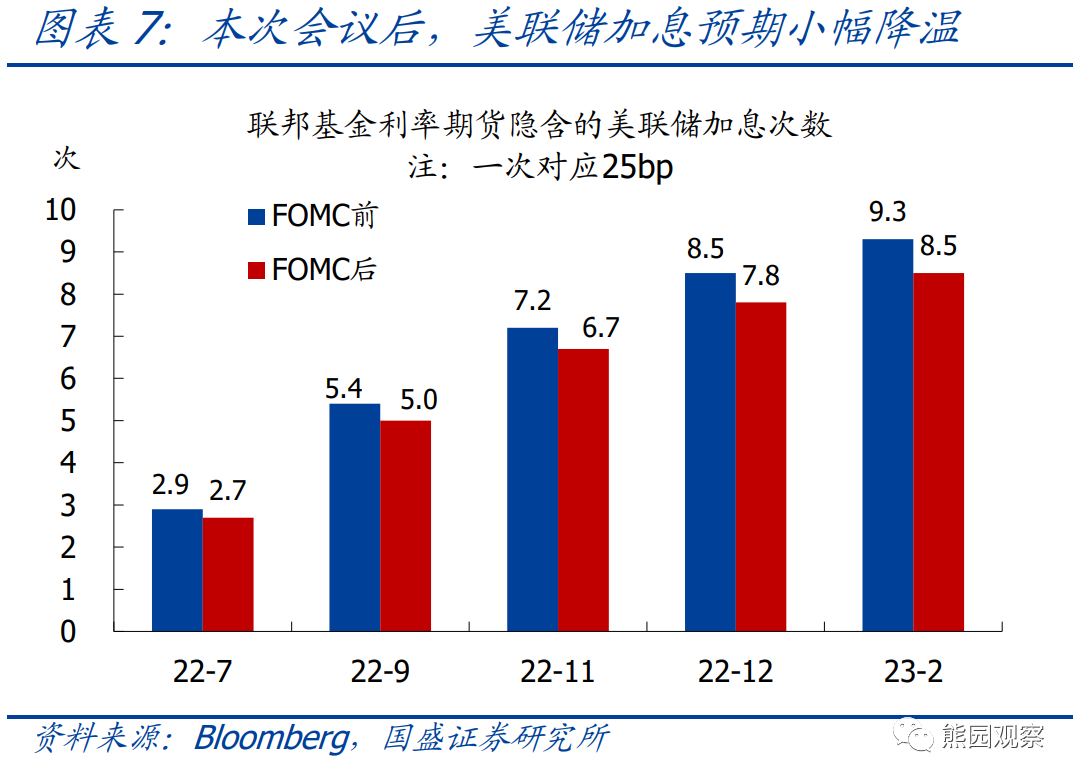

2、本次会议过后,主要资产价格大幅波动,美联储加息预期小幅降温。目前市场预期7月有70%的概率加息75bp,9月更有可能加息50bp,年内剩余加息次数为7.8次(一次对应25bp),低于会议前预期的8.5次。

3、从本次会议释放的信号来看,当前美联储的政策思路是先“舍经济压通胀”,等通胀受控后再转向避免硬着陆。考虑到美国通胀4季度才可能明显回落,同时美国经济在2023年有衰退可能,我们认为美联储可能会在年内保持快速加息,随后在明年上半年停止加息,并在不久之后重新开始降息。按照这一路径,今年底或明年初市场可能会转而开始交易停止加息或降息的预期。

正文如下:

1、美联储大幅加息75bp,点阵图显示加息节奏将加快,并大幅下调了经济预测。

>政策决策:美联储将联邦基金目标利率上调75bp至1.5%-1.75%,会议之前利率期货已完全price-in了这一结果,尽管如此,1982年至今美联储仅有2次加息幅度达到75bp,分别是1984年3月加息113bp、1994年11月加息75bp,因此本次的加息幅度可谓历史罕见。此外,美联储已开始执行5月公布的缩表计划。

>点阵图:更新后的点阵图显示,美联储官员预计2022年底前将加息至3.25-3.5%,大幅高于3月预计的1.75-2.0%;2023年底前将加息至3.5-4.0%,大幅高于3月预计的2.5-3.0%;但2024年将降息至3.25-3.5%,3月时预计2024年利率保持不变。

>经济预测:美联储将2022、2023年实际GDP增速预测分别由3月的2.8%、2.2%大幅下调至1.7%、1.7%;预计近三年失业率将逐年上升,并明显高于3月的预测;将2022年PCE通胀预测由3月的4.3%大幅上调至5.2%,核心PCE通胀预测由4.1%小幅上调至4.3%,对未来两年的通胀预测变化不大。

>政策指引:本次会议声明中,新增了“坚定致力于让通胀回到2%的目标”,显示出美联储打压通胀的决心。鲍威尔称,75bp加息并非常态,5月会议后通胀意外上升是本次大幅加息的主要原因,一定程度上缓解了市场对急剧加息的担忧。但鲍威尔也指出,未来加息步伐取决于数据表现,在看到通胀下降的有力证据前不会宣布胜利,下次会议可能加息50bp或75bp,预计年底前将加息至3.0-3.5%,这反映出美联储的政策立场依然维持鹰派,并更注重政策的灵活性。此外,鲍威尔依然认为经济可以实现软着陆,但也强调大宗商品价格波动可能会导致无法软着陆。

2、会议过后,主要资产价格大幅波动,市场加息预期小幅降温。

>资产价格表现:FOMC声明公布后,美股和黄金价格快速跳水,10Y美债收益率和美元指数快速走高;鲍威尔发布会开始后,资产价格走势出现明显反转。收盘点位与会议声明公布前相比,标普500指数基本持平,10Y美债收益率下行10bp,美元指数下跌0.5%,现货黄金价格上涨0.6%。

>加息预期变化:本次会议前,市场预期7月加息75bp概率接近100%,9月也有过半概率会加75bp,年内剩余加息次数为8.5次(每次25bp)。会议过后,7月加息75bp的概率降至70%,9月加息预期回落至50bp,年内剩余加息次数降至7.8次。

3、如何理解美联储政策立场?先“舍经济压通胀”,通胀受控后再避免硬着陆。

>美联储政策思路:当前美国通胀压力的主要根源是能源价格上涨和供给瓶颈,背后反映了俄乌冲突、全球疫情等因素的影响,这些均非美联储所能控制,且存在较高的不确定性。美联储的目的是避免通胀预期失控,从而出现70-80年代的长期高通胀,手段是通过货币紧缩来压制需求,让需求降至与供给匹配的程度,但这样做的结果是经济将不可避免地受损。从本次会议来看,美联储一方面大幅加息并预计更快加息,另一方面大幅下调经济预测,表明现阶段打压通胀是美联储的首要目标,并且可以在一定程度上牺牲经济表现。等通胀明显缓和之后,美联储将转向避免经济硬着陆。

>后续加息节奏展望:美国通胀遵循“能源分项决定方向、其他分项决定幅度”的原则,而能源价格受俄乌冲突影响较大,这意味着后续美国通胀和美联储货币政策均难以准确预测。根据我们最新测算,美国通胀三季度仍将维持高位,10月以后才可能明显回落,因此至少可以确定的是美联储短期内不会出现明显转向。前期报告中我们曾指出,美国经济最早可能在2023年底或2024年初发生衰退,考虑到美联储加息速度已明显加快,2023年美国经济衰退的概率并不低。鉴于此,我们认为美联储可能会在年内保持快速加息,随后在明年上半年停止加息,并在不久之后重新开始降息。按照这一路径,今年底或明年初市场可能会转而开始交易停止加息或降息的预期。

风险提示:美国通胀、美联储货币政策取向、俄乌冲突等持续超预期。

联系人:熊园,国盛证券首席经济学家;刘新宇,国盛宏观分析师;杨涛,国盛宏观研究员;刘安林,国盛宏观研究员;穆仁文,国盛宏观研究员;朱慧,国盛宏观研究员。

[1]如何理解美国通胀再创新高?,2022-6-11

[2]美股在交易衰退预期吗?,2022-5-27

本文节选自国盛证券研究所已于2022年6月16日发布的报告《75bp的取与舍——美联储6月议息会议点评》,具体内容请详见相关报告。

刘新宇 S0680521030002 liuxinyu@gszq.com

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券宏观团队设立的。本订阅号不是国盛宏观团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

责任编辑:于健 SF069

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)