文/新浪财经意见领袖专栏作家 余华莘

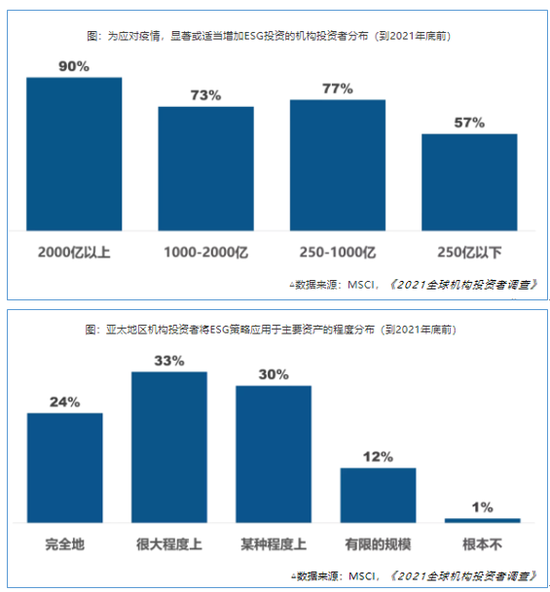

在亚太地区调查对象样本中,其反映的情况同全球机构投资者的ESG负责任投资趋势是一致的。在亚太地区,99%的机构投资者表示,到2021年底,将以不同的程度扩大ESG负责任投资规模。其中,28%的被访者表示将显著增加。

纵观全球,世界各国疫情形势依旧严峻,经济发展仍然面临巨大挑战。正如IMF在《世界经济展望报告(2021)》中所表述的那样:新一轮疫情来袭,加之变异病毒的出现,都给经济前景蒙上阴影,全球经济复苏前景存在超乎寻常的不确定性(exceptional uncertainty)。

在这巨大的不确定性面前,全球机构投资者依旧保持高度一致的变革方向,并且在疫情的严峻挑战下,转变更加明显 -- 这种转变就是ESG(Environmental, Social and Governance)投资。在国际著名的第三方评级和咨询季候机构MSCI的《2021年度全球机构投资者调查》中也反映了这种变革趋势。在本次调查中,MSCI选取了200位来自不同机构投资者的高管(包括首席投资官、首席风险官、可持续发展官、首席技术官、基金经理等)作为调查对象。这些机构投资者包括养老基金、保险公司、主权财富基金和捐赠/基金会等,资产规模从2,000亿美元以上到250亿美元以下不等,所管理的资产总额约18万亿美元。

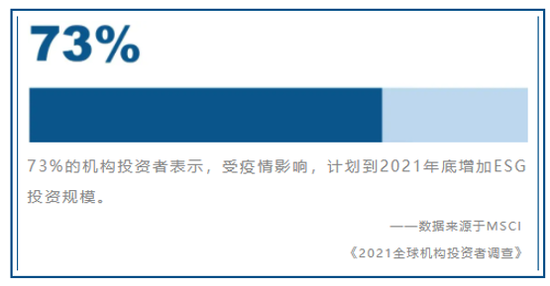

根据MSCI 《2021全球机构投资者调查》,有73%的机构投资者表示,受疫情影响,计划到2021年底增加ESG负责任投资规模。本次接受MSCI调查的机构覆盖了全球主要国家和地区,其中有66家(33%)来自亚太地区。

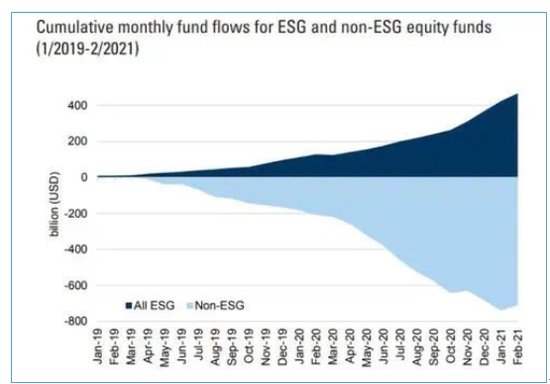

而且很显然,投资者对ESG股票(深蓝色)的需求非常强烈。截止2021年2月,全球非-ESG(non-ESG)股票基金累计流出资金7000亿美元,但ESG股票基金累计流入资金4500亿美元,因此ESG主题和投资策略是全球股票资金流入的最大驱动力之一。

资料来源:Goldman Sachs, MSCI《2021全球机构投资者调查》

一、全球ESG负责任投资的最新趋势

过去的十多年内,全球经历了诸多与气候和健康有关的事件,比如:受高温和干旱影响,澳大利亚频发丛林大火;因违规采伐,数百万公顷的亚马逊雨林消失;全球气候持续变暖,北极地区冰川不断融化;2020年初,新冠肺炎疫情肆虐全球,并持续至今。这一系列影响广阔的负面事件的发生,终于唤醒了全世界政府、机构、企业和个人对可持续发展和ESG负责任投资的渴望。

全球资本市场也将更多注意力转向那些更加负责任的公司,ESG负责任投资得到空前的发展。据MSCI调查显示,52%的投资者已经采用了ESG负责任投资策略。2,000亿美元资产规模以上的投资者中,79%的投资者表示已经采用了ESG政策框架;而在250亿美元资产规模以下的投资者中,这个数字为36%。

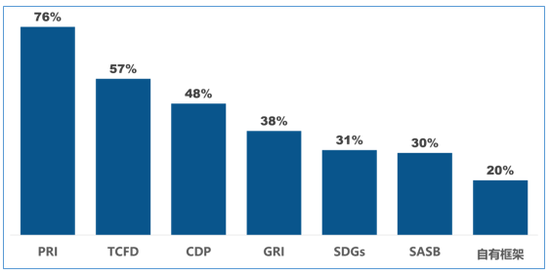

为有效发挥ESG策略的价值,这些投资者使用了不同类型的ESG框架。MSCI的调查显示,有76%的投资者使用基于联合国负责任投资原则(UN PRI)的ESG负责任投资标准。其次,有57%的投资者使用气候相关的财务披露TCFD (Task Force on Climate-related Financial Disclosures)的ESG负责任投资标准。第三,有48%的投资者使用碳排放披露数据库CDP (Carbon Disclosure Project)作为的ESG负责任投资标准。

据机构受访者表示,ESG负责任投资由曾经只受“绿色基金”和少数投资者(niche investors)的关注,到现在已经牢固地确立为全球资产管理的最优先考虑问题。

资料来源: MSCI《2021全球机构投资者调查》

根据MSCI调查显示,有关未来ESG负责任投资的安排方面,有73%的受访者表示,为应对疫情影响,计划到2021年底显著或适度增加ESG负责任投资规模。其中,26%的机构投资者表示将在2021年底前,完成主要投资的ESG整合;34%的投资者表示将很大程度上扩大(a large extent)ESG负责任投资规模。

在亚太地区调查对象样本中,其反映的情况同全球机构投资者的ESG负责任投资趋势是一致的。在亚太地区,99%的机构投资者表示,到2021年底,将以不同的程度扩大ESG负责任投资规模。其中,28%的被访者表示将显著增加。

资料来源: MSCI《2021全球机构投资者调查》

二、 ESG负责任投资面临的挑战

虽然ESG负责任投资受到全球政府机构和资本市场的重视,但其发展也仍然面临许多挑战。在MSCI调查中,这些挑战被归为以下十类,而且不同规模的机构投资者,面临的ESG负责任投资的挑战也不尽相同。

这些ESG负责任投资挑战,包括:1)资源/时间不足; 2)成本问题;3)缺少相关数据; 4) ESG指标质量;5)ESG的非标准定义; 6)受托责任; 7)缺乏经验;8)投资能力不足;9)担心投资收益下降;10)其他问题更为优先。

资料来源: MSCI《2021全球机构投资者调查》

在疫情影响下,有些机构投资者选择减少ESG负责任投资规模。据MSCI调查显示,4%的投资者会适当地(moderately)减少使用ESG负责任投资策略。但没有投资者表示会受疫情冲击而显著地(significantly)减少ESG负责任投资。这说明,新冠疫情带来的全球市场挑战并没有制约ESG负责任投资的发展。

中国的ESG负责任投资,也随着国家更注重宏观经济发展的质量,以及资本市场国际化的推进,提升了各方市场参与主体对ESG负责任投资的关注。目前,中国国内的ESG负责任投资主要是以绿色金融为主要发展方向,虽然ESG负责任总体投资规模较小,但得到了政府和政策的大力支持。

中国的ESG负责任投资的发展,以及ESG生态体系的建设还需要各市场参与者的通力合作,比如各级监管机构需要加强政策引导;资管机构及投资者需要加大ESG策略的应用;企业需要提高ESG信息披露质量;第三方研究机构则需要开发有效的ESG应用工具;大众媒体需要做好ESG价值与意义的传播教育;而社会公众应保持对ESG发展的持续关注等。因为只有真正理解ESG的本质,将ESG理念融入到公司战略与运营中,以及组合投资实践中,才能在变幻莫测的环境、社会与治理这类非财务和显性风险中,保持可持续性的发展,并获得长期稳定的回报。

回顾全球ESG负责任投资的发展进程,在2019年11月,MSCI宣布公布2,800家公司的ESG评级结果,并计划将公开数量提升至7,500家,以响应全球ESG负责任投资的发展势头。这些公司均为MSCI ACWI指数成份股。MSCI的这一决定,意味着全球投资者可以通过MSCI官方渠道的搜索工具,自由查阅相应公司的ESG评级结果。

在2018年,200余支A股已经正式纳入MSCI指数系列 – MSCI EM指数和MSCI ACWI指数。这200家公司再加上MSCI中国A股指数中的其余200家成份股,都在上述公开的公司范围内。作为全球影响力最大的指数编制公司,MSCI拥有超过98%的全球顶级基金客户,6,000余家指数基金跟踪MSCI指数,上万亿美元的资产持有MSCI EM指数。因此在A股入摩之时,市场预测将为A股市场带来千亿规模资金。但A股市场的ESG概念才刚刚普及,绝大多数投资者对MSCI ESG评级了解很少。从MSCI初步的评级结果来看,A股上市公司在非财务方面表现欠佳,其中:86%的A股公司低于BBB级(即低于中位数),这样的评级结果可能导致很多ESG负责任投资者对A股公司失去配置兴趣。

因此后文,将重点介绍MSCI ESG评级标准和方法论是什么,以及该评级是如何运作的

三、MSCI ESG评级方法介绍

1、ESG评级使命: MSCI 认为,从自然资源稀缺到不断变化的公司治理标准,从全球供应链管理到不断发展的监管格局,ESG因素都会影响投资者投资组合的长期风险和回报状况。而就当下热门的“气候变化”指标来说,证券发行人如能在全球低碳经济转型中,采取诸如能源结构改善、开发脱碳技术的前瞻性行动,是一家机构和企业有可能在“气候变化”的持续挑战中保持稳定发展的重要评估内容。相应的是,投资者需要了解哪些证券发行人已经做好了应对气候变化、环境和社会风险的准备,哪些证券发行人又能在未来ESG挑战中获胜。

在这样的投资需求下, MSCI建立了ESG评级体系,以衡量证券发行人应对与财务相关的长期环境、社会及公司治理(ESG)风险的应变能力,帮助投资者了解其投资组合的ESG风险和机遇。

按照MSCI的介绍,其ESG评级体系旨在为投资者解答有关公司的四个关键问题:

1) 公司及其所在行业面临的重大ESG风险和机遇是什么?

2) 公司如何管理这些风险和/或机会?

3) 公司管理主要风险和机遇的情况如何?

4) 公司的总体ESG管理情况如何?与全球同业企业相比如何?

2、ESG指标框架:由于全球可持续发展的现状与趋势(例如气候变化,资源稀缺,人口结构变化)以及公司运营的性质构成了环境、社会和公司治理方面的风险与机遇,因此MSCI ESG团队过定量模型确定了每个行业的重大风险和机遇,并构建了一套指标框架。

该指标体系主要由3大范畴(Pillars)、10项主题(Themes)、35个ESG关键指标(ESG Key Issues)和上百项指标组成,具体见下图。而且,由于ESG关键指标对不同行业具有不同的影响程度,MSCI会按照不同的权重将这些指标分配到每个行业。

资料来源:MSCI,2020年11月更新

3、ESG指标权重:MSCI采用的是全球行业分类标准(GICS,Global Industry Classification Standard),其中包括158个子行业(Sub-Industry),而MSCI会为每项ESG关键指标设置权重,权重范围被设定在5-30%之间。

指标权重高低的分配主要考察两个方面:一方面是该指标对子行业的影响程度,另一方面是可能受影响的时间长度。在不同类型的子行业中,MSCI为每项关键指标分配了“高”“中”或“低”的影响程度,以及“短期”“中期”“长期”的影响时间。

资料来源:MSCI,2020年11月更新

关于治理范畴的关键指标权重又是如何设置的呢?在最新修订中,MSCI决定从2020年11月开始,所有子行业的“公司治理”主题按照“高影响、长期”的标准;“商业行为”主题按照“中影响、中期”的标准分配权重。此外,治理范畴的总权重将降低至最小值33%。

不过,这些指标的权重也不是恒定的。每年11月,MSCI的 ESG研究团队都会对各个行业的指标项及权重进行一次审查,并做必要的调整。

4、ESG指标评分:由于环境、社会和治理等关键指标对公司来说,有些属于风险,有些可能是机遇,因袭根据不同类型的指标,MSCI也设置了不同的评分方式。

1)风险项指标:对于风险项指标,MSCI不仅衡量公司在该关键指标上的管理策略,同时评估其承受的风险程度。因此,为了取得关键指标上的良好评分,公司需要采取与风险敞口相匹配的管理措施。例如,同为主营发电的两家公司,或多或少都面临与水资源相关的风险。但如果一家公司处于水资源更为匮乏的地区,其所需要采取的措施应更为广泛,才可能与另外一家公司获得相同的得分。换句话说,处于水资源丰富地区的公司,即使与另外一家公司采取相同的管理措施,也会在水资源这个指标上得到更高分数。

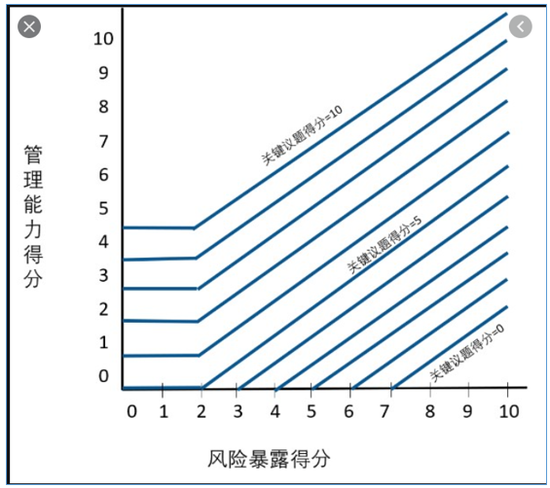

根据这样的逻辑,MSCI会对每家公司的风险指标进行风险暴露程度(Exposure)和风险管理能力的量化评估。那么,风险暴露程度是如何量化的呢?

某项关键指标对同一行业的不同公司来说,风险暴露程度通常不尽相同。因此,MSCI把公司业务拆为核心产品、业务属性及性质、经营所在地、外包情况和对政府合作的依赖性等内容。

最终,这些风险暴露程度被量化为0-10分的打分结果:0分代表完全无风险,10分代表公司面临非常高的风险。风险管理能力的量化评估也采用0-10分的打分方式:0分代表公司并未显现出任何的管理能力,或者管理政策未显示出任何效果;10 分代表公司具有非常强的管理能力。

在此基础上,近三年发生的争议事件(Controversies)会导致相应管理能力分数的扣减。确定了风险暴露程度和风险管理能力的得分,MSCI会按照下图中的标准给风险项指标进行赋分。

例如,当公司面临较高风险暴露(7分)及具备较差风险管理能力(0分)时,最终风险项指标得分为0分;当公司面临较低风险暴露(2 分)且具备较差风险管理能力(0分)时,最终风险项得分为5分;而当公司面临低风险暴露(2分)而具备最高风险管理能力(5分)时,最终风险项评分为满分10分。

资料来源:MSCI,2020年11月更新

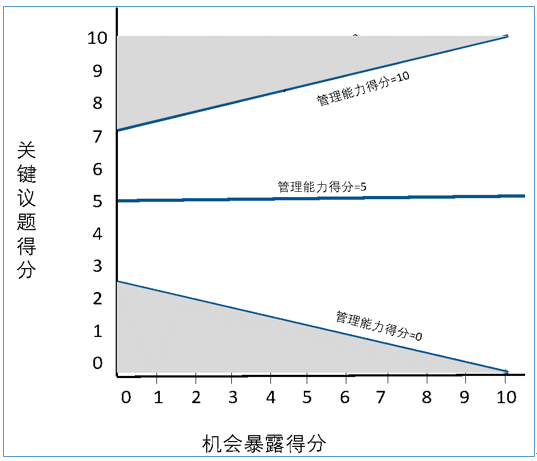

2)机遇项指标: 机遇项指标的机制与风险项指标类似。MSCI会衡量该公司基于其地理位置及业务类别所面临的机遇大小,以及该公司是否具备能够准确抓住并合理运用该项机遇的能力。但最终的评分标准与风险项略有不同。

当公司面临相同程度的机遇时,具备卓越管理能力的公司将指向更高的机会项得分,采用一般管理能力的公司指向一般的机会项得分,而采取较差管理能力的公司将导致公司较低的机会项得分。机会项的评价也同样采用0-10 分的打分方法。

资料来源:MSCI,2020年11月更新

3)争议事件(Controversies):争议事件是指可能对公司ESG产生负面影响的单个案例或持续性事件。典型的争议事件包括气体泄露事故、监管机构采取的相关行动、针对同一设施的多项健康或安全性罚款、针对同一产品线的多项反竞争行为指控、多个社区对于同一家公司所在地的抗议等。

争议事件表明公司的风险管理能力存在结构性问题。MSCI认为,争议事件预示着该公司在未来可能产生重大经营风险,理应对公司目前的风险管理能力得分进行扣减。

资料来源:MSCI,2020年11月更新

争议事件又如何量化呢?MSCI根据争议事件对环境或社会造成负面影响的严重程度进行评价,同时考察其影响大小及影响范围,并最终评价为“非常恶劣”“恶劣”“中度”或“轻微”四个等级至此,MSCI会根据公司管理能力和风险、机遇暴露程度等得到环境和社会关键指标的分数。

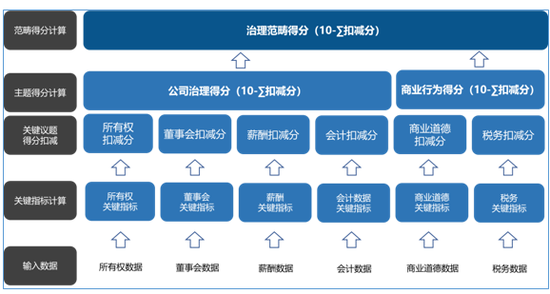

4、G治理指标:MSCI是如何评估治理范畴的指标呢?MSCI认为,基于治理指标的重要性,所有公司都需要考察公司治理的情况。不同行业的公司在治理范畴的关键指标上具有相同的权重。

MSCI采用了“10分倒扣制”的方法来评估公司在公司治理(所有权、薪酬、董事会、会计)和商业行为(商业道德、税务透明)方面的情况,即通过评估公司在治理指标表现,进而从满分10分中减去相应的分数,最终得到该指标的得分。

资料来源:MSCI,2020年11月更新

5、最终得分评级:MSCI ESG的最终评级结果与所处行业有关。根据环境和社会风险对不同行业的影响程度和影响时长,MSCI为每个GICS子行业设置了环境和社会范畴的关键问题权重;治理指标始终是重要的,会对所有公司得分进行加权和分析。

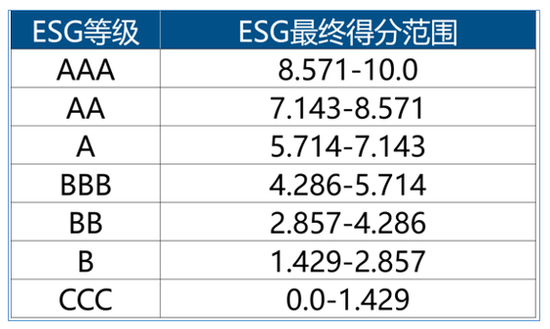

因此,公司最终ESG得分是由35项关键指标加权计算后,得到10个主题的评分,然后再通过加权评分得到最初的ESG得分,最后还要根据上述行业权重进行调整。也就是说,公司最终的ESG评级得分并不是一项绝对的分数,而是公司相对于同业表现的相对成绩。公司行业调整后的得分(Final Industry Adjusted Score)按照分值区间最终对应于最佳(AAA)和最差(CCC)之间的七个序列,如下图。

资料来源:MSCI,2020年11月更新

6、数据来源与评级反馈机:根据MSCI公开资料显示,评估公司的ESG数据主要来源包括以下几个方面:

1) 学术,政府,非政府组织数据库(例如透明国际、世界银行)的细分领域或地理范围的宏观数据;

2) 公司披露(财务报告,可持续发展报告,公告);

3) 政府数据库、1,600多家媒体以及其他与特定公司有关的利益相关方资源。

MSCI虽然是从公开渠道获得发行人的ESG数据,也不会进行特定的问卷调查,但仍然保持与公司的沟通,包括为公司建立可供访问并审查其ESG数据的渠道、在年度ESG评级更新前后给公司发送邮件通知等。

MSCI也欢迎相关公司在年度ESG评级审核过程中提出异议并提供真实的资料补充,以此进行合理的信息更新。目前,MSCI新一轮的ESG评级正在推进中,预计到今年第二季度结束。为尽可能获得客观、准确的ESG评估,建议被纳入MSCI指数的公司采取以下行动:

1) 建立与MSCI的沟通,审查其已有的ESG数据,并提供实质性的补充资料;

2) 基于MSCI ESG指标框架,分析公司及所处行业的重大ESG风险点,制定切实实可行的管控计划;

3) 强化公司ESG信息的传播,特别是有关ESG风险的系统化管理机制及绩效水水平数据;

4) 保持对MSCI ESG评级的持续关注,深入理解ESG关键指标所指代的内容。

随着全球资本市场ESG负责任投资的兴起,以及监管机构对ESG信息披露的重视,越来越多的ESG评级体系和指数相继推出。未来,上市公司势必面临更多ESG的考核。因此,证券发行人和投资者不仅应该积极了解主流的ESG评级体系,进而有针对性地提升评分,还要真正理解ESG的本质,将ESG理念融入到公司战略与运营中,以及组合投资实践中,才能在变幻莫测的环境、社会与治理这类非财务和显性风险中,保持可持续性的发展,并获得长期稳定的回报。

注:文中引用的部分数据和图表来自亚洲ESG报告。

(本文作者介绍:特许金融分析师(CFA),多伦多大学工商管理硕士学位。现为歌斐资产公开市场(香港)高级股票组合投资董事。)

责任编辑:陈悠然 SF104

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。